虎年新局已开 水泥行业将会怎么走?

2021年水泥行业经受了重要考验,上半年供需两旺,整体延续较高景气度,下半年供应端面临能耗双控限电限产叠加煤价飙升,水泥价格涨至高位,同时需求走弱,水泥产量降幅加大。

全年来看,尽管由于煤价上涨,叠加产量小幅收缩,水泥行业效益同比下降10.0%,仍创造出了利润总额1694亿元的历史好成绩。

那么,虎年新局已开,展望新的一年,水泥行业又将会迎来怎样的光景呢?

一、需求:地产大幅下行,基建接棒托举

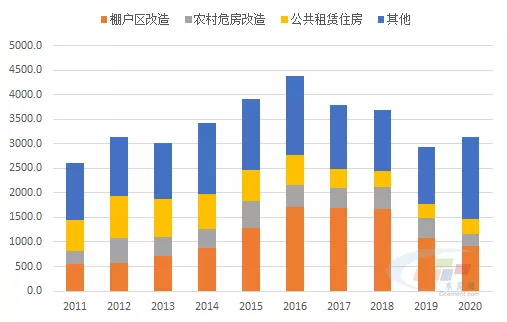

2022年我国经济下滑压力较大,IMF预计中国经济增速在5.1%-5.6%之间,2021年12月召开的为2022年经济定调的中央经济工作会议指出,要坚持房子是用来住的、不是用来炒的定位,推进保障性住房建设。地产行业严监管仍将持续,黄金时代一去不复返,尽管保障性住房或有发力空间,但其市场规模偏小,难以对冲整个地产下行压力,地产投资的下行将对水泥需求拉升形成较大拖累。

图1:保障性住房规模偏低,难以对冲地产下行压力

数据来源:水泥大数据

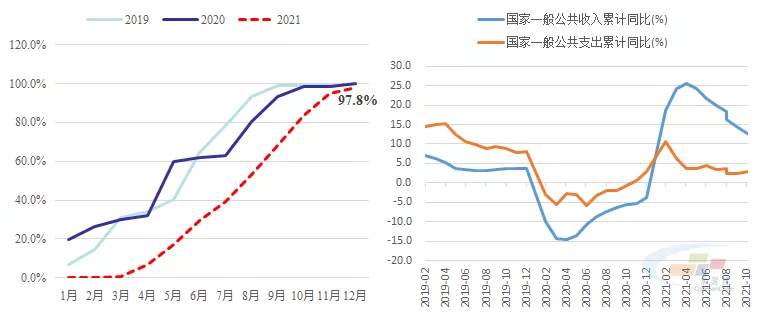

基建方面,中央经济工作会议强调,要适度超前开展基础设施投资,随后,财政部向各地提前下达了2022年新增专项债务限额1.46万亿元。截至12月27日,2021年新增专项债发行进度达97.8%,基本发行完毕,这为来年对冲经济下行准备了足够“弹药”。

2022年基建投资存在发力空间,但与此同时在经济增长新旧动能转换背景和高质量发展要求下,基建对经济的刺激作用有所转弱,叠加中央对地方政府隐性债务监管依旧趋严,基建反弹幅度或将有限,水泥需求整体将不及2021年。

图3:财政后置为2022准备充足弹药

数据来源:水泥大数据

二、供应:产能压减持续,供应或仍减少

当前水泥行业去产能问题依然任重道远,低效产能产线相当规模的存在仍然制约着行业迈向高质量发展,如何提高先进产能比重和加快低效产能退出仍将是供给侧结构性改革重点。去年底,工信部出台的《“十四五”原材料工业发展规划》要求到2025年,水泥产品单位熟料能耗水平降低3.7%,能效水平低的熟料产线将面临淘汰退出风险,水泥行业“碳达峰碳中和”行动方案正在抓紧制定,今年内或将出台,同时错峰生产常态化叠加节能降碳、增效提质等行业要求,预计2022年产能持续压减,供应或仍减少。

三、价格:行情走势平缓,价格中枢抬升

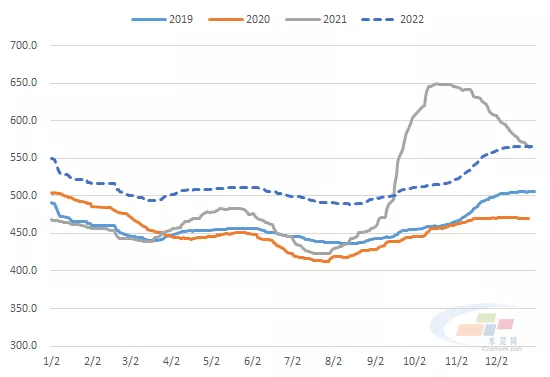

2021年水泥行业在9、10月受“能耗双控”和限电政策影响,供需关系区域性、阶段性失衡,叠加生产成本高企,水泥价格出现连续大涨,并创历史新高,四季度旺季不旺,价格阴跌不断,行情走势脱离季节性常态。我们认为2022年水泥行情不存在大涨大跌基础,行情走势趋于理性,价格中枢抬升。

图4:2022行情走势平稳,价格中枢抬升

数据来源:水泥大数据

理由如下:

首先,水泥供需关系整体比较平衡,价格弹性相对较低,同时2021价格的抬升留下了明显的翘尾因素,促使高点抬升;

其次,尽管2022需求可能下滑,但供应端扰动因素较多,去产能持续进行,错峰停窑常态化,能效提升对水泥行业提出更高要求,供应端持续压减;

最后,行业加快兼并重组,竞争格局不断优化,有利于拱卫价格上涨成果。

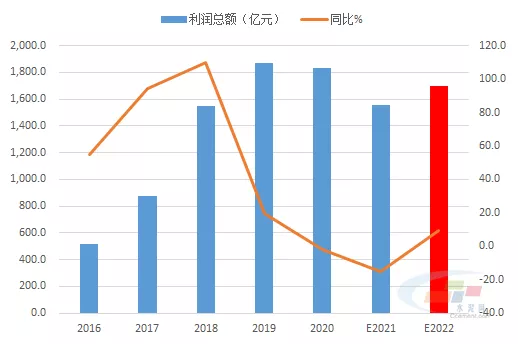

四、效益:煤价重心下移,利润修复提升

目前煤炭保供增产政策效果显现,煤炭日产量达到历史高位,供需格局较为宽松,价格回归基本面,政策监管和供需偏松主导下2021煤炭价格大涨大跌行情将不复存在,预计2022年保供增产政策仍将持续,煤炭产量继续增加,价格仍有下行空间,水泥企业生产成本压力将大为缓解,我们预计2022年全年利润总额1698.8亿元,同比增长9.4%左右。

图5:预计2022年水泥行业利润总额1698.8亿元

数据来源:水泥大数据

本文选编自“水泥网APP”,智通财经编辑:张金亮。

扫码下载智通APP

扫码下载智通APP