智通A股机构动向参考(01.21) | 极寒

文/万永强(智通财经研究中心总监)

【大盘综述】

昨日说市场到了冰点期,没想到冰点之下还有极寒。两市跌幅超9%的个股超百家,两市超3100只个股下跌。成交量开始萎缩到了万亿以下。

虽然银行、保险也还算坚挺,但券商已经不行了,市场已经没有有号召力的板块牵引。诡异的是北向资金继续大幅流入87.58亿元,已连续6日净买入。

据世卫组织1月20日宣布,在最早报告该变异株的南非,奥密克戎疫情正在走向终结。数据显示,每日新增病例在南非全国越来越多的地方呈直线下降。患有严重疾病的病例比例远低于德尔塔疫情高峰期。据柳叶刀发布的重磅文章,新冠全球大流行将结束,关键节点是3月底。上述消息直接导致最强的医药板块出现退潮,昨日九安医疗(002432.SZ)的涨停不过是借助业绩来了个回光返照,使命完成后开盘快速被核,之后倒下一片了,连精华制药(002349.SZ)也扛不住。

另外,1月20日,日内瓦药品专利池(MPP)组织宣布,已与27家仿制药企业签署协议,生产默沙东口服COVID-19抗病毒药物molnupiravir,并向105个低收入和中等收入国家供应。共有5家中国药企入围了协议名单,复星医药(600196.SH)、博瑞医药(688166.SH)、石家庄龙泽制药与上海迪赛诺获许可同时生产Molnupiravir的原料药和成品药,维亚生物(01873)旗下朗华制药则获许生产Molnupiravir的原料药。默沙东及其合作伙伴Ridgeback Biotherapeutics、和发明该药物的美国埃默里大学都不会从MPP分许可持有人的Molnupiravir销售中获得特许权使用费。告期的财务业绩及营运保持稳定。这种突发消息,千万不要去乱顶一字,买不到的才是好的,能买到的都是坑,像复星医药(600196.SH)这种乱抢都危险,博瑞医药(688166.SH)这种才有溢价。

最强的医药下去了,元宇宙这边日子也不好过,龙头湖北广电(000665.SZ)早盘一度想继续往上,但独木难支,尾市被打到接近跌停。新的旗手是岭南股份(002717.SZ)顺利三连,公司在投资者关系活动记录披露,较早进入VR领域第一阵营的子公司恒润科技计划在两年内完成100个沉浸式体验剧场建设。后续元宇宙题材需要具体的消息刺激。

活跃的次新也差不多废了,兰州银行(001227.SZ)本来封住了也炸板,最高的估计要计提了。还有人叫嚷三羊马第二的泰慕士(001234.SZ)巨幅震荡搞成了天地板,看下周一是否有人做反包了。

昨日国务院印发了关于《“十四五”旅游业发展规划》的通知。《规划》提出,在确保防疫安全的前提下,积极构建健康、安全、有序的中外人员往来秩序。适时启动入境旅游促进行动,出台入境旅游发展支持政策。本次《规划》中“适时启动入境旅游促进行动”,或会涉及出入境防疫政策的松动,对于压制了2年多机场航运构成利好,受此消息刺激,机场航运有一定的刺激,但力度不大。相反,旅游类的如曲江文旅(600706.SH)开盘被顶一字,云南旅游(002059.SZ)因为高开快速上板,这两个品种都是因为叠加了元宇宙概念受到追捧。

现在市场的问题是前期超高的品种还需要面对业绩的压力,前有长春高新(000661.SZ)继续一字跌停的冲击还没有结束,今天公布的几个军工股中航机电(002013.SZ)、中航沈飞(600760.SH)等均明显低于市场预期。军工板块即因此遭遇冲击,多只股票盘中触及跌停。

因此,机构持仓股都是惶惶不可终日,就怕踩到雷。场外资金肯定是不敢再买这类,只能是转向业绩相对稳定靠谱一点的煤炭类,如安源煤业(600397.SH)、兰花科创(600123.SH)、山煤国际(600546.SH),不过这种的持续性一般都不强。还有就是部分提锂类,江特电机(002176.SZ)因为拟斥资3000万至4000万元回购股份而出现反弹,带动了部分相关品种反弹,但没有封住板,只能看成是超跌后的反弹而已。

年前的日子已经不多了,跌得惨的或许最后一周会有自救,强势品种继续加速,而中不溜秋的就继续干耗着等年后了。

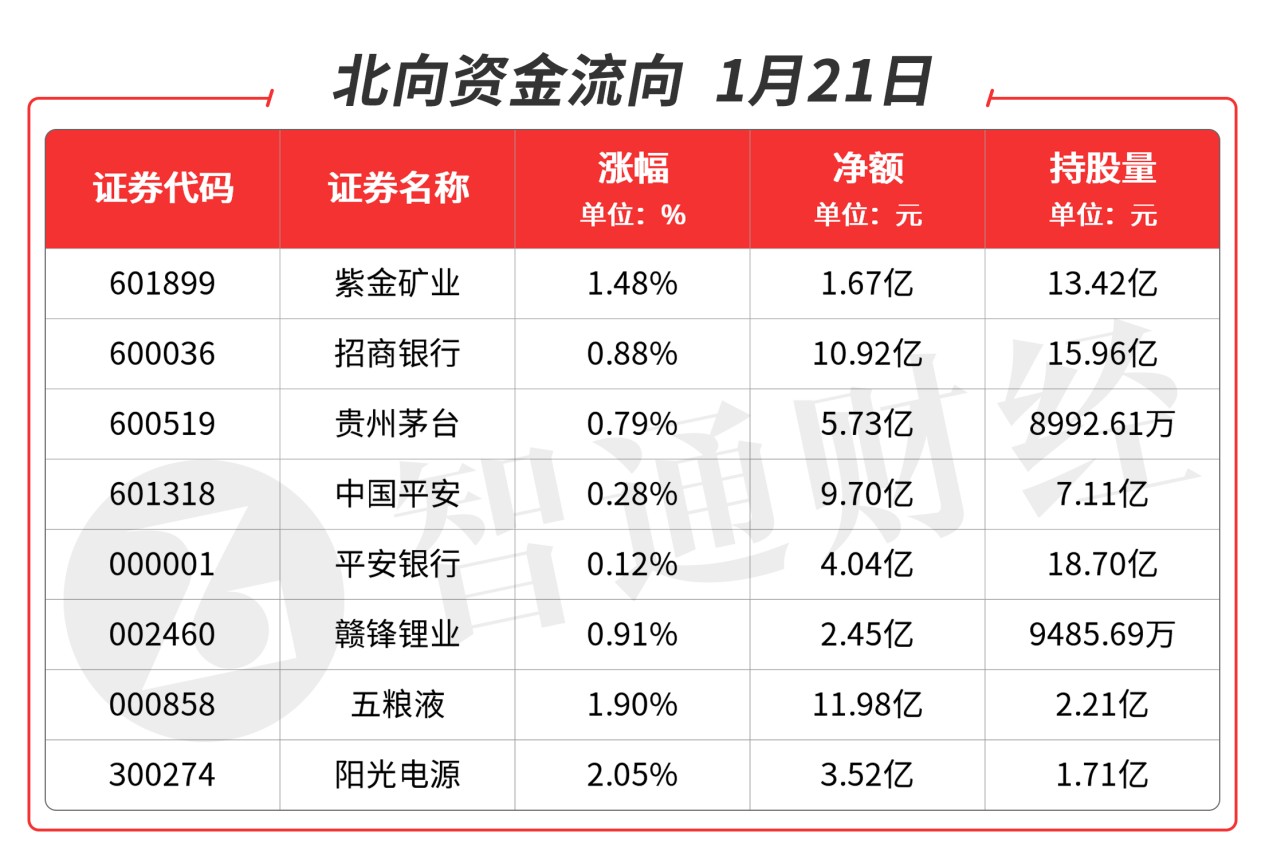

【北向资金流向】

北向资金全天净流入87.58亿元,买入的品种主要集中在保险、银行、有色、光伏、锂电池及白酒类。重点品种如下图:

【热门板块分析】

【热门板块分析】

国务院印发“十四五”旅游业发展规划。规划提及完善旅游开放体系,在全球疫情得到有效控制的前提下,分布有序促进入境旅游,逐步发展出境旅游,持续促进旅游交流合作。旅游业十四五规划提出择机促进出入境旅游,与民航十四五规划中2023-2025年重点恢复国际市场交相呼应,产业政策层面已经为放开做好了准备。是否放开还需要决策层权衡利弊,短期清零政策仍将持续,但有朝一日选择放开之时,国内防疫政策松动和国门全面有效开启大概率同步进行。

中国民航局高层在2022民航工作会上表示,2022年,中国民航力争完成运输总周转量1040亿吨公里,旅客运输量5.7 亿人次,货邮运输量780万吨,总体恢复至疫情前85%左右水平;在疫情不出现反复波动的情况下,力争实现行业整体扭亏增盈。全国千万级以上机场平均放行正常率和始发航班正常率力争达到85%。

云南旅游(002059.SZ):下属公司中标5.61亿元黄石市园博园提档升级改造项目。

国旅联合(600358.SH):国贵文旅联合中标白鹤湖项目。

中国东航(600115.SH):以全新标准打造推出首批33条"空中快线"。

【机构龙虎榜】

兰花科创(600123.SH):多主力现身龙虎榜,机构买入918万元,买一是知名游资的席位买入1825万元,当日买卖均衡,净买入524万元,该股今日首板强势涨停,预计有溢价。

基本面分析:公司公告,预计2021年净利润21.5亿-24.5亿元,同比增长473.33%-553.33%。公司煤炭产业现有各类矿井14个,年设计能力2020万吨。其中,生产矿井8个(新建玉溪煤矿240万吨/年矿井于2021年1月取得安全生产许可证,2021年3月完成生产要素公告,正式转入生产矿井,望云、伯方、唐安、大阳、宝欣、 口前、永胜),年煤炭生产能力1200万吨;参股41%的亚美大宁年生产能力400万吨;在建资源整合矿井5个,设计年生产能力420万吨。截至2021年6月底,化肥产业有尿素生产企业3个(含煤化工公司、田悦分公司、化工分公司;阳化分公司已整体关停并拟进行资产处置),年尿素产能100万吨;化工产业方面,现有二甲醚生产企业2个,年二甲醚产能20万吨;己内酰胺生产企业1个,年己内酰胺产能14万吨。

兰兴煤业减值影响归母净利润约2亿元。公司通过子公司兰花焦煤公司持股兰兴煤业约57%的股份,根据最新矿井建设标准和行业要求,结合兰兴煤业实际情况,综合考虑该矿后续资金投入和生产成本增加等因素,拟对兰兴煤业计提资产减值准备约3.5亿元,预计影响公司前三季度归母净利润约2亿元。此外阳化分公司关停减值约4000万,公司对固定资产报废处理确认非经常性损失约4500万。若剔除单三季度减值影响,三季度归母净利润将达到8.6-9.6亿元,超过上半年整体利润。

业绩增长主要由于煤炭及尿素价格保持高位运行,公司全力拓展市场,实现量价齐升。晋城无烟煤坑口价二季度平均为834元/吨,同比上涨49%,三季度价格进一步上涨,平均为1102元/吨,同比上涨101%,环比二季度上涨32%,预计公司三季度平均售价环比进一步上涨,玉溪煤矿上半年投产,生产经营步入正轨后,公司盈利能力将进一步提升。尿素方面,二季度山西兰花尿素出厂价平均为2283元/吨,同比上涨43%,三季度平均价为2593元/吨,同比上涨66%,环比二季度上涨14%。进入四季度,无烟煤和尿素价格分别进一步上涨至1380元/吨和3050元/吨,主要产品价格同比上涨幅度较大,三季度环比继续上行,推动公司业绩持续向好。

【机构调研】

美的集团(000333.SZ):近期获南方基金、招商基金、平安基金、银华基金等机构密集调研。

基本面分析:公司经过52年发展,已成为一家集智能家居事业群、美的工业技术、楼宇科技事业部、机器人与自动化事业部、数字化创新业务五大板块为一体的全球化科技集团,产品及服务惠及全球200多个国家和地区约4亿用户。2020年,公司实现营收2857亿元,归母净利润272亿元,位居全球家电行业之首。

公司深谙家电零售本质,通过加大研发投入和推动渠道变革双管齐下,驱动价值链重塑,不断为用户创造更好的产品和更快的服务。研发加码:公司战略主轴升级,进一步确立科技领先定位,2013-2020年公司累计投入研发费用超过570亿元,逐渐构起研发规模优势,保障产品品质和创新;渠道变革:全面推行“T+3”模式,以美云销、美云智数、安得智联为依托,推动全面数字化转型,加快信息、产品和资金流动,打造“以销定产”柔性制造能力,保障更快、更准的需求响应。

产业扩张+全球突破,推动能力圈外移,不断拓宽护城河。公司通过产业扩张和全球突破,不断探索增量产业和增量市场,推动能力圈外移,打开新的成长空间。产业扩张:通过产业链上下游延伸,布局新能源车核心部件和工业机器人等ToB业务,利用先进的企业治理经验、扎实的智能制造能力、充沛的资金实力和广阔的销售渠道加以赋能,新兴产业发展可期;全球突破:利用产品+品牌+渠道+供应服务多方位突破,加大自有品牌出海,规划到2025年海外营收超过350亿美元,海外市场大有可为。

考虑到国内保供稳价举措以及美国加息预期,预计原材料价格将会继续回落,公司产品毛利率将会不断改善;公司在高端线不断发力,例如COLMO今年前三季度已经实现25 亿元以上的收入(2020 年收入10亿元),预计明年将可达到60亿元的规模,预计高端产品收入占比的持续提升也将改善综合毛利率表现。

展望未来,家电消费需求仍在,原材料及海运费用的回落将有利于公司利润率的不断恢复。预计公司2021、2022年可分别实现净利润290.0亿元、317.6亿元,YOY+4.9%、+9.6%,EPS分别为4.2元、4.6元,P/E分别为18X、16X,公司业绩不断恢复,高比例分红+大额回购股份并注销利于公司价值的体现。

申明:本栏目所有分析仅为分享交流,并不构成对具体证券的买卖建议,不代表任何机构利益,同时可能存在观点有偏颇情况,仅供参考。各位读者需慎重考虑文中分析是否符合自身定状况,自主作出投资决策并自行承担投资风险。

扫码下载智通APP

扫码下载智通APP