新能源、环保估值处历史低位! 光大公用事业板块最全投资策略(附股)

智通财经获悉,光大证券发表2017年海外公用事业中期投资策略报告,该机构认为港股新能源、环保估值处历史低位。“十三五”能源结构调整正在进行中,风电、光伏、生物质将承担重任,风电产业链关注低风速风机及海上风电,下游关注弃风限电改善。

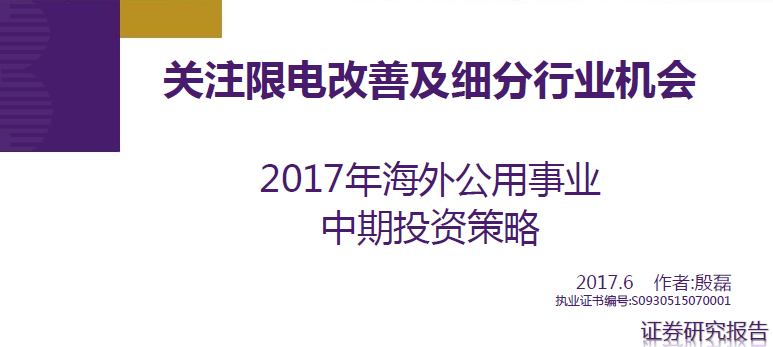

港股风电板块估值及表现

按市值权重,板块17-18年业绩增速滑落至14.5%、12.8%:香港风电板块以中小市值为主,分布于公用、制造等行业;按市值权重处理后,板块17-18年业绩整体增长回落,但是股息率平均值上升至3.3%,达到香港市场平均水平。

2014年以来风电板块表现逊于恒指:2014年困扰板块的原因是前一年度业绩未达预期、2014年风速表现很差以及第一次降电价预期;2015年下半年受限电、再次调电价影响;2016年受到第三次调整电价以及上半年限电率高企影响。

板块当前估值处于过去2年均值水平、处于历史低位:当前估值P/E来看处于过去2年均值附近;同时也处于历史低位水平(历史均值15-20x)。

生物质发电:龙头跑马圈地,集中度有望提升

中国生物质发电行业的竞争格局:由凯迪生态环境科技股份有限公司及国能生物发电集团有限公司领头,两者装机容量合计超过总装机容量的30%。凯迪生态环境科技股份有限公司主要雄据华南地区,而国能能源有限公司则主要雄据华北地区。

从事环保和厨卫行业的长青集团作为新晋黑马,于2016 年成为第三大市场参与者。由于领先公司积极扩张,市场集中程度逐渐提升。

光大国际(257.hk)分拆的光大绿色环保(1257.hk)是港股生物质发电主要标的:生物质板块上市公司较少,光大国际(257.HK)是香港股票市场少有的拥有生物质发电业务的公司,其生物质发电设计装机容量位列中国第四,其绿色环保板块(生物质、危废、风电光伏)于香港分拆上市。

光大绿色环保(1257.hk)具有独特的业务模式:公司是国内唯一采用生物质及垃圾发电一体化模式的环保公司;该模式能够通过共享电网系统、排水系统及生物质发电设施及其他配套系统,既提升环境服务产出,又降低整体开发及运营成本,从而增加相关项目的整体投资回报并提升竞争力,可在同行无法触及的地区进行扩张。

进军环保蓝海市场:公司垃圾发电业务稳步发展,独特的生物质及垃圾发电一体化模式协同效应强,同时也进入环保蓝海市场危废处置,危废市场空间巨大、进入壁垒高、行业处于高速成长期。

背靠光大国际,管理团队优秀:光大绿色环保(1257.hk)已于2017年5月8日在港交所挂牌上市,发行价5.40港元,对应估值12-13x 2017P/E;发行后光大国际持股72%,核心团队全部来自光大国际,执行能力、拿单能力强,公司基石投资者包括亚开行、中投等,背景强大。

水环境治理:PPP模式下预计市场加速整合

PPP 模式下市场向龙头、国企集中,强者恒强:PPP 项目多为打包的综合型项目,对于社会资本的总包能力、项目经验提出要求;水环境治理等综合项目规模较大,且市政公用类项目普遍收益率不大,因此对社会资本的融资能力提出较高要求;拥有较强政府资源或与地方政府有过往合作经验的企业更易获得政府信赖。因此,预计行业龙头、国企将在PPP 项目竞争中拥有优势,拥有持续的拿单能力。

推荐标的:

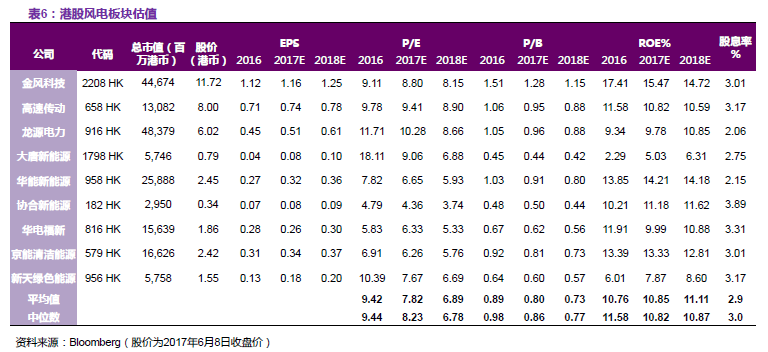

龙源电力(916.HK):限电有望持续改善,维持“买入”评级:与港股风电运营同业相比,公司当前估值11.0x 2017年P/E、1.0xP/B,略高于港股风电运营同业,反映其风电运营龙头地位;预计2017-2019年营收CAGR8%、净利CAGR18%。鉴于二季度开始限电转好及限电同比趋势展望良好,维持“买入”评级,目标价HK$7.48。

华能新能源(958.HK):估值具有安全边际,维持“买入”评级:公司当前估值6.5x 2017年P/E、0.9x P/B,低于港股风电运营同业。我们预计公司2017-2019年营收CAGR为8%、净利CAGR为11%。维持“买入”评级,维持目标价HK$3.32。

华电福新(816.HK):看好风、核驱动业绩,维持“买入”评级:公司当前估值6.6x 2017年P/E、0.7x P/B,低于港股清洁能源同业。预计公司2017-2019年营收、净利CAGR分别为12%、18%。维持“买入”评级,目标价HK$2.19。

协合新能源(182.HK):估值及股息率吸引,估值折让明显:预计公司2017-2019年营收CAGR为16%、净利CAGR为17%。鉴于公司发电业务及BT业务拓展速度超我们预期,且2017年公司计划继续回购增厚EPS,派息率有望进一步提高,上调目标价至HK$ 0.53,隐含2017P/E 7.9x。当前估值4.4x 2017 P/E,低于同业。

天能动力(819.HK):传统铅电池继续转型升级,中高端产品占比10%。国家对铅电池行业的环保整治有助于公司继续提升市场占有率(目前40%以上),行业整合红利持续释放。维持“买入”评级:公司当前估值6.6x 2017年P/E,且公司受益于深港通的开通。预计2017-2019 年营收 CAGR12%、净利CAGR18%。

北控水务集团(371.HK):首次覆盖,“买入”评级:公司为中国水务行业龙头,预计受益于PPP增长提速、现金流好转、资产变轻。当前估值13.5x 2017年P/E,DCF 目标价 HK$7.62,潜在涨幅25%。

![]() 行业研究_光大证券_殷磊_公用事业:2017年海外中期投资策略:关注限电改善及细分行业机会_20170614.pdf

行业研究_光大证券_殷磊_公用事业:2017年海外中期投资策略:关注限电改善及细分行业机会_20170614.pdf

扫码下载智通APP

扫码下载智通APP