从恒生指数的周息率“掌握“牛熊

本文来自“雪球”,作者:老熊老雄

回看恒生指数近十年走势图,如果某人在2007年10月中下旬入市买入盈富基金(追踪恒生指数的基金)持有至今,不算股息的话账面还是亏损的!

盈富基金(2007-2017年)的股价图

就算不理会这极端的情况,过往十年的恒指总回报率也不超过百分之二十,因此如果有人跟您说“判断牛熊就是投机”,请尽快远离这个人!让他尽情投资,我们去搞投机吧。我们尝试用恒生指数的周息率来判断市场的顶和底部,并以此作出买入和卖出的凭据。

市场能走到什么点位只有天晓得,然而恒生指数的周息率(下称周息率)可以作为我们股市配置比较好的一个指示灯。因为其他的指标可能由于各种原因而失真。

例如PE就因为会计方法的改变而令地产和银行的市盈率失真,而周息率却是真金白银的派息,参考的价值相对较高。

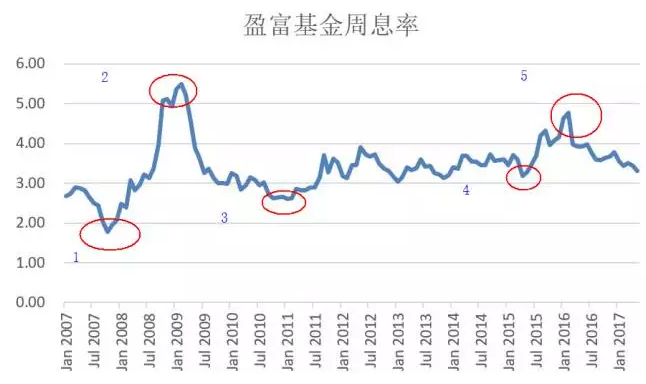

回看近十年的周息率,见下图:

图标识1:最低的数值是2007年10月的1.77,对应的指数是31958点(憧憬沪港通即将开通所创下的历史最高点)。

图标识2:最高的数值是2009年2月的5.48,对应的指数约10700点(全球金融海啸的高潮时点)。

比较极端的数字还有图标识3:2010年末2011年初的2.6左右,对应的指数约为23000点(四万亿基建投入后经济大反弹,股市做出的反应)。

图标识4:2015年4月的3.18,对应的是沪港通正式开通(大时代)和A股的牛市高潮时创下的近十年高点28588点。

图标识5:2016年2月的4.76,对应的指数约18000点,其时正值中国的经济调整未能见底引起市场恐慌。

以上这些都是非常时期较极端的数字,而周息率大部份时间都徘徊在3至4之间.

如果我们能够在周息率接近或低于3时不断减持手中的股票。在周息率接近或高于4时不断增持股票,然后耐心等候下一次的增减持机会的话,那可以说股市已经成为大家的提款机了。

当然,如果遇到极端的情况还是会考验大家的情绪智商和持股守候的能力的!

市场先生每一个交易日都准时上下班,他的出现对理性、理智、有稳健投资系统的投资人来说仅仅是提供良好的买入或卖出的机会而已,再没有其他了。在过去的十年按上述以周息率的高低升降而买入或卖出的机会有多少呢?

2007年末市场先生为大家提供了一次“百载难逢”的卖出机会,其时的周息率到了史上第三低的1.77(最低和次低分别是1.71和1.72出现在2000年8月和2001年1月)。

不用说2008年末2009年初肯定是一个绝佳的买点,当时的周息率是5以上,最高点是2009年2月的5.48。

2010年出现了很好的卖点,年末的周息率连续几个月停留在2.6左右。 2012年的5月又出现了比较好的买点,当时的周息率是3.9。 2012年末2013年初的周息率再一次靠近3,最低点是3.04,又是卖出的时机。

2015年末至2016年初周息率升至4以上,最高点是2016年2月的4.76,市场又为大家提供了一次良好的买入机会。

可见市场先生毫无冷落大家的意思,一至两年之内就会提供买入和卖出的机会,绝不欺场!

以上说的都成为历史了,近日恒生指数已经重新站上26000点,这次是近十年来第三次升至26000点或以上,周息率又一次接近3, 2017年5月的周息率是3.3。

如果大家相信这方法并按此操作的话,现在是时候考虑逐步减持股票增持现金或其等价物了。当然,如果出现极端的市况,您的代价只是赚少了,但是换来的是心安理得和为下一次出现较大调整时有较大量现金可以买入别人恐慌抛出的便宜股票埋下伏笔!

当然人性是难以改变的,在牛气冲天的气氛下要人卖出,无异于阻人发达。以周息率的高低“掌握”牛熊对许多人来说仅仅是个美丽的传说而已!

(编辑:肖顺兰)

扫码下载智通APP

扫码下载智通APP