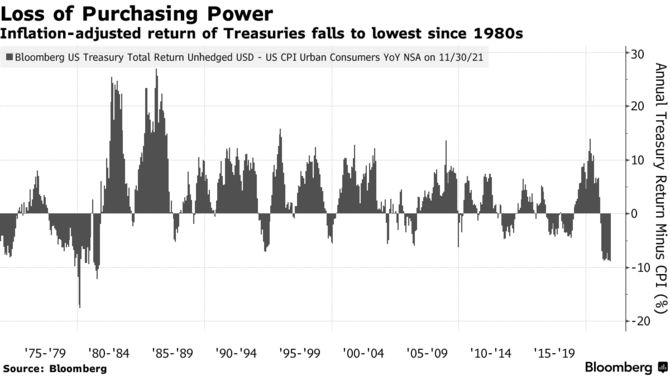

跑不赢通胀,债券实际回报率为1980年以来最差!未来10年落后通胀将成为新常态

智通财经APP了解到,随着美联储开始逐步取消疫情时期的刺激措施,并准备开始加息,联邦政府的债务总额过去一年里已经下降了约2%。但除此之外,消费者物价指数飙升了6.8%,让投资者的损失更大。

综合来看,这导致了自上世纪80年代初以来最糟糕的实际回报率,当时美联储主席沃尔克(Paul Volcker)正在与工资-价格螺旋上升作斗争。这种情况预计不会改变:债券市场预计,未来10年,10年期美国国债收益率将保持在通胀率以下,这意味着任何投资收入都将被不断上涨的生活成本抵消殆尽。

面对几十年来最严重的通胀,长期收益率却持续处于低位,这一直是市场的一大困惑,因为这与教科书上的预期相悖,即投资者会要求更高的回报。1982年,上一次通胀率同比飙升到11月的水平时,10年期国债收益率一度攀升至近15%的高位,而现在低于1.5%。

有些人认为,这反映了自疫情爆发以来的大量刺激措施和不断增加的家庭储蓄,导致大量现金涌入美国国债市场。还有一部分人认为,这反映了对经济的悲观看法,表明投资者认为随着人口老龄化,美国的增长潜力将继续下滑。

无论如何,近两年低于零的实际收益率让普通储户和债券投资者蒙受了损失,而联邦政府从中受益。

DoubleLine Group的投资组合经理Greg Whiteley表示:“人们长期以来一直接受负的实际回报。尽管这看起来很奇怪,但也许这是我们必须适应的新常态。长期的驱动因素仍然存在,而且它们仍将非常强大。”

10年期通胀挂钩债券的收益率在上个月跌至-1.25%的历史低点,之后又反弹至-1%左右。从表面上看,这表明投资者预计未来十年内,10年期国债收益率每年将低于通胀率约1%。

Brandywine global全球宏观研究主管Francis Scotland表示:“很多人不想持有债券,因为它们是负收益证券。但因为储蓄和投资、支出和储蓄之间存在着根本性的不平衡,这种现象可能会存在很长一段时间。”

即便如此,还是有一些临时因素在起作用。虽然美联储已经开始削减债券购买规模,但它每月仍在购买价值600亿美元的美国国债。总之,自2020年2月以来,美联储已经回购了超过3万亿美元的国债,减轻了买家的压力。与此同时,由于股市上涨,许多养老基金自2008年以来首次实现资金几乎完全到位,这促使投资购买固定收益产品,以减少投资组合中的风险敞口。

摩根大通表示,随着全球央行逐步退出量化宽松政策,明年供需失衡可能会改变。全球对债券的需求可能会减少3.1万亿美元。摩根大通策略师Nikolaos Panigirtzoglou表示,明年全球债券需求可能会下降 3.1 万亿美元,超过预期的净供应量下降2.3万亿美元。

但收益率的增长可能是温和的。以Praveen Korapaty为首的高盛集团策略师预计,10年期实际收益率明年只会升至-0.85%,这将是10年期实际收益率连续第三年创纪录地处于负区间。

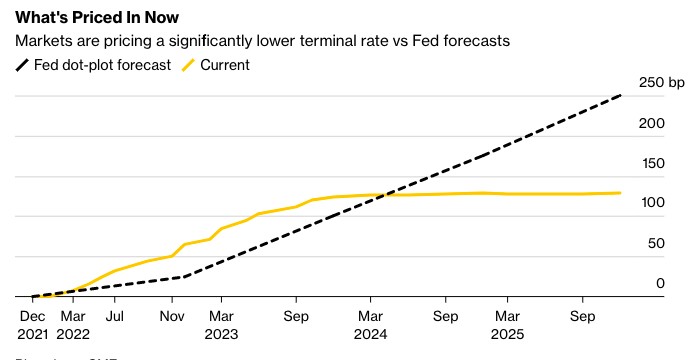

支撑负收益率的原因是,投资者一直在消化历史上最不激进的加息行动之一。

市场目前预计,到2024年底,美联储只会加息5次,每次25个基点,最终将基准利率维持在1.5%左右。相比之下,在上两个紧缩周期中,央行总共加息2.25个百分点和4.25个百分点。

美联储在9月份的点线图预测中预计,到2024年,利率将升至1.75%,直到2.5%才会达到中性水平。美联储官员在周三的政策会议上发布对经济和点状图的最新预测时,可能会做出更高的利率预期。

今年低收益率和高通胀的双重打击让债券买家付出了代价,迫使他们到别处寻找更高的回报。过去10年,Bloomberg美国国债指数每年上涨2.3%,即便是在通胀相对温和的时期,涨幅也勉强超过消费者价格指数。与此同时,尽管自疫情爆发以来政府债务膨胀,但其利息支出在截至9月的财年占GDP的比例从2019年的2.7%降至2.5%。

扫码下载智通APP

扫码下载智通APP