格灵深瞳:一个关于“天才AI公司”的滑坡故事

“想加入我们比进哈佛大学还难,录取率低到不可想象。”

“比尔盖茨2014年6月私访中国时会见的第一家创业公司就是我们。”

“即使刻意非常低调,还是不小心上过新闻联播、英国BBC新闻......”

这是格灵深瞳2014年发布的一则招聘消息,彼时刚成立一年的它便深谙凡尔赛文学的精髓:看似不经意的语气,实则已经从头到尾变相把自己夸了一个遍。

事实上,当时的格灵深瞳的确有这样自夸底气:履历光鲜的初创团队,知名投资人徐小平和沈南鹏的背书,以及AI技术刚兴起的风口红利...这些无不让刚刚问世的的格灵深瞳斩获AI明星企业的光环。

不过,此一时彼一时,如今的格灵深瞳却似乎再也不见昔日的凡尔赛自夸语气了。

12月3日,北京格灵深瞳信息技术股份有限公司(简称“格灵深瞳”)向科创板递交注册,海通证券为其保荐机构,拟募资10亿元。

而需要指出的是,不同于问世之初的光环加身,其此次冲刺科创板IPO的背后则充斥着3年亏损近6亿元、经营活动现金流净额常年为负、客户结构单一的发展隐忧。

那么,格灵深瞳从问世后的名声大噪到现在的隐忧缠身,背后究竟藏有哪些故事呢?

起个大早,赶个晚集

据悉,格灵深瞳成立于2013年,是国内计算机视觉行业和算法技术的早期探索者和实践者。

其联合创始人兼“1号”技术研究人员赵勇是前谷歌总部研究院高级研究员,也是Google Glass团队核心成员之一。

而由于创始团队的光鲜履历和踩中AI风口的兴起红利,该公司一度被外界视为“天才AI公司”,并引得资本争相追捧——2013年和2014年,其分别拿到真格基金、策源基金及红杉资本等数千万融资,甚至还一度被徐小平和沈南鹏认为公司未来市值将达3000亿美元。

不过,虽然起得早,但格灵深瞳却赶了个晚集——不仅市场影响力逐渐落后于“AI四小龙”(商汤科技、旷视科技、云从科技、依图科技),连上市动作也相对有所缓慢。

而深究格灵深瞳逐渐泯然众人矣的原因,不难发现,主要在于该公司在发展的过程中,不断调头,不断试错,进而逐渐丢失了先发优势。

下面不妨捡几个格灵深瞳的转型动作供大家细品:

一是,首战零售行业,却出师未捷;

2013年,刚面世的格灵深瞳将发展方向定在线下零售行业。可甫一开局,格灵深瞳选赛道就选错了,彼时的实体零售业被电商、O2O严重挤压,一片哀嚎。据商务部那一年的调查数据显示:2012年,连锁百强企业开店速度达到10年来最低水平,仅为8%。

于是乎,该公司的零售客户迫于生存压力下不得不砍掉技术创新的市场预算,进而导致格灵深瞳的先进技术遭遇无用武之地的窘境。

二是,转型交通、金融,遭遇转型阵痛期;

专注零售行业失利后,格灵深瞳痛欲转型,将目光瞄准在交通及金融行业。2015年3月,

格灵深瞳发布皓目行为分析仪,并于同年的5月进入五家大型银行监控系统; 2016年2月,布局无人驾驶,共同成立驭势科技;同年5月,其又发布威目视频结构化系统和威目视图大数据平台。

不过,需要注意的是,在转型的过程中,由于原先基于零售经验的员工与新的主营业务不匹配,遭遇转型阵痛期。2016年,格灵深瞳一度面临最危险的时期,“账上的钱只够撑几个月”。

至此,格灵深瞳再度调整业务方向,一边押注安防业务,引入原安防公司伟昊科技电子副总裁黄辉栋等传统行业高管;一边更换公司管理团队,2017年,原CEO何搏飞宣布离职,赵勇重新接任CEO。

直至如今,格灵深瞳才最终走进安防场景,而与安防场景相关的城市管理业务也就是其目前的主要营收来源。

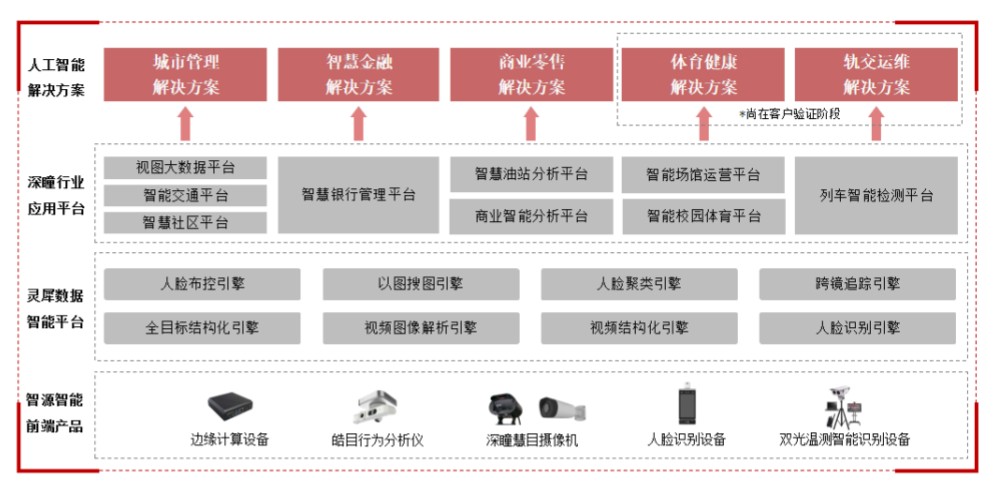

具体而言,据招股书披露,截止目前,该公司的主营业务收入主要来自于为城市管理、智慧金融、商业零售三大领域的客户提供相应的人工智能产品和解决方案,其中,城市管理业务报告期内占比一直维持在50%至80%这一区间。

(图片来源:格灵深瞳招股书)

从上述表现来看,格灵深瞳虽然屡败屡战,精神可嘉,但时间不等人,在其不断试错,不断调整的过程中,其昔日的“天才AI公司”光环早已褪去。

三年亏损近6亿,仍未找到盈利“最优解”

不得不说,由于身处人工智能这一朝阳赛道,格灵深瞳的高成长性无疑是能够看得到的。

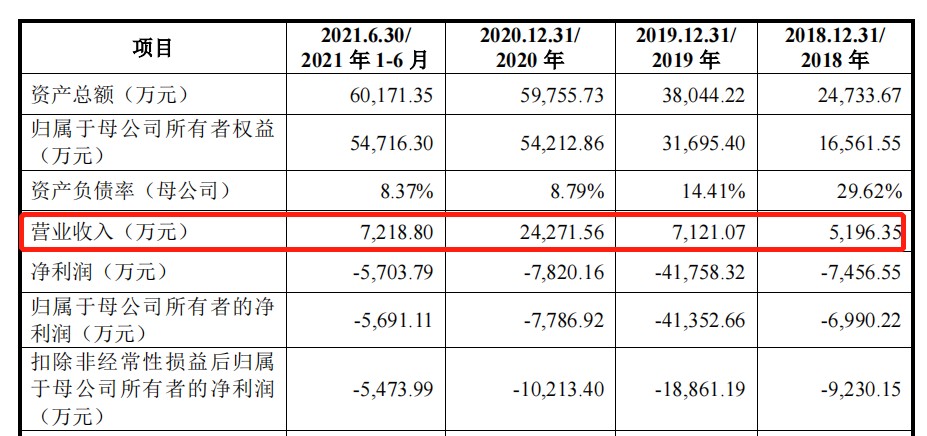

据招股书披露,2018年-2020年,该公司分别实现营收0.52亿元、0.72亿元、2.43亿元,年复合增长率达到116.12%,呈现快速增长的态势。

(数据来源:格灵深瞳招股书)

虽然营收增长迅速,但格灵深瞳同样也面临AI公司普遍存有的“盈利难”发展通病。

2018年至2020年,该公司录得净亏损分别为7456.55万元、4.18亿元、7820.16万元,三年亏损累计约5.7亿元。

对于连续亏损的原因,格灵深瞳在招股书中解释称,主要是因为公司前期研发投入大,但收入规模较小,以及实施股权激励产生大额股份支付费用所致。据悉,仅2019年,该公司的股份支出费用便高达3.01亿元。

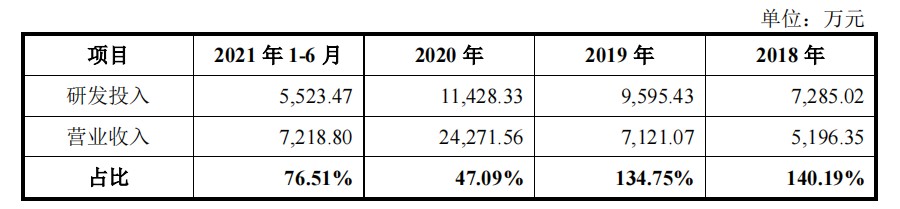

而也正如其所言一样,格灵深瞳的研发投入也不低:据招股书显示,该公司最近三年(2018年至2020年)的累计研发投入合计为2.83亿元,占最近三年累计营业收入的比例为77.37%。

(数据来源:格灵深瞳招股书)

虽然AI公司研发投入大,盈利周期长,近乎是所有行业人士的共识,但基于这一表现,格灵深瞳还是不可避免地遇到了现金流紧张的问题。

招股书数据披露,2018年至2020年,该公司经营活动产生的现金流量净额分别为-1.11亿元,-1.11亿元、3508.82万元。至2021年前9月,该公司的经营活动产生的现金流量净额为-8055.99万元。

长期的经营活动产生的现金流量净额为负,或将给格灵深瞳带来一定的资金紧张压力——“若公司无法在未来一定期间内取得足够利润以维持营运资金,将可能对公司现金流、业务拓展、人才吸引、团队稳定性、研发投入、战略性投入、生产经营可持续性等方面产生不利影响。”

而除现金流紧张之外,格灵深瞳或还面临着应收账款过高和客户集中度高等发展风险。

据智通财经APP了解,随着格灵深瞳经营规模不断扩大,其应收账款规模总体上有所增加。2018年至2021年上半年,该公司的应收账款账面价值分别为5863.20万元、5365.12万元、6829.94万元和9050.16万元,占当期营业收入的比例分别为112.83%、75.34%、28.14%和125.37%。

如此高的应收账款水平,未来若客户资金周转出现问题,部分应收账款可能无法及时回收、甚至可能会发生坏账,从而将影响其资金周转速度和经营活动现金流量,并将给公司的营运资金带来一定压力。

另外,客户集中度方面,在智慧金融领域及商业零售领域,格灵深瞳规模化落地场景较为单一,客户集中度高得惊人。

据悉,在智慧金融领域,2018-2020年,该公司的终端客户仅为农业银行,2021年起才开始与建设银行建立业务合作。报告期内,农行占了智慧金融领域所有客户总收入的70.91%,但与农行的安防设备项目的框架采购协议于2021年9月已到期,续期投标虽已完成,但仍存在不能顺利续期的风险。而在商业零售领域,报告期内,公司智慧油站业务的主要终

端客户仅有中国石化,合计收入占商 业零售领域总收入的74.12%。

如此高的客户集中度,一旦格灵深瞳无法有效开拓新客户资源及落地新应用场景,其收入将存在较大波动的风险,从而对公司的经营发展、财务状况等产生不利影响。

基于上,不难发现,格灵深瞳褪去“天才AI公司”光环并不是偶然,“方向盘”不断调整之外,高投入、盈利周期长等发展特征也进一步增添了其资金压力,但所幸的是AI风口犹在,资本的青睐也在——据悉,目前CEO赵勇仍为该公司实际控制人合计控制公司36.19%股权,而红杉资本和真格基金仍位列股权结构图中,分别持股13.99%、8.43%。

此次募资,该公司计划3.45亿元用于人工智能算法平台升级项目,1.55亿元用于人工智能创新应用研发项目。另外,2亿元用于营销服务体系升级建设项目,3亿元用于补充流动资金。

可以看到,虽然光辉褪去,但格灵深瞳仍在不断向前。不过,其还能不能重回出道的巅峰时刻,我们还是静待时间的检验。

扫码下载智通APP

扫码下载智通APP