美国有机会滞胀提前加息,港股第四季能见底?

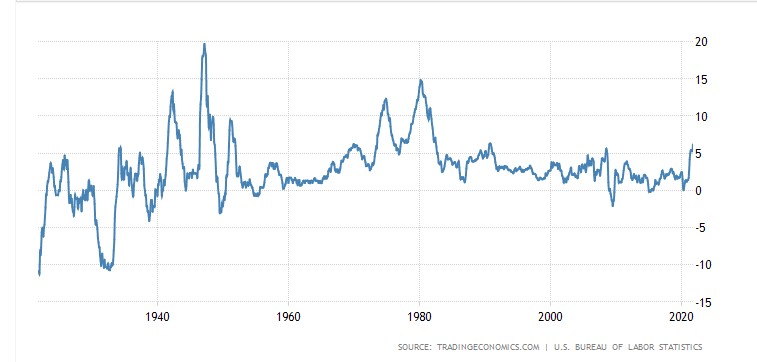

美国10月消费物价指数上升6.2%,通胀率创31年以来新高,加上供应链持续紧张,引起民众不满。而周期上,美国利率在2022年上半年加息机会不少。

在过去美国的通胀极少在5%以上,而每一次当通胀升至5%以上,基本上美国联储局都会极快地反应,并且加息。

第一轮:加息周期为1983.3—1984.8,基准利率从8.5%上调至11.5%。

第二轮:加息周期为1988.3—1989.5,基准利率从6.5%上调至9.8125%。

第三轮:加息周期为1994.2—1995.2,基准利率从3.25%上调至6%

第四轮:加息周期为1999.6—2000.5,基准利率从4.75%上调至6.5%。

第五轮:加息周期为2004.6—2006.7,基准利率从1%上调至5.25%。

第六轮:加息周期为2015年——2018年,基准利率从0.25%上调到2.5%

而最新的CPI已经是6.2%,那为什么美国联储局没有以往一样加息呢? 因为耶伦提出控制疫情是降低通胀的关键因素;若疫情得到控制,原油等商品价格的飙升趋势,将在明年下半年减弱。控制疫情是抑制通货膨胀的关键;在新冠疫情得到控制之前,通胀将持续保持高位。

但是美国在公布CPI的同时,拜登亦公开提出扭转通胀是首要任务。有线电视新闻网本周公布最新民调结果显示,超过三分之一受访民众说,美国解决的当务之急是经济,高达52%受访者不认同拜登的施政表现。媒体分析,通货膨胀已成拜登总统的政治梦魇,问题盘根错节,短时间内恐难解决。所以小龙认为高通胀,已成为拜登的难题。

那小龙研究美国的利率周期上,发现在2022年上半年有一个时间点,或者美国会否因为巨大的通胀压力下,而提高收水加息呢?

但唯一肯定是利率周期将很快改变,这定必对资产,特别是新与市场资产及楼市有影响。

小龙在年初接受香港媒体访问的时间,当问及港股的时间,我以“逢牛必转”去形容2021年港股的走势,4次牛年(1973、1985、1997及2009年)都是出现反转的走势。2021年年初在高位,因此股市出现了反转下跌。而小龙亦提出第四季见底的分析,那现在股市会在第四季见底吗?

而恒生指数在2021年2月开始大幅下跌,而小龙准确在2月/3月,及6/7月下跌。小龙在年初提出第四季见底,现在小龙有甚么看法?

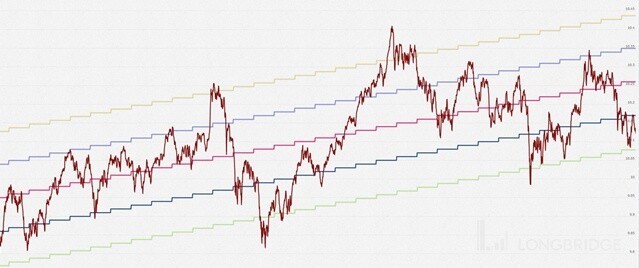

而股市中,指数及商品升跌及支持阻力位很多时候都是由黄金比率支配。而艾略特波浪理论更广泛地以黄金比率作为量度的指标,发挥黄金比率得淋漓尽致。而日常当中,我们经常以黄金比率作为支持及阻力位计算的工具。而黄金比率在反弹浪中预测阻力位,或在下跌浪中预测支持位更是一绝。

在上图中,我们见恒生指数过去几次大跌后,都是挑战 0.618/0.786 的位置,如上图。那恒指目前已经挑战了 0.618,即约 24900 的位置,而 0.786,即是约 23200 点的位置。

在统计学上,线性回归分析法是利用过往数据来预测未来趋势,线性回归信道可以理解为平衡点,而标准偏差平衡线可以提供支持或阻力。1 标准偏差代表 68% 数据在 +/-1 标准偏差平衡线之内,2 标准偏差代表 95% 数据在 +/-2 标准偏差平衡线之内。而我们汇入了十年恒生指数的数据,恒生指数现在非常接近下方绿色的线,即是下跌的 2 个标准偏差。而跟据十年的数据,恒生指数理论上有 95% 机会在绿色的线之上运行。那表示恒指目前虽不见底,也不远。

那么表示恒生指数目前,股市已经到底的机会已经存在。那么大家要留意未来很短的时间,恒生指数会否出现到一个底点,之后会反弹。

本文由“赢在转势前”供稿,作者:江恩小龙刘君明;智通财经编辑:庄礼佳。

扫码下载智通APP

扫码下载智通APP