敏华控股(01999)股价5年涨15倍 刘德华光环能加几分?

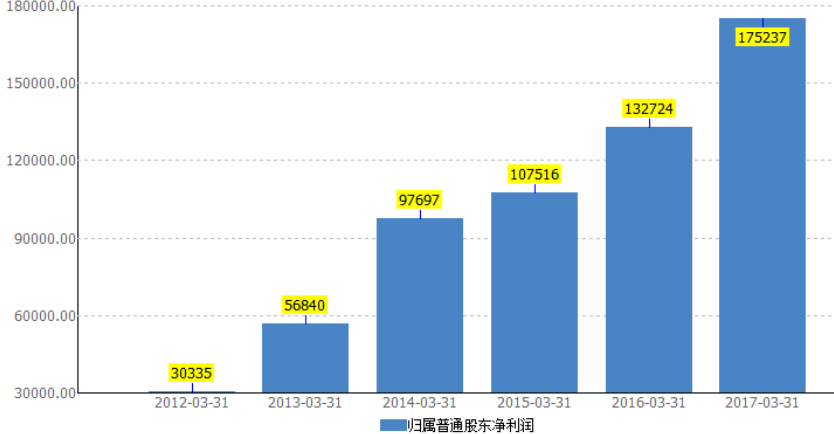

5月24日,敏华控股(01999)发布2017财年业绩,截至3月31日止年度,其收益为77.8亿港元(单位下同),同比增长6.16%;净利润为17.5亿,同比增长32%。

这只是敏华控股近年来业绩高速增长的缩影。

2012-2017财年,敏华控股的收益由44亿增长到80亿,增幅接近一倍;净利润由3亿元增长到17.5亿,5年间增长近5倍,期间复合增长率高达42.3%。

伴随着净利润的高速增长,敏华控股的股价表现更是给力。由0.48元(前复权)的低点,上涨到如今的7.89元,涨幅达到15倍。昨日公布业绩后,其股价曾一度下跌,但今日即大涨11%。

美国市场遇挫 中国市场发力

智通财经了解到,敏华控股主营业务为沙发及配套产品的制造及销售,尤以功能沙发为主。功能沙发是带有伸展功能、可以坐立及躺卧拉伸的沙发,公司是国内功能沙发行业龙头,也是美国第三大功能沙发制造商。其生产基地主要分布于惠州、吴江及天津。

敏华控股大部分收益来自ODM模式(原始设计制造)的海外销售,北美、欧洲是其主要的出口市场。其中美国是其最主要的海外市场,2012-2016财年,公司来自美国的收入占总收益的比例均超过50%。

不过,2017财年,沙发原材料价格走低,敏华在美国的竞争对手选择降价以抢占市场份额,而敏华为了维持较高的毛利率水平,并没有下调产品价格,加上其现有的渠道客户销售不振,因而失去了部分市场份额。期内,其来自美国的收益为37.6亿,同比下滑14.2%,占总收益的比例为48.3%,五年来首次降低到50%以下。

东边日出西边雨。在美国市场遇挫的情况下,敏华来自中国市场的收入却录得近五年最大增幅。

敏华主要以芝华仕品牌在国内销售沙发,该品牌包括芝华仕头等舱沙发贵族系列、芝华仕头等舱沙发时尚系列及芝华仕沙发都市系列,均定位于中高端消费者。

为扩大品牌影响力,芝华仕签约刘德华作为形象代言人,并投放了大量广告,以刺激消费者的购买需求。同时,公司与南方航空、万达院线、中车高铁等达成战略合作,机场、酒店、影院、高铁等场景,以达到体验营销的效果。

受益于消费升级带来的对中高端品牌家具产品的强劲需求,敏华的门店数及门店单店销售额均迅速增长。

过去5年,敏华的芝华仕品牌每年新增门店均在200家以上,主要以加盟门店为主。截至2017财年末,其门店数达到1603家,同比增长20%,单店收入额同样实现20%的增幅。

2017财年,敏华国内市场收入达到33.6亿,同比增长37%,国内收入占比达到43.2%,连续五年出现上升。同时,敏华在在国内功能沙发市场的市场份额进一步大幅提升,市场占有率达到37.7%,较去年增加8.2个百分点,而第二名市占率仅6.9%。

毛利率费用率一增一减 盈利能力持续上升

在业绩连续增长的同时,敏华的盈利能力也在持续改善。

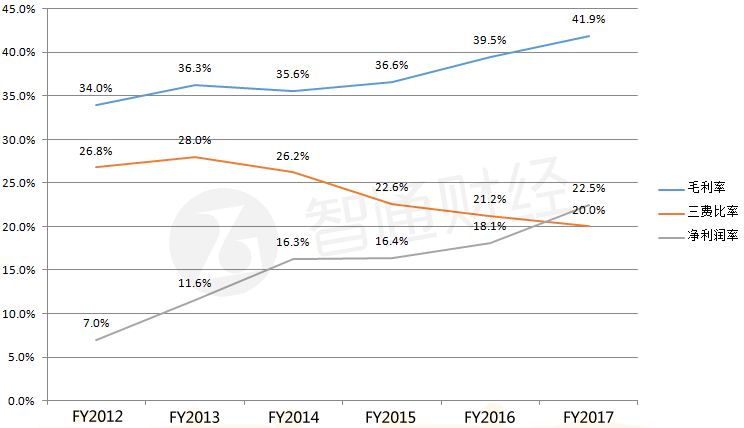

2012-2017财年,敏华的毛利率水平34.0%逐步提升到41.9%。这一方面得益于其收益结构的改善,另一方面得益于其成本控制。

由于敏华出口销售主要采用ODM模式销售,且主要是分销给梅西百货等大渠道商,因而毛利率水平相对较低。而敏华的在国内则以自主品牌进行推广销售,且以通过门店销售为主,加上作为行业老大的定价能力,其国内销售毛利率相对较高。

过去五年,敏华的国内收益占比由26.6%提升到48.3%,也提高了整体毛利率水平。

成本控制方面,敏华向上游延伸,逐步实现了功能铁架的自产。功能铁架作为机械伸展装置,是沙发生产的最核心的部件。2010年以前,国内功能沙发铁架供应主要被美国礼恩派垄断,沙发厂对机械部件供应商的议价能力低。

由于自身产能较大,具备规模效应,敏华于2010年成立合资公司锐迈科技布局铁架研发及生产。2016年,公司对锐迈完成增持至90%股权,目前其功能铁架产能已经接近全国第一位,在自产自用的同时,还将约一半的产量销售给三方家具厂。

在毛利率提高的同时,敏华的销售费用、管理费用及财务费用也在逐年降低。其“三费”开支占比由2012年的26.8%下降到2017年的20%。

在毛利率水平持续改善,费用率得到有效控制的情况下,敏华的净利润率节节攀升,由2012财年的7%增加到2017财年的22.5%。

账上现金充足 分红、回购不停歇

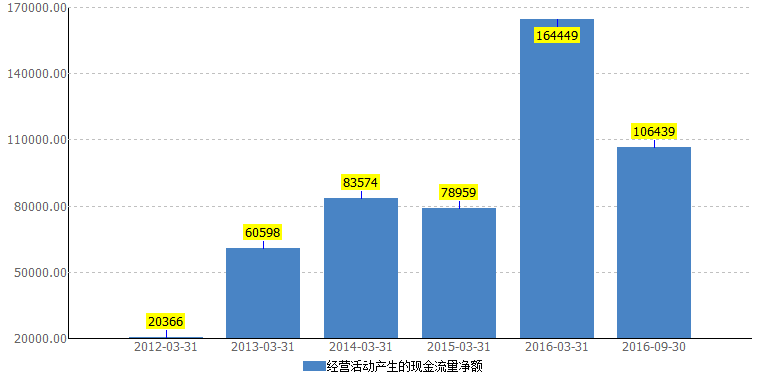

盈利能力强劲,敏华的现金流也是相当稳健。其经营活动现金流入基本与净利润水平相当,目前其账上现金约19亿。

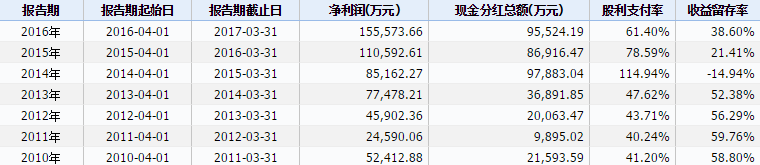

公司不差钱,敏华对股东也是格外优厚。自2010年在港上市以来,敏华每财年均派息两次,平均每年分红率达到61%,平均股息率超过5%,累计分红总额达到36.9亿,远远超过其15.3亿的IPO募资额。

此外,从2011年开始,敏华每年均动用账上现金进行股票回购,累计回购约2.3亿股股份,回购资金总额达到13.8亿。

市场渗透率空间巨大 增长潜力仍待释放

高速的业绩增长,不断提高的盈利能力以及稳健的现金流,促成了敏华股价5年15倍的大牛走势。那么,敏华未来能不能继续用业绩说话,推动股价的进一步上涨?

智通财经认为,中国市场功能沙发渗透率的提升或将成为未来业绩增长的最重要推动力。

数据显示,2015年,中国沙发市场零售端规模为1140亿元人民币,同比增长7.6%。功能沙发市场规模为121亿人民币,同比增长16.4%。

国内功能沙发市场依然处于低渗透、高增长阶段。2009年,功能沙发市场渗透率约为5.8%,到2015年,其市场渗透率达到10.6%,每年增加约0.8个百分点。未来,该数字预期将以每年增加0.5个百分点的速度增长。

美国功能沙发的渗透率约为40%,对比之下,中国功能沙发市场规模仍有3倍增长空间。作为功能沙发龙头,敏华将成为市场规模高速增长的最大受益者。目前,公司年销量约90万套沙发,产能则达到近140万套,其产能也完全跟得上。

而对于国外市场,尤其是美国市场,敏华也开始调整策略,下调出口价格,使得其收入重回增长轨道。此外,公司也在拓宽渠道,包括接触部分线上零售商,以扩大客户基础并分散风险。

目前,与港股中其他家居企业的估值水平相比,如顺诚(00531)的36倍PE,卡撒天娇(02223)的39倍PE,盛诺集团(01418)的13倍PE,敏华的17倍PE处于中等偏下水平。而敏华的高成长性、不断提升的盈利能力以及稳健的现金流,则更是其未来业绩和股价表现的坚实助力,建议投资者保持关注。

扫码下载智通APP

扫码下载智通APP