中产阶级这样做资产配置 可以多赚几百万

本文转自微信公众号“荷马海外理财”

近日,荷马金融资深投资顾问闫磊在直播平台,为大家讲解全球资产配置策略。其分享内容如下:

1、全球指数十年间收益状况;

2、买什么?站在全球的角度看待资产类别;

3、投资策略建议。

以下为直播内容:

闫磊:说到那个资产配置,其实我们有很多要聊的,我相信很多人也在有银行服务,自己有私行客户经理也给大家分享过资产配置的这么一个概念,然后如果有人接触过海外的投资的话,肯定也有其他的专业人士给我们一些全球资产配置的方法,或者说一些理念。今天我将借这个机会重新给大家解读一下。

大家看这张图,上面写的是全球指数十年间的收益的一个状况,列举是全球各主要的一些指数,2001年到2010年的一个情况,那我们怎么看这个图呢?红色部分代表这个市场增长的最好的情况,绿色的部分表示这个市场增长是最差的,或者说它会有负收益的。这种情况那我们可以看出来,其实每个市场都有好有坏,有好的年份也有不好的年份,那所有的市场都是这个轮转制的。

那这张图说明什么呢?其实我们大多数国内的投资者只盯住我们国内的市场,我们能看到上证指数,其实也有很多比较好的年份,当然也有很多很差的年份。那中国市场,因为我们是处在发展中国家时期,而且整个的股市其实从健康程度或者说从市场的成熟度来还不是很很高,所以其实它整个是跳动或者说它变化是很大的。那我们也能看出来再好的年份,如果我投资中国市场的话是有一个好的收益的,那如果碰到一些不好的年份,我们看到绿色的出现的概率也很高,那其实是不是我们可以通过一些手段,即资产配置的方式来规避亏损年份呢?

所以,海外资产配置是分散掉单一经济体向下走的情况规避风险,获取收益则是我们规避风险之后的另一块目的。资产配置的本质其实就是把我的资产更安全的,让他稳健的去做增长。

这张图其实是这个美国的一个股指,然后整个的资产起伏是不定的,相信炒美股的人对这张图还是相对比较了解的,就是有很高的波峰,当然也有很低的低谷,我们是不是能够准确地抓住低谷买进,然后在高位抛出,其实大多数人并不能做到这种操作,包括很多专业机构,其实他是很难抓住低买逢高抛动作,所以其实我们从股市表现来看,股市其实有涨有跌。那当然好的情况下,我们能够低进高出,但是我们不是人人都能做到,所以我们需要在这个股市向下行的时候,我们要配置其他类的资产。当股市上行的时候,我个人也并不建议说把所有的钱都放在股市或者是放在某一单一市场,那股市其实只是某一个投资门类的一个表现,那其他市场其实它也是波动的状态的,我们也是需要择机择时的去做一些操作的,所以,这就引出了资产配置的另一个话题,就是我们要把资产类别进行分散。

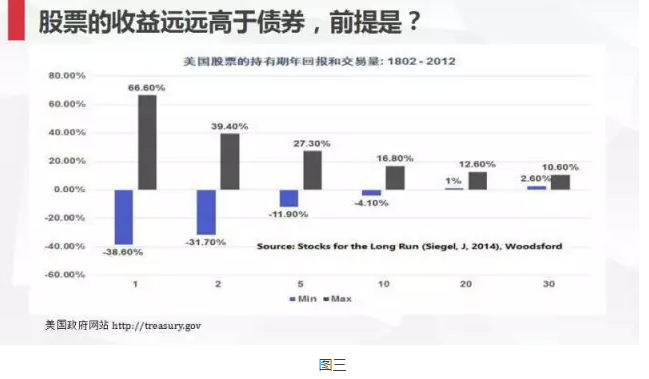

资产类别进行分散了之后,其实更多的就是我们怎么选相应的投资的资产类别,我们对很多投资标的是有偏见的,比如说我们对股市可能现在就有一些偏见。那我放出的这张图,其实是这个标普500统计图形。这张图就是从左到右的第一个是1,然后上面有两个数字,这个表示的是什么呢?标普500在1802年到2012年间,它出现的单年度的最大的涨幅和最大的跌幅,然后同理,那数字2代表两年期出现的最大涨幅和最大跌幅。后面的数据以此类推,是任意取5年的,任意取10年的,任意取20年、任意取30年。最后,你会发现整张图是慢慢地在缩量的对吧,其实真正到了30年期的投资的平均收益,它的最高值是10.6%,它最低值是2.6%。

就我们目前的这个投资来看,比如说投资1年期或者5年期的这种,你有很大的概率会出现负的收益,那当你的投资期限越长的时候,那你碰到正收益的概率是更高的,所以,就从另一个侧面来说,股票一定是优于债券的吗?如果说我们的投资期限够长,那股票可以搏一个相对来说数学上的更高的收益,但是如果你的投资期限短的话,有很大的希望是落在负收益上。

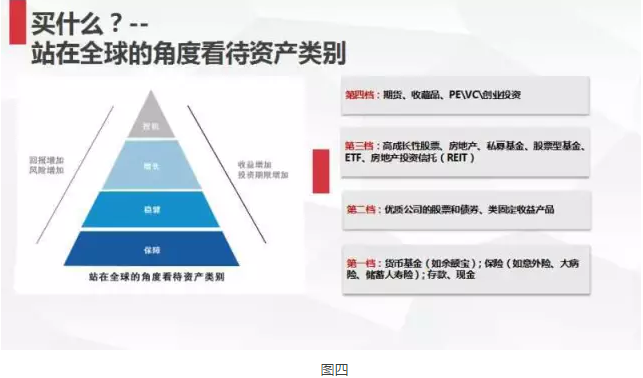

我们现在梳理出了几个点,第一个就是资产配置先要分区域,其次是要分投资产品,那投资产品是不是绝对收益或者说某一点的收益越高越好呢?其实这些都不一定是正确的。真正适合大家的投资组合应该是什么样的呢?我们继续解读。

我们将详细解读每一层它一开始设立的目的和作用是什么?为什么有保障层、有稳健层、增长层、投资层,为什么我要把资产进行分类,而且为什么这张图是从下往上是这样排列的,而不是倒序排列的?下面为你揭晓

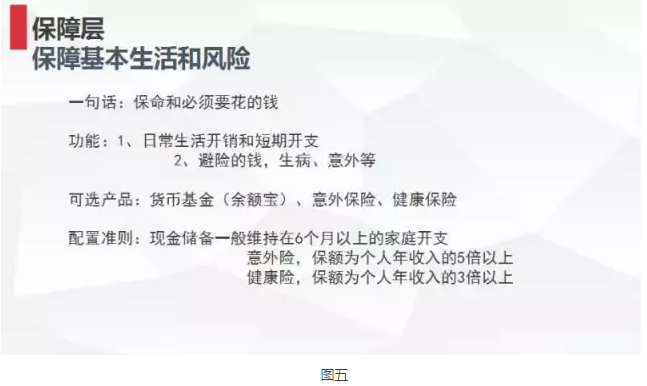

最底层-保障层:他为什么叫保障层?一句话就是保命和必须要花的钱,功能就是保障基本的生活和风险。一层的可选产品有哪些呢?如果说这个现金我们能够用什么方法来替代的话,我推荐的是货币基金类的这产品,比如说我们现在衍生出了好多互联网货币基金,像余额宝等等。避险的钱,可以用一些意外的保险,健康保险来做一个风险的规避,那其实如果这些钱平时我们拿做现金储备的话,可能这个钱是一个很巨额的钱,那为了让我们的资金的效率更高,其实我们可以用一些保险的杠杆来把这些钱去做一些其他的投资,获取更大的一些收益。

那下面给大家一个配置准则,首先是现金储备,我们一般推荐大家维持在六个月以上的生活费,比如说如果有一些事情发生,我们后续要用钱的这种情况发生,可以从其他的投资品种调出来。

第二,意外险,意外险我们推荐的保额是个人年收入的五倍以上,为什么设这个额度?简单地说,意外险更多的伴随的是这个可能是死亡或者是其他的这种严重的意外,导致的这种生活不能自理,那五年的收入可能给这个家庭一个很长的缓冲期,可以让这个家庭重新走到一个更良性更健康的一个轨道上。

第三,健康险,被称为人生的第一张保单。我们推荐的健康险的保额应该是在个人年收入的三倍以上。这个三倍以上数字是怎么来的呢?我们简单的说一下,很多人觉得平常的生病这些是有报销的,那我们这个包括有一些补充医疗等等,给我们报很多的医疗的费用,但是如果当真正的健康风险发生了,就是重大疾病产生的时候,可能这部分的这个报销比例,或者说报销的额度是远远不够的,就算是够的,比如说我们也有一些这个更高端的医疗保险,他可以报一些这个私立医院等等。但是大家有没有想过,真正健康发生的时候还会有哪连带作用?可能其他的这种痛苦,我们是没办法减少或者解决的,但是有一点钱的方面我们可以用一些这个金融的手段来解决,比如说一个人,他如果真的发生了重大疾病,那他需要大概1-3年的时间来进行治疗,那其实在整个治疗期间大多数人实际上是没有收入来源的,那我们要给整个治疗期留出一个缓冲,有这个缓冲之后,我们就可以安心的去治病。那你家里的其他的生活开支,你的生活标准不会被降低,也就是说你虽然得了病,但是这个钱并没有少拿。

我相信很多人在想这个资产配置的时候都用过标普资产配置4321或者1234,其实标普资产配置不太适合于我们中国的这种家庭的资产配置。主要是每个人的境遇或者是情况是不同的,那我们不可以完全说每个人都做到按照4321去配置,所以后续我们不会给出比例,而是教大家一个方法让大家自己算出一个相应的比例。

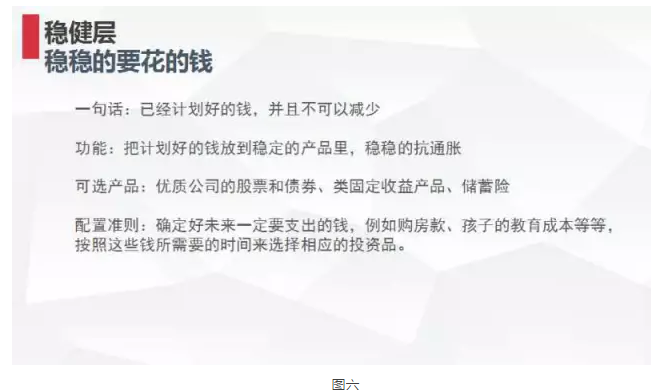

稳健层是稳稳地要花的钱,一句话就是已经计划好的钱,并且这些钱是不可以减少的,那它的功能是什么呢?是把计划好的钱放到稳定的产品里,稳稳地我们去抗通胀。可选产品我们推荐的是优质公司的股票和一些债券类的投资,然后包括固定收益的产品、储蓄险。我们的配置准则就是确定好未来一定要支出的钱,比如说购房款、孩子的教育成本等等,按照这些钱所需要的时间来选择相应的这个投资品。

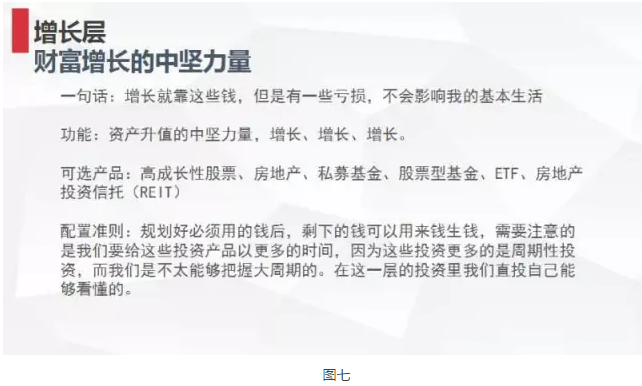

我相信就是我们中国人,尤其是年轻人,很多的这个闲钱都是放在增长层来投资的。谁还没炒过股呢对不对,大家都有股票账号,大家也都这个起飞过,也都降落过,但是其实这一层是我们在规划好生活或者说未来的计划之后才做的投资。还有一个大家比较关注一点就是房地产,注意自助用房不在这层,因为它本身自住用房,它不属于投资门类,因为那些是必须品,所以它不属于金融资产,但是比如说你的二套房,你未来这个要出租的手里拿着的房,或者说一些商业房产,这个是属于这一层。

同时我们也提到了这一层的资产,其实虽然我们看到有一些比如说股票、ETF、股票型基金等等,我们经常可能觉得这个操作起来很方便,但这些资产是走大周期的,我们不敢保证我们在这个时间点的投资,你真正进入的是不是底,那你是不是能够在很短的时间内碰到他的风险,很多时候我们买一只股票刚买进去,第二天就套住了,所以我们要给这些资产以更多的时间来让它增值,甚至有的时候是比稳健层的资产要给更多的时间。

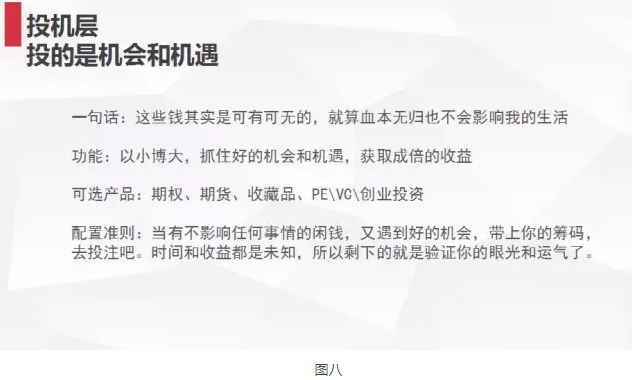

最后再看一下最顶层,我们叫投机层,投的是机会和机遇。一句话,这些钱其实是可有可无的,就算血本无归也不会影响我的生活,功能就是以一小博大,抓住好的机会和机遇,获取成倍的收益。可选产品有期权、期货、收藏品、PE、VC、创业投资等等。配置准则,当有不影响任何事情的闲钱,注意是不影响任何事情又遇到好的机会,然后带上你的筹码去投吧,因为时间和收益都是未知,所以剩下的就是验证你的眼光和运气了。

整个资产配置的四节三角形图我们就解读完了,我们来看一下资产配置重要性有多强,那其实资产配置决定长期投资的一个绩效,我们看到它整个的比重是其实占到91.5%,也就是说我们经过抽样之后,资产配置的重要性远比产品选择,或者是市场时机,或者一些其他的这种因素占比要高更多。不管你有多少钱,我都希望大家能够用资产配置的逻辑来把自己的资产进行分配。

最后再给大家一些简单的投资建议,首先,2017年我们要适当的配置一些美元资产,因为我们也看到了人民币对美元处在一个弱势状态的,其次,就是要考虑固收类的产品,因为在整个国内的家庭资产配置里面固收类的产品的占比还是很小,还有一点就是要做足人寿保险,也就是刚才我提到的,我们要多利用金融的杠杆来去做这个资产配置。第三,我的建议是我们可以适当把手里的股票换成相应的股权投资,做一些更长期回报率更高的投资。此外,2017年国内楼市需谨慎投资,注意风险。

以下为直播问答:

问题:如何定义高增长股票呢?如何识别成长陷阱和估值陷阱?

答:我给大家一个原则就是股票投资,我们做自己看得懂的股票。高成长性的公司,其实更多的是它未来有更多的成长的一个潜力,然后或者是说它相对处在一个比较低的估值个阶段,这一类的股票我们是可以进行长期投资。

问题:对定期定投怎么看?

答:我给很多目前没有过多资金,一次进入投资领域的这些人的一个建议,那就是我们做一些定投计划,尤其是基金定投,比如说我每个月拿出工资的一部分来去做基金定投。刚才我们有看过一张图,就是股市的这个整个的震荡或者波动的一个行情,如果采用定投的方式,我们就在某种程度上忽略了时间节点概念,就是我一直持续不断的买入。总体来说股市也好,还是其他的这个市场也好,它是呈一个上升态势的,那就说我们抓的更多的是它的整个的上升态势,而不是它的某一时间点。

问题:弃股市择股权,为什么弃股市呢,你指的是美股还是A股?股权投资难度更大吧。

答:股权投资其实更多的是基于公司价值的一种投资,也就是说我们尽量放掉择机的投资而选择价值投资。至于弃A股还是弃美股,那我们还是看相应的资产配比的情况,A股过多的话我们就调一下,美股过多的话我们也可以调一下。(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP