后疫情时代,Roku(ROKU.US)涨不动了?

智通财经APP观察到,Roku(ROKU.US)的股价在7月底达到了490.76美元的历史高位,此后便一直呈下跌趋势。8月至今,该股下跌了17.82%,截至发稿报352.00美元。

分析认为,防疫措施的放宽是导致Roku股价大跌的主要原因,因为人们逐渐开始外出,其用户增长和参与度都有所放缓。Roku于8月初公布的第二季度财报显示,该公司Q2活跃账户数量低于分析师预期,在用户增长这一投资者所看重的关键指标上也呈现放缓趋势。

Roku将无法在2021年重现去年“与疫情相关的居家措施推动活跃账户和参与度的激增”,该公司今年下半年将在活跃账户数量和流媒体播放时长这两方面面临严峻的同期比较。

此外,“木头姐”凯西·伍德(Cathie Wood)旗下的ARK基金大幅减持了Roku股票。自2021年6月以来,ARK基金出售了52万股Roku股票,总金额约2.43亿美元。

增长放缓、盈利预期下调、估值过高以及来自谷歌(GOOG.US)等公司潜在的激烈竞争,导致了该股下跌至目前水平,一些投资者也因此信心受挫。

不过,对该公司二季度令人失望表现的担忧都是短期的。全球范围内的观众、内容提供商和广告商都将转向流媒体这一长期趋势,是利好Roku股价的强劲驱动力。作为一家新兴的流媒体平台,随着越来越多的广告支出转向流媒体,Roku将从中受益。

四大关键领域

投资者需要关注Roku的四大关键领域,来判断其未来增长潜力。

1、内容分发

投资者希望看到媒体和娱乐公司继续利用 Roku 的“观众开发”工具(如 Roku Pay 和绩效营销)来构建他们的流媒体服务。该公司在其的第二季度股东信函中提到,第二季度媒体和娱乐促销支出的增速明显快于整个平台。

2、广告

Roku 被认为是流媒体领域中最强大的广告公司之一。该公司管理层相信,他们的竞争优势来自于丰富的第一方客户关系和数据、广告创新和广告衡量工具,以及OneView 广告平台等广告技术。

二季度,Roku 的视频广告展示量同比增长了一倍多。越来越多的中小型企业开始在 Roku 平台上投放广告,Ad Age 200(雇员规模在200人以上的广告公司)以外的广告客户数量在第二季度同比增长超过 50%。

推动这一增长的原因在于,许多以前从未有预算在有线电视上做广告的中小型企业现在能够负担得起在流媒体平台上较低的广告成本。因此,广告商将广告预算转移到流媒体仍然是一个强劲的长期趋势。每用户平均营收(ARPU)这一指标的增长也表明,Roku平台对广告投放的吸引力正在提高。

3、Roku频道

Roku频道(The Roku Channel,TRC)是该公司拥有和运营的流媒体服务,主要提供免费广告支持。该频道是广告收入的来源,也是该公司创造互动广告等其他新型广告体验的地方。

该公司将 TRC 视为其业绩的重要推动因素。目前,TRC 正在疯狂成长。在 Roku 财报电话会议中提到,从流媒体播放时长来看,TRC 的增速远远快于 Roku 整体平台,甚至比整个广告型视频点播(AVOD)细分市场的增速还要快。

该公司管理层似乎对 TRC 制定了一种良性循环的策略:观众在TRC上寻找免费内容,而广告商往往会跟随观众的步伐来到TRC上投放广告,而 Roku 将广告收入继续投资于更好内容,进而吸引更多的观众。TRC道作为 Roku 未来收入的重要推动因素并没有经常被提及,而当Roku进军国际市场时,TRC往往是表现最好的那个。

4、国际化

随着美国市场将趋于饱和,全球范围内的增长对公司来说将变得越来越重要。Roku 在股东信中向投资者介绍了他们在全球范围内的作为:在英国推出 TCL Roku 电视机型,预计这将推动英国观众使用Roku;Roku还将于今年晚些时候进入德国,并首先开展播放器业务。

二季度业绩

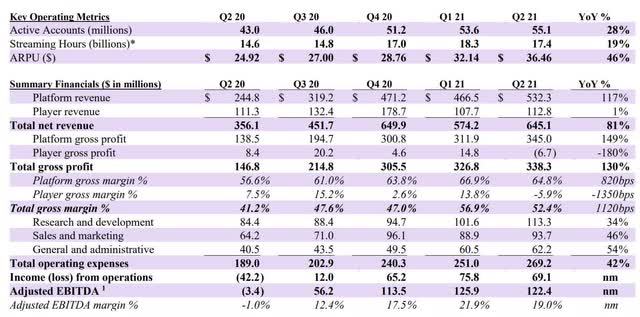

如果只看财报公布后的股价下跌,人们可能不会相信,其实Roku二季度的业绩真的非常出色。总净营收同比增长81%达6.45亿美元,超过市场预期的6.18亿美元。

平台业务营收同比增长117%达5.32亿美元,占总营收的83%。平台业务营收主要来自内容分发和广告投放。

每用户平均营收(ARPU)为36.46美元,同比增长46%;该公司的ARPU在过去三四个季度中一直在加速增长,这表明该公司营收增长强劲,超过了大部分流媒体公司。

播放器业务营收仅同比增长1%至1.13亿美元,主要是受与疫情相关的不利因素和全球芯片短缺的影响。Roku在股东信中提到,该公司并没有提高播放器价格,以保护其消费者免受芯片价格上涨的影响,这也导致了其播放器业务毛利率在二季度转为负值。

由于活跃账户数量是受Roku电视机型和流媒体播放器的销售推动的,因此Q2活跃账户数量和净增数也因此受到不利影响。活跃账户数量增长了150万,同比增长28%达5510万,低于分析师预期的5580万。活跃账户净增数虽然高于2019年Q2水平,但低于2020年同期受益于疫情的激增。

Roku首席执行官Steve Louden在财报电话会议上承认,由于去年第三季度因疫情导致需求激增,该公司在下一季度将面临艰难的同期比较。

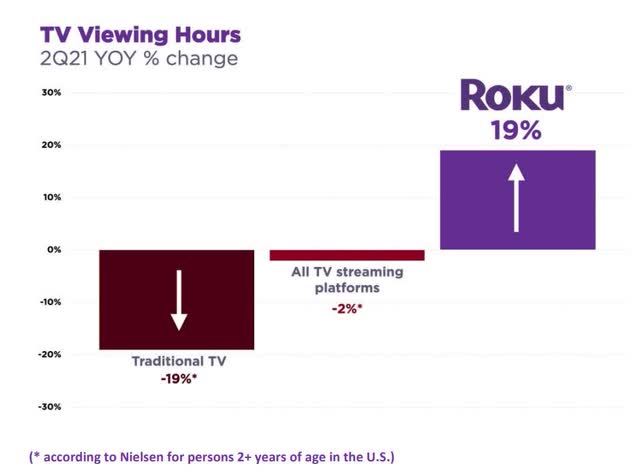

经济重新开放也影响了人们在流媒体平台上的参与度,尽管Roku的表现已经好于整个流媒体行业。

尽管第二季度流媒体播放时长同比增长19%,但投资者对流媒体播放小时数较上一季度下降10亿小时、至174亿小时感到非常失望。因此,用户增长和参与度都显示出的放缓迹象,掩盖了营收和每股收益都超出预期,以及ARPU强劲增长这两个好消息。

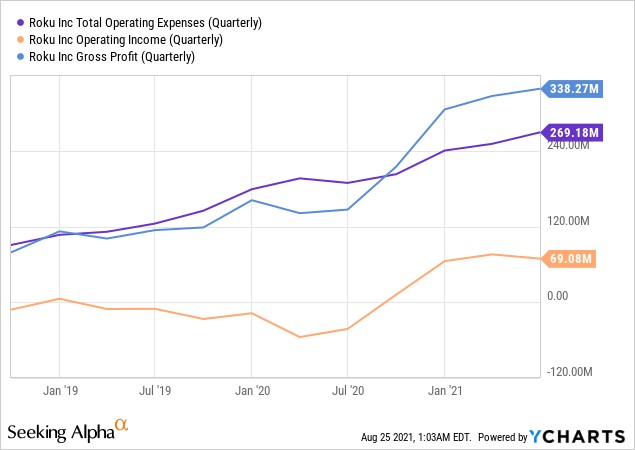

毛利润同比增长 130%至 3.38 亿美元。其中,平台业务毛利为3.45亿美元,同比增长149%;播放器业务则亏损约700万美元。

受益于更高的利润、内容出版商在媒体和娱乐支出上的增长,平台业务毛利率为65%,高于公司预期。而由于全球供应链问题(芯片短缺)影响了物流和零部件价格,播放器业务毛利率为-6%,低于正常水平。

总运营费用为 2.69 亿美元,同比增长 42%。营业利润为6900万美元,上年同期为亏损4220万美元。在疫情较严重的时期,该公司毛利润增速开始超过营业支出增速,这使其营业利润得以不断增长。

GAAP会计准则下,第二季度每股收益为 0.52 美元,比分析师预期高 0.45 美元。调整后的 EBITDA 好于预期,达 1.224 亿美元;调整后的 EBITDA 利润率为 19%,而去年为-1%。

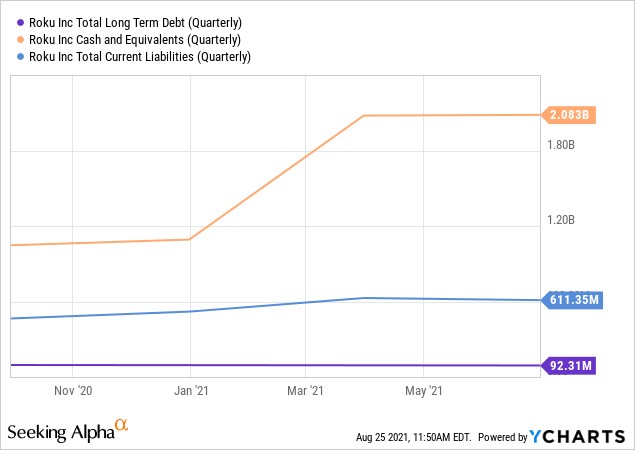

资产负债表

Roku在季末持有约 21 亿美元的现金、现金等价物、受限现金和短期投资,有 6.1135 亿美元的流动负债和 9231 万美元的长期债务。

该公司的速动比率为 4.37,而速动比率为 1.0 及以上的公司可以轻松支付流动负债。

负债权益比率为 0.04,这是衡量支付长期负债能力的指标。负债权益比率低于 1.0 意味着公司倾向于通过使用更多的股东权益来为运营融资,而非通过债务,同时意味着更小的风险。

总而言之,这是一个非常好的资产负债表。

业绩指引

Roku 预计第三季度总净营收为 6.8 亿美元(同比增长 51%),毛利润为 3.2 亿美元(同比增长 49%)。该公司还预计,2021 年下半年,由于在员工、产品开发以及销售和营销方面的投资,运营费用将环比增加。预计第三季度中期,调整后的 EBITDA 为 6500 万美元。

该公司还预计, 2021 年下半年全球供应链限制和零部件成本增加将导致播放器业务出现恶化,因此该公司预计 2021 年下半年和 2022 年播放器业务毛利率将为负。

至于平台业务,虽然营收依然强劲,但同比增长将较去年放缓。然而,该公司管理层强调,增长只是放缓,而不是停止,因为他们预计“今年下半年将继续显着增长”。

当然,鉴于第二季度增速放缓,Roku管理层预计第三季度营收也将放缓,加上播放器业务利润率预计将表现不佳,市场对其Q2财报做出了负面反应。财报公布后,许多分析师也下调了对该股的目标价。

估值

富国银行分析师Steven Cahall将目标价从 519 美元下调至 488 美元;Stephens & Co.分析师 Kyle Evans 将目标价下调至 475 美元;花旗分析师 Jason Bazinet 将目标价从 450 美元下调至 410 美元。

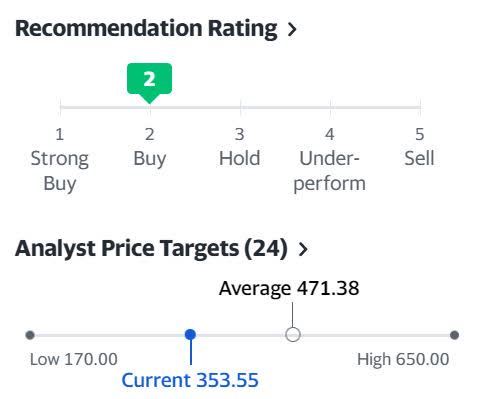

24为华尔街分析师在过去3个月内对Roku的目标价平均值为471.38美元,较上一个平均目标价353.55美元增长33.3%。其中,目标价最高为650.00美元,最低为170.00美元。

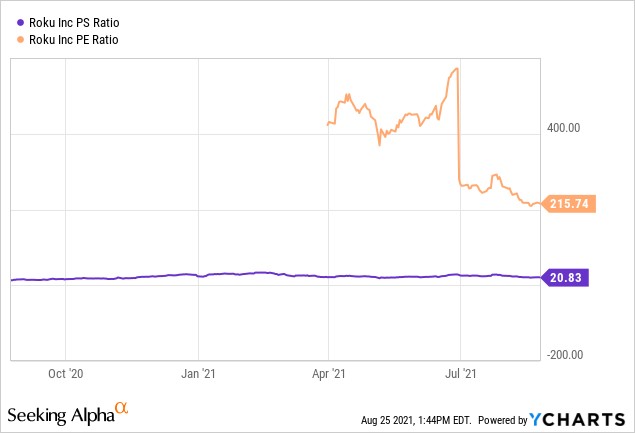

即使股价下跌,Roku仍处于高估值。其市盈率高于 200,市销率高于 20。增长放缓、播放器业务利润率下降以及业绩指引下调预计将使Roku在中短期内出现一定波动。

竞争对手:谷歌

谷歌和 Roku 似乎对流媒体平台的发展方向有两种完全不同的看法:谷歌似乎将流媒体视为注定要被并入谷歌庞大业务中的另一个计算平台,而Roku 则认为流媒体是一个与计算平台完全不同的新平台。

谷歌首席执行官 Sundar Pichai 曾表示:“关于智能电视生态系统,我的看法是,随着时间的推移,这些设备会变成计算设备。它们将成为连接在一起的计算体验。”

而Roku 首席执行官 Anthony Wood 则表示:“我们和谷歌竞争的主要区别在于,我们从一开始就建立了一个专门为电视设计的软件平台,而谷歌把他们的Android操作系统移植到电视上。因此,如果你回顾一下计算机平台的历史,无论是个人电脑上的windows,手机上的Android,还是电视上的Roku,有意打造的操作系统在市场份额方面一直都是赢家。”

与其他竞争对手相比,Roku的软件平台专门设计了更小的内存和更小的芯片,该公司认为这是他们竞争优势的来源。许多Roku的竞争对手的智能电视操作系统往往使用更多的内存,这需要更大的芯片尺寸且往往成本更高,尤其是在芯片短缺的时候。

Roku与电视制造商TCL在2014年开始合作,这段合作在很大程度上帮助Roku智能电视以更低的成本脱颖而出。然而,谷歌最近也将于TCL合作,计划将谷歌操作系统引入TCL的智能电视中。预计双方将在许多不同的层面上(例如YouTube)以许多不同的方式继续发生竞争。

总结

长期成长型投资者认为,Roku 能够从全球观众、内容提供商和广告商转向电视流媒体的长期趋势中受益,当前股价下跌提供了一个绝佳的买入机会。Roku 的股票在中短期内应该会保持波动,但从长远来看,这只股票将会跑赢大盘。

扫码下载智通APP

扫码下载智通APP