全球央行年会在即,鲍威尔将释放Taper信号吗?华尔街是这样认为的

今夏最受关注的全球央行会议即将举行,对于这场会议,一些人预计不会发生任何大事(越来越普遍的观点),另一些人则认为鲍威尔将会暗示缩减购债规模,但规模可能非常小。

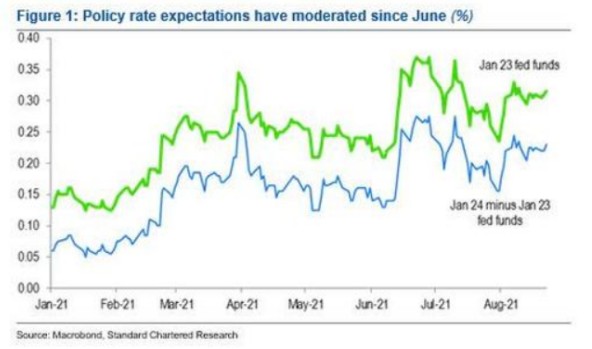

其中,渣打银行G10外汇全球主管Steven Englander认为:“美联储主席鲍威尔可能会谨慎地确认美联储官员近期的表态,即可能在11月的FOMC会议上宣布缩减购债规模。”Englander强调“谨慎”一词,因为他认为,鲍威尔可能会强调,缩减购债规模取决于经济结果是否符合预期;如果偏离这一基准,那么12月宣布的可能性似乎比9月更大。

这位外汇策略师还指出,还有一个风险我们还没有看到太多讨论,那就是提高债务上限,这个话题可能会在11月的FOMC会议前后达到高潮,届时也可能暂时提供关于缩减购债计划的详细说明。

此外,正如达拉斯联储主席卡普兰指出的那样,鲍威尔可能会分开讨论逐步缩减购债规模和提高政策利率,这将需要更具体的长期通胀担忧。乐观地认为通胀将降至预期水平,可能是缓解政策利率担忧的一种方式。鲍威尔还可能重演2014年“缩减不是紧缩”的论点,尤其是在财政部即将实施的5000-8000亿美元量化紧缩政策的基础上,一旦债务上限的僵局得到解决,财政部将立即重建现金余额。

尽管Englander认为,鲍威尔至少会承认,如果不解决这一问题,每个月会有1200亿美元的债务,但其他人则更为鸽派,他们预计,美联储主席的讲话不会就何时开始缩减购债提供新的暗示。

耶鲁大学管理学院教授Steve Kelly表示:“他会尽量说这些决定都是独立。一个决定不一定会加速另一个事件的发生。这种围绕缩减购债和利率上升的讨论是极大的挑战。”

事实上,在上周五,就连卡普兰,美联储中对尽早开始缩减购债计划的最大支持者之一,也表示,他开始看到delta变种的影响,并在下个月的美联储政策会议前保持开放的心态。

Jefferies经济学家Aneta Markowska在谈到鲍威尔即将发表的演讲时表示:“很难想象美联储会在当前的公共卫生危机下承诺具体的缩减时间表。”

SGH Macro Advisors首席美国经济学家Tim Duy表示:“现在的信息很复杂。事实上,缩减购债规模与加息这两个问题并是不分离的:一旦你开始缩减购债,加息的时间就开始了。”

而在Bloomberg的market live blog栏目中有一个特别鹰派的观点,认为鲍威尔不会透露任何信息:“要么鲍威尔非常明确地点头表示他计划在今年缩减购债规模,要么不提,因为美联储并不希望让市场感到惊讶。如果美联储想在12月前缩减购债规模,信号现在就必须出现。”

不过,即使鲍威尔会发表言论,高盛认为,不管信息是什么,联邦公开市场委员会最有可能在11月的FOMC会议上正式宣布开始缩减购债规模,并以每次会议150亿美元的速度缩减。高盛预计,11月正式宣布的可能性为45%,12月正式宣布的可能性为35%,推迟到2022年的可能性为20%。由于delta变种带来的下行风险,高盛认为推迟到11月以后的可能性很高。

而Mohamed el - erian认为,如果鲍威尔急于暗示缩减购债规模,那么潜在的一个原因可能是:“要求逐渐缩减大规模资产购买不是为了放缓经济增长,而是为促进增长的财政措施留出操作空间,同时避免货币政策刹车的猛烈冲击。”换言之,美联储将在现在缩减规模,以便在几个月后经济停滞时再次实行宽松政策。

而从金融状况角度看,根据部分人的说法,美联储意识到它已经吹出了一个巨大的资产泡沫,卡普兰今天早些时候暗示了这一点,他表示担心美联储债券购买的“意外影响”,其中最明显的影响是各个方面的泡沫。

最后,一个问题是市场将如何反应:Englander认为,资产价格可能会随着鲍威尔的讲话而变化,尽管结果与预期很接近。许多投资者将避免在潜在的市场变动事件发生之前持仓,因为他们担心突然事件发生对他们不利。如果预期头寸集中在一个方向或另一个方向,即使没有意外,市场也可能在事件发生后变动。野村证券跨资产策略师Charlie McElligott在本周早些时候的研究报告中警告称,美联储此次行动恰逢美国国债期权周五大规模到期,这意味着暗示美债市场波动可能加剧。

扫码下载智通APP

扫码下载智通APP