黄旭东:期权时代,私募基金应该如何操作?

编者按:

2016年中央一号文件明确提出“开展农产品期权试点”,利用期权给农产品价格活动“上了保险”。期权的推出,对市场而言不仅仅是多了一个投资工具,更重要的是可以实现期货与期权共同结合,构造更好地投资避险策略。

2017年被称为期权元年,为方便投资者更深入地了解、掌握并充分运用这一投资避险工具,4月22日下午,由华安期货、深圳市前海金融创新促进会、深圳市前海高搜易投资管理有限公司、深圳市高搜易蘑菇信息技术有限公司、大连商品交易所等联袂举办、智通财经鼎立支持的“权赢未来:豆粕期权与金融生态建设论坛”举行,多位业内专家、权威人士参与,与投资者进行面对面的深入交流。

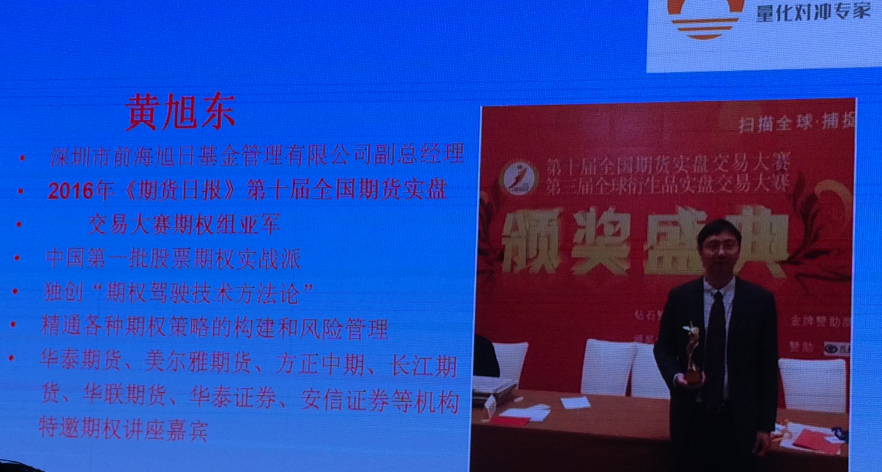

在论坛上,前海旭日基金管理公司副总经理黄旭东分享的是“期权时代私募基金如何玩法”。智通财经整理其演讲要点如下:

期权时代是立体交易时代,就变成有现货、期货、期权这样的立体交叉。期权有多维度获利途径,策略的多样化,非线性的对冲,以及很吸引个人投资者以小博大的途径,可以涨几倍十几倍。

首先,期权可以与现货,套期保值等来进行搭配。从现货跟期权来配对的话,作为实体企业如果用期权来做套保,省心很多,基本上付下定金,两三个点或者一个点的定金就足够了,但是如果是用期货做对冲,你要有10%左右的保证金,而且随时有一个爆仓的风险。

第二个是多维度的获利途径,实际上影响期权价值有五个因素。但其中起主要作用就三个因素——标的的方向、波动率、时间。我们可以通过这三个主要的方向去获利,但机构基本上不去做方向,主要通过波动率或者时间价值来追求稳定的收益。

第三,多样化的策略。因为三个主要因素,期权有方向性的交易策略,时间的交易策略以及波动率的交易策略。除此外还有动态风险的对冲策略,如果是完完全全做到中性的,就要通过动态风险来调。此外,是无风险套利,以及期权跟期货的组合策略。拿着期货配期权,类似于买保险,为下跌做保护,但仍然可以获得上涨的利润。

第四,它的最大特点是非线性对冲。因为期权的每个方向都不是一个线性,在下面都有一个直角。而且又有四个方向,所以做多做空不等于零。组合出来有无限的策略,但是最常用有70种左右。这种非线性对冲就可以达到锁住风险,但收益无限的结果。

第五,以小博大,捕捉黑天鹅。在期权时代可选的杠杆很多,正常情况下是20—30倍的杠杆,你如果选一些虚值可以拿到80倍,100倍,200倍的都可以,如果说风险要低可以选十几倍或者几倍,而不是说在期货时代通过仓位管理控制杠杆。以一个看跌期权为例,当天从上午11点就开始大跌,如果按照盘中算最高可以涨229倍,按照前一天的结算价对比它也可以涨37倍。但是它很神奇的一点是随着后面指数反弹,涨了200多倍的全部回去了,最后还跌了83.3%,这种可以称得上是“速度与激情”——如果在高点可以赚227倍,但是没平掉拿到最后还要亏83%,这个是股灾时候的实例。

扫码下载智通APP

扫码下载智通APP