大宗商品市场聚焦:现货抛售带来铁矿期现共振式下跌,Q3全球原油大概率不及预期

一、宏观环境

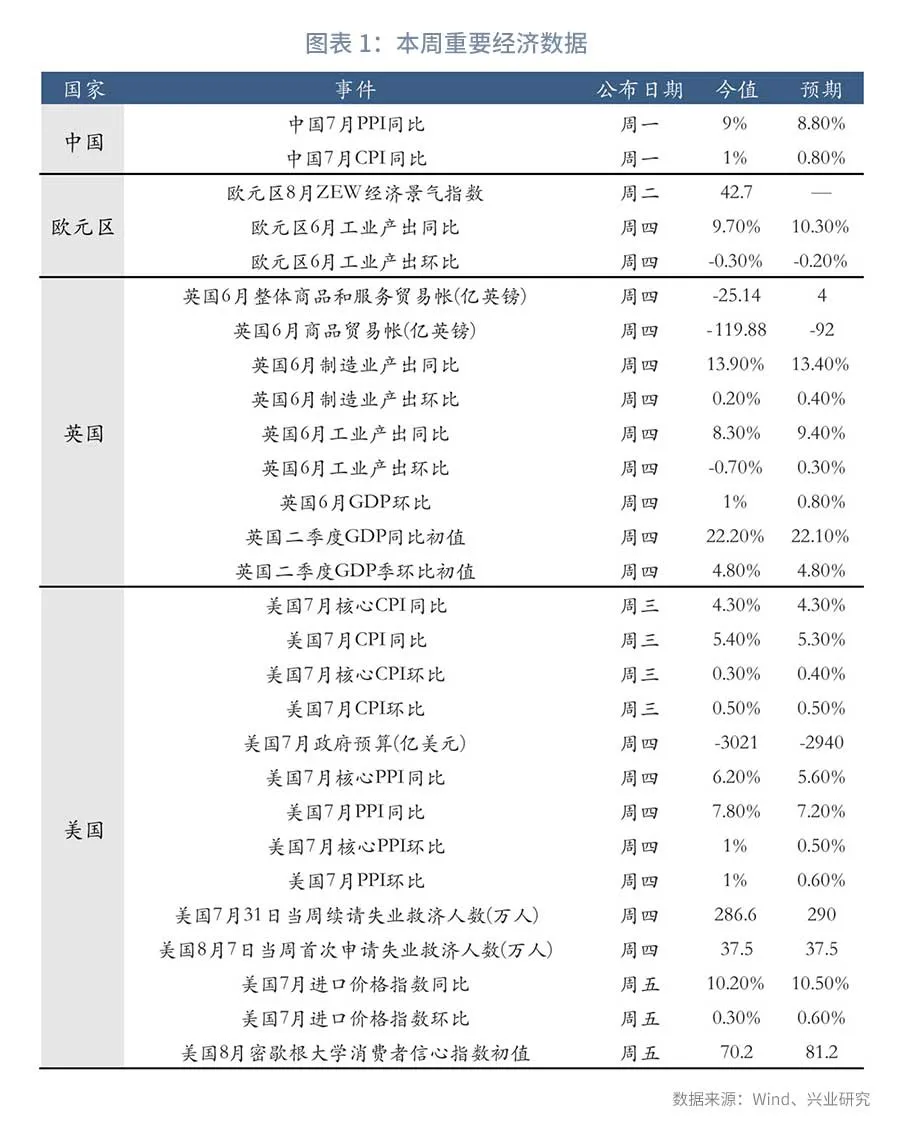

美国7月核心CPI同比和环比均低于前值,CPI环比低于前值。美国公布,美国7月核心CPI同比为4.30%,低于前值4.50%,与预期值4.30%持平。美国7月CPI同比为5.40%,高于预期值5.30%,与前值5.40%持平。美国7月核心CPI环比为0.30%,低于预期值0.40%及前值0.90%。美国7月CPI环比为0.50%,低于前值0.90%,与预期值0.50%持平。美国7月政府预算(亿美元)为-3021,低于预期值-2940及前值-630。

美国7月核心PPI同比为6.20%,高于预期值5.60%及前值5.60%。美国7月PPI同比为7.80%,高于预期值7.20%及前值7.30%。美国7月核心PPI环比为1%,高于预期值0.50%,与前值1%持平。美国7月PPI环比为1%,高于预期值0.60%,与前值1%持平。

美国7月31日当周续请失业救济人数(万人)为286.6,低于预期值290及前值298。美国8月7日当周首次申请失业救济人数(万人)为37.5,低于前值38.7,与预期值37.5持平。美国7月进口价格指数同比为10.20%,低于预期值10.50%及前值11.30%。美国7月进口价格指数环比为0.30%,低于预期值0.60%及前值1.10%。美国8月密歇根大学消费者信心指数初值为70.2,低于预期值81.2及前值81.2。

欧元区方面,欧元区8月ZEW经济景气指数为42.7,低于前值61.2。欧元区6月工业产出同比为9.70%,低于预期值10.30%及前值20.50%。欧元区6月工业产出环比为-0.30%,低于预期值-0.20%,高于前值-1%。

英国方面,英国6月整体商品和服务贸易帐(亿英镑)为-25.14,低于预期值4及前值8.84。英国6月商品贸易帐(亿英镑)为-119.88,低于预期值-92及前值-84.81。英国6月制造业产出同比为13.90%,高于预期值13.40%,低于前值27.70%。英国6月制造业产出环比为0.20%,低于预期值0.40%,高于前值-0.10%。英国6月工业产出同比为8.30%,低于预期值9.40%及前值20.60%。英国6月工业产出环比为-0.70%,低于预期值0.30%及前值0.80%。英国6月GDP环比为1%,高于预期值0.80%及前值0.80%。英国二季度GDP同比初值为22.20%,高于预期值22.10%及前值-6.10%。英国二季度GDP季环比初值为4.80%,高于前值-1.60%,与预期值4.80%持平。

中国方面,中国7月PPI同比为9%,高于预期值8.80%及前值8.80%。中国7月CPI同比为1%,高于预期值0.80%,低于前值1.10%。

本周公布的经济数据如下:

二、EIA周报聚焦:第三季度全球原油需求大概率不及预期

一周聚焦

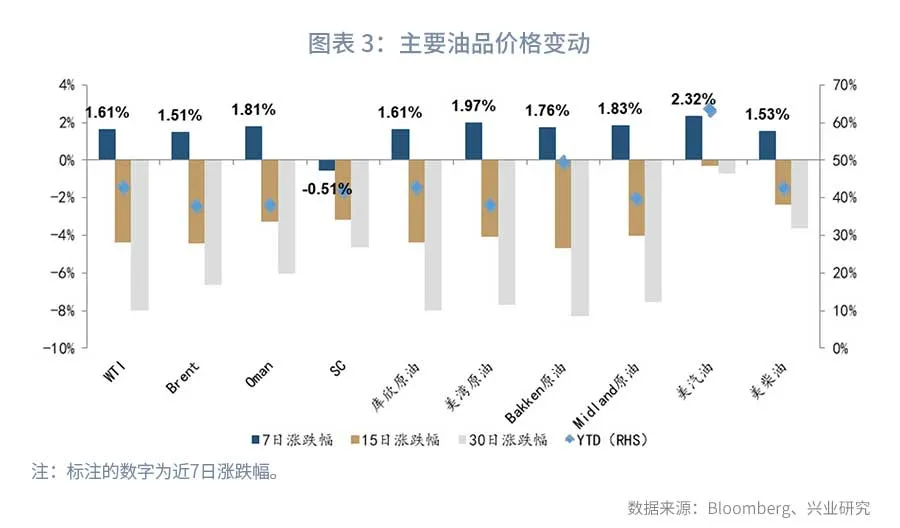

走势回顾:截至8月13日,WTI周度涨幅1.61%,Brent周度涨幅1.51%,Oman周度涨幅1.81%,SC周度跌幅0.51%。

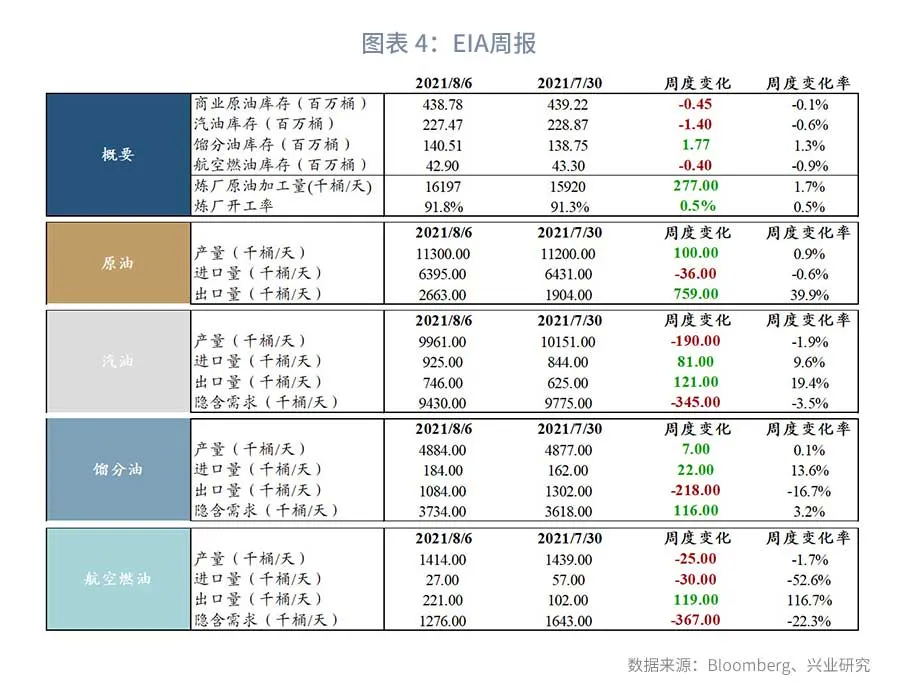

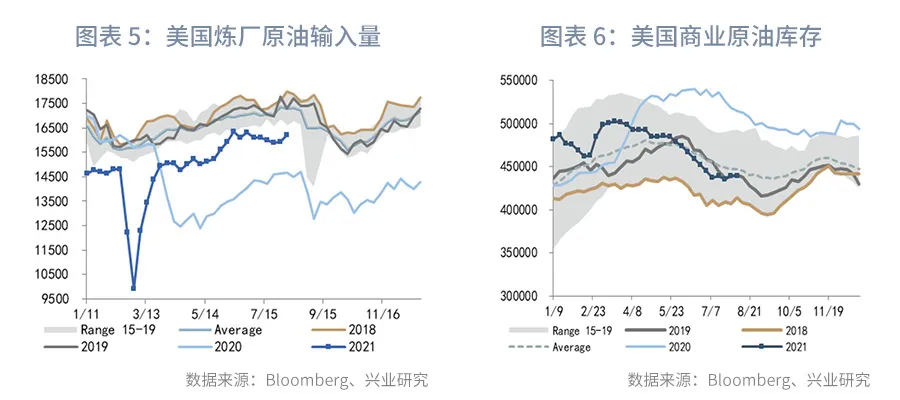

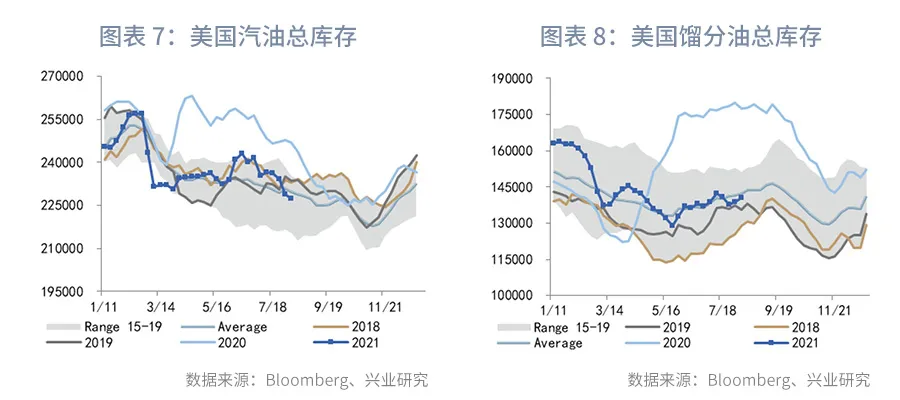

美国截至8月6日当周EIA原油库存变动实际公布减少44.8万桶,预期减少75万桶,前值增加362.7万桶。汽油库存实际公布减少140.1万桶,预期减少200万桶,前值减少529.1万桶;EIA精炼油库存实际公布增加176.7万桶,预期增加50万桶,前值增加83.2万桶。EIA报告显示,美国上周原油出口增加75.9万桶/日至266.3万桶/日,原油进口减少3.6万桶/日至639.6万桶/日。

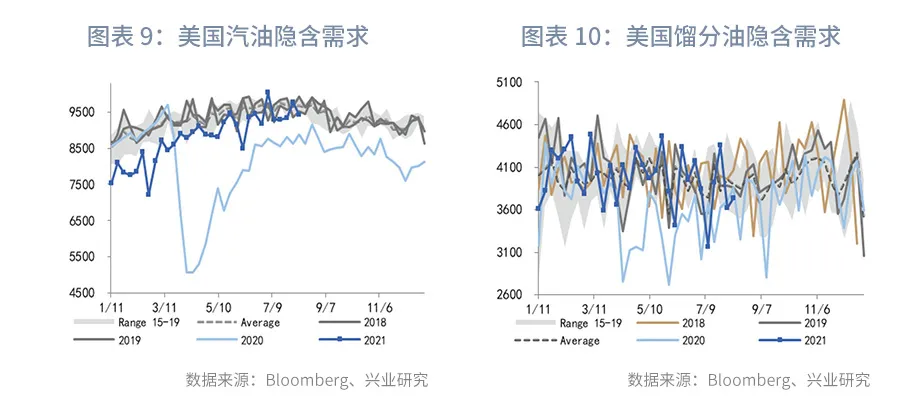

需求方面,变异毒株的频发使得第三季度全球原油需求大概率不及预期。虽然在欧洲、美国等地区,目前需求依然强劲,特别是欧洲从第三季度开始实施的复苏基金计划对于欧洲经济会产生明显拉动。但是从 7 月下旬开始,中国的病例有所上升,对病毒的零容忍政策使得中国的需求会受到一定程度的压制。而且美国即将步出夏季出行高峰,未来需求维持强劲的可能性也在下降。

供给方面,世界最大的能源公司沙特阿美计划提高每日石油生产能力。上周末,沙特阿美财报显示二季度利润创2018年低以来新高,且有消息称沙特阿美将利用所获得的的利润扩大规模提高产能,致力于将产能由1200万桶/每日提高到1300万桶/每日,而不是与其他同行一样将利润用于增加股东回报。此外,沙特政府也要求沙特阿美开采更多石油,提高产出,这将会使石油的供给增加。

三、有色:全球最大铜矿罢工风波告终,缓解铜供给担忧

一周聚焦

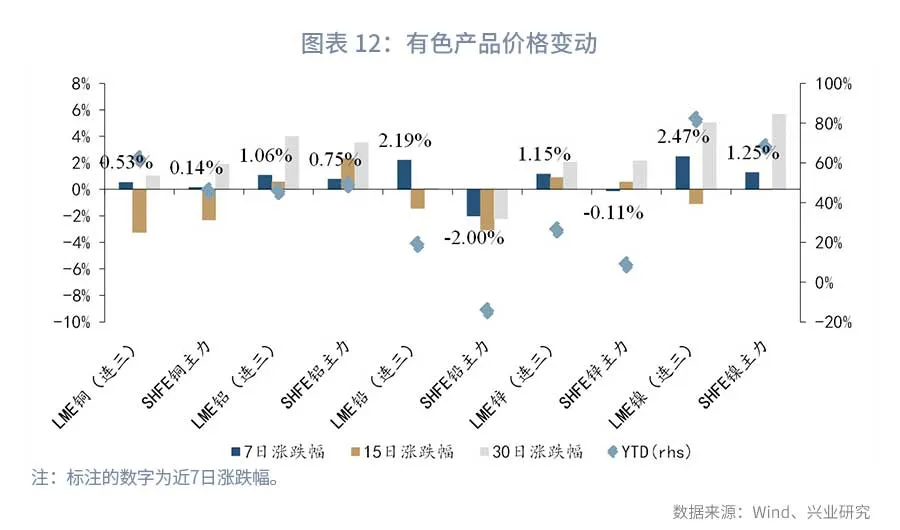

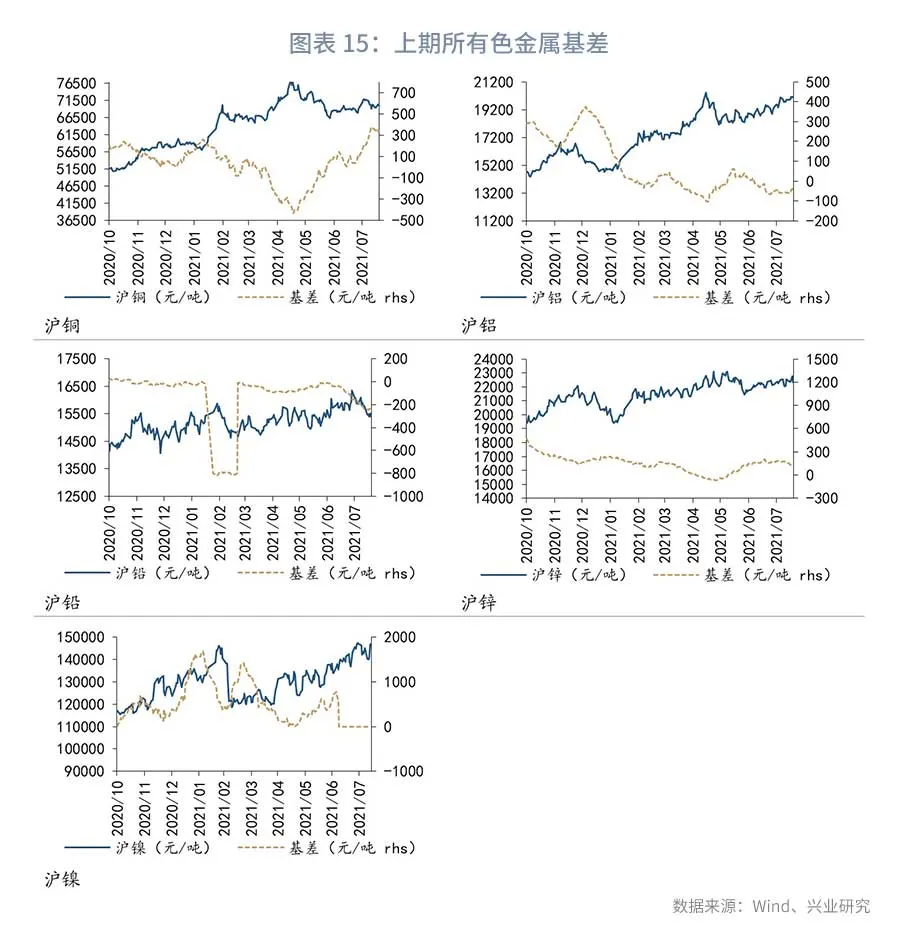

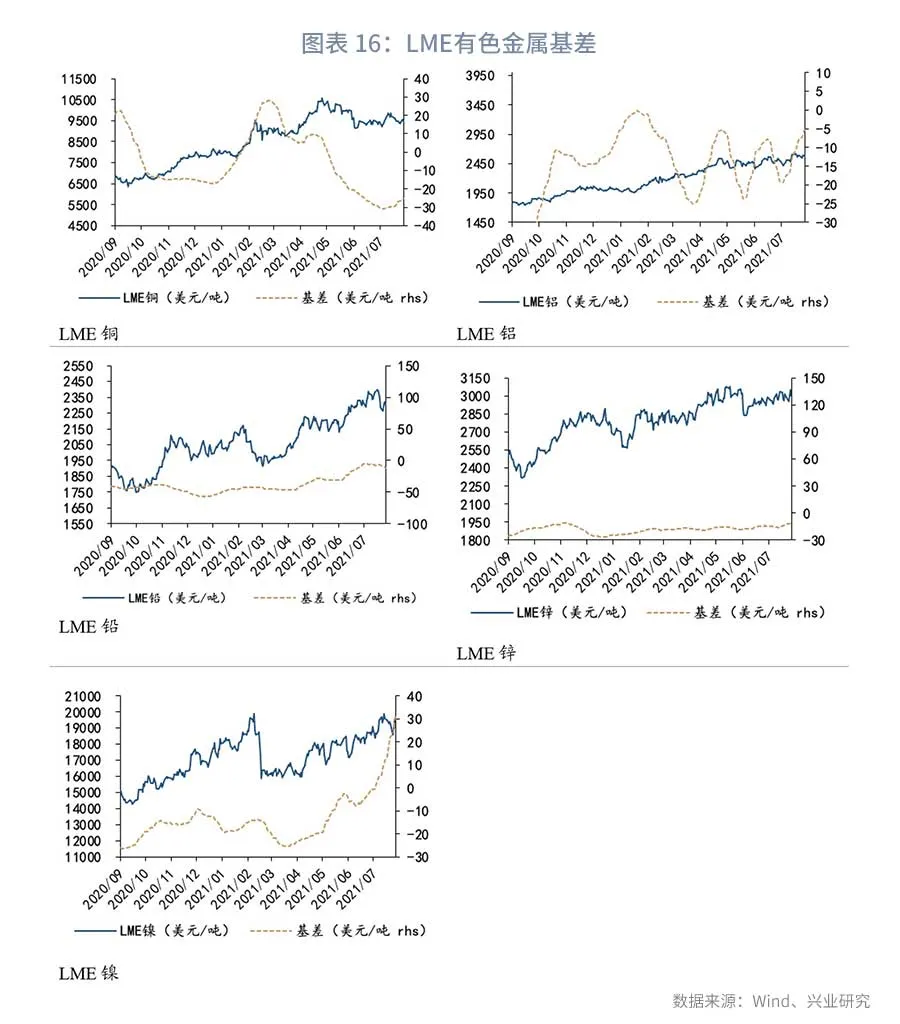

走势回顾:本周有色金属价格涨跌互现。相较上周最后一个交易日,伦铜上涨0.53%,沪铜上涨0.14%;伦铝上涨1.06%,沪铝上涨0.75%;伦铅上涨2.19%,沪铅下跌2.00%;伦锌上涨1.15%,沪锌下跌0.11%;伦镍上涨2.47%,沪镍上涨1.25%。

供给方面,世界最大铜矿——Escondida铜矿罢工风波告终。8月1日,全球最大铜矿智利Escondida铜矿的工人投票决定罢工,在主要工会的2175名成员中,超过99%的人选择停止工作,并拒绝了铜矿所有者必和必拓集团提出的有关薪资要求的最终提议,此举动对必和必拓造成很大压力。而就在本周工人工会投票中接受了新的工资提议,避免了罢工风波,缓解了铜供给担忧。根据KItco数据统计,2020年全球前十大铜矿产量为5016千吨,其中产量第一的就是Escondida铜矿,2020年产量为1156千吨;第二是科亚瓦西铜矿,2020年产量为629千吨。断层的产量差距直接说明了Escondida铜矿的行业地位以及罢工事件的影响。

需求方面,受新能源方面驱动,铜板带箔开工率增加,拉动铜需求。借新能源汽车的东风,新能源汽车及充电桩对铜材的需求增加。据SMM调研数据显示,7月份铜板带箔企业整体开工率为84.96%,同比上升19.97个百分点,环比0.31上升个百分点,在新能源行业景气程度的刺激下,铜材需求受到明显影响。充电设施行业面临巨大的发展空间,未来五年铜的需求量也将会明显加速。不过铜需求方面目前最大问题还是美国经济出现的见顶回落。

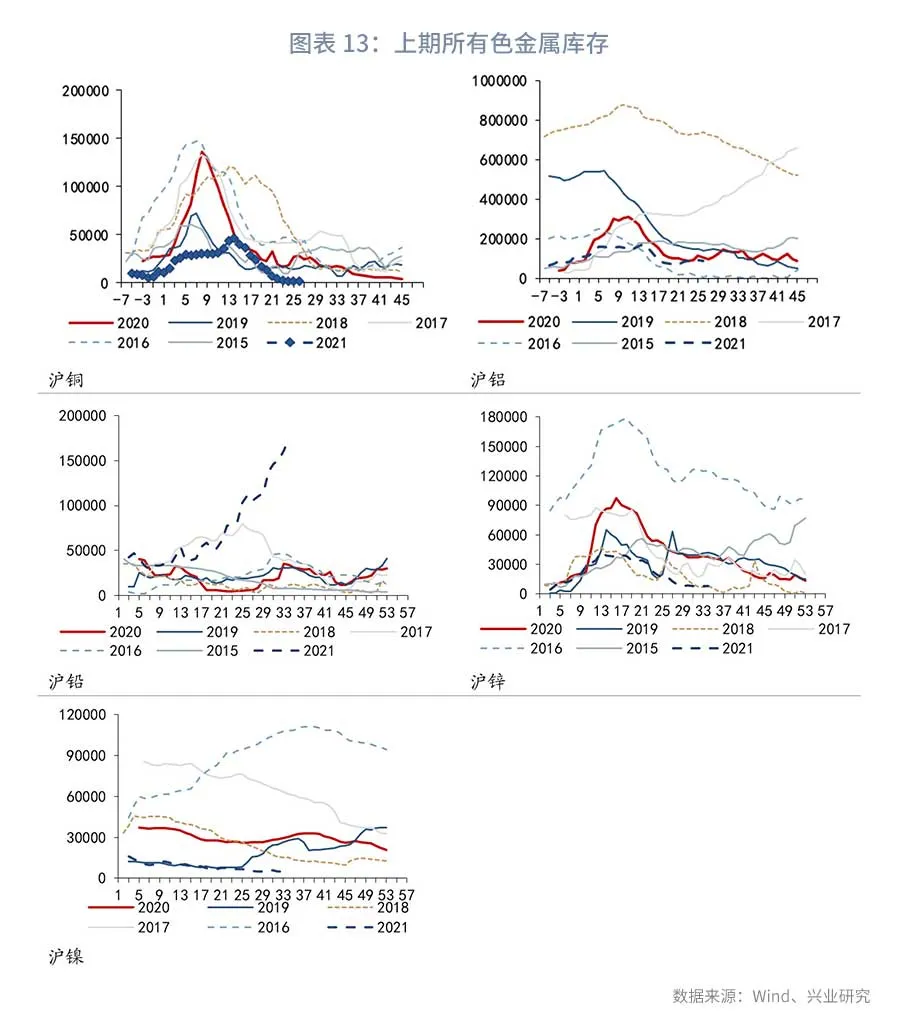

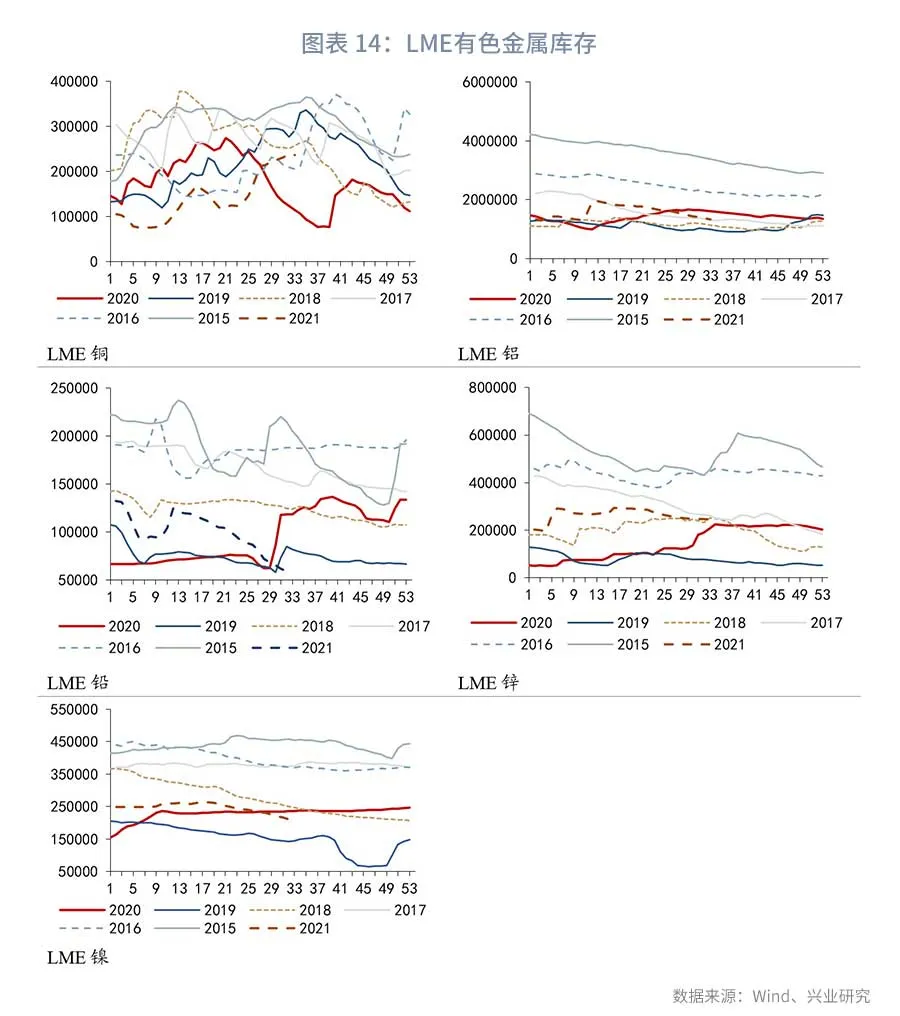

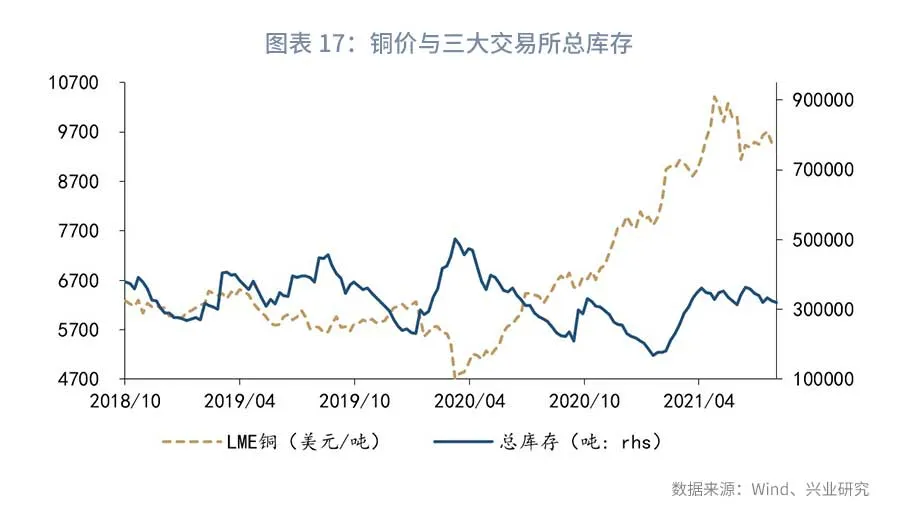

库存方面,截至8月13日周五,伦铜库存为235650吨,周增加400吨。截至8月13日周五,沪铜库存为1701吨,较上周持平。

四、黑色:现货抛售造成铁矿期现共振式下跌

一周聚焦

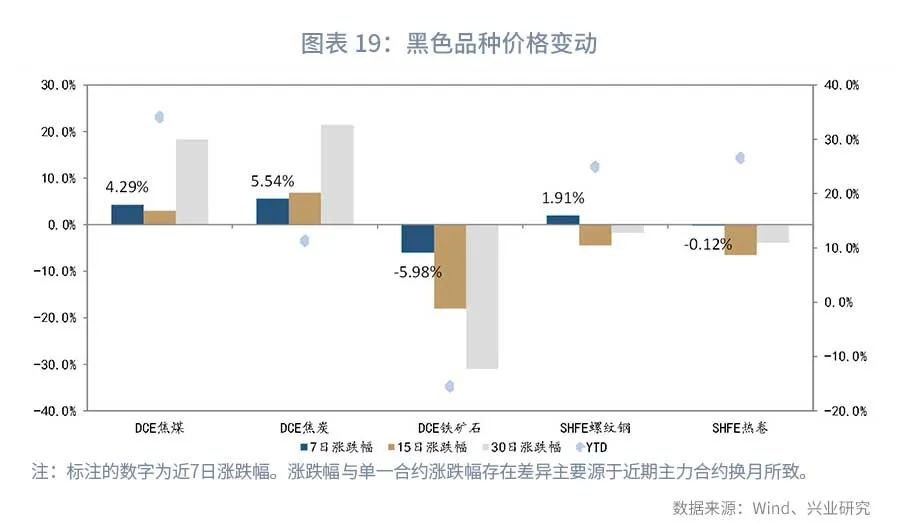

本周黑色品种涨跌互现,较上周最后一个交易日,焦煤涨4.29%,焦炭涨5.54%,铁矿石跌5.98%,螺纹钢涨1.91%,热卷跌0.12%。

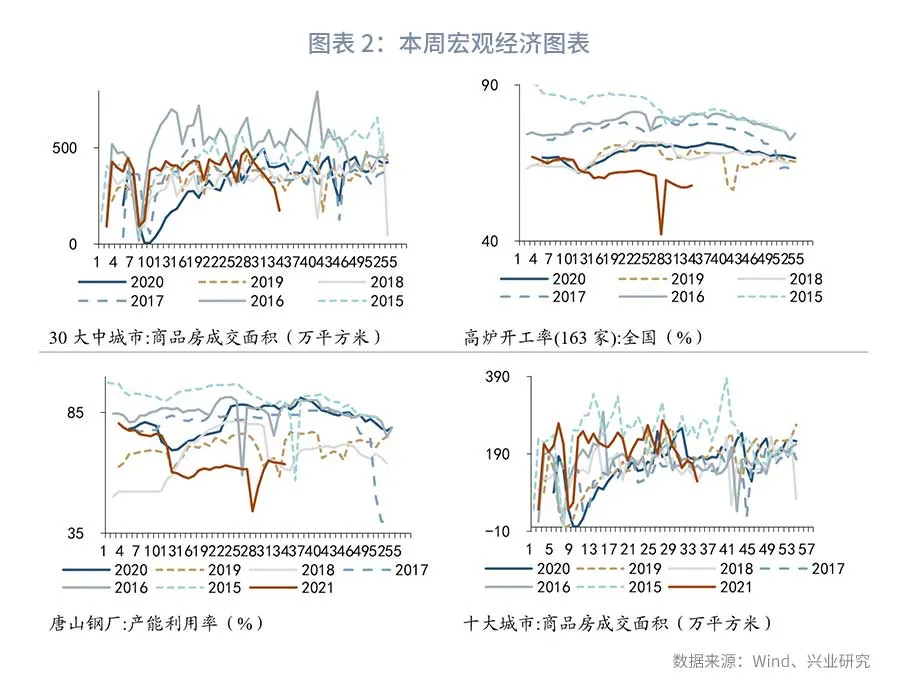

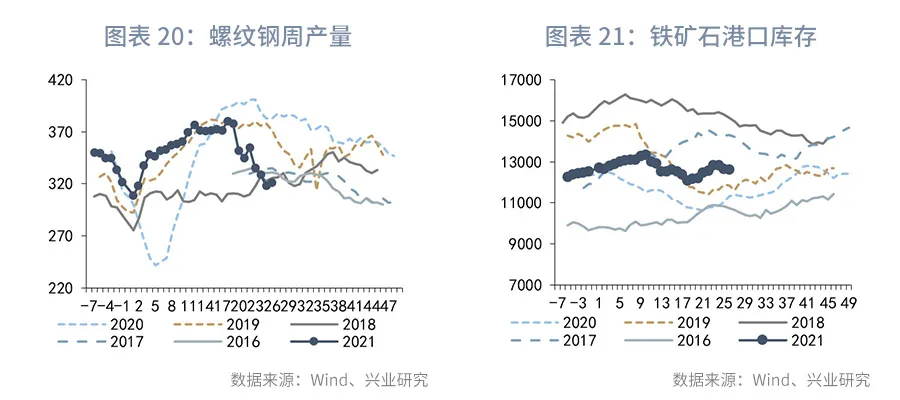

供给方面,Mysteel调研数据显示,螺纹钢产量321万吨,周环比增3万吨。247家钢厂高炉开工率75.00%,环比上周增加0.39%,同比去年下降16.93%;高炉炼铁产能利用率85.89%,环比增加0.17%,同比下降9.27%;钢厂盈利率89.18%,环比增加1.30%,同比下降6.06%;日均铁水产量228.63万吨,环比增加0.45万吨,同比下降24.67万吨。需求方面,螺纹钢周表观消费327万吨,周环比增28万吨。库存方面,螺纹钢总库存1147万吨,周环比降6万吨。螺纹钢周产量环比小增;表观消费周环比回升;库存小幅下降。

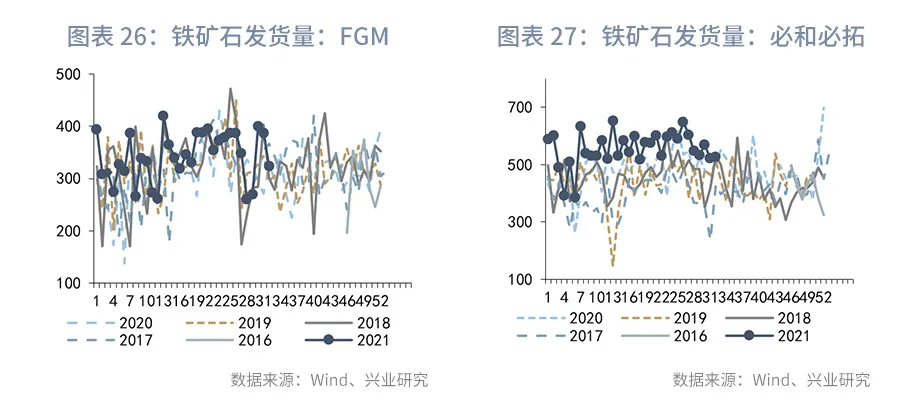

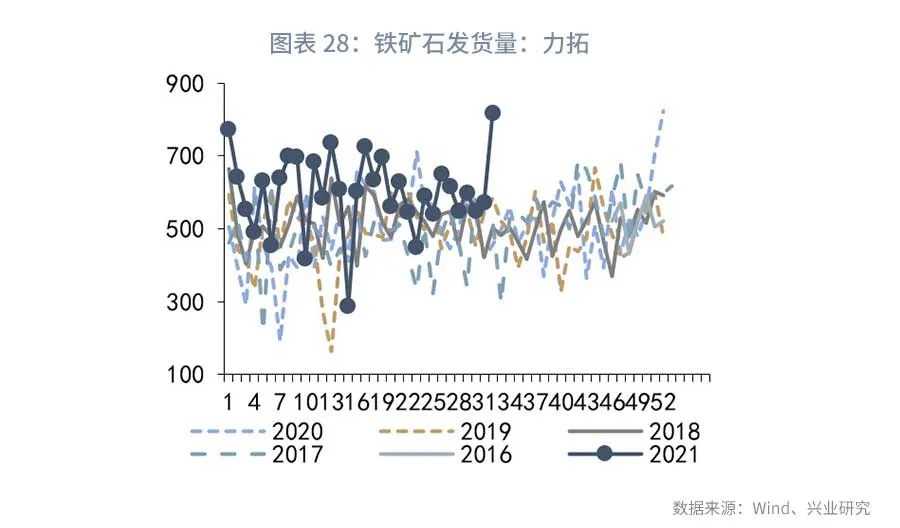

铁矿石方面,据Mysteel了解,澳洲方面,丹皮尔港(DAMPIER)BERTH 2 & BERTH 3泊位计划8月9日至15日进行检修,本周预计影响7.0天,预计影响量107.6万吨;澳尔科特港(WALCOTT)BERTH 1 & BERTH 2泊位计划8月9日至11日进行检修,本周预计影响3.0天,预计影响量45.6万吨;澳尔科特港(WALCOTT)BERTH 3 & BERTH 4泊位计划8月9日至15日进行检修,本周预计影响7.0天,预计影响量69.6万吨;黑德兰港(HEDLAND)NELSON POINT “C”泊位计划8月10日至15日进行检修,本周预计影响6.0天,预计影响量41.5万吨;黑德兰港(HEDLAND)PHPA UTAH POINT BERTH泊位计划8月10日至12日进行检修,本周预计影响3.0天,预计影响量0万吨;杰拉尔顿港(GERALDTON)BERTH # 5泊位计划8月9日至11日进行检修,本周预计影响3.0天,预计影响量0万吨。因此,本周澳洲泊位检修预计影响量约为264.3万吨。

巴西方面,图巴朗港(TUBARAO)Pier II泊位计划8月9日至11日进行检修,本周预计影响3.0天,预计影响量0万吨;马德拉港(PONTA DA MADEIRA)Pier III South泊位计划8月9日至11日进行检修,本周预计影响3.0天,预计影响量4.8万吨;马德拉港(PONTA DA MADEIRA)Pier IV North泊位计划8月13日至15日进行检修,本周预计影响3.0天,预计影响量23.7万吨。因此,本周巴西泊位检修预计影响量约为28.5万吨。

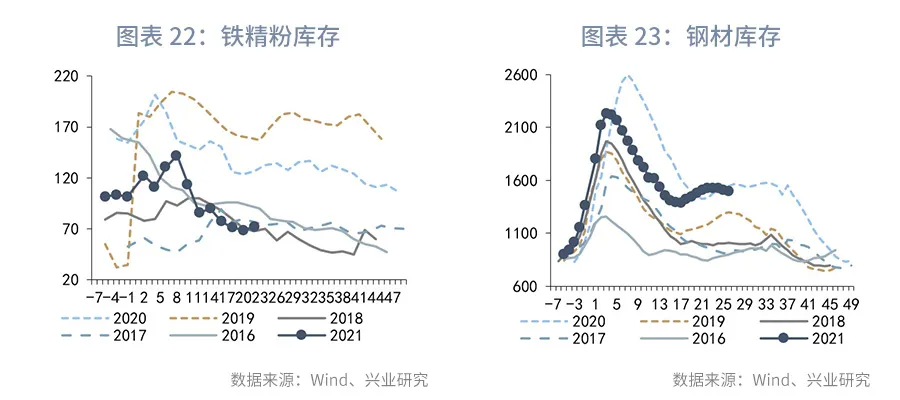

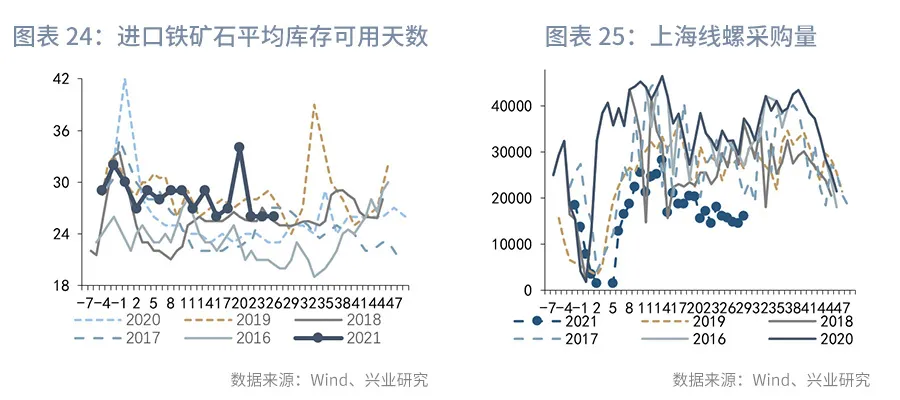

需求方面,随着多地限产政策落地,钢厂检修增多,七月以来粗钢产量呈现明显下行趋势,现货抛售造成了7月下旬以来矿石的快速下跌,不过长期期现共振下跌不可能一直持续,随着消费旺季即将到来,铁矿石需求存在短期提高的可能性。库存方面,本周Mysteel统计样本钢厂进口铁矿石库存总量10740.5万吨,环比减少26.56万吨;当前样本钢厂的进口矿日耗为280.59万吨,环比增加0.16万吨,库存消费比38.28,环比减少0.12。全国45个港口进口铁矿库存为12628.30万吨,环比降11万吨;日均疏港量299.17万吨增14.8万吨。

本文选编自“兴业研究”,作者:付晓芸;智通财经编辑:庄礼佳。

扫码下载智通APP

扫码下载智通APP