中金:平价时代,如何把握光伏行业需求成长逻辑?

1H21海外光伏需求持续超预期,我们认为背后是全球光伏进入平价时代,行业发展逻辑出现了从”价跌量增"向"量利双增"的关键性转折,而碳中和目标下传统能源排放成本上涨,有望进一步提振新能源电力的量价预期。我们看好光伏需求可持续性提升+行业利润空间扩大,板块估值继续向上。

摘要

我们观察到组件价格需求弹性持续放大,1H21中国组件出口均价较1H19仅下降了3.1%,而出口量较1H19大幅增长28.6%至45GW,2Q21更是出现了组件出口数据的环比量价齐升。我们认为平价以后,止跌回升的光伏PPA电价是组件价格需求弹性放大的一大原因,我们观察到海外印度、德国、美国、巴西等市场在2017~19年光伏陆续实现平价后,光伏电价止跌反转;因而,即使项目成本端的组件价格不大幅下降,收入端的电价上涨也将提升项目经济性、从而刺激需求。

为什么海外光伏PPA电价可以上涨?平价后,当前光伏电价的锚变为传统能源电价。平价前,光伏面临与其他电源的竞争,需通过组件降价去刺激需求;平价后,光伏电价已经低于传统能源电价,故光伏继续降价压力减小,对各项成本的传导能力提升。

海外传统能源电价和光伏PPA电价是否还有上涨空间?向前看,1)疫情之后,高气、煤电燃料成本叠加通胀预期,国际能源署预计海外电价仍将处于高位;2)碳中和目标下,碳配额成本或进一步拉高电价,带来组件价格弹性空间。以欧洲为例,1H21碳配额成本上涨了20欧元/吨至50欧元/吨,欧盟预期未来十年碳配额或再上涨35欧元/吨。我们测算以欧盟电力市场为例,碳配额成本每上涨10欧元/吨,可能带来电价上涨2.75欧元/兆瓦时,对应组件价格至多0.03欧元/瓦或14%的上行空间。综合来看,我们看好通胀、碳交易等因素打开光伏电价的天花板。

为什么我们对光伏产业链更乐观了?1)我们看好海外组件价格-需求弹性继续放大,对于组件阶段性涨价接受度提升;后续随着产能释放、组件价格回落,需求爆发弹性亦可能超预期。2)光伏产业链发展逻辑由”价跌量增"向"量利双增",看好产业链留存技术降本带来的超额利润,板块需求及产值2020-25年CAGR实现20%以上,带来板块重估机会。

风险

原材料成本涨幅超预期,海外光伏需求不及预期。

正文

6月组件出口超预期,组件价格需求弹性持续放大

2021年6月组件出口超预期,彰显海外需求高韧性

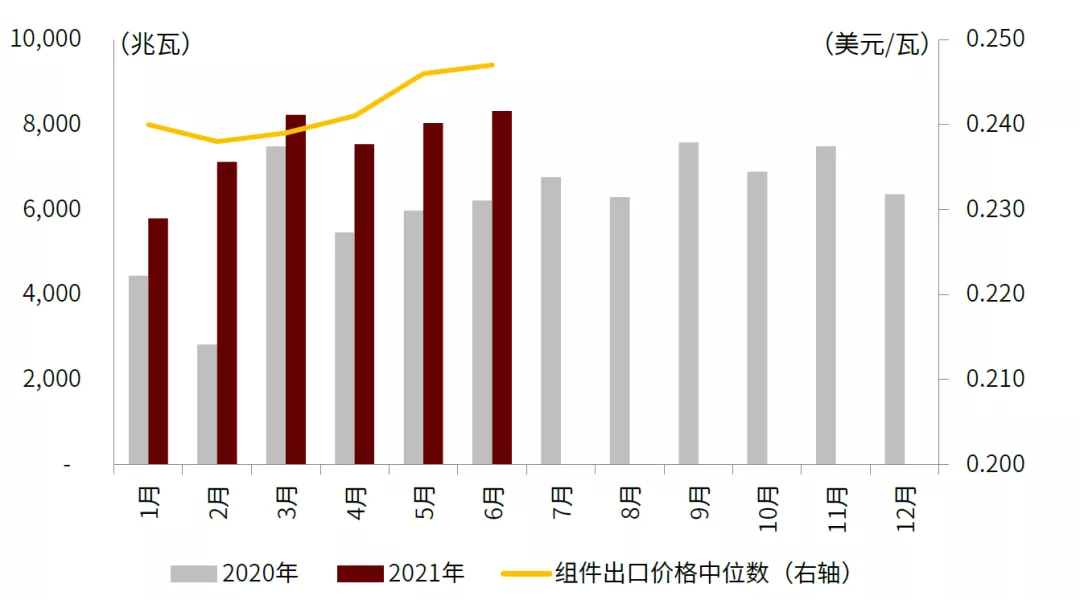

2021年6月我国组件出口同比/环比+34%/+4%,略超市场预期引发讨论。根据第三方机构统计数据,2021年6月我国组件出口8.3GW,同比+34%/环比+4%。今年二季度以来,在硅料价格持续走高背景下,我国组件出口实现量价齐升:组件出口单价中位数由3月的0.239美元/瓦增长3%至6月的0.247美元/瓦;与此同时,二季度组件出口实现23.9GW,环比一季度增长了13%。在硅料持续高价背景下,组件出口数据持续增长超出市场预期,显示海外光伏需求在平价以后的高韧性、对于组件阶段性涨价具备了一定容忍度。

图表1:组件月度出口规模估算

资料来源:Solarzoom,中金公司研究部

平价以来,组件需求价格弹性持续放大

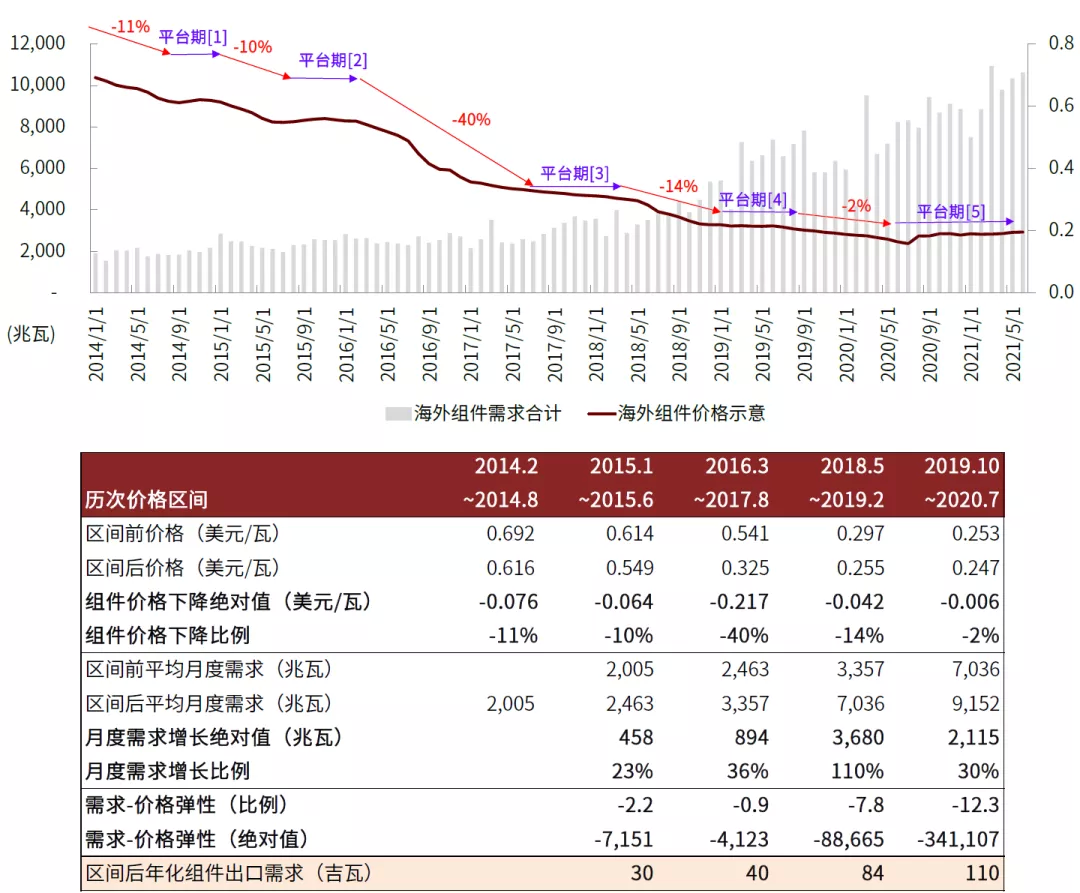

正如我们在光伏系列报告二[1]所讨论的,我们观察到,随着GW级光伏市场数量的增加,全球光伏需求对于组件价格变动的弹性正在加强。我们对光伏需求与组件价格的弹性进行测算,2018年以来,海外组件价格的回调期缩短、平台期拉长。即便有2020年疫情影响、以及2021年原材料导致的涨价影响,中国组件出口量也保持持续增长。1H21中国组件出口均价较1H19仅下降了3.1%,而出口量较1H19大幅增长28.6%至45GW,光伏需求增长较组件降价的弹性持续放大。

图表2:海外组件价格回调缩短、平台拉长, 3Q20以来组件价格反弹不改海外需求强势

资料来源:Solarzoom,中金公司研究部

平价市场光伏电价止跌向上,带来需求更高弹性

我们认为组件出口数据的高韧性,来自于平价前后,光伏需求增长逻辑出现关键性变化。平价之前,光伏面临与其他电源的竞争,需通过组件降价提升项目经济性从而刺激需求,且装机受政策周期影响会出现大幅波动;平价之后,光伏电价已经低于传统能源电价,故光伏继续降价压力减小,对各项成本的传导能力提升。尤其在海外,我们注意到印度、德国、美国、巴西在2017~19年光伏陆续实现较本国主力传统电源的平价之后,光伏PPA电价出现止跌反转趋势;2H20以来,欧洲批发电价的上涨是整体推高该区域光伏PPA电价的原因之一。

向前看,我们认为碳交易、通胀等因素可能进一步抬高传统电源成本,带来光伏电价的向上弹性空间。在这一背景下,即使项目成本端的组件价格不大幅下降,收入端电价的上涨也将提升项目经济性从而刺激需求。因此,我们看好平价时代,海外组件价格-需求弹性进一步放大,需求可持续性增强,且在需求旺盛时期,组件阶段性涨价成为可能。而组件价格需求弹性进一步放大,最终有望体现为行业利润空间的持续增长。

平价之前,光伏降价压力+需求政策周期是笼罩行业的两座大山

历史上,光伏需求主要围绕着“加补贴”和“去补贴”两个大周期,光伏政策周期进一步引起了需求和光伏股价的波动。我们可以看到在2002-2008年德国、西班牙两国因为重视清洁能源的减排价值以及优秀的可开发的光照资源首先开启了“加补贴”周期发展光伏行业。随后中、美、日三国在2013-2017年间也开始通过补贴加速光伏投资。加补贴期间,光伏装机以及企业都处于积极的上升周期。但是因为投资快速扩大,各国也面临着补贴缺口的困境,随之问题越来越严峻各种补贴支持政策嘎然而止,形成“去补贴”后光伏投资的下降周期,例如2010-2012年的欧洲,和2018/19年的中国和日本。

图表3: 平价之前的光伏需求周期

资料来源:中金公司研究部

平价之后,欧美市场光伏电价止跌反转,组件需求价格弹性有望提升

平价之前,光伏面临与其他电源的竞争,需通过组件降价提升项目经济性从而刺激需求,且装机受政策周期影响会出现大幅波动;平价之后,我们注意到印度、德国、美国、巴西于2017~2019年间陆续实现光伏较当地主力电源的平价之后,光伏持续降价压力边际减小、向上弹性边际提升,我们认为可以使光伏组件需求可持续性进一步增强。

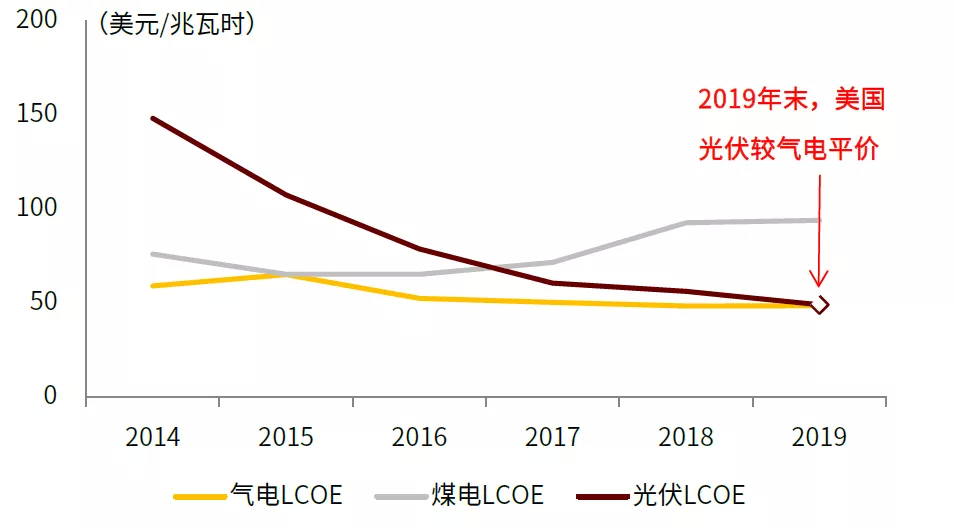

美国:以2019年美国光伏较气电平价为拐点,光伏电价前后走势反转。2010~2019年,美国光伏PPA电价在十年间下降了81%。2019年,美国光伏实现较燃气轮机(CCGT)的平价。此后,我们注意到美国光伏PPA电价由降转升、进入反转。据LevelTen Energy数据,2019年至今,美国各电力市场光伏PPA报价震荡上行、2020年来加速上行。美国光伏PPA在1Q19至1Q21期间的均价累计增幅达到10%,各电力市场增幅在7%(ERCOT)~26%(SPP)不等,仅MISO出现下降(-4%)。

图表4:2019年,美国光伏实现较传统电源(气电)平价

资料来源:Bloomberg,中金公司研究部

图表5:2008-2019,美国光伏PPA电价持续下降…

资料来源:EMP,LevelTen Energy,中金公司研究部

图表6:…2019年来,美国各市场光伏PPA电价回升

资料来源: LevelTen Energy,中金公司研究部

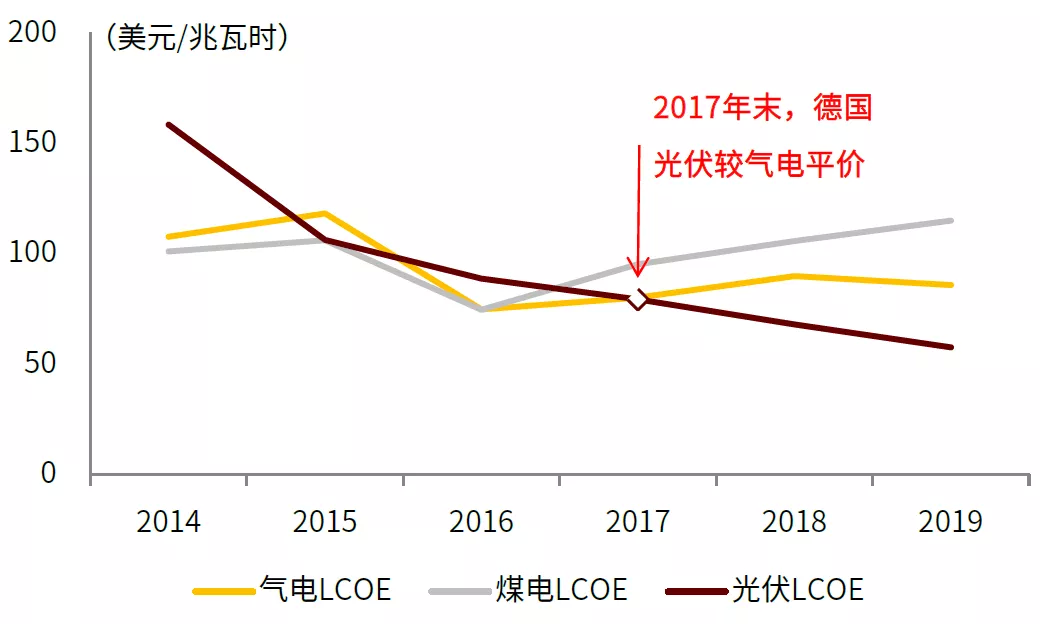

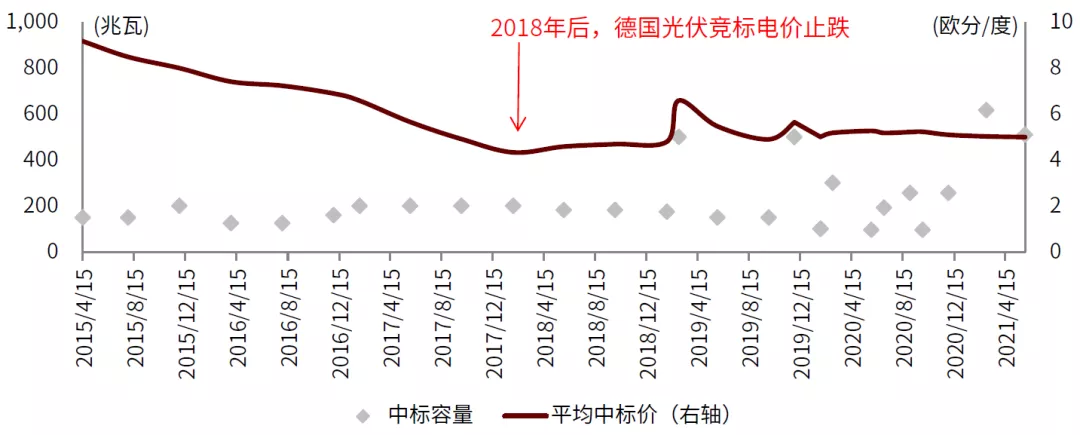

► 德国:2017~18年光伏平价之后,光伏竞标量升价稳。德国光伏地面电站开发模式自2014年起由固定电价向竞价上网转型,我们观察到2015年初~2018年初,德国国家地面光伏电站竞标的中标电价累计下降了53%;2017年底,德国光伏度电成本跌至气电成本以下、2018年2月的光伏平均中标价(4.33欧分/度)已低于当年批发电力市场交易均价(4.45欧分/度),德国光伏进入平价时代;2018年中之后,德国地面光伏电站中标价实现止跌,目前基本维持在5欧分/度以上,较2018年低点反弹了15%。

图表7:2017年,德国光伏实现较传统电源(气电)平价…

资料来源:Bloomberg,中金公司研究部

图表8:...随后,自2018年初以来,德国官方光伏项目招标电价止跌企稳

资料来源:Bundesnetzagentur,中金公司研究部

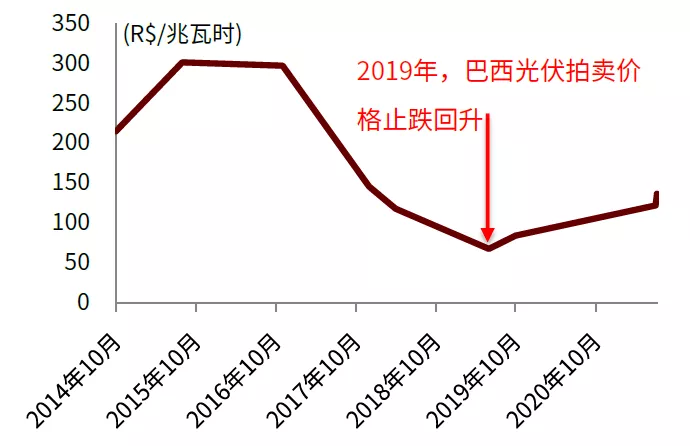

► 巴西:2019年光伏实现对传统能源平价,光伏电价拍卖价格止跌回升。2014年底至2019年底,巴西光伏度电成本累计下降48%,实现较气、煤电平价,同时也实现了较水电成本的平价(巴西约70%电力由水电提供,为当地主力电源)。而自2019年开始,巴西光伏拍卖价格止跌反升,从2019年最低点的84巴西雷亚尔/兆瓦时上升至2021年7月A-4轮拍卖价格为136巴西雷亚尔/兆瓦时,反弹约62%。即使如此,光伏仍是最便宜的清洁能源,拍卖价格低于生物质能、风能和水电等,显示出光伏强大的经济性竞争力。

图表9:2019年,巴西光伏实现较传统电源平价

资料来源:Bloomberg,中金公司研究部

图表10:2019年,巴西光伏拍卖电价止跌回升

资料来源:GREENER, 中金公司研究部

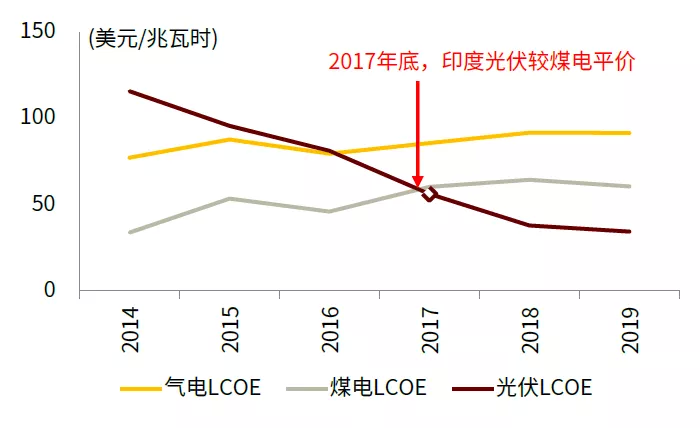

► 印度:2017年光伏平价之后,光伏招标最低电价结束下降趋势,步入稳定期。2014年底~2017年底,印度光伏度电成本下降52%,实现较煤电平价。同一时间点,印度光伏最低招标电价止跌企稳,维持在2.4卢布/度左右。

图表11:2017年底,印度光伏实现较传统电源平价

资料来源:Bloomberg,中金公司研究部

图表12:2017年起,印度光伏招标电价最低价止跌企稳

资料来源:Mercom India Research, 中金公司研究部

回看1H21的组件出口数据,我们认为1H21组件出口高韧性,一方面是由于海外项目交付周期更长、签单更早,具备期货属性;另一方面,更重要的是在于光伏项目电价下降趋缓,甚至止跌回升的大背景下,项目需求对于短期组件价格的波动具备更强的容忍度,即便项目成本端的组件价格无法大幅下降,收入端电价的上涨也将提升项目经济性从而刺激需求。

向前看,碳交易、通胀或使传统能源成本再上台阶,推高光伏电价上限

短期看,高气、煤电燃料成本叠加通胀预期,预计电价仍将处于高位。

高成本的煤电、燃气机组当前决定了电力批发市场中的出清电价,因此天然气价格的波动会很大程度上会影响甚至决定电价波动趋势。我们注意到如欧盟地区电价自2020年下半年开始持续上涨,与天然气价格的上行走势高度相关。

图表13:德国批发电价、天然气价格走势对比

资料来源:Bloomberg,中金公司研究部

图表14:西班牙批发电价、天然气价格走势对比

资料来源:Bloomberg,中金公司研究部

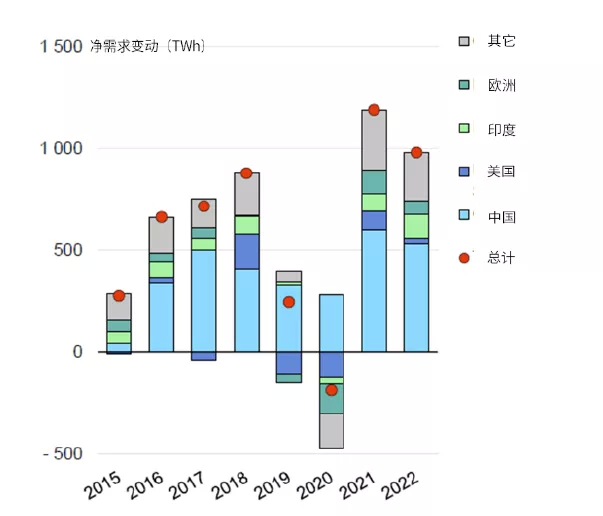

向前看,国际能源署预计2021/22年随经济复苏,煤炭、天然气价格或维持高位,而欧美政府对通胀容忍度的提升亦支撑较高的能源成本。

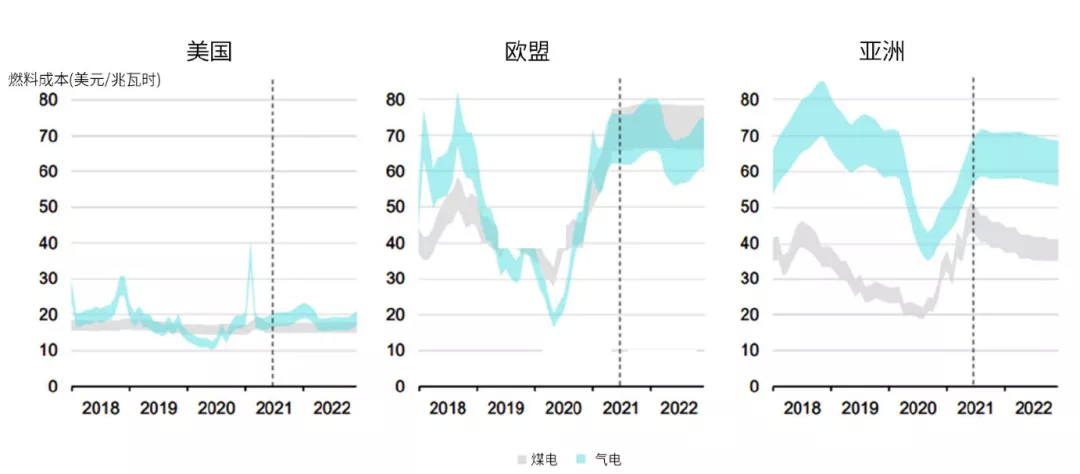

► 煤炭与天然气价格短期内难以降低,国际能源署预计电价或维持当前高位。随疫情影响消退,全球经济复苏,电力需求将有所提振,同时气/煤电燃料成本受供需影响难以下降。国际能源署预计2021-2022年气电/煤电燃料成本仍将保持高位。

► 欧美通胀容忍度提升亦支撑较高的能源成本。1)欧央行重塑通胀目标:根据中金宏观组[2],欧央行公布政策战略审查结果,决定将通胀目标从“接近但低于2%”调整为“中期2%的对称目标”。此举旨在提高对通胀的容忍度,防范通缩风险,为在未来一段时间内维持货币宽松创造条件。2)美国通胀上行可能并非暂时现象:根据中金宏观组[3],美国2021年6月CPI通胀创2008年以来新高,连续第三个月超出市场预期。尽管美联储于6月FOMC会议上调高了对今年PCE通胀的预测(从2.4%上调至3.4%),但这一调整可能还不够。往前看,美联储可能会于9月FOMC会议进一步上调对今年通胀的预测,另外不排除较高的通胀水平将一直持续到明年的可能性。

图表15:2021-2022年全球电力需求将显著恢复

资料来源:国际能源署,中金公司研究部

图表16:燃料成本与电价呈现高度相关性

资料来源:国际能源署,中金公司研究部

图表17:短期来看,至2022年国际气/煤电燃料成本(包含排放成本)仍将处于高位

资料来源:国际能源署,中金公司研究部

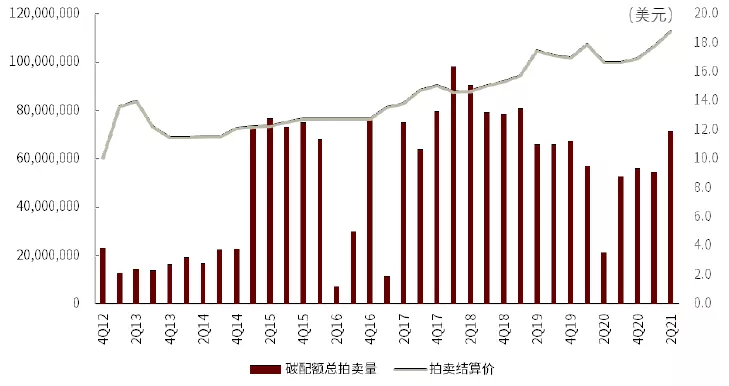

长期看,碳配额成本或进一步拉高电价,带来组件价格弹性空间

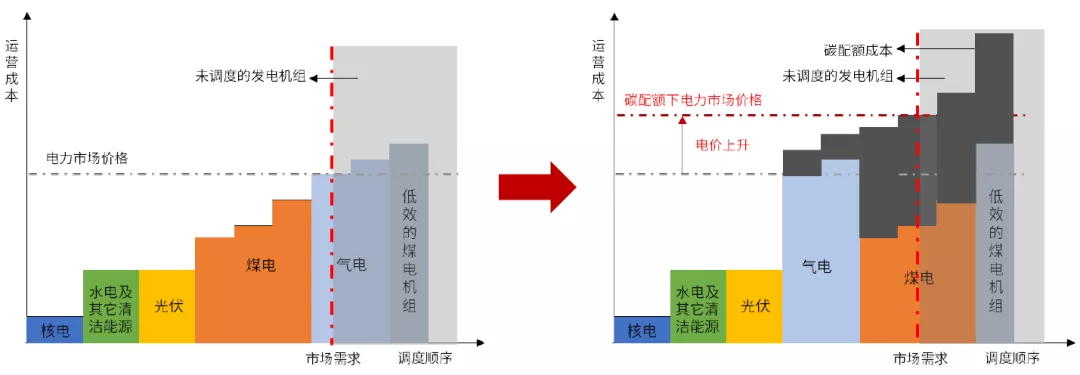

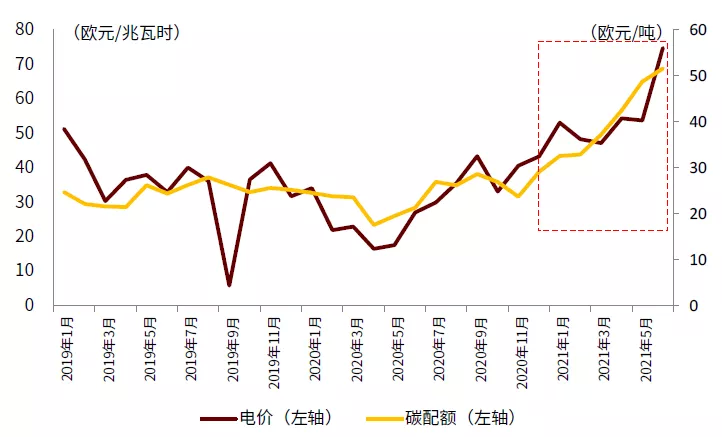

以欧盟为例,碳配额成为传统电源发电成本的一部分,拉高电力批发价格。新能源平价之后,传统电源(煤电、气电)机组成为批发市场中的高成本机组、其边际成本为批发市场的出清电价,因此碳配额涨价会抬高批发电价。2021年初以来,欧盟碳交易系统进入第四阶段、减排斜率更加陡峭,叠加欧盟碳边境税提案通过,推动境内碳配额价格水涨船高,2020年末欧盟碳配额价格约30欧元/吨,到2021年中已上行~80%至50欧元/吨。近期,欧盟通过“Fit for 55“提案进一步加强了2030年碳减排目标,欧盟委员会官方预期碳配额价格到2030年可能较当前再上涨 70%至85欧元/吨。我们测算碳配额成本每上涨10欧元/吨,会贡献电价上涨2.75欧元/兆瓦时,带来组件价格至多0.03欧元/瓦或14%的上行空间。

► 欧盟碳交易系统约束电力部门排放,碳交易成本体现在批发电价之中。欧盟碳交易系统(ETS)是碳中和目标下,欧洲实现大工业碳排放总量控制的主要手段。欧盟电力部门的排放总量上限由欧盟碳排放权交易系统约束。2013年及以后,电力部门全部100%的排放权需通过政府的碳配额拍卖以及二级市场的碳配额交易获得,变相抬高了煤电、气电机组的发电成本,并体现在电力批发市场的报价之中。新能源平价之后,传统能源机组作为边际成本更高的发电品种,往往决定了电力批发市场的边际出清电价,从而将碳配额的成本传导入批发电价之中。

图表18:碳配额成本推高批发电价原理示意图

资料来源:《碳市场和电力市场耦合研究》,中金公司研究部

► 1H21以来,“碳交易启动第四阶段+碳边境税预期+经济复苏”带动碳配额价格以及批发电价加速上行。欧盟碳交易系统于2021年进入第四阶段,年减排量目标由2008~12年平均排放量的1.74%(2013~2020年第三阶段目标)收紧至2.2%,标志着减排进程的加速。此外,今年3月欧洲议会投票通过支持设立“碳边界调整机制”决议强化配额涨价预期,欧盟碳配额交易价格由2020年末的30欧元/吨累计上涨了80%至50欧元/吨,我们基于欧盟电力系统2019年碳排放强度系数(275g-CO2/kwh[4])测算,相当于综合发电成本抬高了6.2欧元/兆瓦时,贡献了如德国今年以来电价涨幅的~20%、西班牙的~15%、英国的~27%。

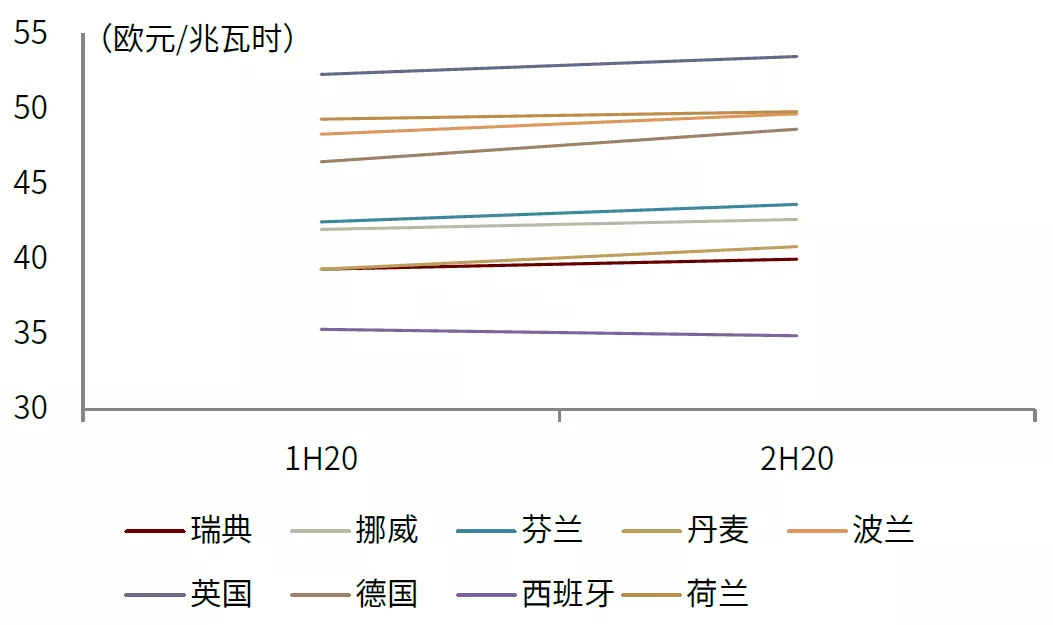

► 碳配额价格上涨推动传统能源成本上升,促进光伏发电需求并引导光伏PPA电价上行,我们认为有望带来组件价格弹性空间。根据彭博新能源财经统计数据,从1H20到2H20,欧洲光伏PPA电价出现整体上涨,均价涨幅达到约2.1%,碳交易成本带动电价上行、项目资源紧张是部分原因,而脱碳目标下PPA买家对于价格敏感度低于预期。我们理论测算,碳配额价格每上涨10欧元/吨,对应发电成本上涨2.75欧元/兆瓦时,基于4%的项目IRR要求,可以带来组件价格至多0.03欧元/瓦或者14%的向上空间。

► 欧盟2050碳中和决心坚定,“Fit for 55”强化2030年碳减排目标,或带动碳配额价格新一轮上涨。2021年7月14日,欧盟委员会通过“Fit for 55”能源和气候一揽子提案,上修2030年减排目标至实现2030年较1990年温室气体排放减少55%(此前目标为减少40%)、以及2030年可再生能源占供能比例达到40%(此前目标为32%)。新的提案在2030年碳减排力度和可再生能源占比方面较此前目标均大幅上调。若要实现新目标,对应需要欧盟碳交易系统管辖下的总排放量到2030年较2005年下降61%(此前目标为下降43%),减排斜率由2.2%进一步提高至4.2%。欧盟委员会官方预计,到2030年欧盟碳价或上涨至85欧元/吨。因此,我们认为碳配额价格的进一步增长可能拉高欧洲电价,带来组件价格弹性空间。

图表19:欧盟碳价走势(德国为例)

资料来源:Bloomberg,中金公司研究部

图表20:欧洲碳价、组件价格敏感性分析

资料来源:中金公司研究部

图表21:欧洲光伏PPA电价趋势1H20~2H20

资料来源:彭博新能源财经,中金公司研究部

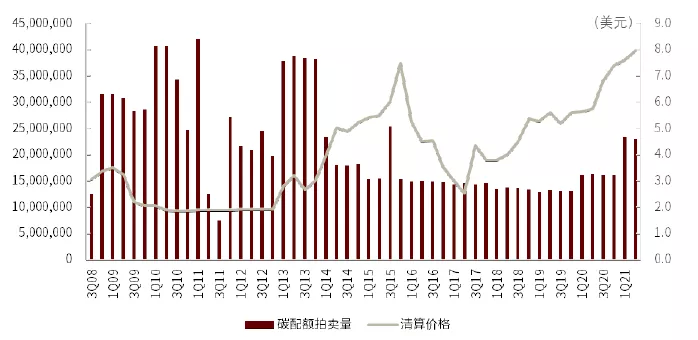

此外,美国碳中和目标提出,碳交易同样是关键控排手段。拜登上台后,签署重新加入《巴黎气候协定》。拜登提出美国要在2035年实现无碳发电,2050年实现碳中和。美国目前尚无全国性的碳交易系统,但存在RGGI(“区域温室气体协议”,覆盖美国东北部十洲的化石燃料发电厂)和加州碳交易市场(覆盖加州的发电行业和工业排放源、交通燃料、天然气销售业等部门,并于2014年起和加拿大魁北克省碳市场实行了连接,形成WCI“西部气候倡议”)。近三年来,RGGI和WCI的碳配额成交价格亦处于上行通道。

图表22:RGGI碳配额交易量及价格

资料来源:RGGI,中金公司研究部

图表23:WCI碳配额交易量及价格

资料来源:WCI,中金公司研究部

平价时代,光伏行业有望迎来量利双增的重估机会

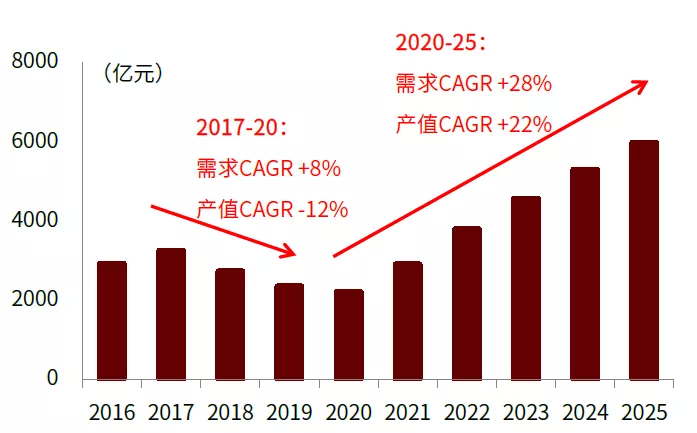

我们看好光伏需求可持续性提升+行业利润空间扩大,带来板块估值向上机会。我们复盘过去五年,以价带量的光伏发展主旋律下,主产业链的产值以及利润空间处于下降通道。向前看,随着组件价格需求弹性的放大,我们测算产业链产值和利润空间有望止跌向上,带动板块增速上台阶,从而提升整体估值水平。

► 我们看好平价之后,光伏制造降本红利不再用于降低补贴,而是留存在光伏产业链内,有望带动需求持续性增强+行业利润空间扩容。以国内为例,过去光伏度电成本高于燃煤上网电价,光伏行业发展对于中央及地方电价补贴依赖性强,行业发展空间被补贴盘子所限制,补贴电价基本跟随光伏度电成本下降而下降,吞噬了技术降本带来的超额利润空间。平价之后,政策的支持和限制(加补贴和去补贴)不再对行业增长产生重大影响,行业的未来发展源于自身度电成本竞争力以及清洁环保特性。随着技术带动转换效率的持续进步,我们看好光伏利润空间有望持续放大,制造+运营产业链有望留存技术降本红利。

► 基准情形下,我们预测光伏终端需求2021~25年复合增长率28%,组件产值年复合增长率22%。我们测算2017~2020年,行业终端需求复合增速8%,而组件价格下降速率18%,因此从组件产值的角度下降速率12%。今年组件价格需求弹性放大后,基于当前水平,我们测算要实现2020~25年28%的年化终端需求增速,组件价格仅需以4%/年的速率下降,组件降价压力减轻,带来行业产值的由降转升,我们看好板块年复合增速有望实现22%。若技术降本带动组件价格下降超出基准预期、或全球传统能源电价上涨超预期,则光伏需求增长有进一步加速的可能,带动组件环节产值保持高增、辅材产值增速进一步向上。

图表24:光伏产业链利润留存示意图(阴影部分为产业链利润空间示意)

资料来源:国家能源局,中金公司研究部

图表25:组件产值空间估算

资料来源:Solarzoom,中金公司研究部

潜在需求旺盛背景下,2021/22年硅料供需或维持紧张,高价或持续到明年。由于硅料新产能释放慢于产业链下游各环节,我们预计今年、明年的行业发展逻辑为:1)组件需求由硅料供给能力决定;2)硅料价格或由组件成交价格和产业链合理利润率锚定。我们基于2021/22年终端需求160GW/230GW的假设,以及当前的价格需求弹性水平,我们预计明年组件价格中枢或落在1.67元/瓦(今年预计在1.76元/瓦)。综合考虑各环节非硅成本的持续优化,以及硅料新产能逐步释放后下游利润率的合理回升,我们测算预计2022年硅料价格中枢落在135元/kg(2021年:160元/kg),仍然高于2019/20年历史水平,终端潜在需求旺盛带动硅料价格保持较高景气度。

图表26:2021/22年组件需求、价格及硅料价格预测方法

资料来源:Solarzoom,中金公司研究部

本文编选自“中金点睛”微信公众号;作者:曾韬、蒋昕昊、苗雨菲等;智通财经编辑:刘岩。

扫码下载智通APP

扫码下载智通APP