受益于价格和产能攀升驱动,中国有色矿业(01258)上半年净利预增769%

7月9日,中国有色矿业(01258)披露了2021年上半年正面盈利预告,净利润同比预增769%的表现引人瞩目。而或受净利大增的业绩提振,今早中国有色矿业股价以7.41%的涨幅高开,截止收盘股价上涨3.21%至4.18港元,需要指出的是,拉长时间线来看,自2021年初以来,其股价涨幅逾100%。

(行情来源:智通财经)

上半年净利润预计大增769%,股价涨幅自年初以来也高达100%,对于中国有色矿业而言,这不失为一次“戴维斯双击”。那么,该公司股价与业绩双双大增的背后,究竟有什么诀窍呢?

受益于“量价齐升”,上半年业绩预增769%

据智通财经APP了解,中国有色矿业主要依托中国有色矿业集团而成立,是集团海外大型的铜钴生产基地,主要从事从事勘探、采矿、选矿、湿法冶炼、火法冶炼及销售阴极铜、阳极铜、粗铜、铜钴合金、氢氧化钴和硫酸。

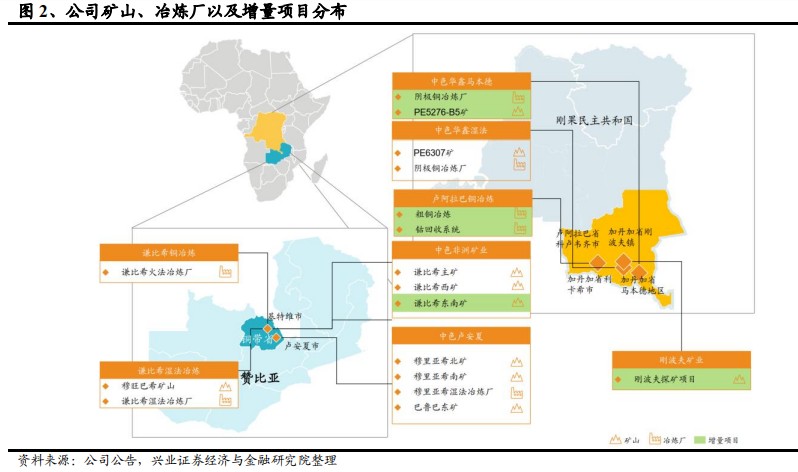

与此同时,该公司的业务主要分布在赞比亚铜带省和刚果金加丹加省与卢阿拉巴省。其中,中国有色在赞比亚拥有四大子公司,即中色非洲矿业、中色卢安夏、谦比希铜冶炼、谦比希湿法冶炼;在刚果也拥有四大子公司,即中色华鑫湿法、中色华鑫马本德、刚波夫矿业和卢阿拉巴铜冶炼。

(数据来源:兴业证券)

在业务储备上,据兴业证券测算,截至2020年底,中国有色矿业拥有铜资源量584万吨(权益471万吨),钴资源量17万吨(权益14万吨),资源主要集中于赞比亚地区的中色非洲矿业和中色卢安夏企业中。

众所周知,有色金属的走势基本与宏观环境走势紧密相关。今年上半年以来,受益于海外经济维持经济复苏格局、产量增速处于较低水平的供应局面以及新能源、碳中和等长期因素拉高市场需求等多方面原因刺激,中国有色矿业所处的铜、钴细分行业的价格均出现了不同程度的涨幅。

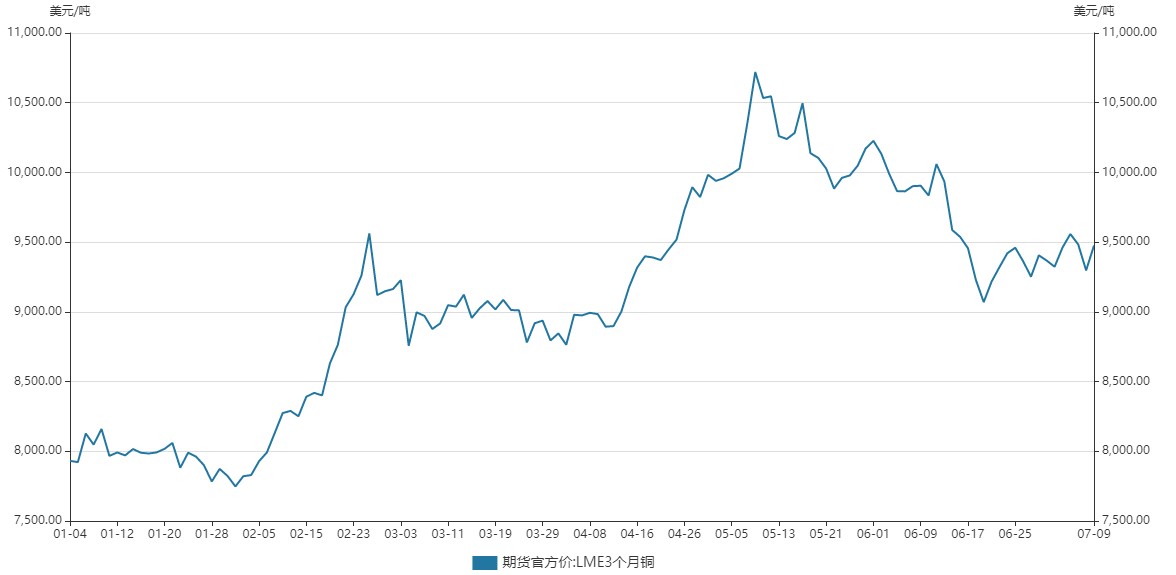

铜价方面,LME3个月铜由2021年初的7931美元/吨上涨到7月9日的9475.5美元/吨,期间累涨了近20%。

(数据来源:wind)

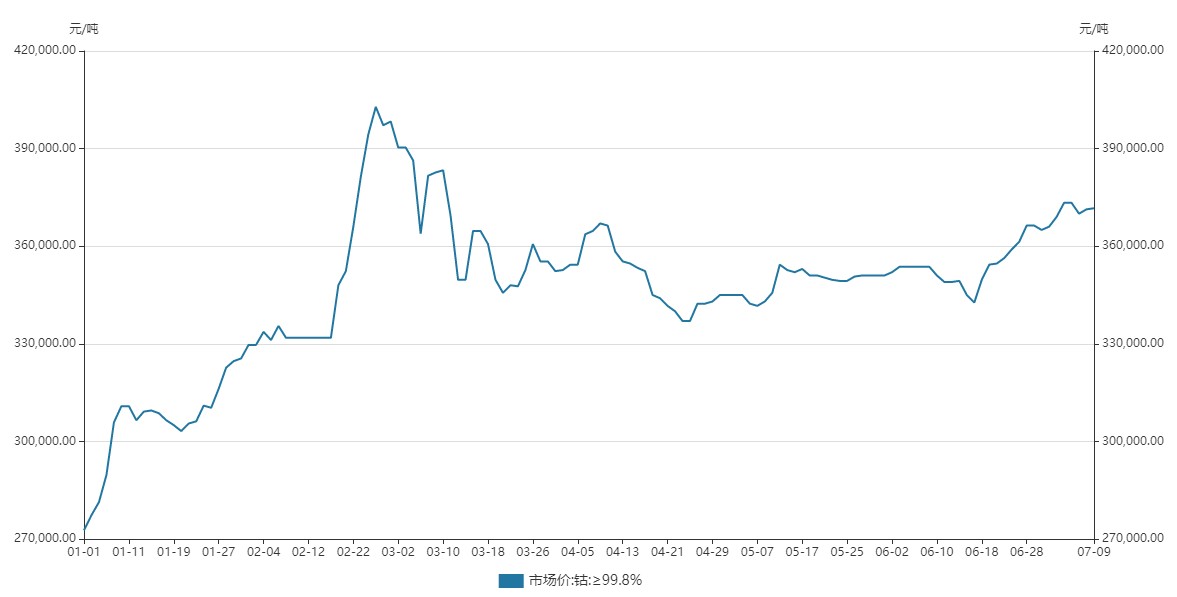

钴价方面,钴价也已经由2021年初的272666.66元/吨上涨到7月9日的371666.66元/吨,累计涨幅高达36%。

(数据来源:wind)

而受益于铜价和钴价的双双攀升,中国有色矿业上半年的业绩自然而然大幅增加了。

该公司在公告中表示,预期集团截至2021年6月30日止六个月,公司拥有人分占利润大幅增长,约为2.04亿美元,同比增加约769%。而之所以大幅增长,中国有色矿业指出,一方面是因为铜价同比大幅上涨;另一方面则是由于新投产项目产能释放,铜产品产量同比大幅提升。

此外,结合相关研究机构的测算来看,中国有色矿业的产能的确在2021年会有所释放。

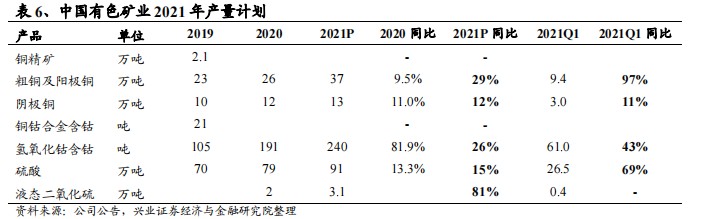

据了解,2020年,中国有色矿业的生产铜35.24万吨(不含代加工),其中阴极铜11.59万吨,粗铜及阳极铜23.65万吨,硫酸产量79.32万吨,氢氧化钴含钴191吨,液体二氧化硫1.7万吨。而随着公司项目逐渐达产以及新项目的投产,2021年公司铜产量同比增25%。

具体而言,2020年,谦比希东南矿体探建结合项目、卢阿拉巴铜冶炼、中色华鑫马本德改扩建投产;另外2021年,刚波夫项目预计实现投产。随着项目达产和新建项目的投产,2021年公司预计分别生产粗铜及阳极铜、阴极铜、氢氧化钴含钴、硫酸、液态二氧化硫37万吨、12万吨、240吨、91万吨和3.1万吨。与此同时,公司分别生产粗铜及阳极铜、阴极铜、氢氧化钴含钴、硫酸、液态二氧化硫9.4万吨、3万吨、61吨、26.4万吨和0.4万吨。

(数据来源:兴业证券)

基于上来看,中国有色矿业上半年业绩预计大幅增长的确是受益于价格和产能的上升驱动所致。

受益于“碳中和”政策,铜钴长期增量趋势仍可期

2021年上半年,受益于“量价齐升”的铜钴行业中国有色矿业业绩骤增,那么接下来又将如何演变呢?

众所周知,前段时间铜、铝等有色金属价格疯涨已经引起政策层的高度关注,以至于还主动出手“抛储稳价”:6月中旬国家粮食和物资储备局网站披露消息称,将于近期分批投放铜、铝、锌等国家储备。投放面向有色金属加工制造企业,实行公开竞价。而随着这一抛储消息的落实,疯涨的大宗商品价格也皆有所回落。

与此同时,国际市场方面,市场对美联储Taper预期持续走高,6月的议息会议上美联储态度也发生转变,下半年政策主题或是逐渐退出宽松,在此背景下美元指数重新开启反弹的概率较高,进而或将对铜价重新形成压制。

由此短时间来看,受宏观面等因素影响,有色金属投机炒作情绪或受抑制,进而促使铜价或面临一段时间的回调压力。

不过,需要指出的是,受益于“碳中和”催生的发展机遇,铜、钴需求长期增量趋势不改,进而促使铜价格、钴价格中枢或将持续上行。

具体而言,今年以来,全球各国家加快落实碳中和策略,铜作为光伏、风能等新能源领域的主要导体材料,钴作为新能源汽车电池主要原材料之一,未来需求量或将进一步扩大,呈确定性较强的增长趋势,如下:

铜需求方面:据国家铜业协会最新数据,相关新能源系统平均用铜量是传统发电系统用铜量的8-12倍。其中光伏发电每兆瓦使用量为4吨,风力发电机组每兆瓦用铜量为2.5-6吨。结合东吴证券碳中和报告来看,2025年全球风电、光伏发电量需求将从2019年2.15万亿千瓦时上升至5.51万亿千瓦时,复合年均增长率为14.4%。可见,未来新能源产业需求的上升也将会刺激铜需求大幅增长。

钴需求方面:天风证券指出,碳中和背景下,各国制定了严格的减碳政策,预计在2030年前后,大部分国家将禁止燃油车,进而促使新能源汽车渗透率或将快速提升——预计到2025年将接近2000万辆,渗透率达20%。全球新能源车用钴量将有2020年1.84万吨,提升到2025年的9.51万吨,未来五年内CAGR39%。另外,随着新能源汽车需求的持续放量,预计未来5年全球钴行业始终处于紧平衡状态,钴价格中枢或将持续上行。

综上来看,虽然短期铜、钴价或面临回调压力,但受益于碳中和催化的发展机遇,铜、钴长期增量趋势不改,而这也意味着,从长期的角度来看,中国有色矿业的业绩仍有较大的机会再次出现快速增长的局面。

扫码下载智通APP

扫码下载智通APP