3季度股票投资指南:估值合理 盈利复苏将推动A股慢牛

中国股票:估值合理,盈利仍有上涨空间

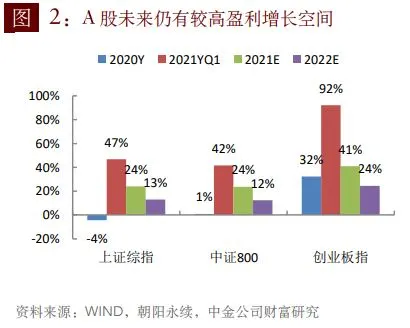

A股上半年在震荡中上涨,估值处合理区间。

截至6/30日,年初至今上证综指/中证800/创业板指分别上涨4%/2%/13%,能源/材料/医疗保健涨幅最高分别达23%/18%/11%,电信服务和房地产跌幅最深5%/-9%。

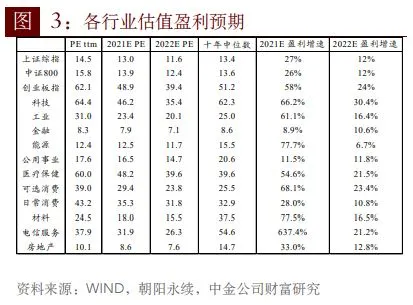

当前上证综指/中证800/创业板指静态估值(PE ttm)分别为15/16/61倍,根据朝阳永续数据,其2021财年的一致预期可能降为12/14/51倍,均低于各自历史十年中位估值。

值得讨论的是,目前低估值和高估值的标的中都可能有投资机会。

一方面,经济的持续复苏可能使便宜公司的前景改善、估值回升,特别是周期板块中一些尚未上涨的板块;

另一方面,如果高估值公司的盈利成长性被证明和认可,股价也可能继续上涨。比如美股中谷歌的在线广告收入在后疫情时代仍强劲增长,今年股价在去年新高的基础上继续上涨超过40%。A股中也存在一批高估值、但基本面处于增长期的公司、未来仍可能带来可观的回报。

货币政策回复正常状态,盈利复苏将推动市场慢牛。

随着疫苗普及,全球经济步入“后疫情”复苏阶段,但疫情对供应链的干扰,使得国内外都出现了价格上涨的压力。

目前国内经济虽然大宗商品价格上涨较快,但核心通胀较低、房价涨幅较温和,未出现整体性的通胀。同时,信贷增速在去年的高增长后正在自然下台阶,政府主导的投融资速度放缓,这将降低未来我国经济出现过热的风险,更有利于保持政策的稳定性、避免急转弯对经济的伤害。

因此未来12个月,整体市场可能会面临中性的政策基调,未来的增长将会由盈利增长来驱动。

展望2022年,在经济持续恢复的背景下,根据朝阳永续一致预期,上证综指/中证800/创业板指仍有13%/12%/24%的盈利预期增速,周期板块和新经济板块都有增长的空间,其中,信息技术/可选消费/医药卫生/电信服务等行业也都有超过20%盈利预期增速。我们建议保持适度高配中国权益。

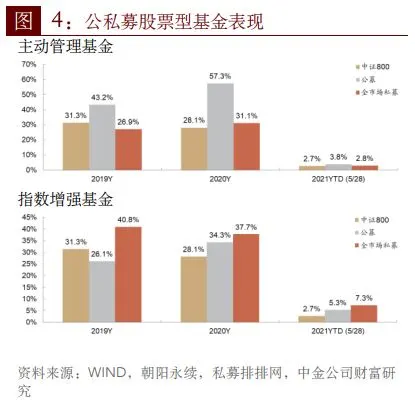

优选主动管理型股票基金可能获得比上半年更大的超额收益。

主动管理型股票基金包含主观多头、量化多头以及指数增强基金,可以看出近三年主动管理型基金都能贡献不错的超额收益。

过去A股多是跟随大盘指数普涨普跌,比如2000、2007、2009上涨公司占比均超过90%,2001、2002、2008、2011和2018则是下跌公司占比超过90%。但在近三年涨跌比接近,上涨公司占比分别为69%/48%/44%,个股表现差异扩大,利于股票基金获取超额收益。

今年指数增强基金收益率显著高于主观多头和量化多头。主要是股市风格切换更加频繁,如图5所示大盘/小盘、成长/价值、周期/非周期变化加剧,对主观和量化多头基金经理的调仓能力提出了更大的挑战,指数增强基金凭借其全面和系统的因子覆盖能力仍有较高超额,且私募(YTD 7.3%)表现优于公募(YTD 5.3%)。

近几个月来,风格切换的频率有所回落和稳定化、市场的超额回报有所回升。我们预计下半年A股的风格和热点大概率会延续上半年特点。

在这样的环境下,建议以中证800为基准,选取合适的指数增强基金作为股票投资工具。

海外股票:适度高配离岸中国股票、标配美股

适度高配离岸中国权益。

离岸中国权益年初以来的表现与A股相近,在震荡中取得小幅上涨。中国信贷增速的回落、中美战略博弈升温,使其表现落后于海外发达市场,与美股的估值差距整体拉大(图6)。

未来随着货币政策回归正常、企业盈利保持较快增长,离岸中国权益有表现空间,建议整体保持适度高配。

在离岸中国权益中,科技股板块在春节后出现大幅回调,目前估值已降至其历史较低水平(图7)。

反垄断相关监管的初衷不是抑制行业发展,对科技行业的长期增长趋势影响不大,对个别龙头企业的监管则有利于改善公平竞争和行业生态、提升其创新能力。以阿里、腾讯等为代表的互联网巨头纷纷加快布局云计算、人工智能等科技前沿领域。

当前离岸科技股相对较低的估值,对政策可能造成的短期盈利扰动已经有反映,也是中长期投资者难得的配置窗口期。

经济复苏背景下,美股进入熊市的可能性较小。

目前,美国经济仍在经历复苏,但就业的回升明显慢于支出的回升,使得近期的通胀压力升高。如果未来美国的就业持续改善,美联储可能会宣布退出QE、讨论加息。

但从历史上看,在经济复苏背景下的加息很少会导致股市熊市,除非加息导致经济重新进入的衰退。

从目前来看,美联储仍保持宽松基调、经济复苏仍有较大空间,在全球经济复苏背景下,2021年全球盈利修复预计会加快。标普500指数的 2021年一致盈利预期分别达51.8%。在此背景下,美股不太可能因为货币政策正常化而转为熊市。

同时,美股的高估值意味着未来回报有限,建议保持标配。

目前,标普500的静态估值30倍,2021年一致预期估值仍达23倍,高于十年历史中位数19倍。发达市场的较高估值,主要还是低利率环境的推动,使得未来大部分资产的预期回报较历史平均水平更低。

我们认为美联储未来可能退出QE,短期内可能会对市场带来阶段性的波动。如果这种波动导致估值回落,将会是比当前更合适的海外配置的时机。

我们建议目前保持标配美股,保持灵活性可能是最好的选择。

本文选编自微信公众号“中金公司财富管理”,作者:蔡青等人;智通财经编辑:刘家殷。

扫码下载智通APP

扫码下载智通APP