智通港股研报精读(06.21) | 信义光能(00968)中期业绩高增超预期 关注电子烟龙头机会

①信义光能(00968)发布2021年中期正面盈利预告,预计2021上半年实现归属上市公司股东净利润同比增长100%-120%,对应实现净利润为28-31亿港元。②玻璃价格有望在四季度反弹。

6月18日,国家烟草专卖局、国家市场监督管理总局发布通知,共同印发《保护未成年人免受烟侵害“守护成长”专项行动方案》。受益HNB赛道的华宝国际(00336)涨4.55%。

中国电信(00728)调整派息政策,自2022年起宣派中期股息。

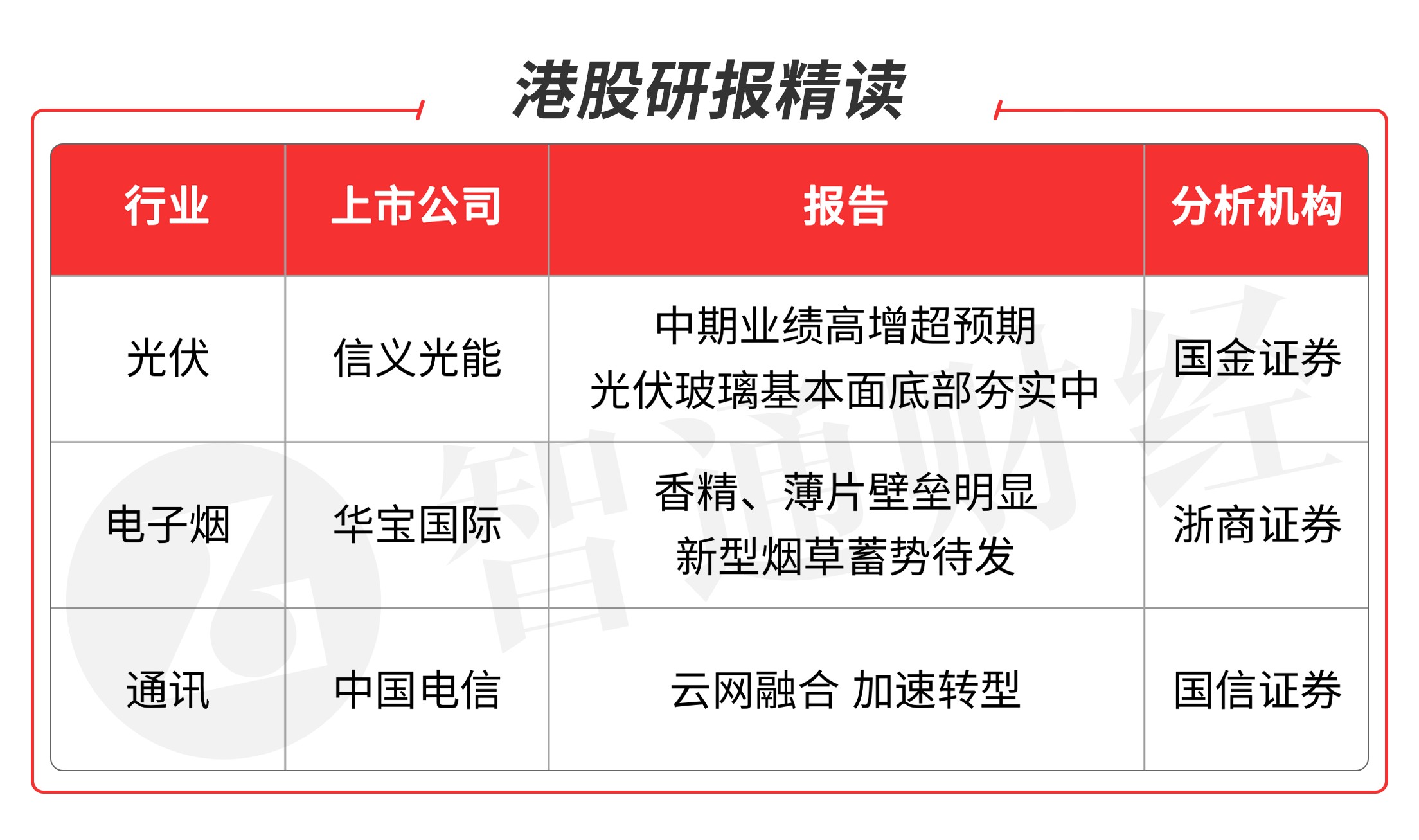

本期重点选择分析师看好的光伏板块龙头公司、电子烟龙头股和通讯板块龙头股。

本期优选报告:

信义光能(00968)

信义光能(00968):6月16日,公司发布2021年中期正面盈利预告,预计2021上半年实现归属上市公司股东净利润同比增长 100%~120%,对应实现净利润为28~31亿港元。

销售均价及出货量同比齐升驱动上半年业绩高增,大尺寸产品溢价及双玻渗透率加速提升或是业绩超预期主要原因:随新产能的持续释放,光伏玻璃价格在今年4-5月经历了快速的降价,3.2/2.0mm 镀膜光伏玻璃价格分别从42/32.5元/平米降至23/19元/平米,累计降幅达45%/41.5%,但上半年整体均价仍显著高于去年同期。同时,测算公司上半年有效产能较去年同期增长约 30%,叠加公司自有砂矿的开始供货、以及生产效率提升抵消了部分产品降价和原材料成本上涨对毛利率的不利影响,驱动公司2021上半年净利润实现翻倍以上高增长。受益于双玻渗透率快速提升,同时大尺寸组件需求也在Q2加速释放,考虑到公司近一年内有4座1000t/d 新窑炉点火投产(具备宽幅玻璃生产能力),预计公司上半年薄片/大尺寸等高毛利率产品出货占比同环比均有显著提升,并且显著高于行业平均水平,令公司上半年业绩表现好于市场。

光伏玻璃价格进入底部区域,Q4有望反弹:当前玻璃价格已进入边际产能现金成本区间,基本明确为年内价格底部区域,根据对在建产能进度的最新跟踪,下半年仍有 7000-8000t/d 新产能具备投产能力,即使下半年需求如期较上半年显著增长,考虑供需两侧的同步增加及龙头企业的价格策略,当前底部区域的价格仍可能维持较长的一段时间,预计随Q4国内抢装和海外旺季的到来,玻璃价格或将在 Q4 实现反弹。

玻璃在低价区间维持一段时间将有利于中期行业格局的健康:当前玻璃价格对应头部企业毛利率约为20%~25%,对应二线企业毛利率约为 10%左右,如果当前价格水平维持两个季度以上,或将令二线/新进入者的扩产动力减弱、新项目建设进度放缓,进而有利于中期行业供需格局的健康。

由于二季度以来的玻璃降价幅度超过此前预期,基于公司中期业绩预 告及对未来玻璃价格的判断,给予目标价至20港元,维持“买入”评级。

风险提示:光伏终端需求增长不及预期;行业扩产规模超预期。(国金证券/姚遥)

华宝国际(00336)

华宝国际(00336):国内香精龙头,打造“味觉系”快消供应链平台。公司主要从事香精香料、烟草薄片、烟草新材料以及调味品的研发、生产和销售。2014-2020年,公司营收从33.64 亿人民币增长至38.56亿元,CAGR为2.30%;归母净利润从9.82 亿元人民币减少到4.18亿元,主要系嘉豪食品商誉减值损失暂时影响。

HNB发展趋势不可逆,拉动海内外香精、烟用薄片空间抬升。香精&香料:中国区香精香料供需双成长。中国市场行业集中度尚低,海外巨头争相设厂,公司彰显本土优势。国内TOP1公司华宝股份(华宝国际子公司,2019年国内市占率约 6.2%)具备本土优势、丰富客户资源,熟知国内消费者口味偏好,有望抓住机遇进一步提升市占率。

烟原料&新型烟草:相较于传统卷烟市场,HNB对烟草薄片和香精需求将大幅提升,推动市场增长。根据《世界烟草发展报告》,2019年HNB销售额约为171.3亿美元,市场渗透率约2.8%。以HNB渗透率较高地区日本为例,截止21 年一季度 HNB 渗透率达23.4%。

公司HNB原料壁垒高,有望复制与大客户在传统烟草领域合作模式。香精&香料:研发团队专业行强,客户粘性高。公司在中国、德国等国家设立了国际化的专业技术研发机构和实验平台,拥有国家认定企业技术中心。截至2020年底,公司拥有专利169项,其中发明专利116项,实用新型专利53项。至今公司与云南中烟/中国烟草/广东中烟/上海中烟等烟草公司合作均超过10年,建立了长期稳定的战略合作关系,公司食用香精中烟草用香精毛利率长期稳定于85%的水平,形成了较高的客户壁垒。

考虑华宝国际在国内烟用香精、烟用薄片领域龙头地位,21年接入海外大客户订单以及自主品牌Nuso在海外销售业绩良好,华宝印尼新增产线有望供应充足动能,预计21-23年营收、净利润提速较高,首次覆盖予以“买入评级”。

风险提示:海内外新型烟草监管政策风险,疫情下产线出货不及预期,原材料价格波动风险,大客户流失风险等。(浙商证券/史凡可)

中国电信(00728)

中国电信(00728):2021Q1收入1068.7亿元(+12.7%),其中服务收入1000.8亿元(+8.6%,占比 93.6%)。收入增速行业领先(中移动为9.4%,联通为11.4%)。季度EBITDA为310.5亿元(+3.0%),归母净利润64.4亿元(+10.6%)。

全球领先的电信运营商。三大运营商现在形成的市场格局是重组过程和市场竞争叠加下的结果,中国电信在固网业务的先发优势为其后续业务发展奠定了坚实的基础。公司传统业务收入实现稳步增长,智慧家庭和产业数字化收入占比持续提升,近期拟A股上市,募投资金重点投向创新业务方向。

传统业务升级:固移协同,5G+智慧家庭助力用户价值提升。一方面,中国电信是唯一在2020年保持移动用户数净增的中国运营商,其移动用户ARPU值位于移动和联通之间,伴随5G用户渗透,移动用户 ARPU降幅持续收窄。另一方面,中国电信发展固网的优势主要在于优质稳定的网络质量、快速响应的服务质量以及智慧家庭产品的捆绑营销。固网用户数保持稳健增长,固网接入ARPU值企稳回升,往智慧家庭领域的延伸发展促使固网业务焕发生机。

创新业务破局:坚持“云转数改”战略,挖掘B端蓝海中国电信创新业务收入规模位居第一,是国内最大的IDC厂商,公司聚焦实践“云改数转”战略,具备“云的层次化布局、云边协同、网随云动、云网一体化安全”四大优势。面向B端市场,中国电信云网资源丰富,在工业互联网、云计算、IDC等领域积极布局,未来有望在 5G 云网融合大时代提高网络增值服务的话语权。

中国电信正处于业务转型优化阶段,经营拐点显现,未来几年行业无序竞争趋缓,新业务增长贡献加大,费用端压力可控。首次覆盖,给予“买入”评级。

风险提示:客户数增长不及预期;CAPEX 力度加大;创新业务发展不达预期。(国信证券/马成龙)

申明:本栏目所有分析仅为分享交流,并不构成对具体证券的买卖建议,不代表任何机构利益,同时可能存在观点有偏颇情况,仅供参考。各位读者需慎重考虑文中分析是否符合自身定状况,自主作出投资决策并自行承担投资风险。

扫码下载智通APP

扫码下载智通APP