每日优鲜(MF.US)、叮咚买菜(DDL.US)双双赴美上市,探究生鲜电商模式发展如何?

写在前面

近期叮咚买菜(DDL.US)、每日优鲜(MF.US)向美国证券交易委员会提交了IPO招股书,分别将于纽约证券交易所和纳斯达克挂牌上市。我们将深入分析两家公司,并对于目前生鲜电商模式进行剖析。

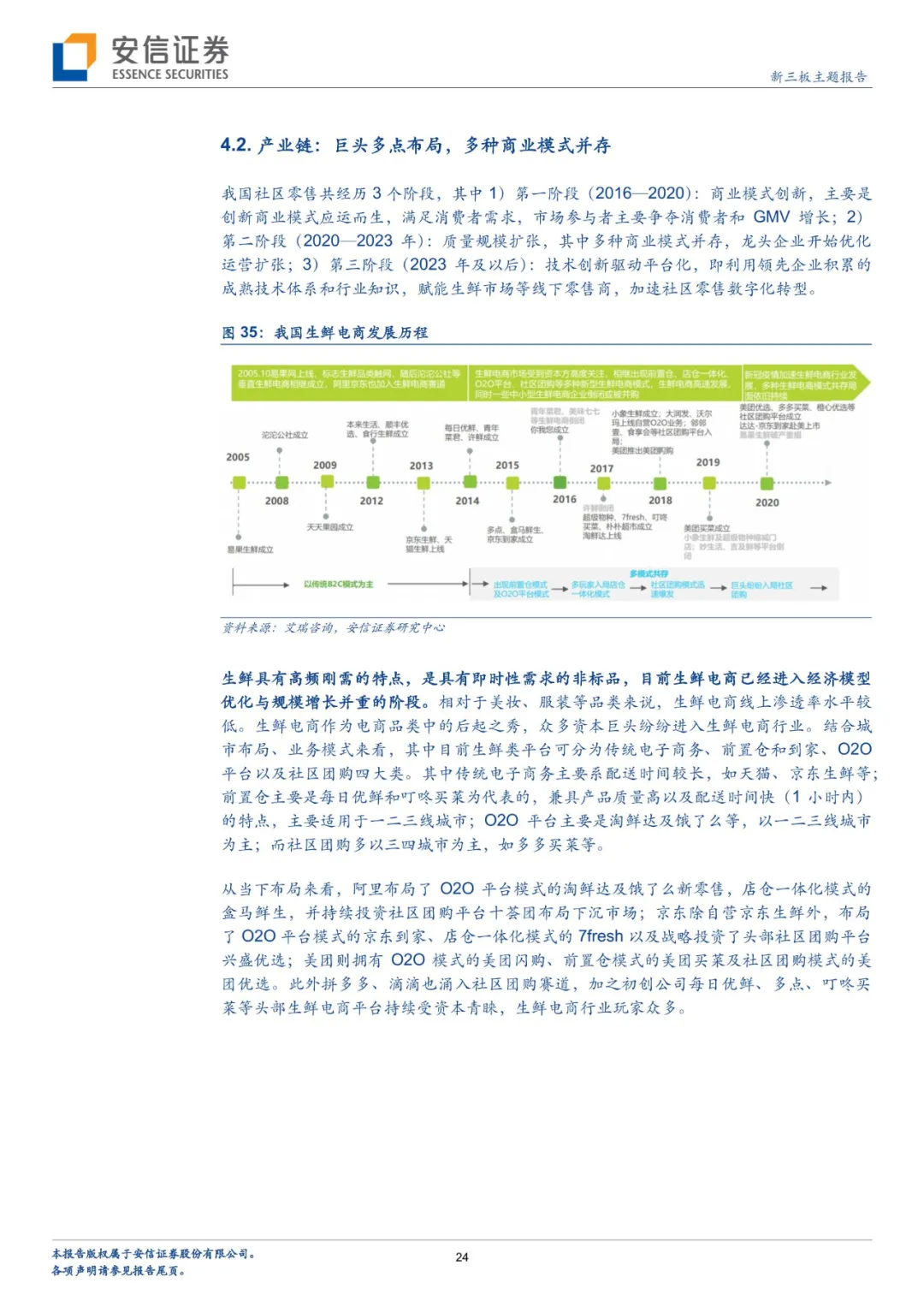

前置仓模式行业平均利润率为-30%,收入盈利转化需提升复购率和客单价

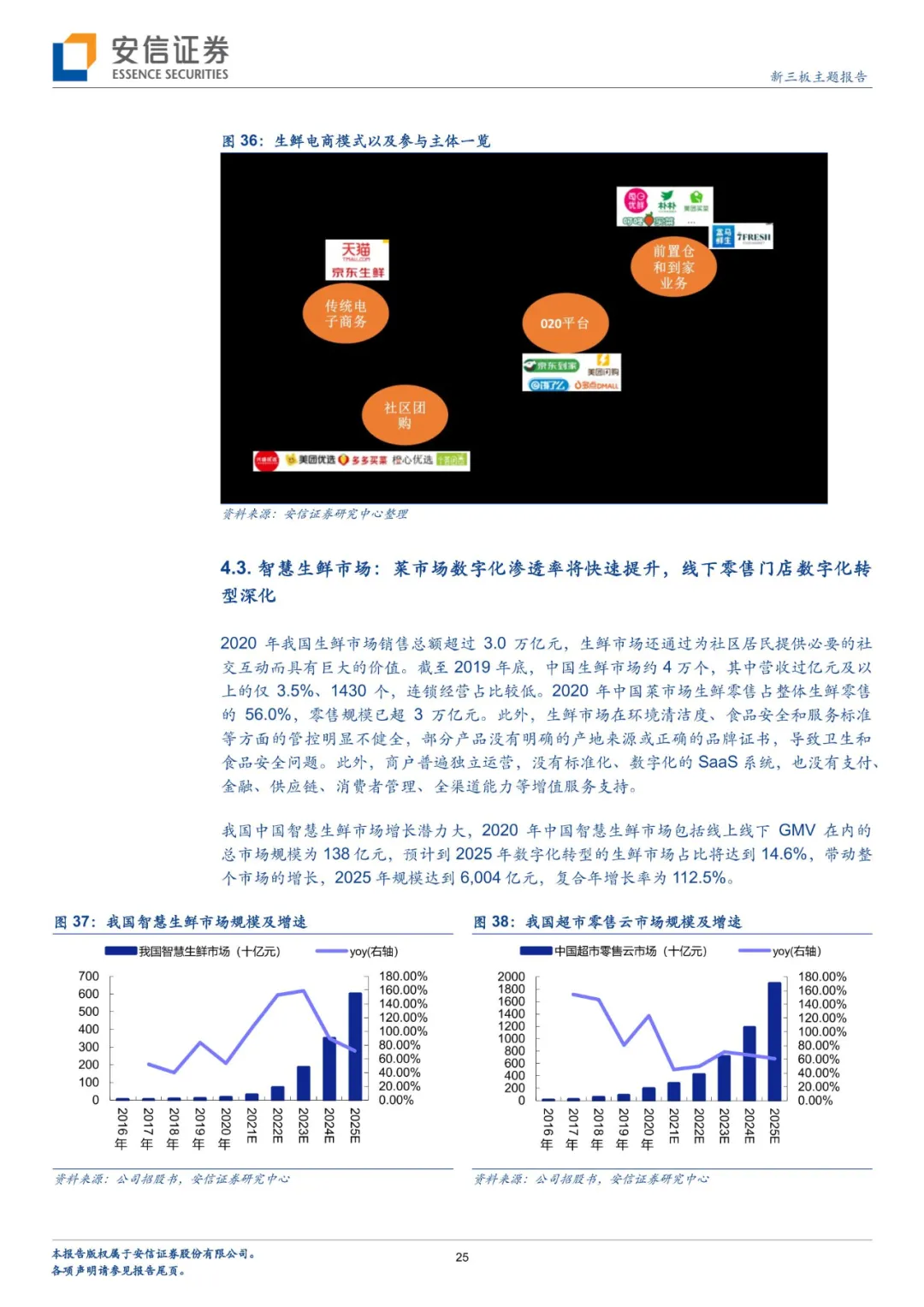

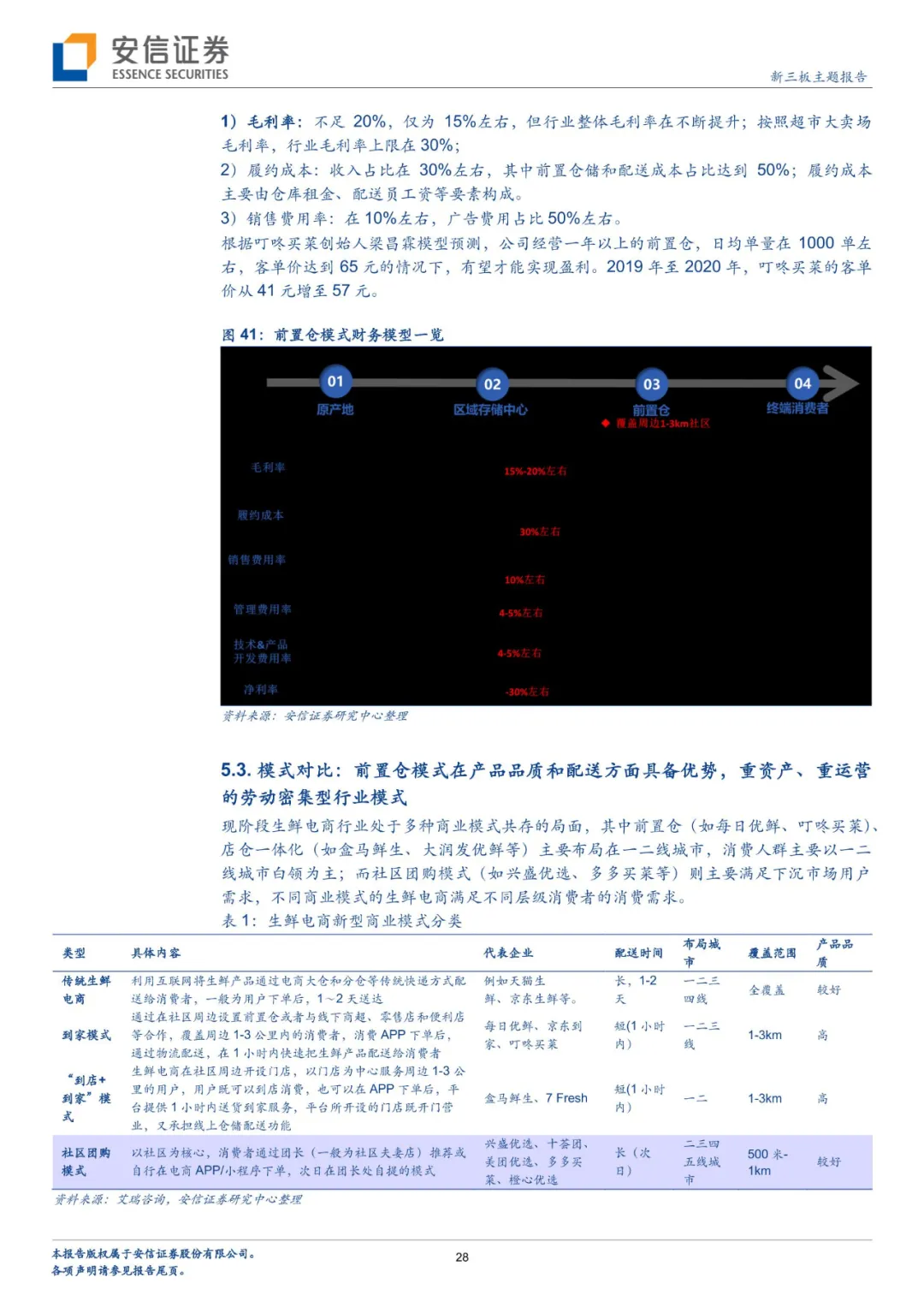

现阶段生鲜电商行业处于多种商业模式共存的局面,其中前置仓、店仓一体化主要布局在一二线城市,消费人群主要以一二线城市白领为主;而社区团购模式主要满足下沉市场用户需求。前置仓相较于中心仓,在产品品质和配送方面具备优势,然后对于需求预测以及早期投入压力较大;履约能力、库存管理、供应链能力成关键要素。目前行业整体均为亏损状态、净利率在-30%左右。其中:1)毛利率:不足20%,仅为15%左右,整体毛利率在不断提升;按照超市大卖场毛利率,行业毛利率上限在30%;2)履约成本:收入占比在30%左右,其中前置仓储和配送成本占比达到50%;3)销售费用率:在10%左右,广告费用占比50%左右。

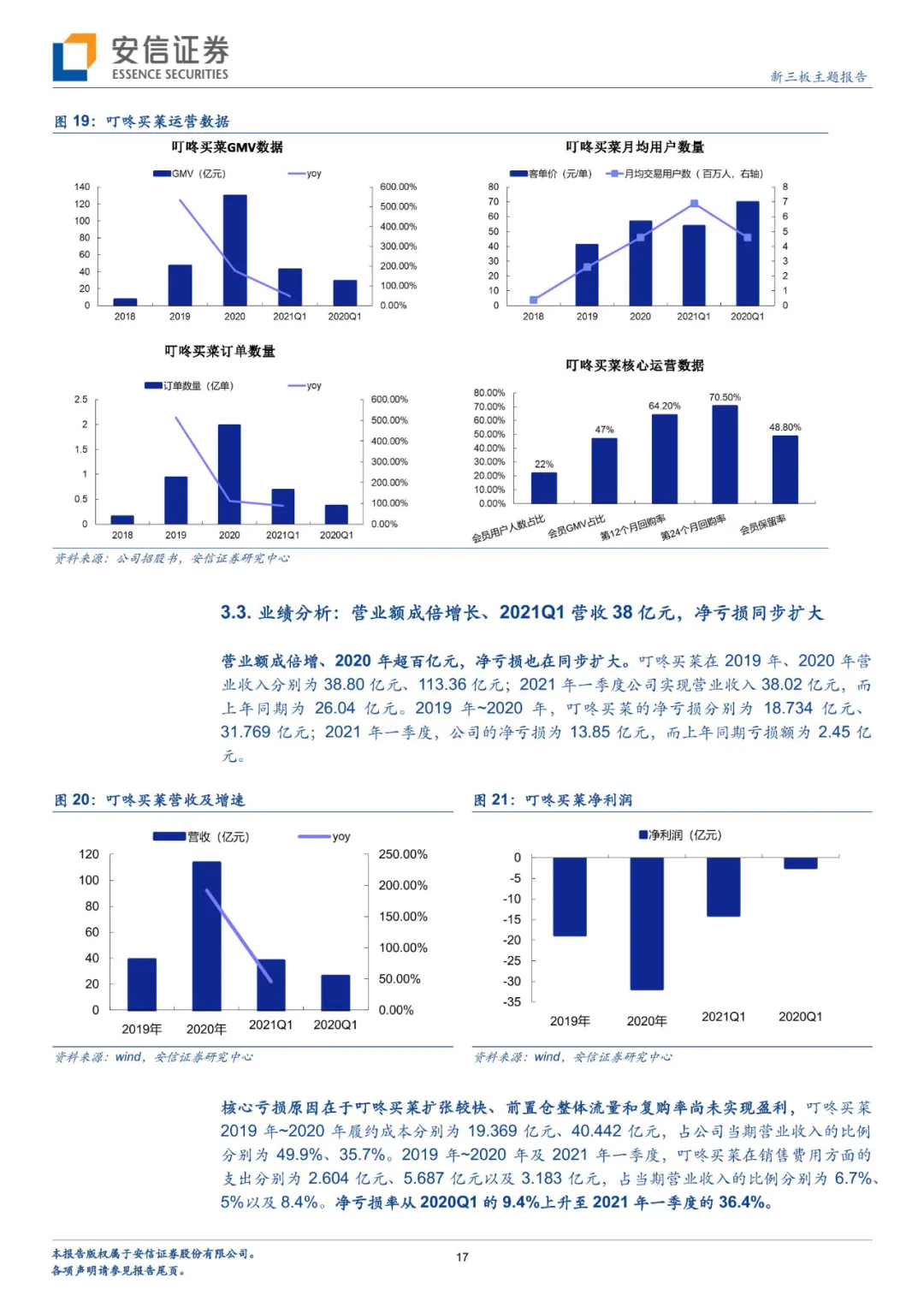

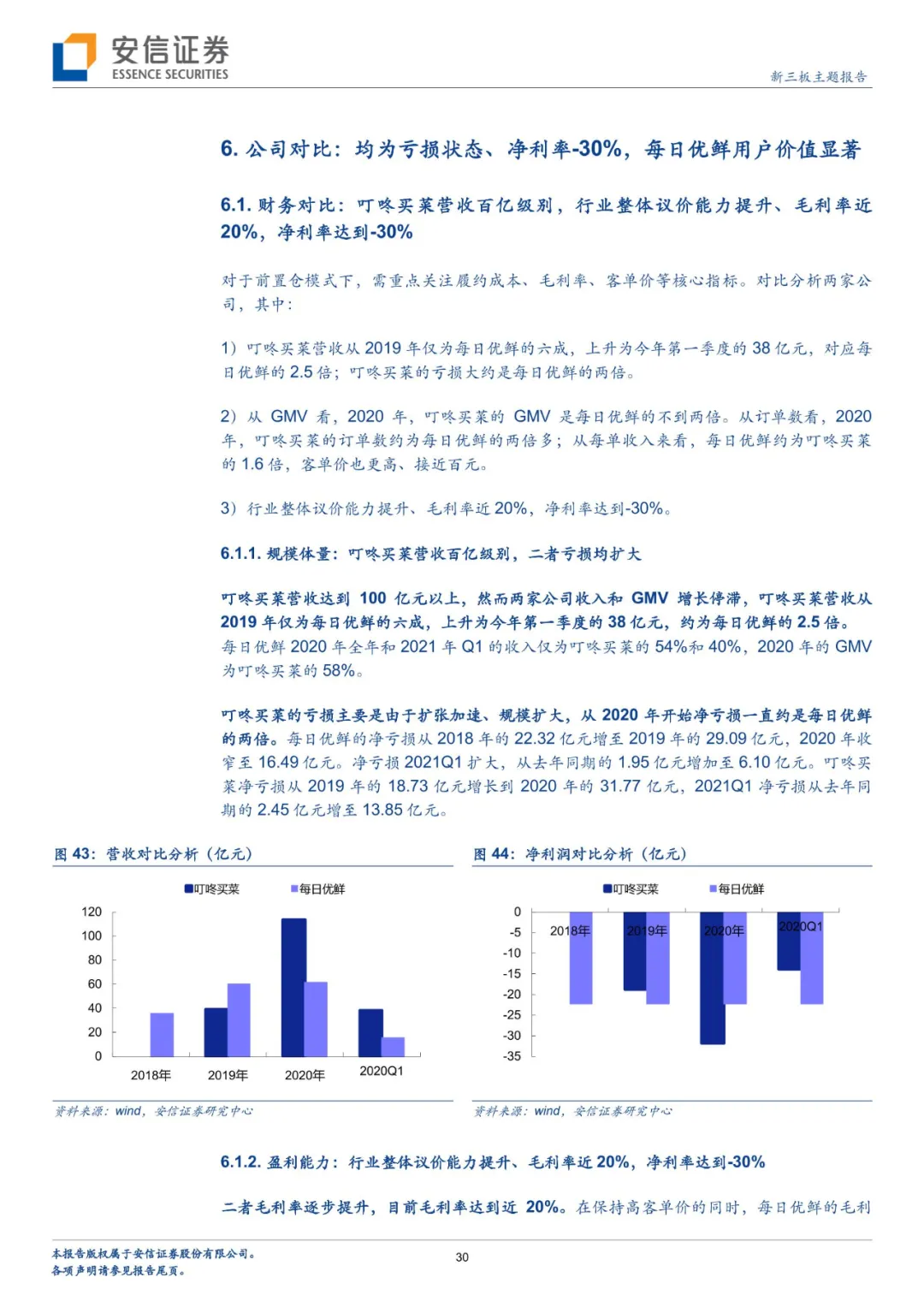

二者均为亏损状态、且亏损扩大,每日优鲜用户价值略高

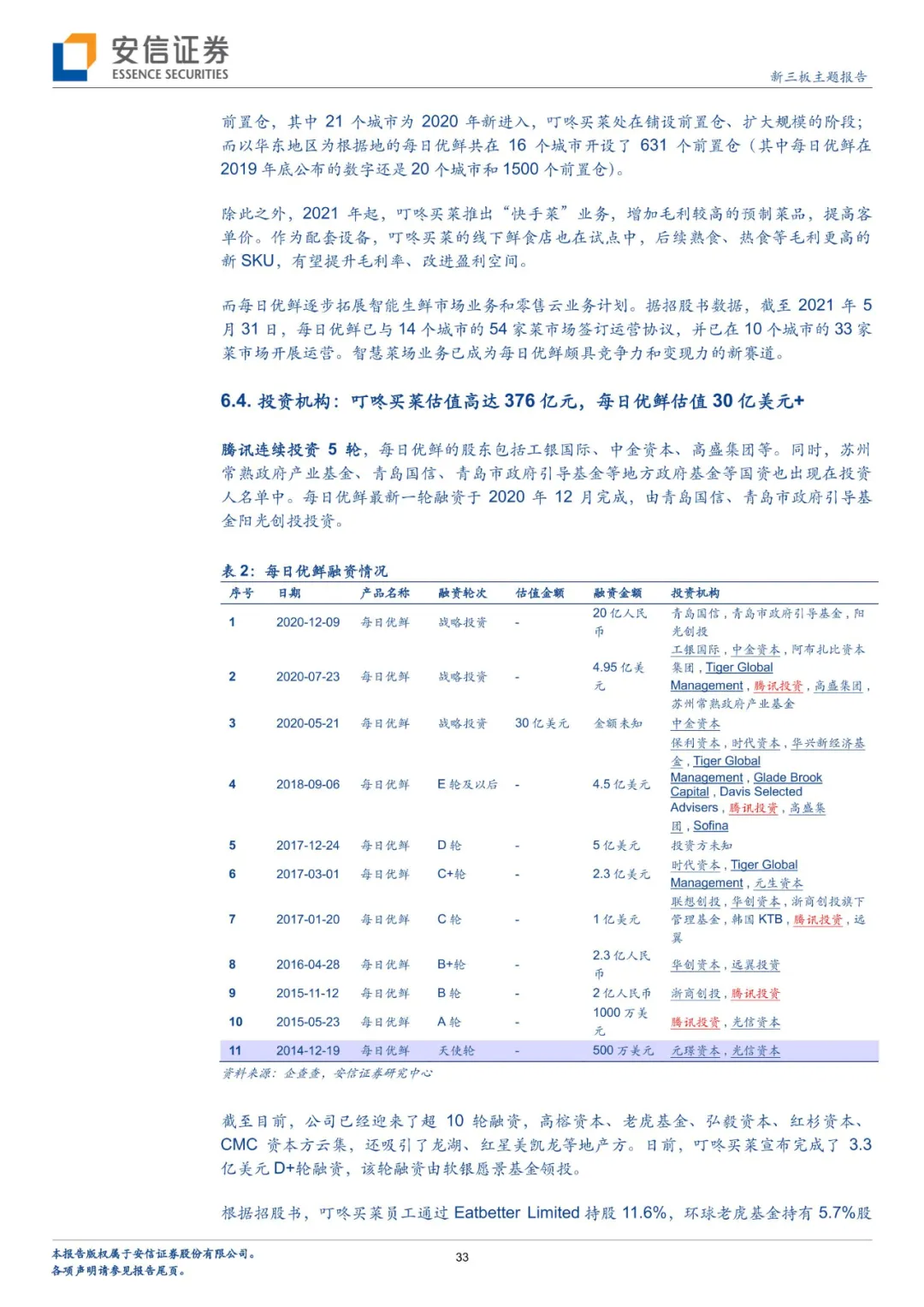

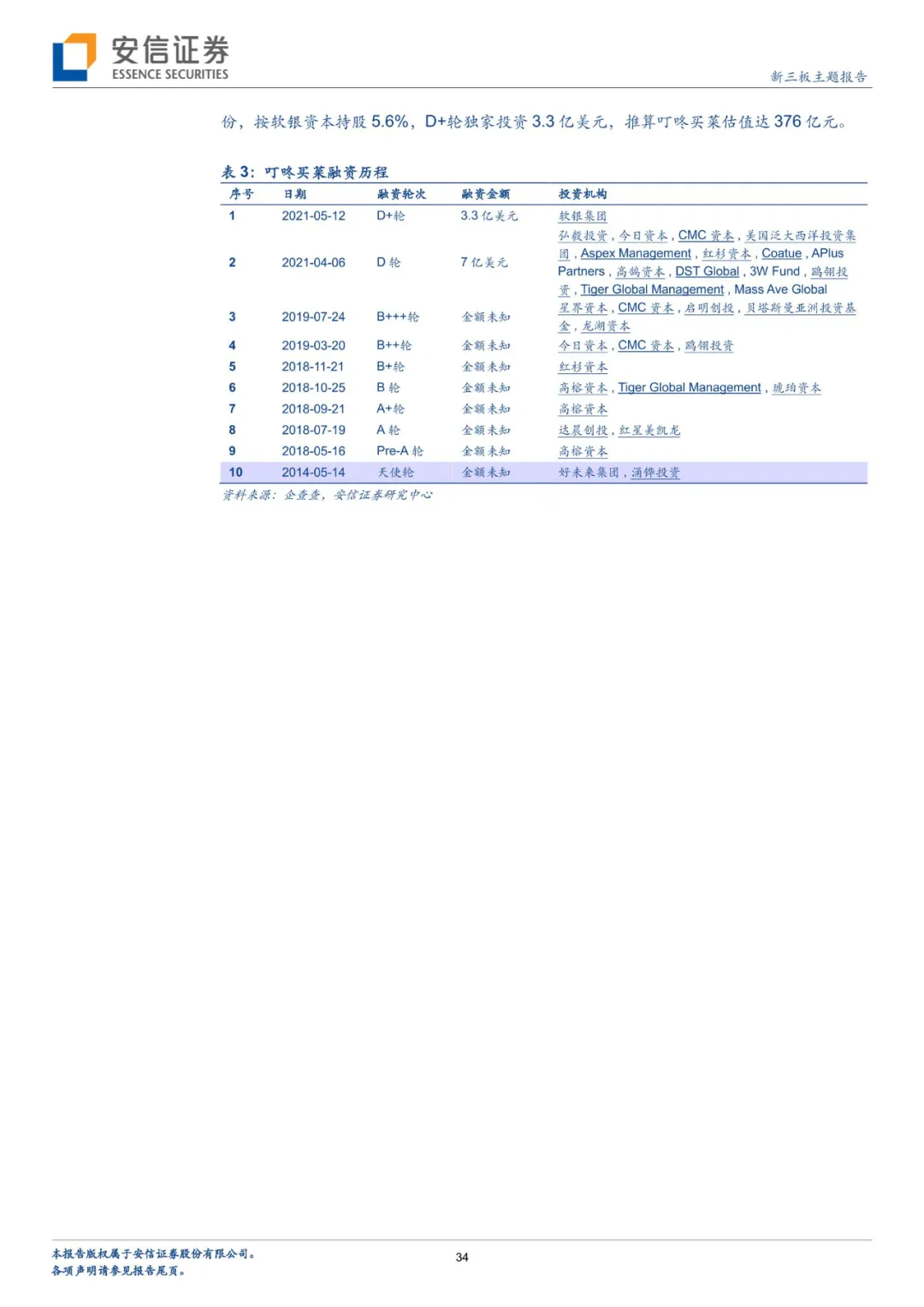

对于前置仓模式下,需重点关注履约成本、毛利率、客单价等核心指标。对比分析两家公司,其中:1)叮咚买菜营收从2019年仅为每日优鲜的六成,上升为今年第一季度的38亿元,对应每日优鲜的2.5倍;叮咚买菜的亏损大约是每日优鲜的两倍。2)2020年叮咚买菜的GMV是每日优鲜的不到两倍。2020年叮咚买菜的订单数约为每日优鲜的两倍多;从每单收入来看,每日优鲜约为叮咚买菜的1.6倍,客单价也更高、接近百元。3)行业整体议价能力提升、毛利率近20%,净利率达到-30%。叮咚买菜仍积极扩张,每日优鲜从C端拓至B端。叮咚买菜市值高达376亿元,每日优鲜估值30亿美元+。

每日优鲜前置仓即时零售排名第二(市占28%),社区零售多维布局

公司首创前置仓即时零售业务,(A+B)xN的社区零售多维布局,通过高效的运营体系,90%的生鲜实现产地直采,极速达业务提供4300+SKU、次日达业务提供20000+SKU。生鲜产品平均周转天数为1.8天,2.5%库存平均损耗率,94%的SKU在5点晚高峰之后仍在售,退款率仅有0.6%。公司GMV2020年排名第二;同时,2020年每日优鲜在中国前置仓即时零售行业的市场份额为28%。2020年营收达61亿元,净亏损区间缩窄、盈利能力提升,2018-2020年营收CAGR达到31.47%。公司从C端拓展至B端,定位社区零售数字化平台,智慧菜场业务已成为每日优鲜颇具竞争力和变现力的新赛道。

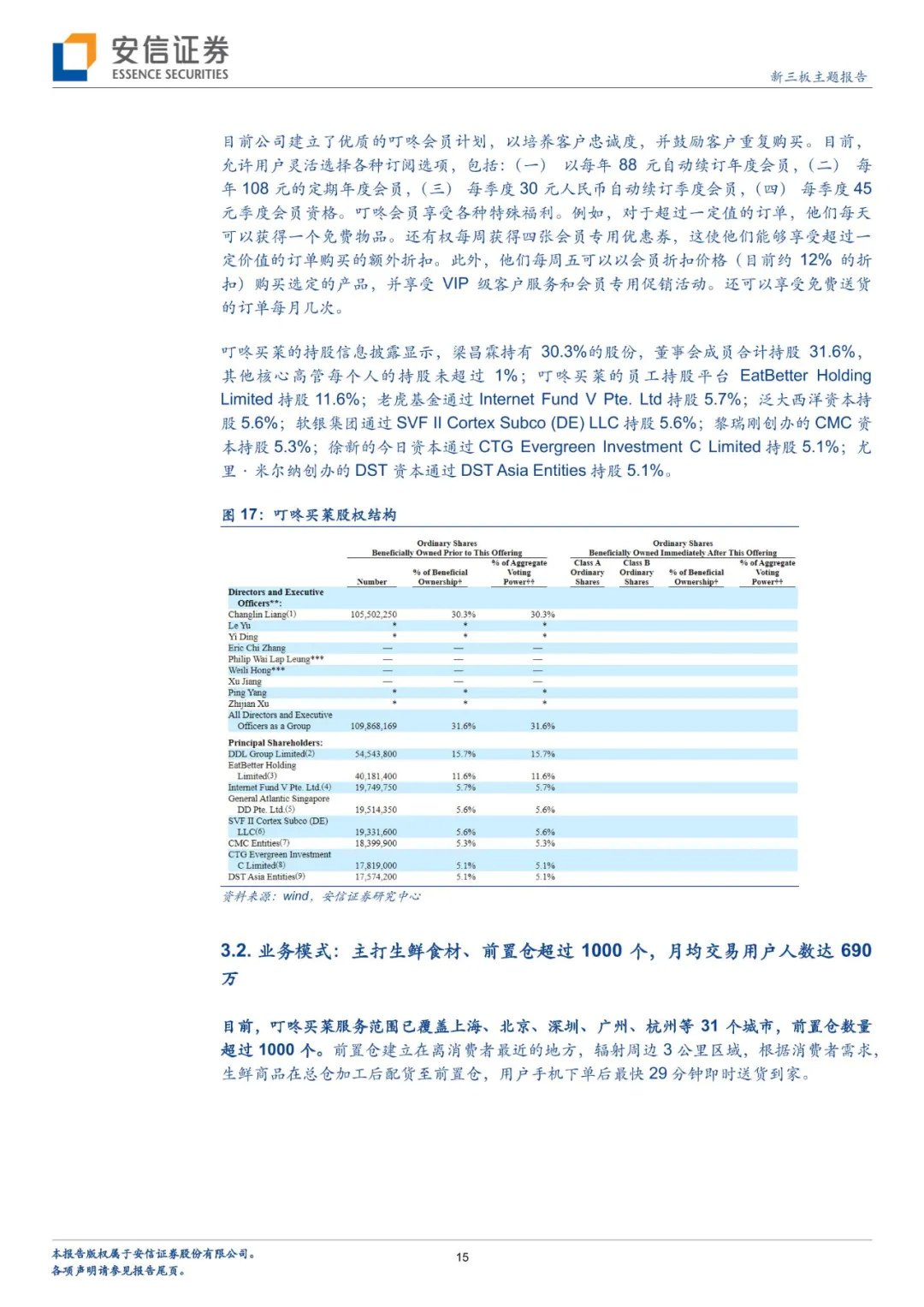

叮咚买菜主打生鲜食材、前置仓超过1000个,营业额成倍增、2020年超百亿元

公司深耕社区线上零售,2021Q1拥有150万会员,已成功地将业务扩展到全国29个城市,其中5个城市已实现并保持了每月超过1亿元的GMV。营业额成倍增长、2021Q1营收38亿元,净亏损同步扩大,2021Q1公司的净亏损为13.85亿元。公司在长三角大都市排名第一,2020年叮咚买菜市场份额为10.1%;运营具有成功扩张的高度可复制性。

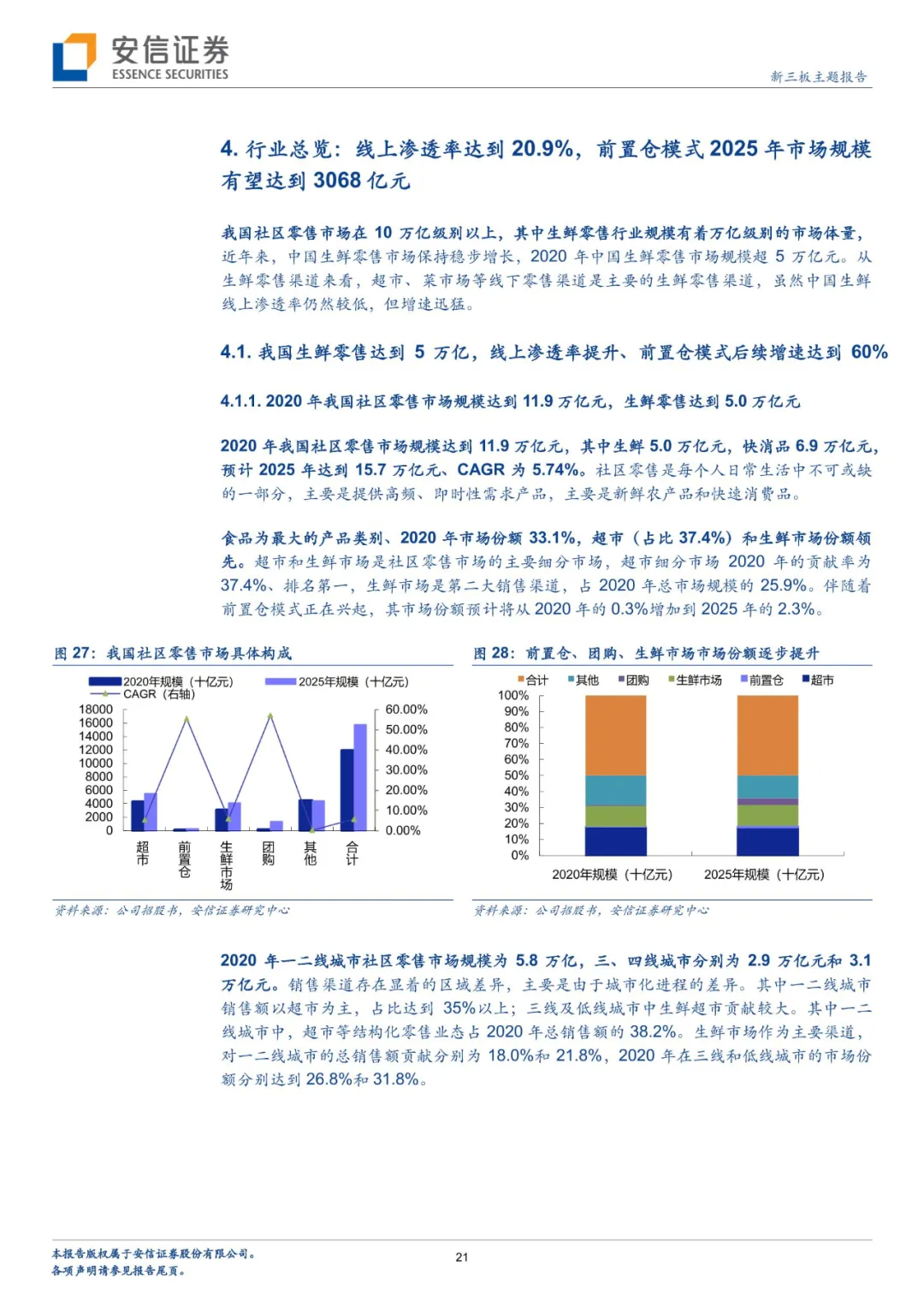

社区零售线上渗透率达到20.9%,前置仓模式2025年市场规模有望达到3068亿元

2020年我国社区零售市场规模达到11.9万亿元,其中生鲜5.0万亿元,快消品6.9万亿元,预计2025年达到15.7万亿元、CAGR为5.74%。食品为最大的产品类别、2020年市场份额33.1%,超市(占比37.4%)和生鲜市场份额领先。移动互联网的渗透和发展下,线上渗透率达到20.9%,我国线上社区零售后续增速可达20%以上。伴随着目标消费群体的消费能力和品质支付意愿不断增强,前置仓市场后续增速可期,预计2020-2023年CAGR达到59.5%、2025年市场规模有望达到3068亿元。

风险提示

行业竞争加剧,消费者认知转变风险,监管政策风险

01 写在前面:每日优鲜、叮咚买菜双双赴美上市,探生鲜电商模式

6月9日,叮咚买菜、每日优鲜均向美国证券交易委员会(SEC)提交了IPO招股书,分别将于纽约证券交易所和纳斯达克挂牌上市。此次上市中,叮咚买菜的股票代码为“DDL”,承销商包括摩根士丹利、美银证券、瑞信。每日优鲜的股票代码为“MF”,承销商包括摩根大通、花旗集团(C.US)、中金公司(03908)、华兴资本(01911)等。我们将深入分析两家公司,并对于目前生鲜电商模式进行剖析。

02 前置仓即时零售第二(市占28%),社区零售多维布局

2.1.公司定位:首创前置仓即时零售业务,(A+B)xN的社区零售多维布局

每日优鲜成立于2014年10月,于2015年在国内首创前置仓即时零售业务,截至2021年3月31日,每日优鲜已在中国16个城市(4座一线城市以及12座二线城市)建立了631个前置仓,累计交易用户超3100万。2021年3月,每日优鲜宣布了多业态布局战略,希望打造成“中国最大的社区零售数字化平台”。旗下超4300款极速达商品平均39分钟送达,满足消费者对即时、优质的生鲜及快消产品的消费需求。

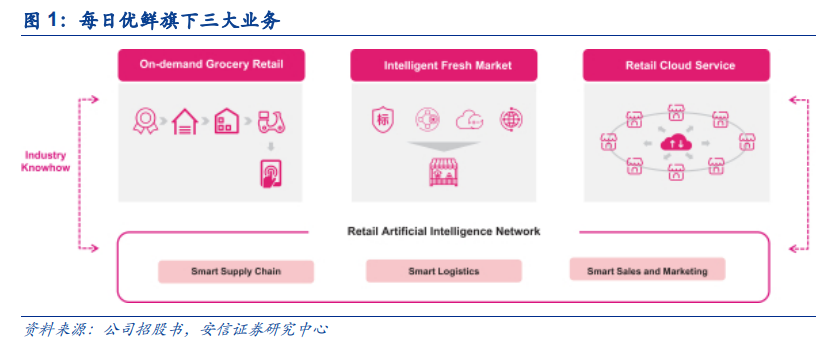

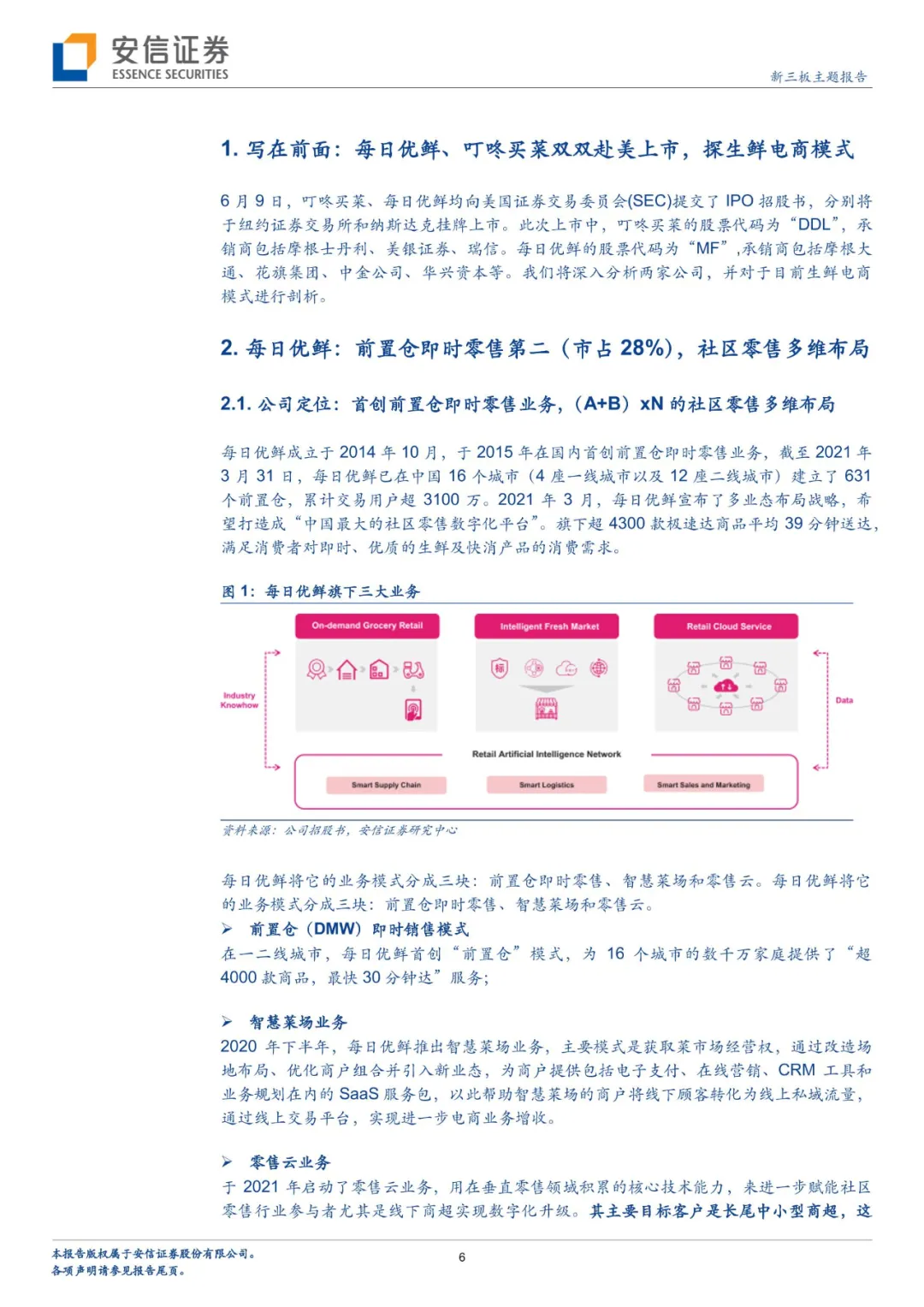

每日优鲜将它的业务模式分成三块:前置仓即时零售、智慧菜场和零售云。

(1)前置仓(DMW)即时销售模式

在一二线城市,每日优鲜首创“前置仓”模式,为16个城市的数千万家庭提供了“超4000款商品,最快30分钟达”服务;

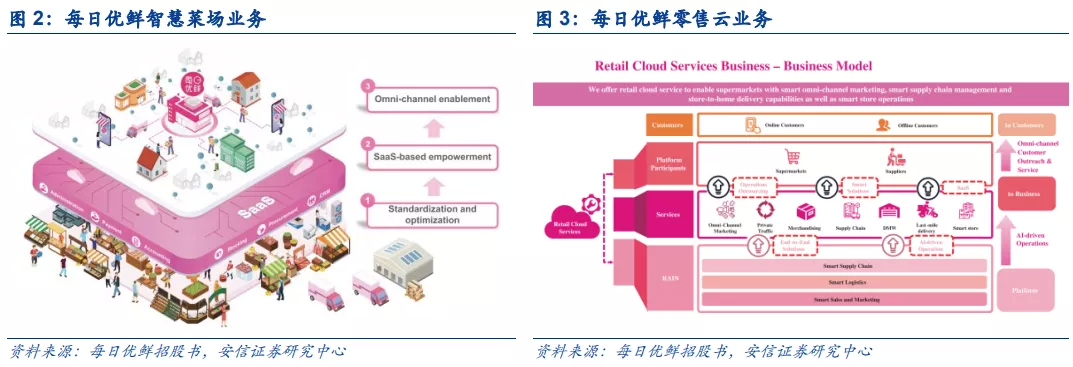

(2)智慧菜场业务

2020年下半年,每日优鲜推出智慧菜场业务,主要模式是获取菜市场经营权,通过改造场地布局、优化商户组合并引入新业态,为商户提供包括电子支付、在线营销、CRM工具和业务规划在内的SaaS服务包,以此帮助智慧菜场的商户将线下顾客转化为线上私域流量,通过线上交易平台,实现进一步电商业务增收。

(3)零售云业务

于2021年启动了零售云业务,用在垂直零售领域积累的核心技术能力,来进一步赋能社区零售行业参与者尤其是线下商超实现数字化升级。其主要目标客户是长尾中小型商超,这些企业占到了中国超市行业80%以上的市场份额。

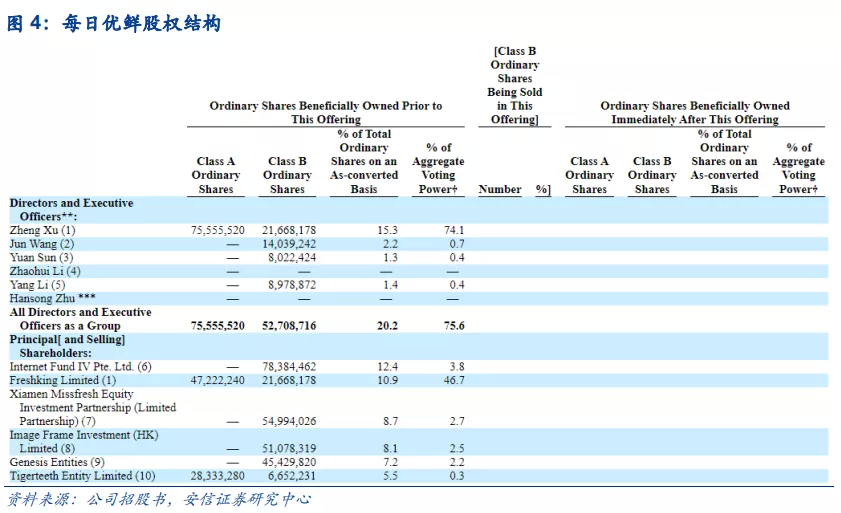

IPO前,管理层持股比例20.2%,拥有投票权75.6%;其中,创始人兼CEO徐正持股15.3%,拥有投票权74.1%。老虎环球基金持股为12.4%,拥有3.8%的投票权;国信金控持股8.7%,拥有投票权2.7%;腾讯持股为8.1%,拥有2.5%的投票权。

2.2. 业务模式:前置仓即时零售第二(市占28%),有效用户持续增长、达到790万名

根据艾瑞咨询的数据,从GMV来看,每日优鲜于2018年和2019年在中国前置仓即时零售行业中排名第一,2020年排名第二;同时,2020年每日优鲜在中国前置仓即时零售行业的市场份额为28%。

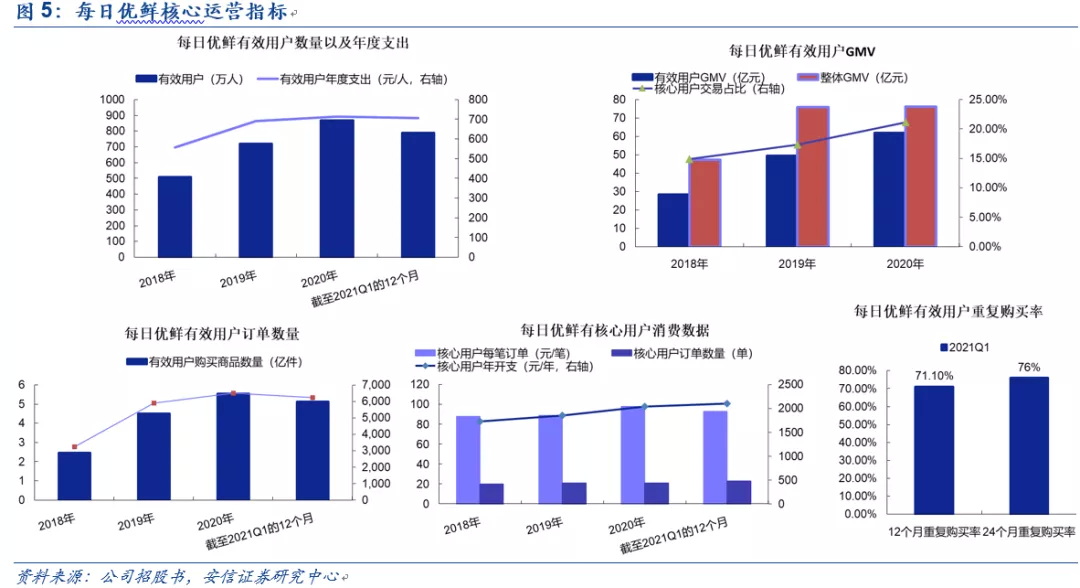

有效用户(毛利为正)达到790万名,重复购买率达到70%以上,核心用户(至少一个月下单4次及4次以上的用户)数量占比达到20%以上。每日优鲜整体用户数量、订单量以及销售额均保持稳定的增长,每日优鲜前置仓即时零售的平均客单价为94.6元。其中:

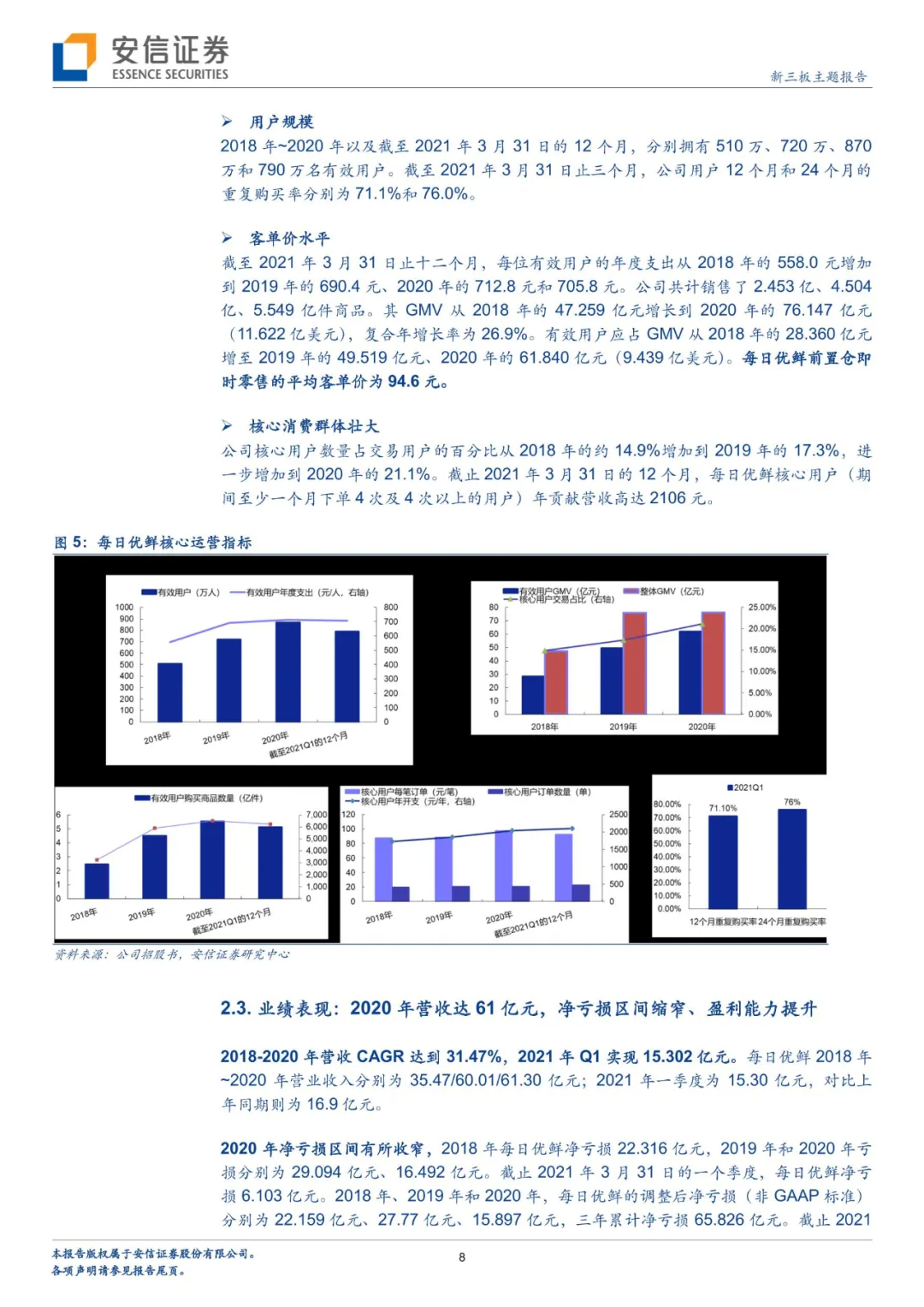

(1)用户规模

2018年~2020年以及截至2021年3月31日的12个月,分别拥有510万、720万、870万和790万名有效用户。截至2021年3月31日止三个月,公司用户12个月和24个月的重复购买率分别为71.1%和76.0%。

(2)客单价水平

截至2021年3月31日止十二个月,每位有效用户的年度支出从2018年的558.0元增加到2019年的690.4元、2020年的712.8元和705.8元。公司共计销售了2.453亿、4.504亿、5.549亿件商品。其GMV从2018年的47.259亿元增长到2020年的76.147亿元(11.622亿美元),复合年增长率为26.9%。有效用户应占GMV从2018年的28.360亿元增至2019年的49.519亿元、2020年的61.840亿元(9.439亿美元)。每日优鲜前置仓即时零售的平均客单价为94.6元。

(3)核心消费群体壮大

公司核心用户数量占交易用户的百分比从2018年的约14.9%增加到2019年的17.3%,进一步增加到2020年的21.1%。截止2021年3月31日的12个月,每日优鲜核心用户(期间至少一个月下单4次及4次以上的用户)年贡献营收高达2106元。

2.3. 业绩表现:2020年营收达61亿元,净亏损区间缩窄、盈利能力提升

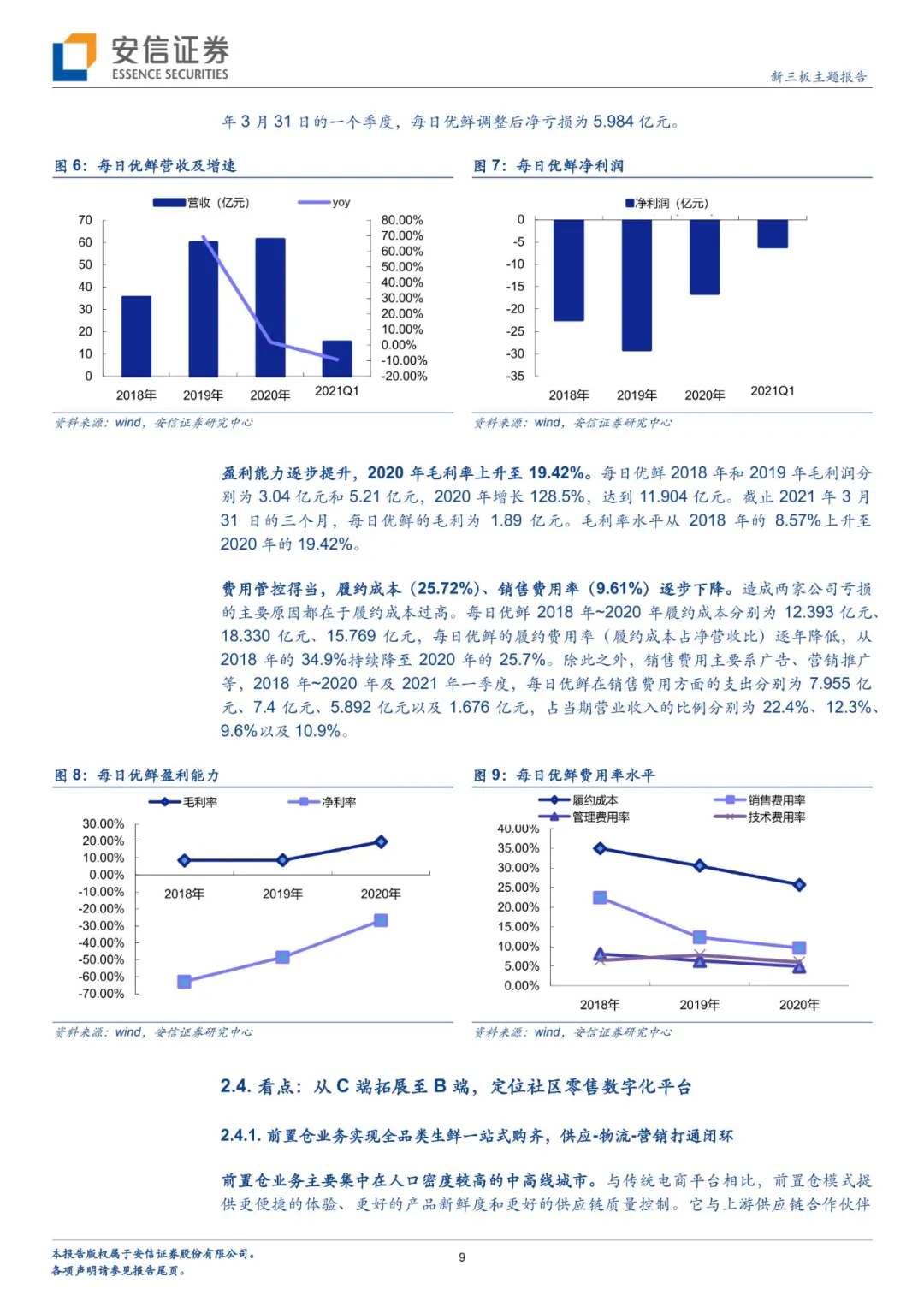

2018-2020年营收CAGR达到31.47%,2021年Q1实现15.302亿元。每日优鲜2018年~2020年营业收入分别为35.47/60.01/61.30亿元;2021年一季度为15.30亿元,对比上年同期则为16.9亿元。

2020年净亏损区间有所收窄,2018年每日优鲜净亏损22.316亿元,2019年和2020年亏损分别为29.094亿元、16.492亿元。截止2021年3月31日的一个季度,每日优鲜净亏损6.103亿元。2018年、2019年和2020年,每日优鲜的调整后净亏损(非GAAP标准)分别为22.159亿元、27.77亿元、15.897亿元,三年累计净亏损65.826亿元。截止2021年3月31日的一个季度,每日优鲜调整后净亏损为5.984亿元。

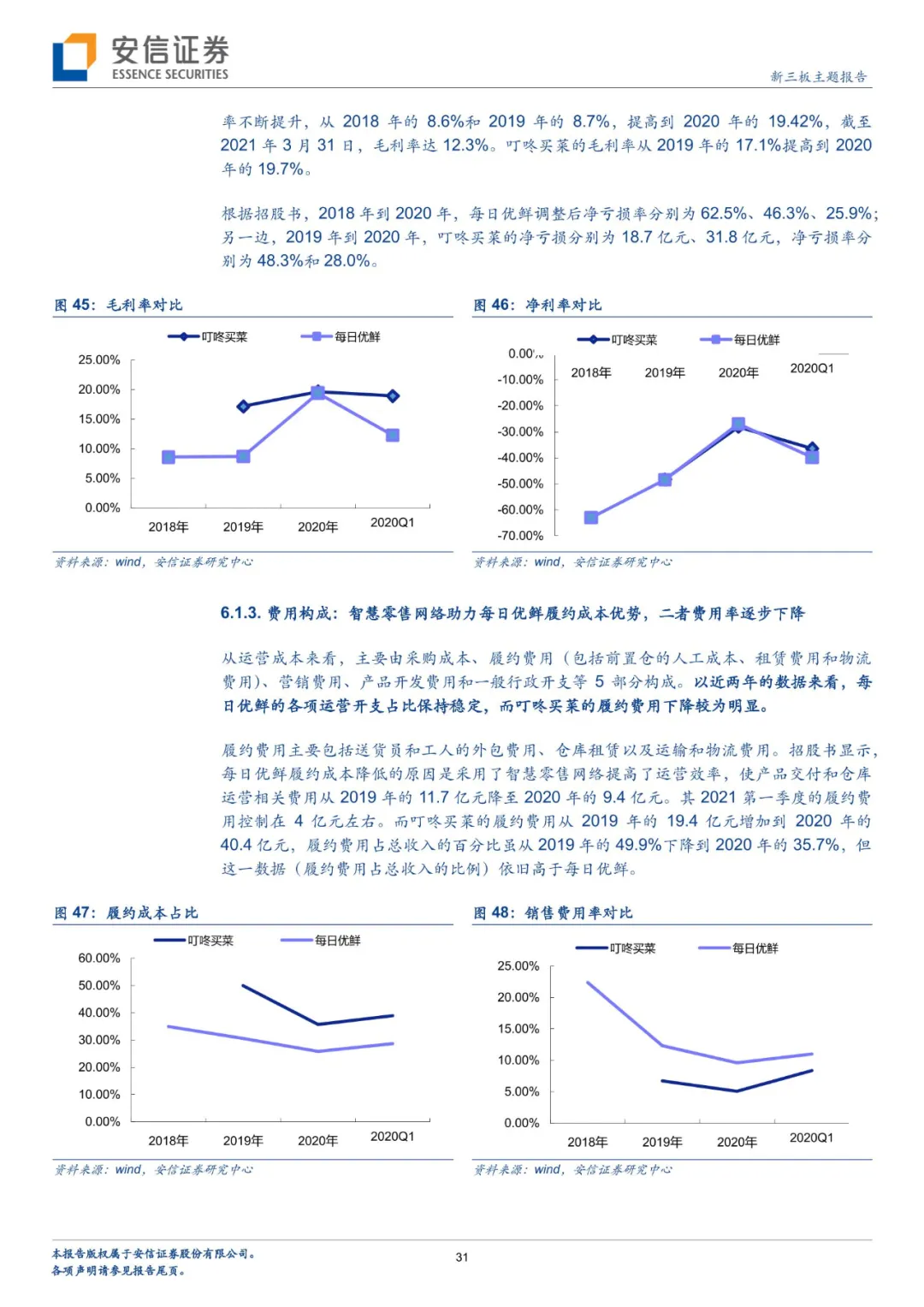

盈利能力逐步提升,2020年毛利率上升至19.42%。每日优鲜2018年和2019年毛利润分别为3.04亿元和5.21亿元,2020年增长128.5%,达到11.904亿元。截止2021年3月31日的三个月,每日优鲜的毛利为1.89亿元。毛利率水平从2018年的8.57%上升至2020年的19.42%。

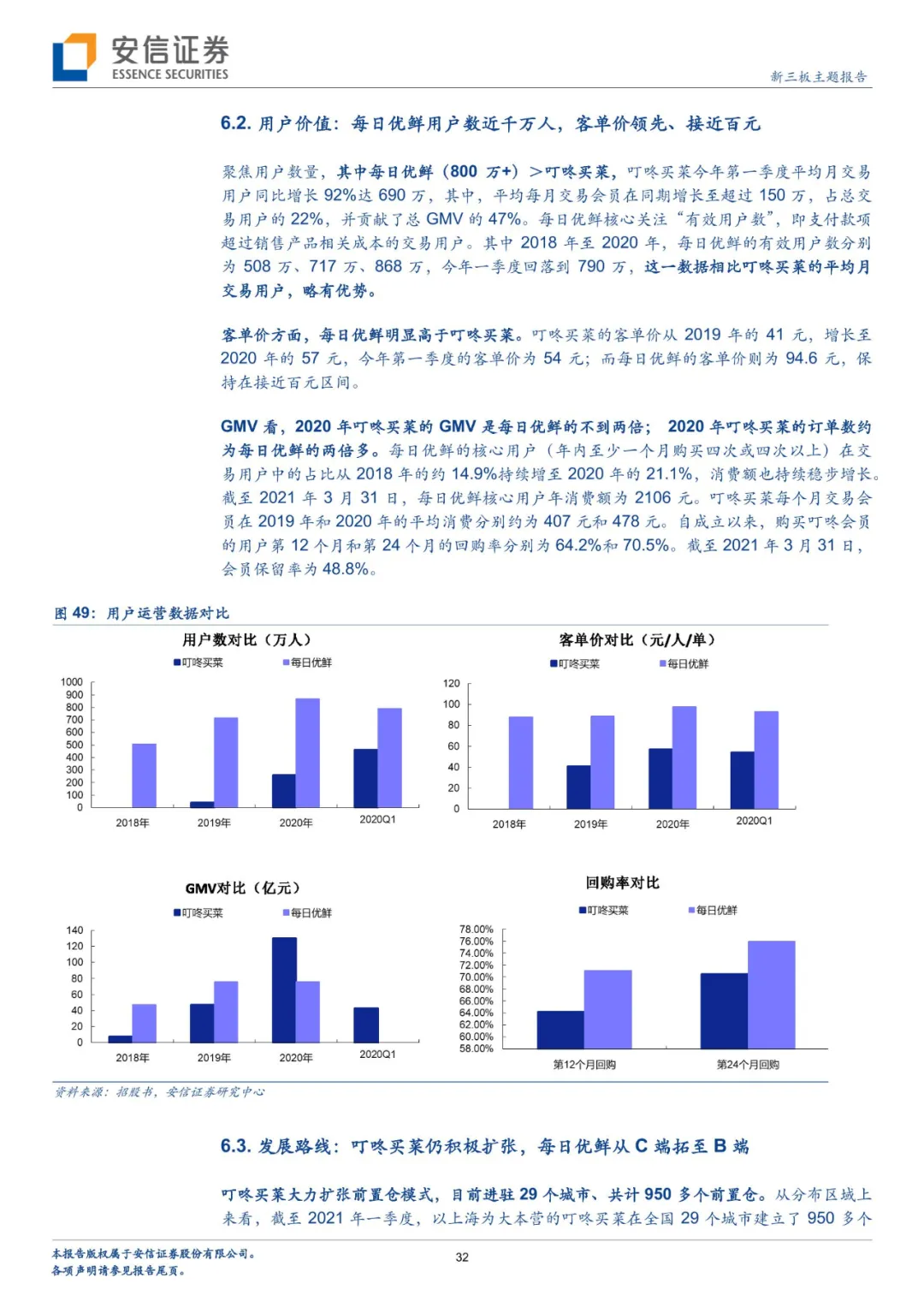

费用管控得当,履约成本(25.72%)、销售费用率(9.61%)逐步下降。造成两家公司亏损的主要原因都在于履约成本过高。每日优鲜2018年~2020年履约成本分别为12.393亿元、18.330亿元、15.769亿元,每日优鲜的履约费用率(履约成本占净营收比)逐年降低,从2018年的34.9%持续降至2020年的25.7%。除此之外,销售费用主要系广告、营销推广等,2018年~2020年及2021年一季度,每日优鲜在销售费用方面的支出分别为7.955亿元、7.4亿元、5.892亿元以及1.676亿元,占当期营业收入的比例分别为22.4%、12.3%、9.6%以及10.9%。

【以下内容详见完整报告】

本文编选自微信公众号“诸海滨科新先声”,作者:安信诸海滨团队;智通财经编辑:楚芸玮。

扫码下载智通APP

扫码下载智通APP