美债收益率跌向整理区间底部 多空生死大战即将激烈展开?

随着指标10年期美债收益率周二(6月8日)进一步下探过去三个多月整理区间的底部,美债空头眼下似乎已退无可退,陷入了不得不背水一战、殊死一搏的境地。

行情数据显示,10年期美债收益率在隔夜纽约时段尾盘交易中下跌3.5个基点至1.533%,盘中一度跌至1.513%,为5月7日以来的最低水平。从技术面看,指标美债收益率已经来到了过去三个多月整理区间的底部,收益率若无法就此企稳,很可能打开更多下行空间。

其他各周期美债收益率周二也普遍走弱。2年期美债收益率周二下跌0.4个基点,报0.156%;5年期美债收益率下跌2.1个基点,报0.773%;30年期美债收益率下跌3.1个基点,报2.215%。

美债买盘再度推动备受关注的两年/10年期美债收益率差收窄,该收益率差被视为衡量经济预期的指标。该利差隔夜尾盘报138个基点,较周一收盘缩小约3个基点,并触及5月7日以来最窄。

美债收益率缘何继续探底?

对于美债收益率隔夜进一步探底的原因,Janney首席固定收益分析师Guy LeBas表示,债券收益率的下跌似乎是因当天公布的全美独立企业联合会的一项调查导致的。该调查显示,5月份小企业信心出现四个月来的首次下滑。

此外,美国劳工部公布的最新数据也进一步强化了上述观点。该数据显示,美国4月职位空缺数增加近100万个,至930万,为2000年以来最高水平。职位空缺数已接近当月求职的失业人数980万人。数据揭露出有更多的人自愿离职,强化了近期就业增长放缓是由于供应紧张的观点。

LeBas还表示,流动性不足也加剧了市场的波动。目前不少投资者在周四备受瞩目的美国5月CPI数据公布前正处于观望状态。

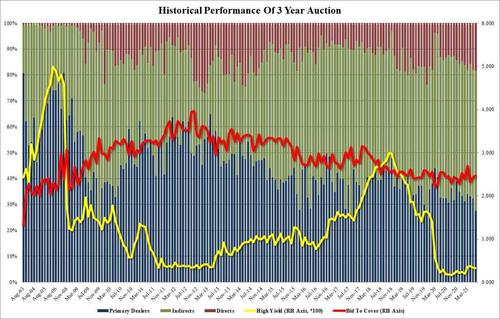

美国财政部周二则进行了580亿美元三年期国债的标售。结果显示得标利率为0.3258%,与标售截止时二级市场的收益率相差无几。投标倍数2.47,高于过去6次拍卖的平均水平2.436,上月投标倍数为2.42。整体而言,此次标售需求堪称强劲。

值得一提的是,短线利率市场现金过剩继续压低融资成本,令不少投资者开始追逐更长一些久期的美国国债,在某种程度上也推动了此次3年期国债标售的旺盛需求。周二约46家机构通过隔夜逆回购协议在美联储存放了约4974亿美元。纽约联储数据显示,这一规模再度超过了周一创下的4861亿美元纪录。

美联储隔夜逆回购工具完全不提供收益,但由于美元融资市场流动性泛滥,对逆回购的需求与日俱增。导致流动性过剩的原因除了美联储购买资产,以及美国财政部减少账户现金余额使系统准备金增多外,对州和地方政府的刺激政策拨款也加剧了现金过剩状况。

多空生死大战即将展开?

随着10年期美债收益率进一步跌向过去数月整理区间的底部,美债空头眼下无疑已到了退无可退的危险境地。而考虑到本周晚些时候美国通胀数据和下周美联储决议等风险事件将陆续来袭,债市的多空生死大战也料将就此展开。

目前,通胀预期指标的走向无疑是债市交易员每日关注的重心所在。隔夜尾盘10年期通胀保值债券(TIPS)收益率为-0.854%,盈亏平衡通胀率为2.377%,此前曾触及4月底以来的最低水平。

尽管衡量通胀预期的盈亏平衡通胀率在过去数周持续回落,不过一些业内人士仍担心,如果本周公布的美国5月CPI数据一如预期强劲甚至超出预期,将可能带动债券收益率大幅反弹。而隔夜就有多位市场人士趁着美联储缄默期的间隙,接连发声警示通胀风险,并催促美联储尽早完成政策转向。

前美联储副主席唐纳德·科恩周二就表示,他担心美联储无法很好地应对通胀加速上升这一日益严峻的威胁。通胀存在上行风险,美联储去年采纳的新货币政策框架增加了物价加速上涨的可能性,危险在于美联储最终将不得不更大幅度、更快地提高利率以控制通胀。

曾帮助美联储修改了长期通胀预期评估方式的经济学家Brian Sack也表示,目前预期水平意味着美联储需要开始为缩减购债铺路。若远期盈亏平衡通胀率进一步上升,对美联储而言将是个问题。

美国联邦公开市场委员会将在下周的政策会议后发布最新的经济预测。在3月份,多数决策者都预计在2023年底之前美联储不会将利率从当前接近零的水平上调。不过4月会议的纪要显示,多位美联储官员称如果美国经济继续朝着美联储的目标快速发展,那么在未来某次会议上开始讨论调整购债步伐是合适的。

本文选编自“财联社”,智通财经编辑:徐文强。

扫码下载智通APP

扫码下载智通APP