祥生控股(02599):首张成绩单出炉,三道红线仍待解,营收增长未来可期

本文来自微信公众号“中科财金人工智能研究院”。

2020年成绩单

2020年祥生控股业绩表现

2020年11月18日,祥生控股(02599)在港交所挂牌上市,为“三道红线”监管新规发布后第三家完成IPO的房地产开发企业。2021年3月底,祥生控股交出自上市以来首张成绩单。

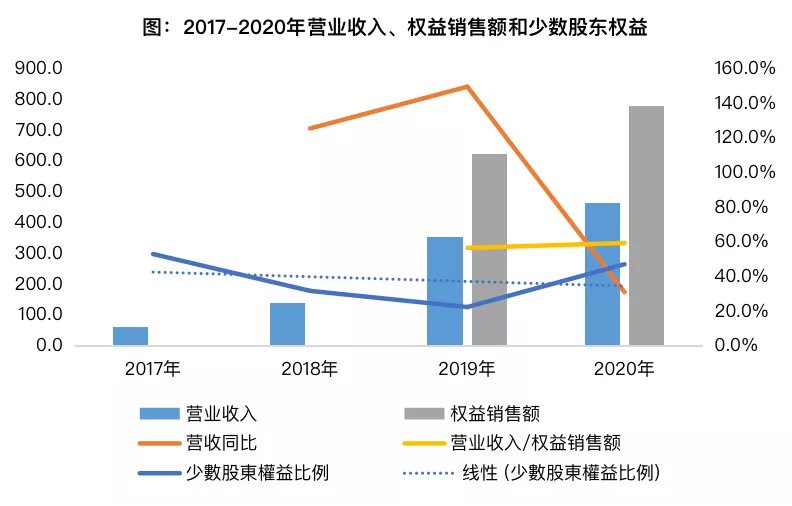

销售规模:根据公司业绩公告,2020年度,祥生控股实现权益销售额781.68亿元,同比增长25.1%,权益销售面积567.2万方,同比小幅增加2.5%,可见公司2020年度通过权益销售均价的上涨驱动权益销售规模的增长。

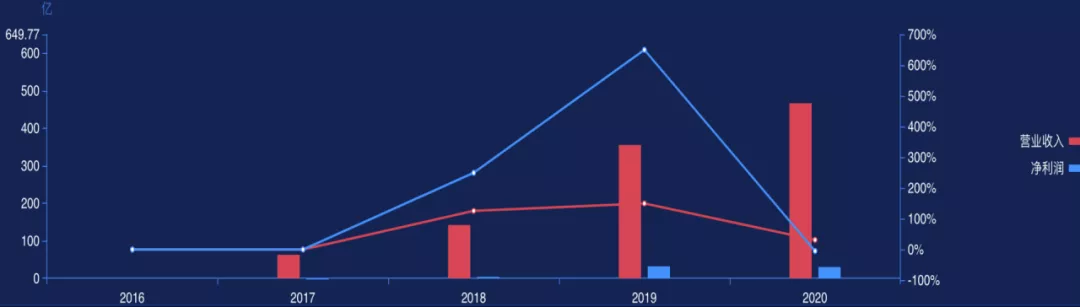

营业收入:2020年公司实现营业收入466.64亿元,同比大幅增长31.31%,营收增长强劲。

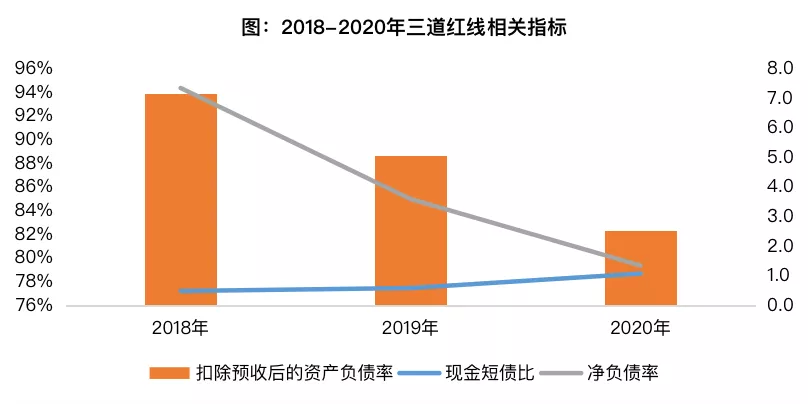

三道红线:公司2020年度末从红色档降为橙色档,现金短债比达到监管标准,净负债率、扣除预收后的资产负债率下降明显,但仍有待改善,其中净负债率大幅下降224.53个百分点至136.38%,扣除预收的资产负债率下降6.3个百分点至82.37%,净负债率、扣除预收后的资产负债率仍触及红线阈值。

关于三道红线,祥生控股行政总裁陈弘倪表示希望能够用持续长效的机制去调整和优化,韩波表示,未来祥生还将进一步优化债务结构,进一步降低短期债务的比例,提高长债的比例。

表:祥生控股2020年成绩单

值得关注的是,通过中科财金房地产行业综合实力等级评级模型对祥生控股的财务能力与发展能力两大维度下的规模性、成长能力、盈利能力、营运能力、资金与偿债能力、土储能力、市场份额、变现能力、企业性质9大因素对应的33个三级指标进行评估,祥生控股2020年综合实力得分6.93分,综合实力等级为A-,总的来说,祥生控股上市后综合实力有所提高,具体指标表现见下文解析。

图片来源:中科财金企业评级系统

壹 公司发展战略

确立了“地产开发+小镇运营”的双轮驱动新引擎:祥生创立于浙江省诸暨,已有30多年的发展历史,于2019年,公司在传统地产开发业务的基础上,进一步多元化创新发展小镇模块,确立了“地产开发+小镇运营”双轮驱动发展引擎。

定位发展为“幸福生活服务商”,形成三区合一的小镇发展模式:公司地产开发领域的定位为“幸福生活服务商”,构建了“全龄段、强客户体验、注重家庭全生活周期体验”的祥生当代城市生活体系,重点聚焦诸暨、杭州、南京、台州等多个城市。城市小镇板块方面,祥生小镇围绕“宜居、宜业、宜游、宜养”的核心理念,形成了旅游景区、消费产业聚集区、新型城镇化发展区三区合一的发展模式。

贰 发展能力分析

(一)市场表现

销售价格增长驱动销售额的增长

2020年,祥生控股实现权益销售额781.68亿元,较去年同期增长25.1%, 权益销售面积567.2万方,同比小幅增加2.5%;

浙江省销售贡献度最高、区域深耕效果明显

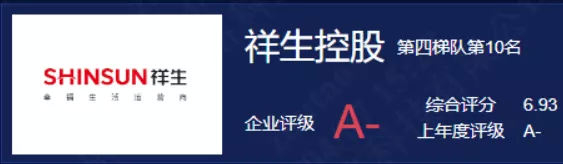

权益销售额区域贡献方面,浙江省贡献度最高达68.7%。

从单城市看,大本营绍兴市权益销售额占比最高达19.6%,紧随其后的为杭州占比为18.6%,两城市权益销售额均超百亿元,排第三的为宁波占比为7%,权益销售额超50亿元,区域深耕效果明显。

销售均价上涨驱动地销差价扩大,利润空间较去年同期有所改善

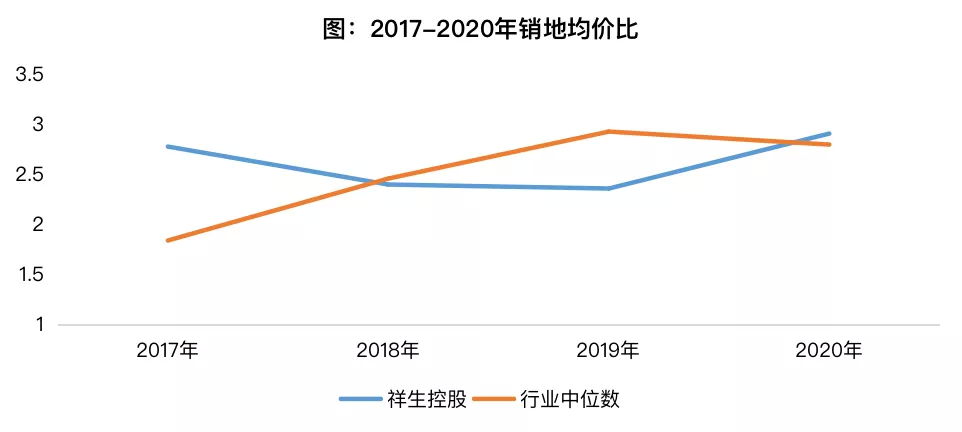

2017-2020年,公司销地均价比波动上升,2020年上升明显,从2019年的2.37上升到2020年的2.92,最近三年首次超过行业均值,主要由销售价格的上涨驱动地销差价增大、利润空间较2019年有所改善。

(二)土储能力

坚持立足浙江,进一步深入全国化布局

公司自2016年起实行「1+1+X」扩张策略,坚持立足浙江 ,2020年新增土储规划建筑面积中浙江区域占比高达37.3%,通过招拍挂方式竞得的土地浙江占比更高达46.5%;

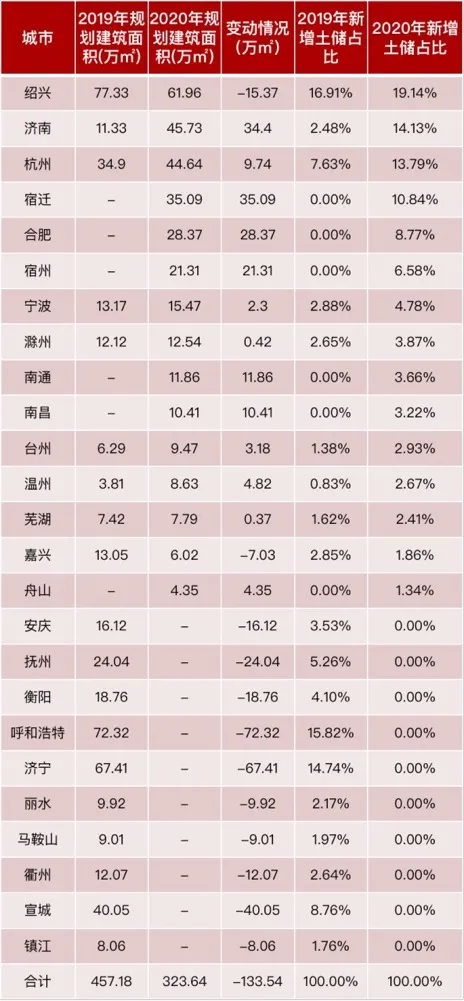

拿地城市变动方面,布局的省份变动不大,但城市间的布局变动较大,通过招拍挂竞得的土地中,绍兴市2020年新增土储规划建筑面积同比減少了15.37万方,同比下降2.25个百分点,此外,公司新进入了合肥、南通、南昌等城市,全国化布局进一步深入;

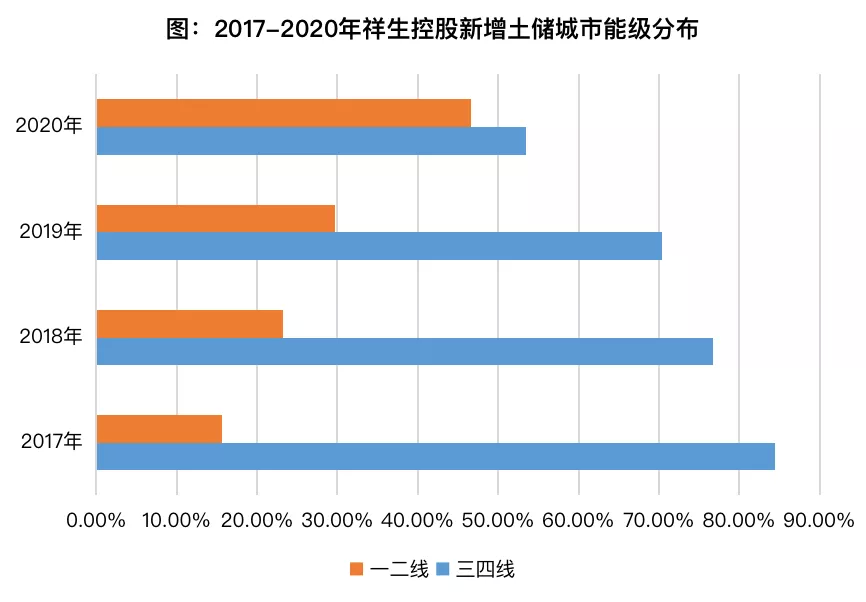

新增土储城市能级分布方面,招拍挂竞得的土地在一二线城市占比持续提高,从2017年的15.6%上升至2020年的46.59%,土储结构持续优化。

表:2019vs.2020年祥生控股招拍挂新增土储城市分布

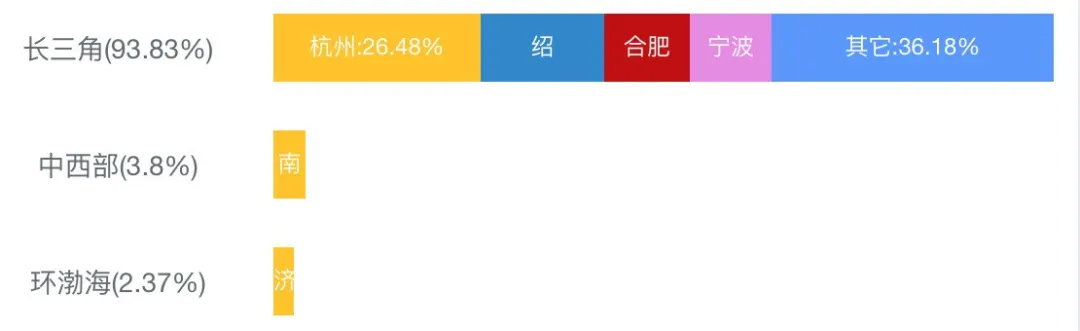

以长三角为核心,同时重点布局中西部、环渤海两大城市群

公司立足浙江省,以长三角为核心,聚焦“长三角、中西部、环渤海”三大城市群,2020年于长三角投资金额占比高达83.97%;

单城市投资情况方面,绍兴市占长三角区域最高达32%,其次为杭州占比为24.73%,全国化布局的同时持续深耕长三角。

图:2020年祥生控股城市群布局

(三)拿地力度与土地获取成本

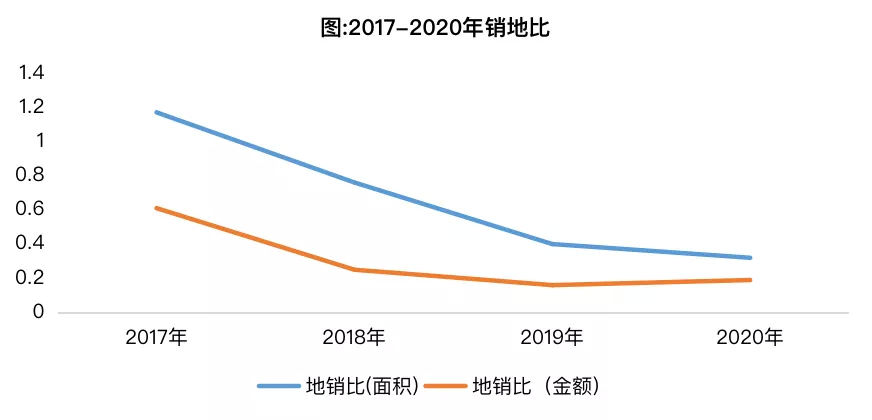

高周转下资金问题凸显、拿地对销售的支撑呈下降趋势

2017-2020年,公司新增土地储备对销售额的支撑总体呈下降趋势,很大一部分原因为公司在成长的过程中通过高杠杆撬动规模的增长,以高周转的模式进行运营,随着地产行业调控政策的持续,购房者的购房意愿有所减弱,伴随着融资收紧,公司面临的首要问题——“资金”问题凸显,从而导致公司拿地趋于谨慎。

而随着公司2020年在港交所成功上市,公司资金压力一定程度上得到缓解,投资金额对销售额的支撑有所回升,后续拿地力度有望提高。

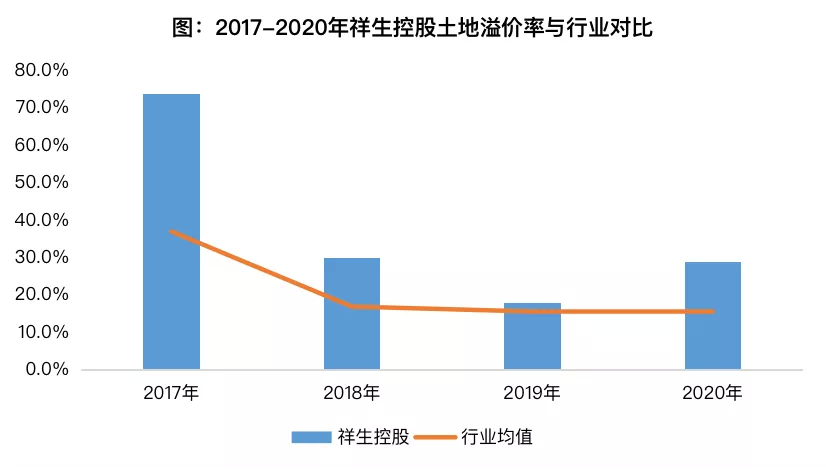

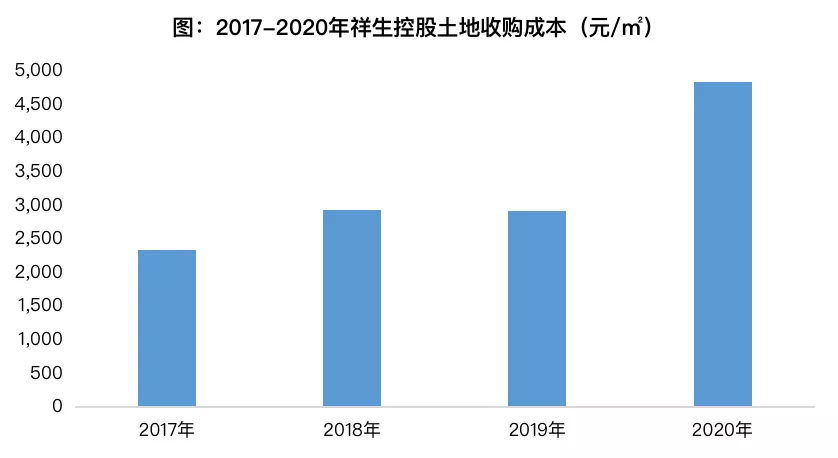

公司看好后续行业发展走势,土地获取成本上升

2017年-2020年,公司土地平均溢价率持续高于行业均值;此外,公司土地收购成本波动上升,2020年上升幅度尤为明显,平均楼面价由2019年的2915元/㎡上升至4837元/㎡。

此外,公司2020年战略布局明显,其中2020年6月3日祥生控股以高达84%的溢价率竞得南昌红谷滩新区九龙湖片区土地,毛坯住宅最高限价11700元/㎡,公司2020年土地平均溢价率高于行业均值近14个百分点。说明公司看好后续行业发展走势。

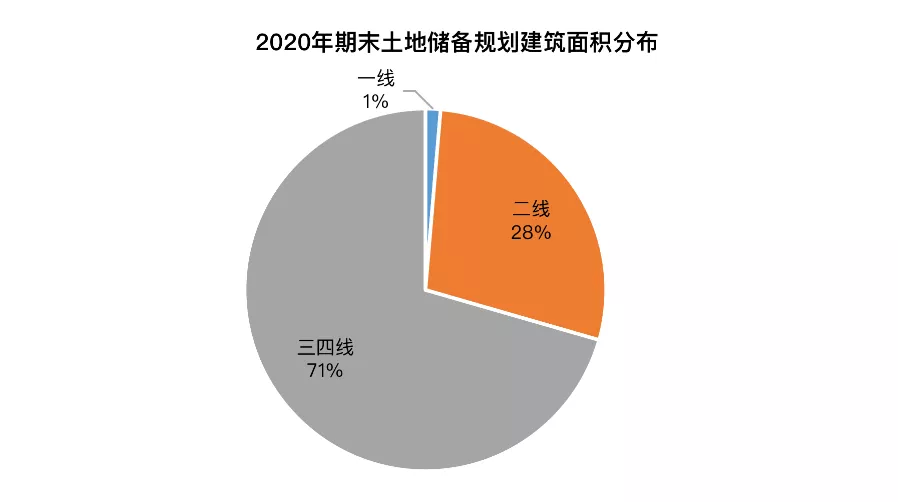

土地储备结构优化、货值储备分布集中

2020年末,祥生控股土地储备2332.7万方,其中泛长三角区域900万方,浙江省1120万方,两区域合计占比高达86.59%,土储区域分布集中;2020年末祥生控股土地储备一二线城市占比29%,土储结构得到优化。

此外,2020年公司期末土地储备对应货值约3200亿元,可支撑未来2-3年的销售,货值储备处于合理水平。

叁 财务能力分析

营业收入实现较大幅度增长,少数股东权益比例回升

2020年,公司营业收入实现466.64亿元,同比较大幅增长31.32%;在营业后收入实现较快增长下,公司近两年权益销售额结转为营业收入的比例维持在55%以上,其中2020年为59.7%;

此外,公司2020年的少数股东权益比例达47.42%,较2019年出现了较大幅度的提高,说明公司2020年合作开发项目占比提高,对合联营的运作方式更为开放。

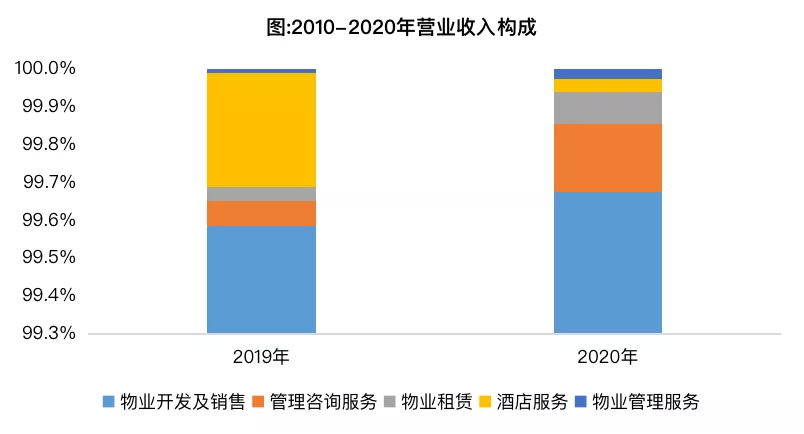

物业开发业务收入贡献度最高、多元化效果有待提升

公司涉及物业开发及销售、管理咨询服务、物业租赁、酒店服务和物业管理五大业务板块。

2020年,公司营业收入基本由物业开发及销售业务贡献,业务构成占比最高达99.68%,较2019年99.58%高占比下仍有所提升。

主要原因为其他业务中原规模较大的酒店业务由于重组出售,营业收入同比大幅下滑84.7%,多元化效果有待提升。

(二)盈利能力

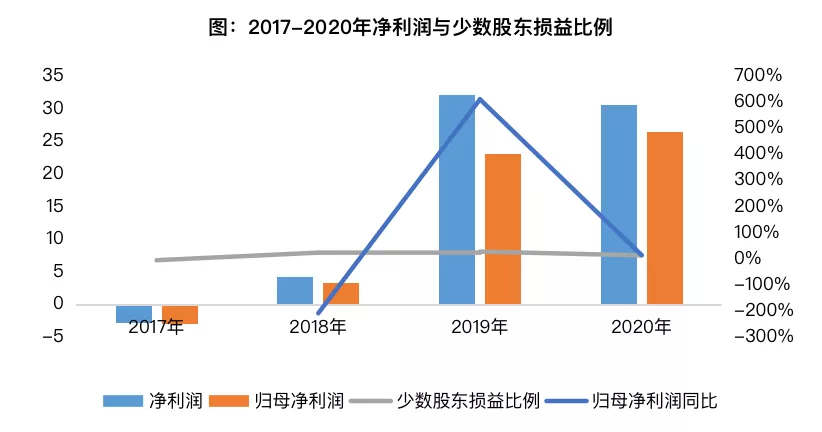

少数股东损益比例较大幅度低于少数股东权益比例

2020年,祥生控股实现净利润30.53亿元,同比下降4.85%,归母净利润实现26.46亿元,却同比增长14.43%,此外,少数股东损益比例也从2019年的27.94%下降至2020年的13.34%,低于少数股东权益比例。

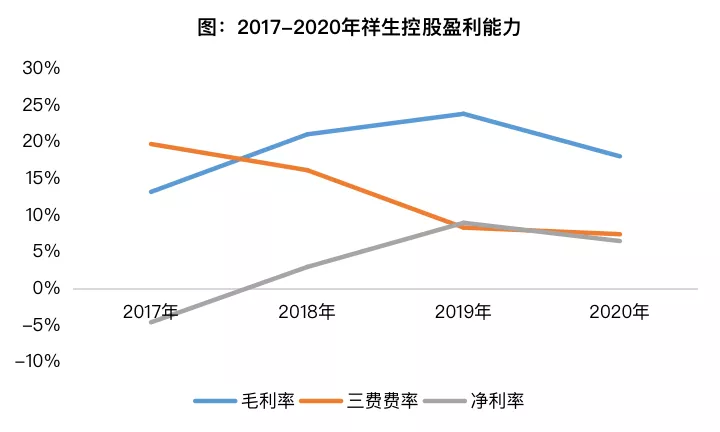

财务杠杆高的同时利息资本化率高,毛利率需改善

2017-2019年,公司毛利率总体呈上升趋势,但2020年下降至18.1%,毛利率需改善。

从报表上看,很大部分原因为财务杠杆高启的同时利息资本化率高,其中2020年利息资本化高达81.9%,而祥生控股新进入部分限价二线城市,也影响了公司的毛利率水平。

值得关注的是,公司的三费费率从2017年的高达19.78%下降至2020年的7.47%,在毛利率、三费费率综合影响下,使得公司的销售净利率由负转正,波动上升,2020年为6.54%,总体盈利能力存在改善空间。

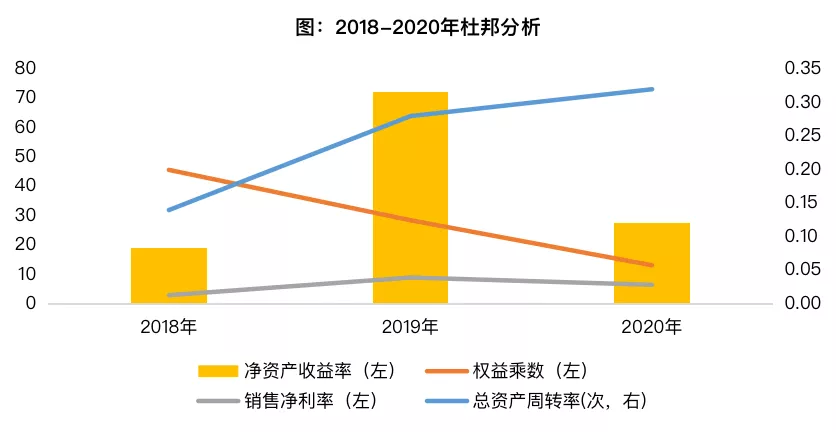

净资产收益率下滑,但仍处于合理水平

2018-2020年公司净资产收益率波动上升,但2020年较2019年回落明显、为27.61%。主要原因为总资产周转率虽出现较大幅度提高,但由于降杠杆导致权益乘数直线下滑,销售净利率也较2019年有所回落,净资产收益率较2019年下降明显,但仍高于中科财金样本企业中位水平。

(三) 营运能力

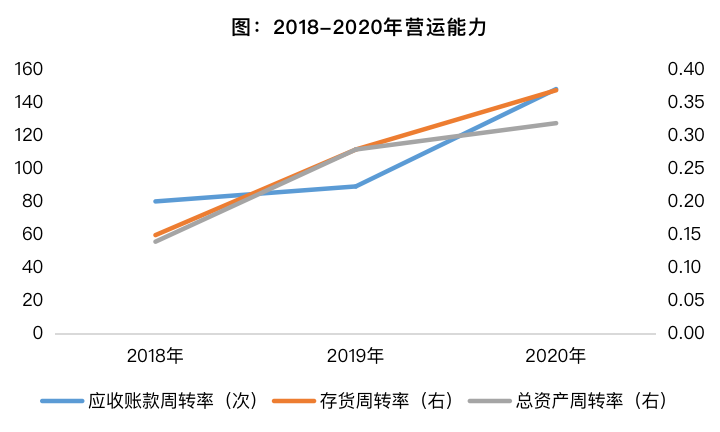

2020年存货去化快的同时资金回笼时间短,运营效率高

2018-2020年,公司营运能力呈上升趋势,存货周转率快速提升的同时应收账款账款回款率大幅提高,处于行业较高水平,说明公司去化快的同时资金回笼周期短,总资产运营效率高,最终拉动营业收入的增长。

上市后股东权益规模大幅增加、财务结构得到优化

2018-2019年,公司财务杠杆高启,净负债率处于高位,账上的货币资金对一年内到期债务的保障程度低。

2020年11月在港交所成功上市后,公司2020年末的股东权益规模为2019年的2.68倍,权益的大幅增长使得公司的财务结构得到了优化。

2020年,公司三道红线从红色档降为橙色档,踩线指标也得到了改善,其中净负债率从2019年的360.91%下降至136.38%。

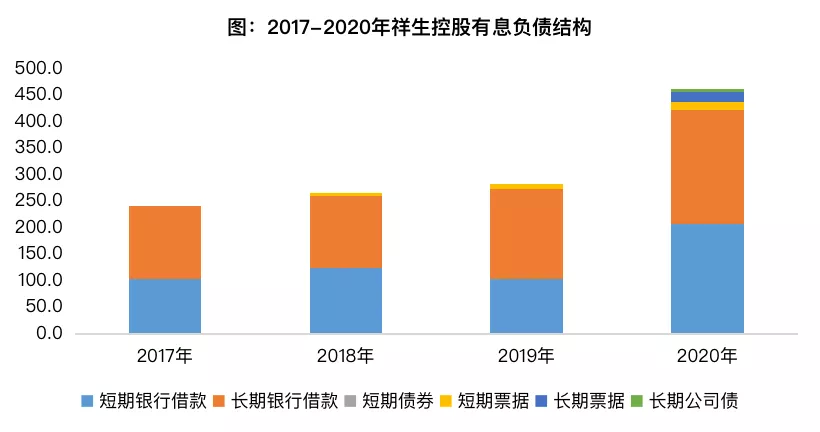

融资方式多元化、融资成本有所下降,融资能力增强

随着权益规模的增长,公司融资能力提高,2020年银行借款同比增加149.8亿元至422.8亿元,同比增长55%,总有息负债规模也得到了增长,同比增长63%。

同时融资方式也实现了多元化,2020年新增长期票据和公司债融资,一定程度上拓宽了融资渠道。

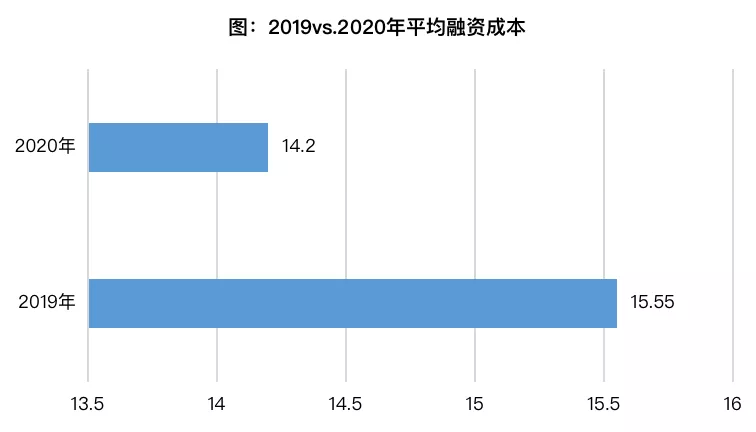

值得关注的是,公司融资渠道多元化的同时,平均融资成本有所下降,从2019年的15.55%下降至2020年的14.2%(中科财金根据年报计算)。

肆 销售额预测

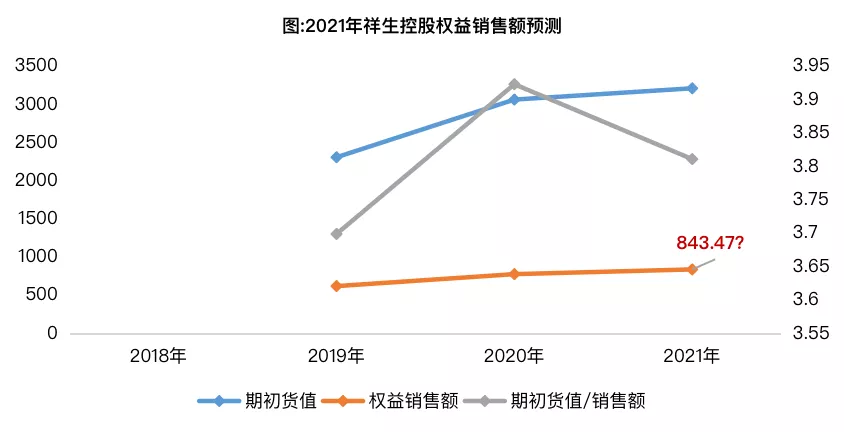

保守预测祥生控股2021年可实现权益销售额843.47亿元

根据祥生控股2019-2020年期初累计货值储备对权益销售额转化情况,研究组推测2021年期初累计货值转化为权益销售额比例为26.25%(近两年累计货值转换率的均值),而公司2021年初累计土地储备货值约3214亿元,据此推测祥生控股2021年可实现权益销售额843.47亿元。(上述推测基于权益比例不变的假设)

结 语

但随着规模的扩张,祥生控股拿地力度对销售额的支撑度不足,财务杠杆处于较高水平使得公司资金调配灵活度有待提高,掣肘了公司的扩张发展,尤其在22城实行集中供地后,资金对房企的发展显得尤为重要。此外,由于公司前期土地获取成本、利息成本双高导致毛利率处于行业低位,盈利能力有待改善。

祥生控股上市后,股东权益规模明显增加,财务结构一定程度上得到了优化,三道红线从红色档降为橙色档,融资方式实现多样化的负债结构得到优化、融资能力增强,后续发展值得期待。

(智通财经编辑:张金亮)

扫码下载智通APP

扫码下载智通APP