丰盛(00607)、卓尔(02098)兄弟俩 三年时间如何让市值暴增?

前几年,A股的特大牛股往往产生在创业板金融板块中,如同花顺、银之杰等,最高涨幅能达到惊人的六、七十倍,在2015年牛市顶峰时,泡沫不可谓不大。

而在港股,牛股大多也在金融或类金融板块中产生。用数据说话,据东方财富Choice资料,从2014年至今,在主板涨幅前40的牛股中,含“控股”、“金控”、“金融”“投资”等字眼的金融或类金融股票有近20家,占了半壁江山。

近来,三年以涨幅近12倍,在涨幅榜排名第14、市值暴增200倍的丰盛控股(00607),或因爆出和卓尔集团(02098)相互持有双方疯涨的股票,进而催化业绩、股价双双“上攻”而受到市场广泛关注。

炒股,是条致富好路子

众所周知,近年来房地产业发展放缓,地产商丰盛和卓尔似乎也意识到这个问题,进而找到了更加容易致富的路子——炒股。

其中,丰盛通过“买买买”,控股多家上市公司,当这些上市公司的股价不断上涨时,自然会带来非常诱人的业绩。

2015年10月,丰盛以价值10.43亿元港元的股权作为代价,向该公司控股股东季昌群收购2.9亿股(目前经扩股变为9.5亿股)卓尔的股份,均价3.59港元,相当于卓尔已发行股本8.15%。而卓尔在此之前便持有丰盛4.49%的股份。

在此之后,丰盛马不停蹄地进行了多笔收购。

2016年9月到12月,先后入股或要约了实力建业(00519)、中国高速传动(00658)、密迪斯肌(08307)、中国赛特(00153)、建发国际(01908)等上市公司。最近,丰盛又将扩张之手伸向了新加坡,欲以2.32亿新加坡元(约11.23亿人民币)收购一公司。

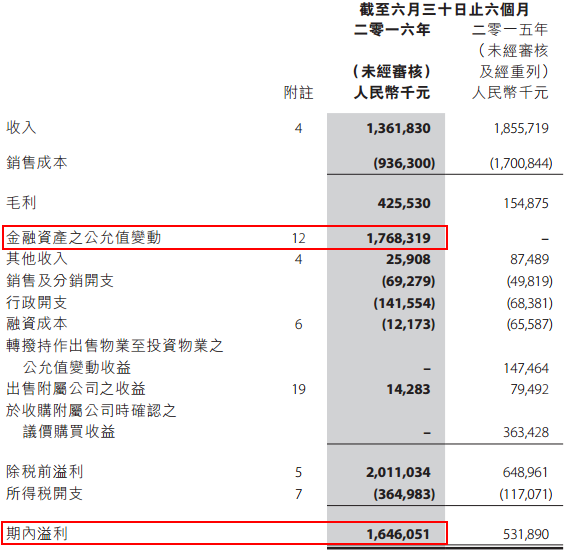

2016上半年,丰盛的金融资产公允值变动收益达17.7亿元人民币。而卓尔的股票在报告期内上涨了一倍多,丰盛手中9.5亿股的卓尔股份增值约17.7亿元人民币,两项吻合。

同期丰盛净利润不过16.46亿元人民币,扣除金融资产的“账上收益”的话,丰盛去年中期为亏损。

目前,半年又过去了,卓尔的股票从每股4.19港元上涨到每股6港元,给丰盛带来了17.2亿港元收益。

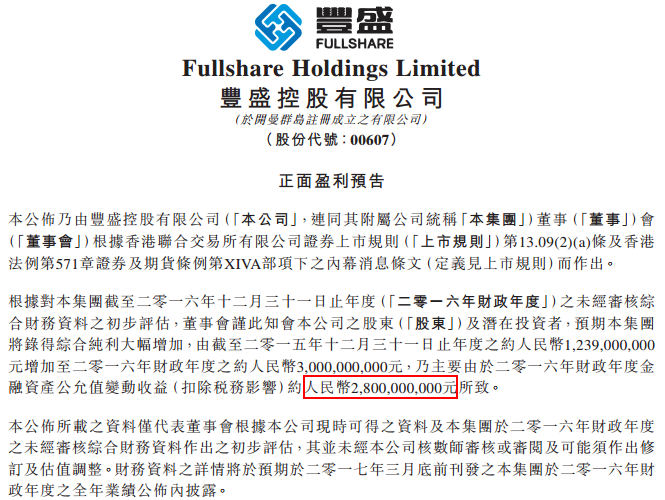

近日,丰盛公布了更诱人的年盈预告,显示,2016年大赚30亿人民币,是2015年的2.42倍,单金融资产增值就贡献28亿人民币。卓尔、中国高速传动等股为丰盛下半年增加了10亿多人民币的收入。

有福同享,有难同当

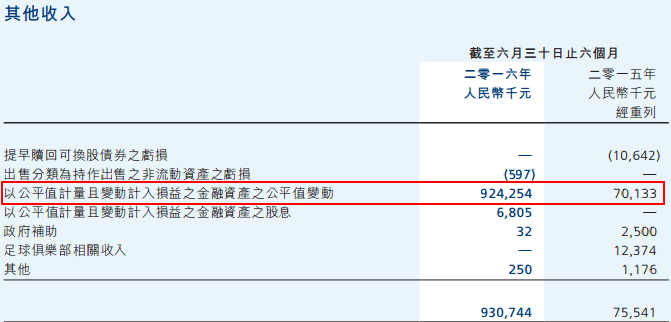

对于卓尔来说,丰盛犹如孪生兄弟,肝胆相照。因为卓尔目前手中持有丰盛4.3%的股票,其业绩也随着丰盛的股价疯长而飙涨,卓尔去年中报显示,在“其他收入”项下的金融资产增值收益就达9.2亿元人民币。

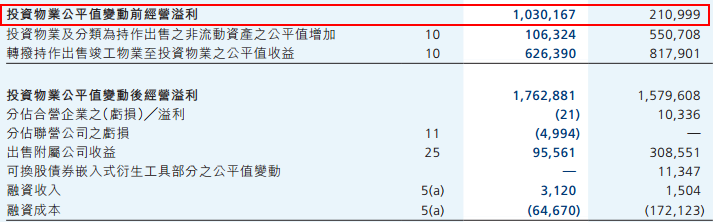

令人费解的是,2016上半年,作为地产商的卓尔在净利润高达14.7亿元人民币的情况之下,经营、投资现金流却都为负数。再翻看其中报,发现除了“炒股”外,其余的收益主要来自于投资物业的公允值变化,即卓尔还计入了投资物业估值上升的利润。

不过,卓尔是将以成本价计入的竣工未售物业归为按市价核算的投资物业,从而计入大笔收益。虽然会计手段合法合规,但“纸面富贵”并不能产生现金流,这也解释了其经营、投资现金流均为负数的窘境。剔除以上两项资产增值变化收益,卓尔可能处于亏损状态。

此外,据一家外媒报道,从2011年以来,卓尔的投资物业总价值增长了两倍多,但其销售额却下降一半多。剔除所有这些一次性项目,卓尔集团在过去三年本该是处于亏损状态。

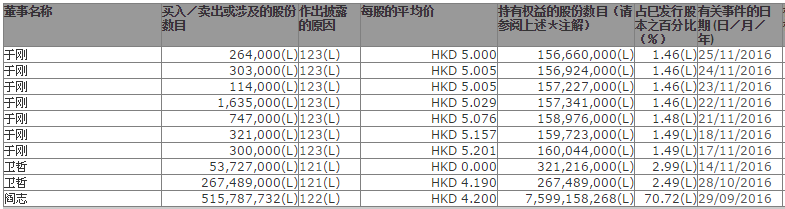

随着卓尔股价跟着丰盛蹭蹭蹭往上飞,但高处或不胜寒,大股东已有减持动作。去年才拿到股份的于刚已经开始出售其股份,据港交所资料,于刚在去年11月场内7笔减持,套现近2000万港元,而控股股东阎志则场外减持了4.8%。

好兄弟有福一起享有难也一同当。当丰盛和卓尔在去年11月底被一家外媒发文沽空,直指二者“泡沫里套着泡沫”后,丰盛或因此惨烈下跌,在短短8个交易日几乎腰斩,而卓尔曾在12月1日盘中下探近12%。

至此,清晰可见的是,二者通过相互持股,股价暴涨双方业绩也暴增。这笔买卖看起来不是双赢是三赢:股价涨能赚钱,投资者自然也高兴。

不过,从估值的角度来看,兄弟俩就显得有点“虚胖”了,目前两个加起来的市值约1136亿港元,而丰盛和卓尔的PB分别为7.8、4.2(据同花顺最新数据),这对于地产商而言不算低了。

大众原先似乎对卓尔持股丰盛并不知情,这一切被曝光是因为卓尔的公司治理活动人士魏大卫(David Webb)在去年向香港交易所投诉,卓尔随后被迫披露。

从哪里来,又到哪里去?

丰盛和卓尔能成为大牛股,背后的逻辑很简单,一是由于上文所说的业绩被做上去了,二或是“背靠大树好乘凉”。

丰盛的“大掌柜”为季昌群,季老板来头不小,为南京丰盛产业控股集团(2010年中国民营企业500强的第108位)的董事兼主席。

而丰盛的“二当家”便是华融,乃中国资产规模最大的国有金融资产管理公司之一。2015年,华融对丰盛进行了两笔投资,用11.99亿港元换取了丰盛14.09亿股,2016年9月份,华融以每股3.715港元认购丰盛5.4亿股,豪掷20亿港元。至此,华融累计为丰盛送去了31.99亿港元的弹药。

华融在丰盛股票相对高位再次入股,这或许给市场吃了一颗定心丸,不过目前丰盛股价(约3.05港元)已经跌破3.715港元的配售价,如意算盘似乎暂时被打碎。

有民企500强之一撑腰,也有华融真金白银强势入驻,虽背靠大树,但丰盛的扩张的持续性仍要打一个问号。

通过换股等的方式收购、入股其他上市公司,只要丰盛股价一直涨,扩张的陀螺就能继续运转,且能维持股价的涨势,再向华融等股东配股拿钱相对也容易,但当股价停滞不前甚至下跌的时候,问题就容易爆发了。

这并不是没有先例。

前车或有鉴

成立于1983年的世界通信公司(WorldCom,简称世通),最初是一家长途电话公司,1989年上市。创始人埃伯斯认为,短期内扩大规模最有效的方法是收购其他企业,而最好的收购方式是通过股票。上市9年间,通过增发股票和抵押贷款的方式,吞并了几十家公司,

随后又高价收购了电信巨头微波电信公司(MCI),使世通成为了美国第2大电信企业。

埃伯斯用并购维持着高增长,用高增长维持着高股价,然后再用虚高的股票收购其他公司,由此循环往复。埃伯斯曾说,世通目标不是去抢夺市场份额,而是做华尔街股票之王,但是这一切的基础都建立在世通的股价必须保持上涨,一旦股价下跌,世通将会一败涂地。

好景不长,1999年10月,并购美国电信业第三大的斯普林特被反垄断法否决,加上2000年互联网泡沫破裂,导致股价暴跌,这种资本游戏再也玩不转了。

世通通过财务造假来掩盖巨额债务,但纸包不住火,2002年4月,世通的38亿美元的财务欺诈被揭发,只能申请破产保护,涉及超过1000亿美元的资产,成为当时美国最大的破产案。

相对而言,丰盛的做法较为柔和,既无“蛇吞象”收购,大环境也无“2000年互联网”式泡沫。不过从业绩方面来说,丰盛和卓尔都存在不稳定的因素。这同样也有先例,主营为支付业务的支付通(08325),在2015/2016年度中,利用超低价收购的智城控股(08130)约20%的股票,再以金融资产增值的变化计入收益,使得年报业绩非常漂亮,实现2009年以来首次年度扭亏为盈,但目前智城控股股价一路下跌,导致支付通去年中报再次转亏,进而年报的亏损或将继续扩大。

尽管丰盛已完成了对中国高速传动的要约收购(以换股方式收购),加上其他的收购,确实注入了一定的优质资产,但当卓尔等股的股价不再上涨甚至下跌时,那么丰盛的业绩将会受到较大影响,一荣俱荣一损俱损,到时兄弟俩的估值或许也会跟着的往下走。不论资本运作多么光怪陆离,缺少实体财富的支持,终究是不稳定的。

扫码下载智通APP

扫码下载智通APP