美股新股解读 | 收入同比大增200%后,奥斯汀科技(OST.US)如何应对新兴技术“叫板”?

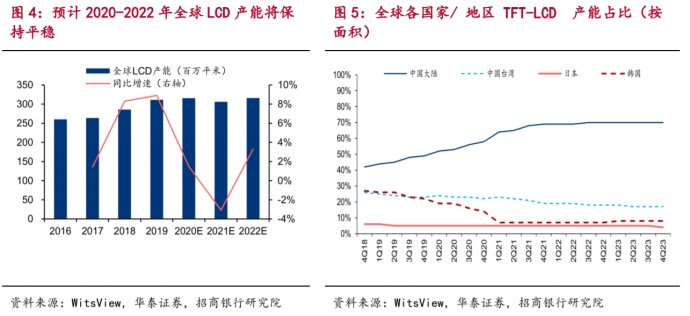

回顾LCD产业发展历程,LCD技术由美国率先成功研发,随后主导权相继由日本向韩国、中国台湾传导。2010年后,中国大陆面板厂商开始发力,LCD产业走向成熟,并逐渐实现主导权的接棒。

3月5日,一家江苏的显示模组和偏光片供应商奥斯汀科技(OST.US)自今年2月初于新三板摘牌后,于SEC更新招股书。公司拟发行337.5万股普通股,每股发行价在3.50美元至4.50美元之间。

收入高增长 但毛利率现行业“微笑曲线”

智通财经APP了解到,奥斯汀科技于2010年12月在南京成立,于2015年7月挂牌新三板。历经多年发展,奥斯汀科技已发展为产品覆盖显示行业上下游,可自主研发、自主设计、自主生产的供应商。

截至目前,奥斯汀科技拥有3家制造工厂及1家在建工厂、7家分公司。公司员工约300名,其中各类专家和技术人员60名,无尘厂房面积达到38000平方米。

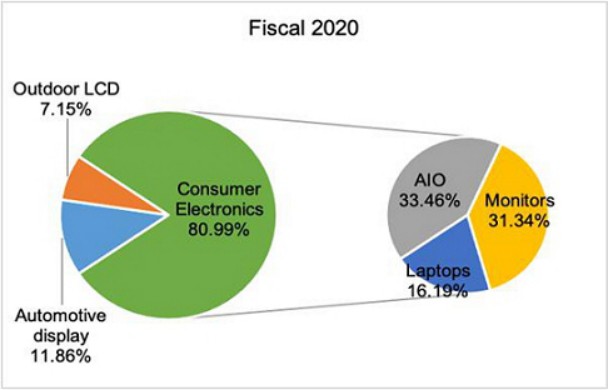

其中,公司产品类别主要分为显示模组、偏光片两大模块。在显示模组方面,公司产品主要以各种尺寸的TFT-LCD模组为主,主要应用于消费类电子产品(显示器、一体式计算机、笔记本电脑、平板电脑)、汽车显示器(仪表盘、多媒体系统)、户外液晶显示屏。

而在偏光片方面,公司自2018年11月于成都完成偏光片工厂建造后,于2019年4月开始批量生产偏光片。所生产偏光片尺寸主要集中在18.5英寸到70英寸之间,出售予其他TFT-LCD面板制造商。

在收入构成上,LCD模组产品销售为公司最主要的收入来源。2020年度,显示模组销售为公司贡献收入占比达72%,偏光片销售则贡献收入占比26%。

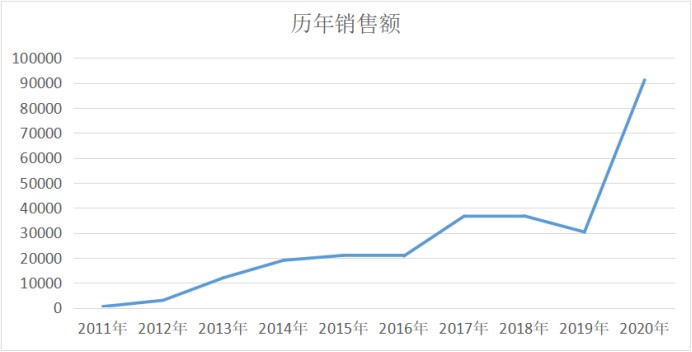

招股书中,公司仅公布了2019、2020两个年度的财报数据。而公司在官网中,则公布了公司2011-2018年期间历年的销售数据。其中2018年度,公司实现销售额3.68亿元人民币。2019、2020年度,公司则分别实现销售额4658万美元、1.41亿美元,约合人民币3.03亿元、9.18亿元。

其中,销售额于2020年实现了同比201%增幅的快速增长。对此,公司在招股书中表示,这一增长主要由于受疫情影响消费者被迫在家中,升级电子产品需求激增。

然而,从毛利、净利润表现看,公司于2019、2020年分别实现毛利397.54万、1187.04万美元,净利润76.68万、283.13万美元;分别实现毛利率8.53%、8.47%,净利率1.65%、2.02%。

整体来看,公司收入规模于过去几年间呈阶梯式快速增长,但在毛利率、净利率水平上处于较低水平。其中,销售成本于过去两年分别占据了收入91.47%、91.53%的比重,是影响公司盈利水平低的主要因素。

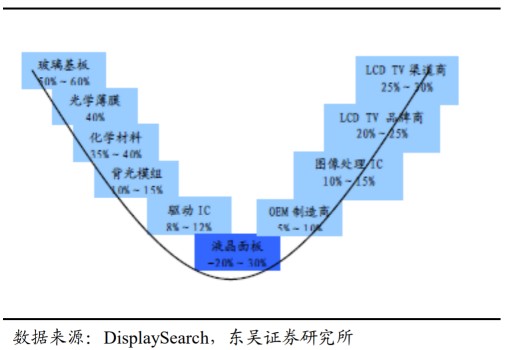

而在整体产业链格局中,公司毛利率低属于行业中的普遍现象。在液晶显示模组产业链中,液晶材料在上游因大多被日本、韩国等少数公司垄断而处于较高毛利率位置;下游产品因应用领域较广,品牌带来高附加值而毛利率处于中等水平。

液晶面板制造处于上游和下游两个高附加值段的中间,由于长期以来激烈的竞争格局及相对较低的技术门槛,而在产业链中处于毛利率的低洼环节,形成“微笑曲线”。

行业平稳增长 中小尺寸LCD受新兴技术挑战

据智通财经APP了解到,目前全球显示模组主要分为TFT-LCD 、OLED(分为柔性 OLED 和刚性 OLED)及 MicroLED(分为

MiniLED 和 MicroLED)三大类。其中,TFT-LCD技术是目前应用最广泛的平板显示技术。

然而随着行业对便携、柔性及高清化屏幕需求的加大,OLED、Micro-LED 直显等新兴技术也正一步步占据市场。

其中,Micro-LED 尽管具有较高的显示效果,但实现商业化仍然需要时间。相比之下,OLED 则为目前商业化生产较为成功的技术。其中,OLED因其自发光成像、能耗低、对比度高、具有柔性且工艺过程相对简单等特点,而手表、手机等小尺寸领域的欢迎。据Trendforce 预计,AMOLED 手机的渗透率将从 2019 年的 31%上升至 2021 年的 38%,预计在 2025 年 AMOLED 手机渗透率有望突破 50%。

然而,由于目前OLED 制程并没有统一的量产技术,面板稳定性与寿命与LCD面板相比也略有不足,成本方面也较LCD缺乏优势。因此中短期内,OLED在中小屏领域相对LCD具有性能优势,但在大尺寸显示技术方面,OLED技术仍存在技术和产能规模限制。由此,LCD面板短期主要面临OLED在中小屏领域的挑战,而在大屏方面仍具备较高护城河。

从奥斯汀科技近两年产品结构来看,消费类电子产品占据了公司收入约80%的比重,汽车显示器占据约11%。其中,消费类电子产品通常使用的显示模组为12.1英寸到31.5英寸不等的中等尺寸模组,汽车显示器通常使用7.8英寸至13.3英寸的小型模组,整体主要以中小尺寸模组为主。

由此,公司短期内面临OLED显示面板的竞争程度或将加剧。根据CINNO Research数据显示,全球显示面板出货量从2013年的1.53亿平方米增加到2018年的2.15亿平方米,年复合增长率为7.1%。随着电视尺寸的不断增大和汽车显示器等应用的增长,预计2022年全球显示面板出货量将达到2.52亿平方米。而受AMOLD等新技术的挑战,预计2020年TFT-LCD占整个显示市场出货比例将由2018年的97%降至93.9%。

公司未来若要继续维持销售规模的高增速,则一方面需要拓展大屏显示模组领域,另一方面加强研发投入开发OLED业务。目前,公司则已在偏光片方面开展针对OLED显示屏的业务。

行业前景方面,据DSCC预测,未来3年全球 LCD 行业产能将基本保持平稳。其中,2019年全球 LCD 的产能为 3.11 亿平米,DSCC 预计 2020-2022 年全球 LCD 的产能分别为 3.16 亿平米、3.06 亿平米、3.16 亿平米,中国大陆企业逐步掌握 LCD 的主导权。

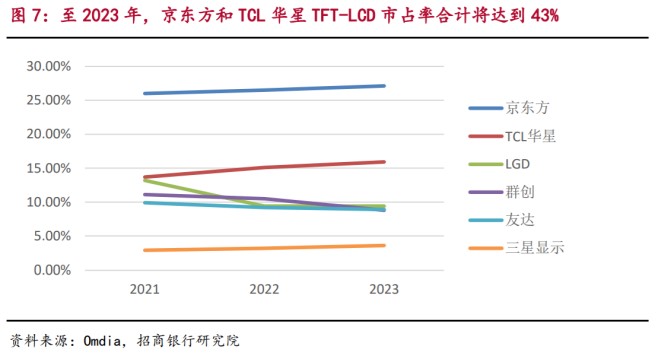

除此之外,在中国大陆面板企业市场占有率进一步提升的同时,据Omdia预计,2021年京东方和TCL华星两家龙头厂商市场份额将达39.7%,2023年市占率将达到43%,市场份额也呈现向头部进一步集中趋势。

扫码下载智通APP

扫码下载智通APP