银河证券:港股近年走势分化,消费科技成长股牛气十足,应重视两条主线

本文来自微信公众号“中国银河证券研究”,作者:曾万平。

摘要:

配置港股的意愿+能力实现“双升”!

港交所(00388)2018年大改革后,吸引力大增。

港股近年走势分化,消费科技成长股牛气十足。

港股估值:分化严重,高低并存。

港股投资价值:交易拥挤程度较低是港股相对优势。

港股交易层面:资金集中配置在稀缺成长股,而不是买“低估值”。

市盈率低、市值大等指标并不是预判股价的好指标。

投资建议:成长性好+稀缺为王。看好恒生科技指数。

风险提示:警惕“低估值陷阱”、慎重将A股“抄底”思维带入港股交易。

核心观点

配置港股的意愿+能力实现“双升”!开年以来港股备受青睐,大量 南向资金涌入港股。截至2021年1月22日,今年南向资金持续净流入超过1931亿元人民币,恒生指数上涨9%。

原因有两点:1.配置意愿上升。A股估值处历史高位,拥挤度日益严重,投资者不断寻找性价比更好确定性高的资产。2.配置能力上升。有资格配置港股的新基金发行火热,规模大幅上升,内地投资者配置港股的渠道得到拓宽。此外,欧美资金大量涌入。

港交所2018年大改革后,吸引力大增。阿里(BABA.US)、美团(03690)、京东(JD.US)、药明生物(02269)等新经济公司在港交所上市,金融地产占比大幅下降,港股活力大增。

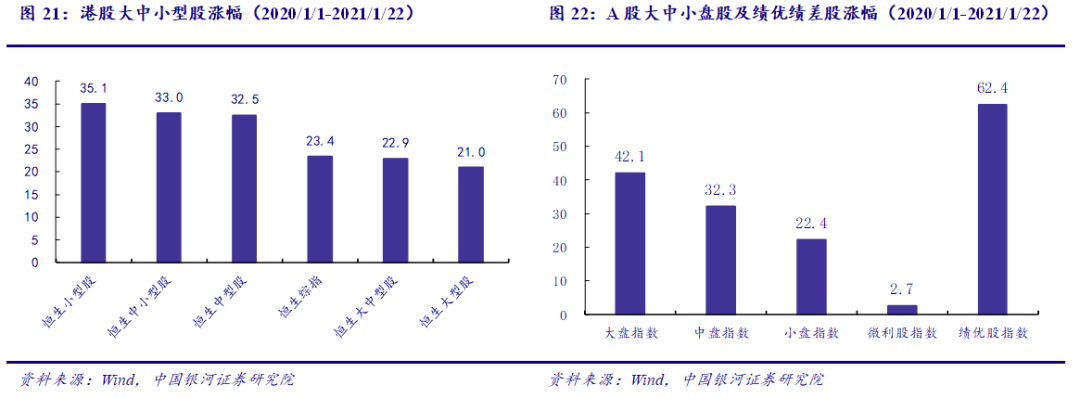

港股近年走势分化,消费科技成长股牛气十足。恒生科技指数表现强劲,2020年涨幅近80%,不亚于A股创业板指。从代表性公司看,最大权重股腾讯控股(00700)涨幅121%,市值增加超3万亿元,美团股价涨幅达766%。

港股估值:分化严重,高低并存。说港股很便宜有误导性。行业来看,非必需消费、医疗保健市盈率达近年极值;个股看,港股估值分化程度很高,对新经济和新兴产业的投资热情不亚于A股,相反,对于周期股,港股投资者的热情低很多,如证券股,A股比H股估值高50%-400%不等。

港股投资价值:交易拥挤程度较低是港股相对优势。不同市场的投资者资金成本、估值体系、投资者结构等环境因素均有不同,但这不能简单说名H股投资价值优于A股。

港股交易层面:资金集中配置在稀缺成长股,而不是买“低估值”。从南向资金和公募基金配置来看,腾讯持股最多,远超其他个股,美团、小米集团(01810)等优质标的持股市值占比处于前列。

市盈率低、市值大等指标并不是预判股价的好指标。这一点港股和A股是相同的。我们长期反复强调:不要仅仅因为市盈率(市现率、市销率)等估值指标低、市值大,就买入,或者因为估值指标高,就卖出优质公司。

投资建议:成长性好+稀缺为王。两条主线:1.港股中估值不是极端高+成长性好的优质稀缺标的,如腾讯、美团等新经济公司,“绕不开”这一点很重要。2.港股相较于A股的特色资产。伴随快手(01024)、B站等更多中概股回归,港股有望聚集更多的中国头部科技资产,推荐互联网、新能源、消费电子等港股相较于A股的特色资产。看好恒生科技指数。

风险提示:警惕“低估值陷阱”、慎重将A股“抄底”思维带入港股交易。

市盈率、市值等指标不是预判股价的好指标

市盈率(市销率)等指标并不是预判股价的好指标。这一点,港股和A股是一样的,从估值分化程度上来说更加明显。正如我们在A股投资报告的观点,不要仅仅因为市盈率(市现率、市销率)等估值指标低,就买入相关公司,或者因为相关指标较高,就卖出相关优质公司。

1、高市盈率(市销率、市现率)或亏损,不少公司的股价依然表现好。案例:美团、比亚迪(01211)、农夫山泉(09633)、思摩尔国际(06969)、阿里健康(00241)、赣锋锂业(01772)、信达生物(01801)、周黑鸭(01458)等。

2、不少公司是低市盈率(市销率、市现率等),其股价依然表现低迷。案例:工商银行(01398)、中国移动(00941)、中国海洋石油(00883)、复星国际(00656)、中国中车(01766)、中国华融(02799)等。

3、从概率角度看,最近两年,赛道好(差)和相关公司的股价表现有较明显的关系,但是不宜过分强调。除了自上而下看赛道,自下而上看公司也是不可缺少的。尽管消费、科技等赛道被认为是好赛道,但是并不必然带来好的投资回报率。

同仁(01666)、中兴通讯(00763)、恒安国际(01044)等好赛道公司的投资者回报率,在最近两年并不令人满意。相反,友邦保险(01299)、港交所等金融股的股价表现不错。经过近十年行业去产能后,航运在2020年二季度后迎来反转,中远海控(01919)、海丰国际(01308)、东方海外(00316)国际等公司的业绩和股价都得到了质的飞跃。

4、市值大小和股价表现的关系并不绝对,“买大不买小”的流行说法不宜过分放大。腾讯是最大市值公司,过去两年的股价表现不错,阿里巴巴是市值排名第二的公司,表现中等,工商银行和中国移动表现较弱。信义能源(03868)、美东汽车(01269)、周黑鸭等公司市值并不大,过去两年,股价涨幅高达189%到890%不等。在过去一年,香港中小市值公司股价指数跑赢大市值公司股价指数。

这一点在A股也是成立的。优秀的小市值公司完全可以通过优质业绩成为大中型市值公司。比如,英科医疗在2020年之前是小市值公司,2020年疫情提振业绩,公司的医用手套业务爆发,典型的“能干+幸运”型公司,股价上涨15倍。做摩托车的春风动力,2020年股价上涨3倍。相反,受到游戏审批暂停等影响的超级大公司腾讯控股,由于投资者担心其成长性下滑,2018年股价一度跌幅高达40%。

部分投资者之所以认为大市值公司涨的好,部分原因是归因错误,即投资者看好某公司的业绩,然后该公司股价大涨,从小市值公司涨成了大(中)市值公司。这里关键是“业绩好、成长性好”,而不是市值规模大小。

小结:公司的股价走势,从长期看,取决于上市公司的成长性、盈利能力和投资者对其未来业绩的预期,跟市盈率、市销率等常用估值指标的高低、市值大小并无必然关系,即使是当下热捧的好赛道或差赛道,其相关性虽然比前面几类指标更强一些,但是不宜过度强调。这一结论吻合DCF未来现金流贴现模型。

投资建议

对于港股的投资建议,我们认为应重视两条主线:

1.港股中具有成长性的、竞争力强的、优质稀缺标的,如腾讯、美团等。这类资产是“绕不过去的”。在内地资金逐步涌入港股的背景下,基本面向好的个股有望获得更多的配置和估值的抬升。

2.港股相较于A股的特色资产。伴随更多中概股的回归,港股有望聚集更多的中国头部科技资产,同时,无论是在市值结构还是业绩方面,科技板块都占据更高的市值比例和净利润比率,我们推荐互联网、新能源、消费电子等港股相较于A股的特色资产,有望吸引更多资金注入,相关板块公司构成的恒生科技指数也有望延续强势态势。

对于绝对收益投资者,不少H股的股息率比A股高,比如中国神华(01088)等央企股。

对强周期股感兴趣的投资者,在同等情况下,港股的周期股底部估值显著低于A股,如果看好行业或公司的反转机会,在风险可控时,港股的股价弹性更大。

警惕“低估值陷阱”,警惕“深不见底”。港股在熊市时,个股底部比A股低很多,这和流动性不如A股有较大的的关系。不宜将A股抄底的思维带入港股,二者的微观市场结构差异很大。

买入估值不是极端高+成长性好的优质公司才是大多数投资者的投资正道!港股的个股表现和行业差异的分化较大,买入大盘股、低估值和好赛道,未必能够实现好的收益率。

(编辑:彭伟锋)

扫码下载智通APP

扫码下载智通APP