美国垃圾债收益率创下历史新低,市场扭曲程度前所未见

本文来自 “市川新田三丁目”,文中观点不代表智通财经观点。

实际上,扭曲的不是市场,而是美联储主导的纸面游戏。

甭管是公共卫生事件还是公共卫生事件爆发前连美联储都在公开表示担忧的企业债台高筑的问题,现在都已经不算事了,联储现在正在竭尽所能地让已经膨胀到吓人程度的公司债务在公共卫生事件期间继续膨胀下去。至于这些公司债务带来的违约和破产等信用风险,谁还当回事?那些负债累累的行业板块的收入正在崩溃式地下跌?还是忘了这茬吧。更别说那些航空公司、邮轮公司、大型购物中心、大型商业物业拥有者、连锁餐厅、酒店、酒店物业拥有者、连锁影院了,当然还少不了整个页岩油气行业。别再担心通胀风险和通货膨胀的存在等问题,都别管了,因为现在已经没人在乎这些了:美国垃圾债市场的收益率水平已经跌至历史新低了。

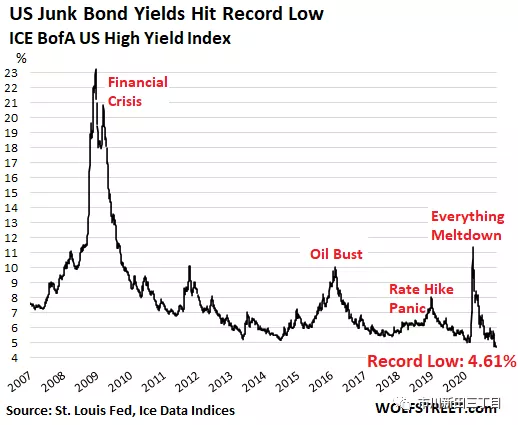

具体一点说吧,跟踪美国垃圾债市场走势的美国洲际交易所美国银行高收益债指数的实际收益率在12月3日收盘时跌至4.61%,创下史上最低记录。债券的收益率会随着债券价格的上涨而下降:

2015年和2016年美国垃圾债市场收益率的大涨很大程度上是受到美国页岩油气开采企业遭遇到油气行业大萧条的影响,当时德克萨斯轻质原油的报价从2014年年中的每桶110美元暴跌至2016年初的30美元以下,引发了一波违约和破产风潮。在2015年12月刚刚实施过10年首次小幅加息的美联储开始担心危机的蔓延,并在2016年的整整一年里停止加息,在此期间美国垃圾债市场终于消停了下来。

之后在2018年,随着美联储加息和退出量化宽松,美国垃圾债市场又一次出现动荡,新闻头条上满是线下零售商破产倒闭以及石油天然气板块、传媒行业的企业以及许许多多其他行业债务缠身的报道。美国垃圾债的收益率水平在2018年12月中旬大幅上涨,尽管当时市场认为美联储会在此情况下停止加息但事实却正好相反。但之后美联储开始放弃先前制定的2019年继续加息的立场,并在2019年7月开始降息,垃圾债市场的动荡就此烟消云散了。

2019年9月美国融资市场的一个小角落——回购市场出事了,美联储通过逆回购大手笔地提供流动性,外加降息一次,以避免一些在回购市场上大量融资的大型按揭质押房地产信托投资基金和对冲基金垮台并波及到整个华尔街。但是回购市场的崩盘并没有波及到美国垃圾债市场,垃圾债市场躲过一劫。到了2020年初,美国垃圾债市场的收益率水平创下历史新低。

之后就到了2020年3月份,史无前例的大崩盘导致美国垃圾债市场的收益率水平大幅飙升,美国洲际交易所美国银行高收益债指数从2月20日5.02%的历史低位升至3月23日的11.38%,在一个月的时间里翻了一番还多。

美联储使出浑身解数救助持有此类债券的投资者和投机人士,包括成立了收购公司债和公司债交易所交易基金,购债范围覆盖到垃圾债以及垃圾债交易所交易基金,该救助计划的规模曾被吹嘘将达到7000亿美元,而实际上美联储最终只购买了价值130亿美元的公司债和公司债交易所交易基金,联储在7月份之后就不再继续买入公司债交易所交易基金,公司债也只是买了一丢丢,该购债计划将于今年年底前到期。

因此很早以前就开始这样的轮回了—垃圾债市场崩盘,美联储进场救市,再崩盘,再救市。在2008年金融危机期间,美国垃圾债市场先是一路暴涨,然后跌入深渊,美联储铆足了劲救市,出台了数不清的纾困计划,为了给纾困计划编个名头,英文字母都快不够用了,此外还搞了持续数年的量化宽松。下图为美国洲际交易所美国银行高收益债指数多年来的走势:

每次当美国信贷市场掉坑的时候,美联储都会出手相救,把那些持有和交易信用债券的投资者以及经常加杠杆搞些神叨叨交易的投机者捞出来,每一次这样做都会导致美国企业的债务增加得更多。美联储没有让企业以破产和债务重组的方式削减债务,让那些投资者、交易员和投机者付出代价,而是人为地制造出一个宽松的融资环境从而鼓励企业更多地借贷。至于后果?在经济荣景期间不断增加的企业债务令实体经济寸步难行,而所有人都在静静地等着下一次经济危机的爆发,这样美联储就会再一次出面收拾残局,整件事就成了一个由美联储主导的纸面游戏。

(编辑:马火敏)

扫码下载智通APP

扫码下载智通APP