小摩:数万亿流动性将涌入市场,2021年美股或飙升

作者:

智通财经 马火敏

2020-11-19 10:48:43

但随着形势正常化,以及更多流动性从现金等价物转向风险资产,过剩的流动性叠加股市上行势头,将导致美股股价飙升。

智通财经APP获悉,摩根大通定量策略师Nikolas Panigirtzoglou发表报告称,对美国股市来说,再没有比另一场经济震动(比如新一轮封锁措施)更好的消息了,因为更多经济阵痛意味着更多的美联储干预,尤其是在国会陷入额外财政刺激僵局的情况下。

Panigirtzoglou表示:“尽管在短期内产生了负面影响,但重新出现的经济封锁以及由此导致的增长疲软,可能会推动更多的量化宽松政策,创造更多的流动性,从而在中长期内提振风险资产上涨。”

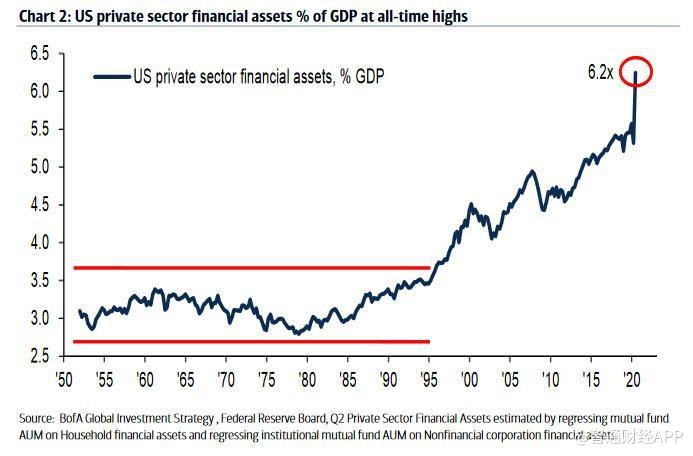

Panigirtzoglou还表示,经济越糟糕,风险资产表现越好,因为美国私营部门金融资产规模已达到GDP的6.2倍创历史新高,美联储别无选择,只能介入市场并继续推高股价。

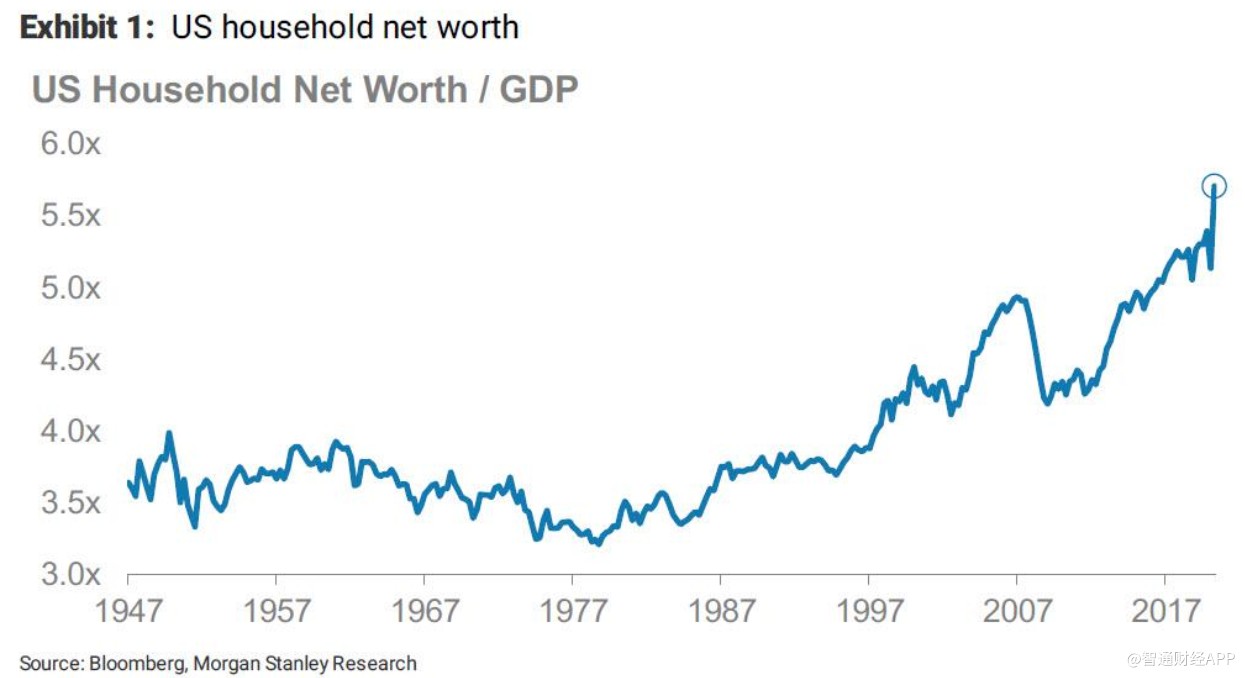

另外,美国家庭净资产(主要是金融资产)与GDP的比值也创新高。

在疫苗的推动下,不确定性从美国大选前的极高水平持续下降。不确定性的下降趋势有望持续至2021年。随着时间的推移,预防性储蓄的需求减少。

在疫苗的推动下,不确定性从美国大选前的极高水平持续下降。不确定性的下降趋势有望持续至2021年。随着时间的推移,预防性储蓄的需求减少。

Panigirtzoglou认为,这“意味着,到明年为止,作为量化宽松和信贷创造功能而注入的流动性,将有更大一部分被配置到股票等收益率更高的非现金资产中。”

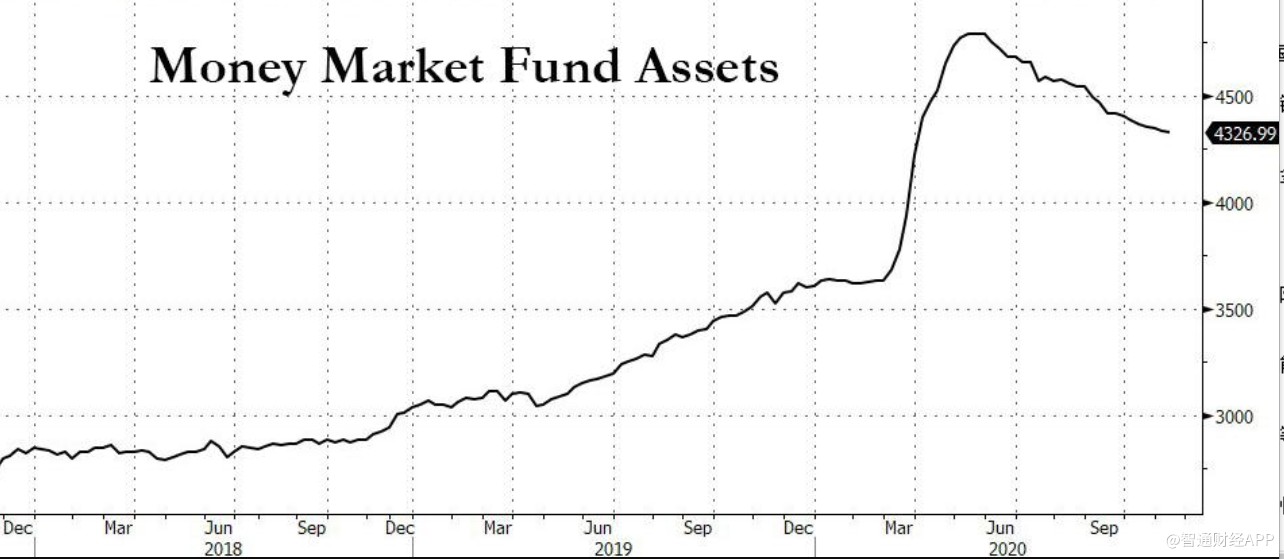

尽管美联储在2020年注入的数万亿流动性中,有相当一部分最终流入各种现金等价物中。其中,最明显的是货币市场基金,该基金在大范围的封锁后激增1万亿美元以上。

但随着形势正常化,以及更多流动性从现金等价物转向风险资产,过剩的流动性叠加股市上行势头,将导致美股股价飙升。

智通声明:本内容为作者独立观点,不代表智通财经立场。未经允许不得转载,文中内容仅供参考,不作为实际操作建议,交易风险自担。更多最新最全港美股资讯,请点击下载智通财经App

相关阅读

中金:蔚来(NIO.US)经营表现持续向好 估值引入软件与服务

2020-11-19 09:18

中金研究

蔚来(NIO.US)预期交付量将逐步提升,小摩、花旗继续持乐观态度

2020-11-19 09:03

赵锦彬

美国凤凰城市政府与台积电(TSM.US)达成芯片工厂开发协议,将提供2.05亿美元市政基金改善基础设施

2020-11-19 08:59

马火敏

BioNTech(BNTX.US):拟在2021年2月研制出适合运输且不需要任何冷链的疫苗

2020-11-19 08:09

赵锦彬

B站(BILI.US)发布三季度财报:单月活跃用户破2亿,付费用户同比增长89%

2020-11-19 07:49

赵锦彬

扫码下载智通APP

扫码下载智通APP