中国中冶(01618)三季报点评:Q3业绩增长16%,积极推进装配式等多元业务

本文来自微信公众号“乐建其成”,作者:韩其成团队。

导读:

国君建筑韩其成/陈笑认为:中国中冶(01618)前三季度业绩增长14%;公司为国内钢铁冶金龙头核心竞争力强,积极推进核心城市群的房建/基建业务,拓展装配式/综合管廊/环保等新业务,看好订单业绩延续高增。

摘要

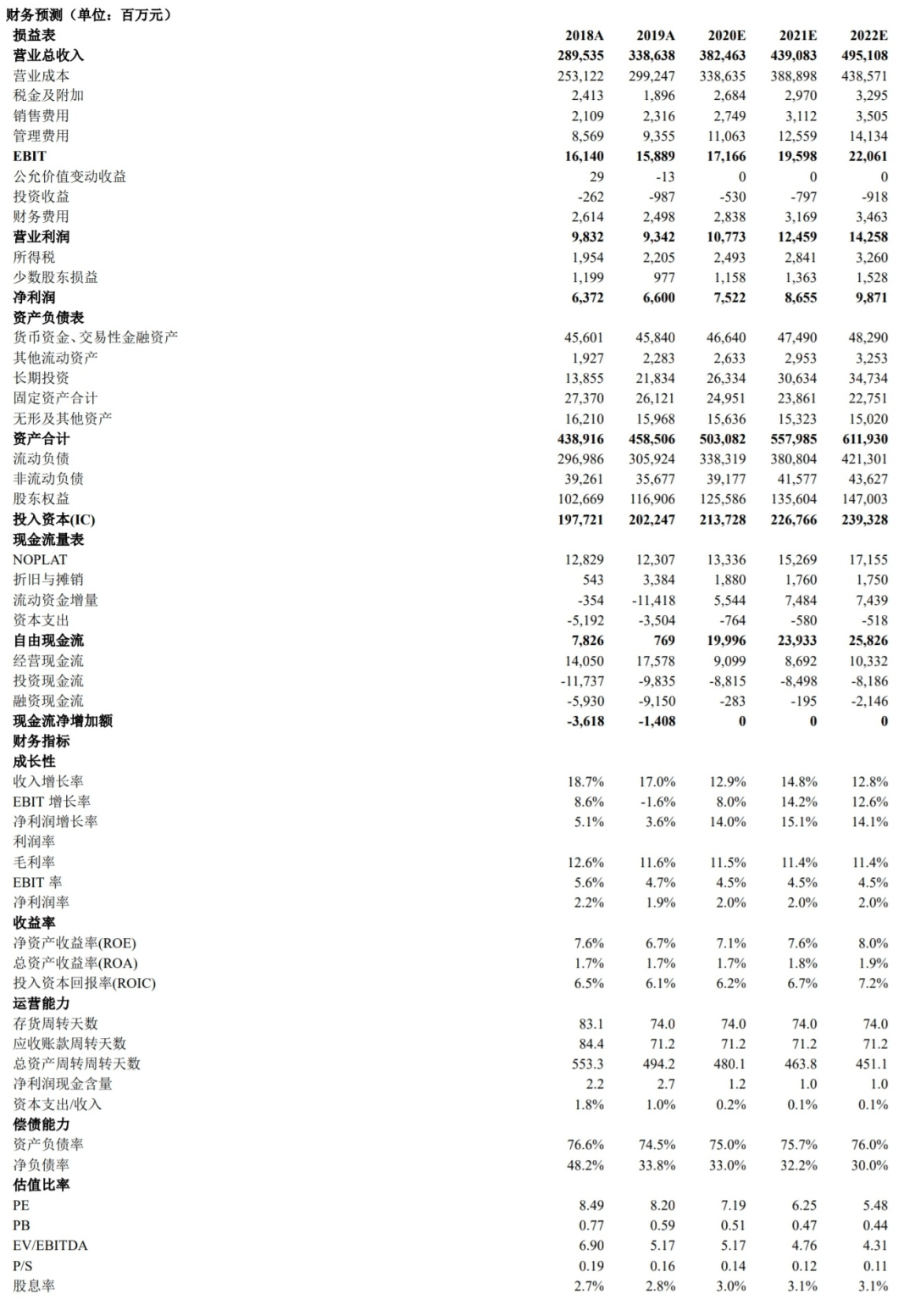

1. 维持增持。前三季度营收2680亿元(+17.5%)、净利46.1亿元(+14%)符合预期;维持预测2020年EPS为0.36元增速14%,考虑核心主业新签高增且推进新业务,上调2021-22年EPS至0.42/0.48元(原0.41/0.46元)增速15/14%;维持其A股目标价3.59元,对应2020-22年10/8.5/7.5倍PE,增持。

2. Q3营收净利增速延续较高增长,经营现金流显著改善。1)Q1-Q3单季营收增速15/12/27%、净利增速7/22/16%、扣非增速8/15/21%;2)前三季度毛利率10.8%(-1.2pct),净利率2.2%(+0.04pct),净利率小幅提升因费用率/减值下降;3)四费率6.2%(-0.6pct),管理2.3%(-0.4pct)/研发2.7%(+0.1pct)/财务0.7%(-0.3pct);4)经营净现金流11.5亿元(上年同期-106亿元)因是项目正常开展收到的工程款增加;5)资产负债率74.8%(-0.3pct)。

3. Q3新签订单高增54%,非钢占比超85%。1)前三季度新签订单7009亿元增速31.1%(上年同期18.8%),其中工程业务6759亿元(+33%);2)前三季度新签金额在5000万元以上的工程承包项目6478亿元(+35.4%),其中房建3645亿元(+42.5%)占比56.3%、基建1205亿元(+36.9%)占比18.6%、冶金956亿元(+25.7%)占比14.8%;3)Q1-Q3单季度新签增速-4/46/54%。

4. 钢铁冶金龙头核心竞争优势强,积极推进装配式等多元新兴业务。1)钢铁冶金领域具垄断性领先优势,拥有国内有色领域综合实力最强的设计院;2)非钢板块继续深入布局核心城市群的房建/基建业务;推进节能环保布局如固废/水治理等;拓展综合管廊/特色主题工程/海绵城市/美丽乡村与智慧城市等新兴业务;3)拥有国家钢结构工程技术研究中心,获国家住建部认定5个装配式建筑产业基地,形成装配式混凝土结构体系/装配式钢-混结构体系等,持续打造“中冶钢构”品牌的核心竞争力。

5. 风险提示:基建投资下滑、资金面转紧、新业务推进不及预期等

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP