中泰国际:伟仕佳杰(00856)1H20净利润逆势创新高,估值具备提升空间

本文来自微信公众号“中泰金融国际”。

伟仕佳杰(00856)是亚太区领先的科技产品解决方案及供应链服务平台,1H20净利润在公共卫生事件下逆市创新高,业务结构更为优化,并积极进行云计算相关业务布局转型。

与众多上游知名品牌厂商保持紧密合作关系,未来可持续丰富产品组合

公司是亚太地区领先的IT产品分销商,与超过300家上游知名IT品牌厂商建立了长期稳定的合作关系。我们认为未来公司可持续稳定地与现有的上游品牌商维持合作关系,并可继续拓展合作品牌商,持续丰富产品组合。

把握细分品类增长,消费电子分部多个品类存在机遇

丰富的产品组合降低了公司对单一产品或品类销售的依赖,并让公司有机会享受细分品类市场增长。例如,17-19年间,在全球智能手机、个人计算设备出货量均持续下跌的情况下,公司消费电子分部收入却保持增长,相信得益于(1)部分细分品类增长弥补了部分产品的下跌;及(2)市占率提升。我们认为手机、可穿戴设备、无人机、3D打印机等有望为公司带来增长机遇。

大数据推动云计算需求升级,企业系统+云计算业务分部为未来增长点

随着5G进程加速,网络传输速度进一步改善将加速海量数据增加,将会对云计算的计算能力、存储空间等方面提出更高的要求,料可支撑基础云服务继续快速发展,进而带动建设所需数据库、储存等硬件需求增加,支持公司企业系统分部收入增长。预期随着5G、云计算、AI及技术融合的发展,企业数字化转型会加速。此外,公共卫生事件期间部分生产、办公无法于线下完成的经历提升了企业对上云的认识,预期部分企业上云计划可能提前,受公共卫生事件影响较大的企业虽然可能减少短期IT开支,但会将上云列入计划,料可支持公司云计算业务分部长期快速增长。

分销网络覆盖众多东南亚地区,具备分销渠道地区差异化优势

公司覆盖的下游渠道伙伴超过5万家,除了中国以外,还在8个东南亚国家积极扩张。同属IT产品分销领先企业的神州数码(000034 SZ)覆盖渠道约3万家,除中国外,主要在新加坡及马来西亚发展,相较之下,公司具分销渠道地区差异化优势。

运营管理能力出色,净利润逆势创新高

虽然分销行业具有毛利率、净利率较低的特点,但受惠于出色的运营管理,公司主要财务数据呈向好趋势。鉴于2H20受公共卫生事件影响会减小及或将与中国领先动力电池制造商宁德时代(300750 SH)在锂离子电池领域达成合作,我们对公司发展具信心。

ROE领先行业,估值具备提升空间,建议关注

我们将公司与同为IT产品分销领先企业的A股上市公司神州数码相比较,并考虑A/H股溢价因素,认为公司相较于神州数码估值差距过大,在云业务快速发展及未来有机会拓展至更多业务领域(如锂电池)的情况下,估值有望提升,建议关注。

与众多上游知名品牌厂商保持紧密合作关系,未来可持续丰富产品组合

伟仕佳杰是亚太地区领先的IT产品分销商,分销的产品覆盖面广,包括电脑、手机、无人飞机、运动智能手表、3D打印机、游戏机等在内的消费电子产品,亦包括中央处理器、硬盘在内的IT配件产品,还分销用于IT基础设施的企业工具,如中间件、操作系统、Unix/NT服务器、数据库及储存等。公司与众多上游知名IT品牌厂商建立了长期稳定的合作关系,包括西部数据(WDC US)、希捷(STX US)、惠普(HPQ US)、亚马逊(AMZN US)、苹果(AAPL US)、微软(MSFT US)、华为、大疆、索尼(SNE US)、任天堂(NTDOY US)、小米(1810 HK)等超过300家的全球500强资讯科技企业公司。作为IT分销行业领先企业,公司有能力帮助上游品牌商以更低的成本快速广泛的触达终端客户,使品牌商可专注于研发与生产以提升产品竞争力。因此,我们认为未来公司可持续稳定地与现有的上游品牌商维持合作关系,并可继续拓展合作品牌商,持续丰富产品组合。

把握细分品类增长,消费电子分部多个品类存在机遇

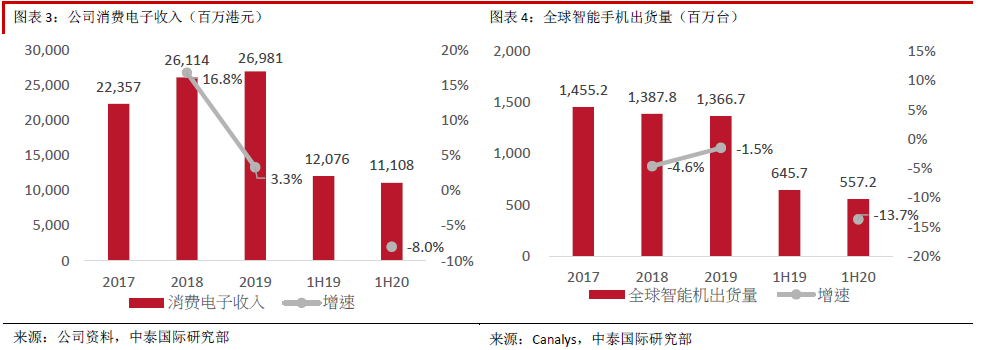

丰富的产品组合降低了公司对单一产品或品类销售的依赖,并让公司有机会享受细分品类市场增长。例如,占公司总收入约四成的消费电子分部产品覆盖个人电脑、平板电脑、手机及包括无人飞机、智能运动手表、3D打印机、游戏机等在内的其他新兴消费电子产品;2017年至2019年,在全球智能手机、个人计算设备(包括传统PC、平板电脑和工作站等)出货量均持续下跌的情况下,消费电子分部收入却保持增长,相信得益于(1)部分细分品类增长弥补了部分产品的下跌;及(2)公司市占率提升。

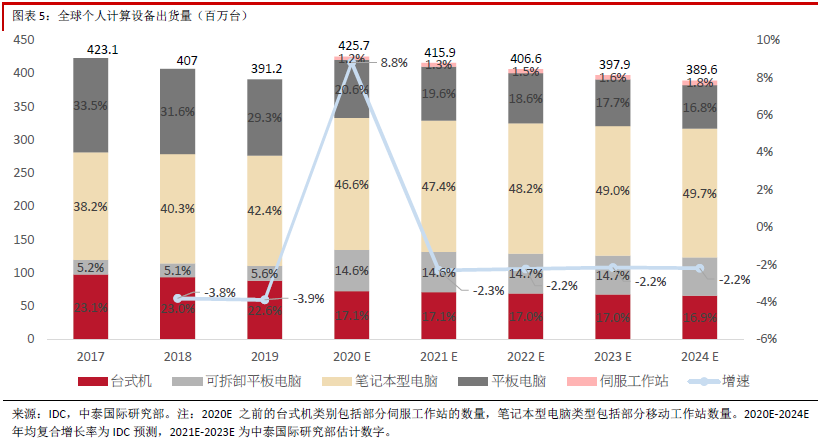

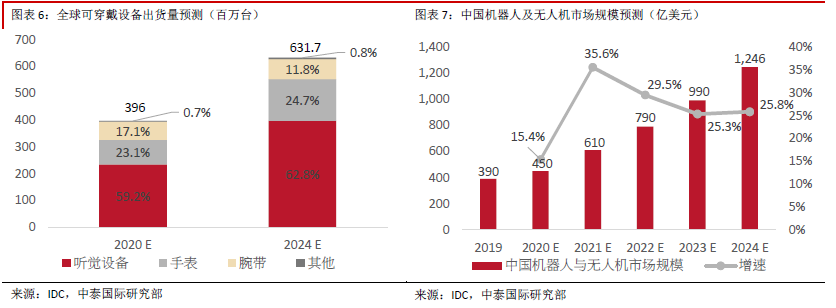

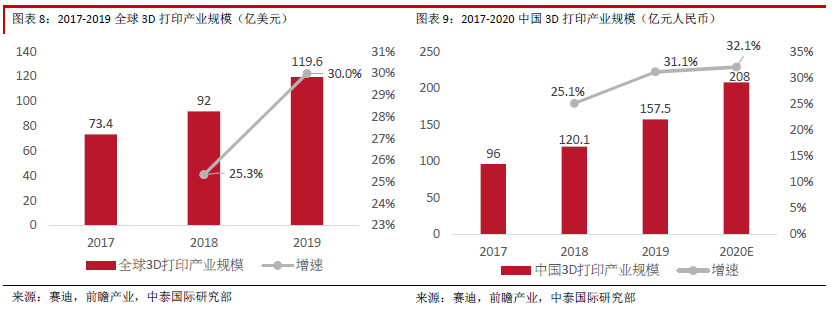

虽然全球个人计算设备已进入成熟饱和状态,但我们认为手机、可穿戴设备、无人机、3D打印机等有望为公司带来增长机遇。手机方面,虽然近年全球智能手机出货量下降,但中国作为全球最大的智能手机市场,已于2019年11月正式进入5G商用阶段,预期随着中国5G建网加快、运营商开始推出5G套餐优惠、5G手机价格快速下探、公共卫生事件对中国经济影响减小,中国将迎5G换机潮,手机销量有望出现反弹。可穿戴设备方面,受益于相对于其他电子消费产品价格较低以及健康和健身监控等物联网生态系统的完善及普及化,IDC预计2020年全球可穿戴设备的出货量将同比增长14.5%至4亿台,未来五年将以12.4%的年均复合增长率继续高速增长至2024年的6.4亿台。无人机方面,目前仍处于早期阶段,IDC预计2020年全球机器人与无人机市场的整体支出将同比增长13.4%至1,245.7亿美元,未来五年将以20.1%的年均复合增长率加速增长至2024年的2,746.2亿美元,其中中国是全球最大的机器人与无人机市场,预计2020年总支出为473.8亿美元,占全球的38%,预期未来增速将高于全球市场,至 2024年占全球市场的比重将增至44%,规模将达到1,211.2亿美元,其中无人机市场未来五年年均复合增长率将高达54.3%。3D打印方面,现已应用在制造、医疗、教育、航空航天、军事等多个领域,根据赛迪数据2019年全球3D打印产业规模同比增长30%至119.56亿美元,其中中国约占19%,位居全球第三,近两年增速与全球增速大致接近,预期2020年将增长32.1%至208亿元,我们认为3D打印机作为3D打印产业最重要的细分领域之一将会受益。

大数据推动云计算需求升级,企业系统+云计算业务分部为未来增长点

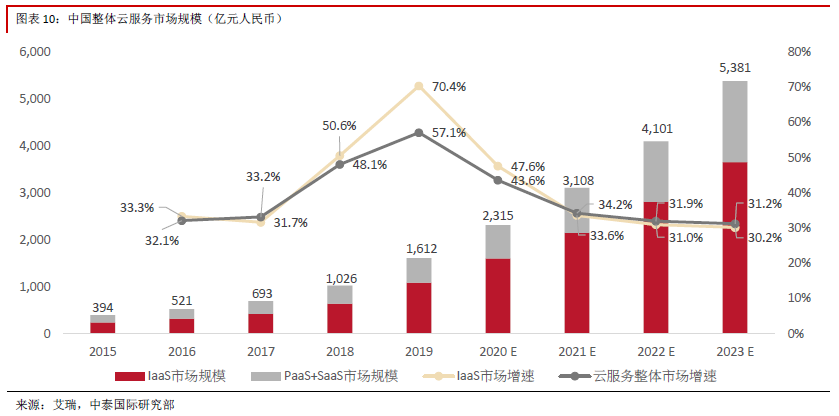

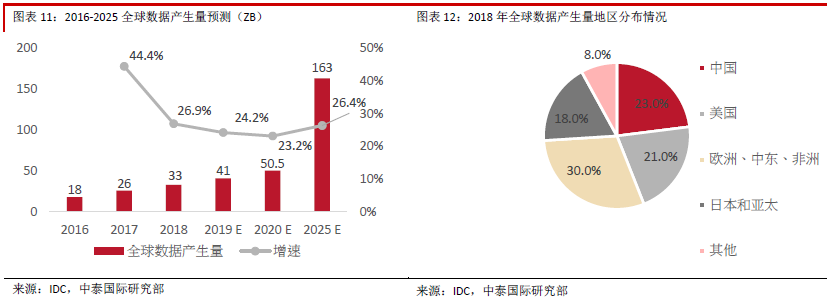

公司为包括AWS、Azure 、阿里云、华为云等在内的全球知名IaaS云厂商提供所需的数据库及储存等硬件设备。IaaS于中国云服务市场占比较大(2019年占65.7%),并保持高速增长,2019年中国IaaS市场规模同比增长70.4%至人民币1,087.5亿元。根据IDC资料显示,随着人工智能、AIoT、云计算等技术的推动,全球数据量正在无限制地扩展和增加,预计2020年至2025年间全球数据量将以26.4%的年均复合增长率快速增至163ZB,其中中国产生的数据量占比较大,2018年约占全球的23%。随着5G进程加速,网络传输速度进一步改善将加速海量数据增加,将会对云计算的计算能力、存储空间等方面提出更高的要求,料可支撑基础云服务继续快速发展,进而带动建设所需数据库、储存等硬件需求增加,支持公司企业系统分部收入增长。

公司还拥有自己的云 MSP 服务体系,能够为客户提供上云服务,此外还提供综合的云上服务,包括基础开发、运维巡检以及培训服务(AWS考试培训认证)。数字化转型已成为全球趋势,预期随着5G、云计算、AI及技术融合的发展,企业数字化转型会加速。此外,公共卫生事件期间部分生产、办公无法于线下完成的经历提升了企业对上云的认识,预期部分企业上云计划可能提前,受公共卫生事件影响较大的企业虽然可能减少短期IT开支,但会将上云列入计划,料可支持公司云计算业务分部长期快速增长。

分销网络覆盖众多东南亚地区,具备分销渠道地区差异化优势

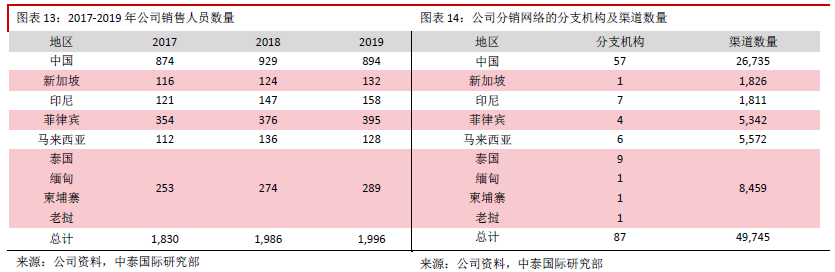

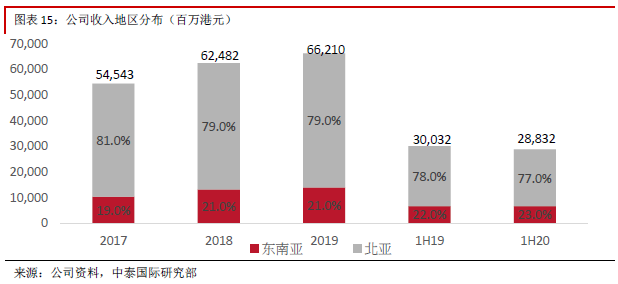

公司覆盖的下游渠道伙伴超过5万家,其中包括以京东(9618 HK)为主的电商、零售商、系统综合商及公司经销商,除了覆盖中国地区以外,还在新加坡、印尼、菲律宾、马来西亚、泰国、缅甸、柬埔寨及老挝8个东南亚国家积极扩张。公司在中国的销售人员数量近3年保持相对稳定,并且大部分东南亚地区的销售人员数量稳步上升,由于销售人员需要长期直接对接渠道商,稳健的销售人员组成可保证公司在渠道维护与拓展及议价能力方面具备一定优势。从收入地区分布来看,公司来自东南亚的收入占比由2017年的19%增至2020年上半年的23%;从渠道数量地区分布来看,东南亚地区的渠道占比已达约46.3%。同属IT产品分销领先企业的神州数码(000034 SZ)覆盖渠道约3万家,除覆盖中国地区外,主要在新加坡及马来西亚发展,相较之下,公司具备分销渠道地区差异化优势。

运营管理能力出色,净利润逆势创新高

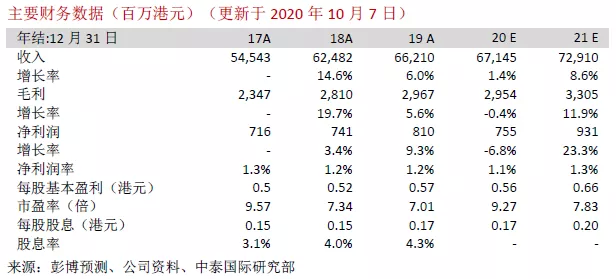

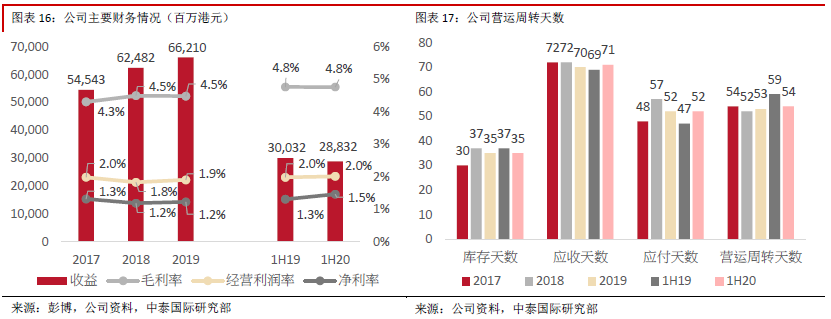

我们回顾公司过往3年及2020年上半年的主要财务情况,2017年至2019年总收入保持年复合增长率10.2%的增长,2020年上半年同比下跌4%,主要由于公共卫生事件影响电子消费出货量所致,预期下半年公共卫生事件影响将会减小;毛利率由2017年的4.3%增至2019年的4.5%,2020年上半年同比保持稳定4.8%;销售及分销开支占收入的比重维持在1.7%左右,行政开支占收入比重维持在1%左右,经营利润率维持在2%左右水平,净利率维持在1.3%左右水平,净负债/总资产维持平均维持在0.24左右;营运周转方面,库存天数30-37天、应收天数70-72天、应付天数48-57天、营运周转天数52-54天,保持稳定健康运转。虽然分销行业具有毛利率、净利率较低的特点,但受惠于公司出色的运营管理能力,主要财务数据呈向好趋势。鉴于2H20公司受公共卫生事件影响将会减小以及公司有机会与中国领先的动力电池制造商宁德时代(300750 SH)在锂离子电池领域达成合作,我们对公司发展具信心。

ROE领先行业,估值具备提升空间,建议关注

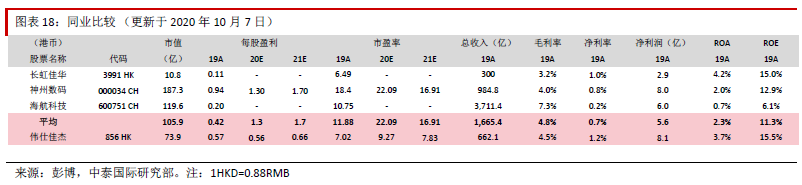

与同为IT产品分销领先企业的A股上市公司神州数码相比,公司在渠道数量、海外地区覆盖数量、净利率、ROE等方面均较高,在收入、销售人员数量(2019年:神州数码2,379人;公司1,996人)方面低于神州数码,但在估值上公司远低于神州数码(2020年预测PE:公司约为9.3倍,神州数码约为22.1倍)。考虑到存在A/H股溢价因素,我们采用恒生指数2020年预测PE约12.82倍及沪深300指数2020年预测PE约15.69倍计算得到A股较H股溢价约22.4%,认为公司相较于神州数码估值差距过大,在云业务快速发展及未来有机会拓展至更多业务领域(如锂电池领域)的情况下,估值有望提升,建议投资者关注。

(编辑:马火敏)

扫码下载智通APP

扫码下载智通APP