港股打新 | 威海银行(09677)或100%中签,能否破除破发魔咒?

本文来自微信号“胖猫财富”。

威海市商业银行(09677)是唯一一家网点覆盖山东省所有地级市的城市商业银行。下面胖猫第一时间为大家分析威海市商业银行投资价值及申购策略。

招股概况

股票名称:威海银行(09677)

招股日期:9月29日-10月6日招股

发行股份:发行8.77亿股,其中90%为配售,10%为公开发售。

发售价:3.35-3.51港币

每手股数:1000股

所属行业:银行

发行市值:200.6亿

发行市盈率:12.52

入场费:3545港元

暗盘交易:2020年10月9日

上市日期:2020年10月12日

保荐人:华泰、中金、招银

绿鞋:有

基石:无

威海市商业银行投资价值分析

胖猫分析新股系列会对每一个港股及美股新股,根据公司成长性及行业稀缺性,新股中签率预估,保荐人往绩,基石投资者、超额认购倍数及发行估值六大指标,综合评估新股的投资价值,具体评分标准如下:

以新股综合评分总得分为基准,从六方面来评估股份的投资价值:

1.公司成长性及行业稀缺性评分:1-20 分,20 分为最高分

2.新股中签率预估评分:1-20 分,20 分为最高分

3.保荐人往绩评分:1-20 分,20 分为最高分

4.基石投资者评分:1-10 分,10 分为最高分

5、超额认购倍数评分:1-20分,20分为最高分

6.发行估值评分:1-10 分,10 分为最高分

综合评分总得分 =(公司成长性及行业稀缺性评分 + 新股中签率预估评分+保荐人往绩评分+ 基石投资者往绩评分+超额认购倍数评分+发行估值评分)之总和

指标一、公司成长性及行业稀缺性(胖猫评分12分/20分)

公司基本面概况:

威海银行(09677.HK),是一家总部位于中国山东省威海市的城市商业银行。经中国人民银行批准,本行于97年7月成立为股份制商业银行,由包括威海市财政局在内的七名非自然人股东及五家信用合作社的原有股东共同发起设立,其后更名为「威海市商业银行股份有限公司」,主要业务包括公司银行业务、零售银行业务及金融市场业务。

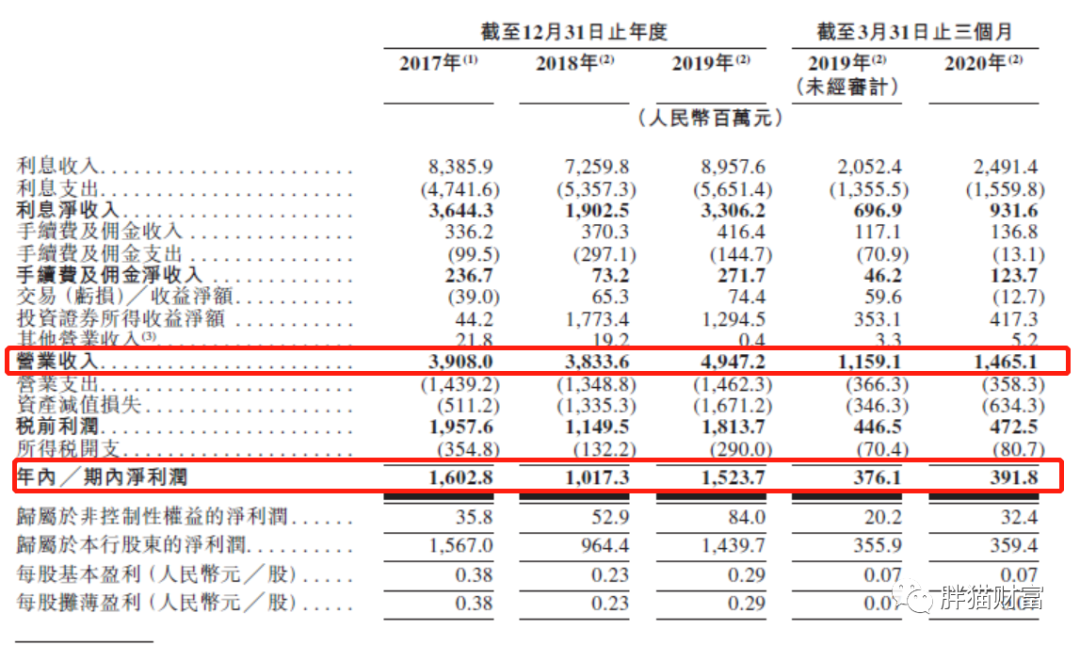

营收:17至19年收入分别为39亿人民币、38.3亿人民币、49.4亿人民币,20年首三个月营业收入为14.6亿人民币,年复合增长率:8.89%。

纯利:17至19年纯利分别为16亿人民币、10.1亿人民币、15.2亿人民币,20年首三个月纯利为3.91亿人民币,年复合增长率:-1.67%。

行业前景:行业整体上市表现一般,在资本市场普遍预冷

威海银行作为主要在山东省运营及立足的一家城市商业银行,主要与在山东省经营业务的其他商业银行机构进行竞争。截至2019年12月31日,资产总值、吸收存款总额、发放贷款总额及总权益分别为人民币224,636百万元、人民币142,201百万元、人民币92,452百万元及人民币17,924百万元。2019年,银行的净利润为人民币1,524百万元。根据中国人民银行的数据,按截至2019年12月31日的资产总值、吸收存款总额及发放贷款总额计,我们在总行位于山东省的所有城市商业银行中名列第三。

威海银行主要业务条线包括公司银行业务、零售银行业务及金融市场业务,2019年三大分部营收占比59.3%、18.1%、22.8%。财务数据显示,最近三个年度,该行的营收和净利润于2018年出现下滑,后于2019年回升,ROA、ROE、净利差、净息差也呈现相同趋势的波动。净利率则是先升后降,也不稳定。

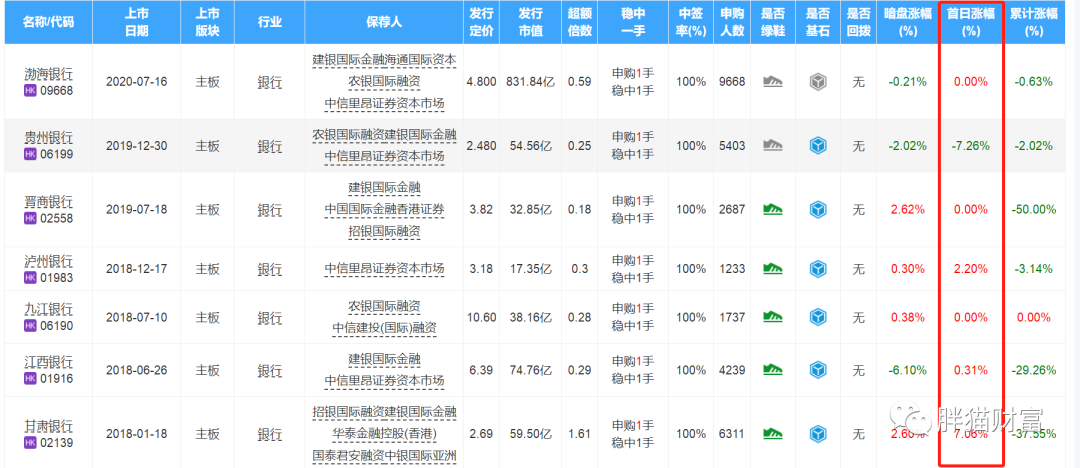

在资本市场上,该股属于银行业板块,回顾以往,银行IPO于2016年重启后,已有超过20家银行上市,但股价表现不尽如人意。2018年至今,共计有6家内地中小银行选择在港上市,从超购倍数可以看出,公开发售均是认购不足甚至严重不足的结果,与内地中小房企的情形差不多,受到市场资金冷淡。

指标二:新股中签率预估评分(胖猫评分16分/20分)

由于近期港股打新市场申购热情高涨,威海市商业银行发行时间在嘉和生物和云顶新耀之后,想火都难,盘子较大,预计申购人数在2万多人左右较为合理,预计超购不会超过15倍。

从中签率角度看,由于此次威海银行入场费3545.37港元,入场费偏低。预计申购人数在2万人左右比较合理,甲乙组最大可分配手数为43,864手,威海银行供货丰厚,预计超购低于15倍,不触发回拨机制,一手中签率为100%,整体看来,纳泉科技预计中签率水平相当高。

指标三:保荐人往绩评分(评分12分/20分)

本次上市的保荐人为保荐人华泰、中金、招银三家联合保荐,本次上市的第一保荐人为华泰国际,华泰国际历史上共保荐了12家企业上市,首日录得8涨1平3跌,破发率约25%,胜率不错,但项目的涨幅都很有限。

指标四:基石投资者评分(胖猫评分0分/10分 )

无

指标五:超额认购倍数(评分10分/20分)

【胖猫分析】按照目前市场这个热度,威海银行发行时间在嘉和生物和云顶新耀之后,大家弹药都已消耗殆尽,因此威海能源想火都难,加上公司本身盘子大,银行股港股上市普遍受到资本市场冷淡,预计超购不会超过15倍,不会触发回拨条件。

指标六:发行估值评分(评分6分/10分)

预计威海银行上市总市值预计为200.6亿元,体量较大,在目前香港主板市场的上市个股中处于中上游水平,体量颇大。市盈率12.52,高于行业平均水平,估值不太具有吸引力。

胖猫实操

放弃申购

(编辑:mz)

扫码下载智通APP

扫码下载智通APP