李奇霖:美股暴跌的启示

本文作者李奇霖。

上周四(9月3日)起,美股出现异动,成长科技股大跌,纳斯达克在两个交易日跌去了1000多点。

很多人对大跌感到疑惑,因为在经过各种打听和搜索后,并没有找到一个明显利空的信息会对美股造成猛烈的冲击,调整就像是没有原因和征兆一样出现了。

和美股一起下跌的还有黄金、白银和美债。

按照传统的思维,美股大跌会打击投资者的风险偏好,让市场情绪变得保守悲观,资金应该流向具备避险作用的资产,黄金等贵金属和美债应该是有支撑的。

为什么会突然出现避险资产跟随美股大跌的情形呢?

是再度发生流动性风险了,投资者恐慌性的抛售各类资产吗?

不太像。

恐慌需要大事件和明显超预期的冲击,其对市场的影响会比现在更加严重。比如2008年的金融危机,2020年3月份的公共卫生事件。

过去一周,风平浪静,环境条件并不符合。

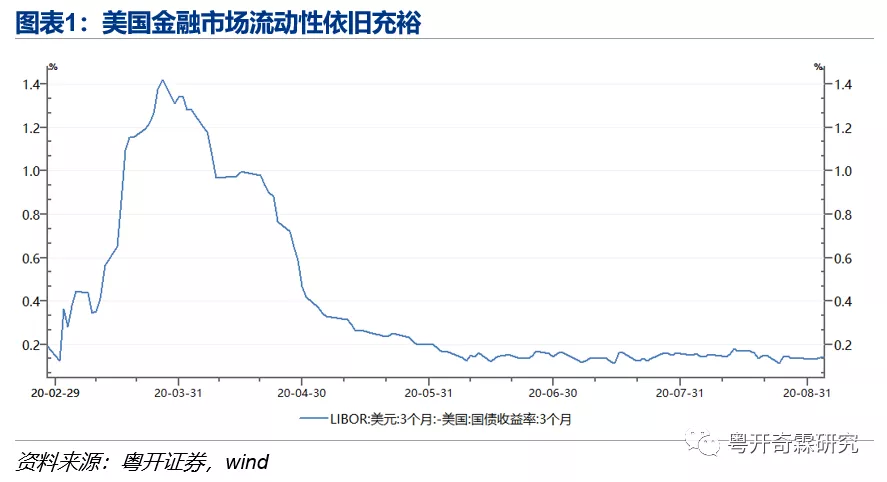

而且,体现美元流动性充裕与否的关键指标TED利差(3MLibor-3M美债到期收益率)在过去两天继续处在低位,并没有异动,也同样表明现在金融市场并不缺美元流动性。

导致这一切的关键原因可能是市场的不确定性增多,在资产高估值状态下,部分“聪明钱”选择了提前撤退,让市场出现了多杀多的现象。

从今年三月份以来,公共卫生事件爆发虽然给经济和投资增加了很多的不确定性,但也相应的让投资者看到了一些具有相对确定性的投资机会。

在海外,最明显的是两点:

1、美联储大放水以及公共卫生事件对经济影响递减后经济复苏和通胀回归的相对确定,让空美元、多黄金成为了胜率和赔率都相对比较高的选择;

2、受公共卫生事件影响小或者说反而受益于卫生事件(线上办公、娱乐)的科技成长企业,盈利业绩更具确定性,在宽松流动性环境下是比周期价值更好的选择。

做空美元、做多黄金和做多科技龙头因此成为了4月份以来最为拥挤的三大交易,黄金和纳斯达克指数在流动性的推动下成为了今年最赚钱的两类资产。

但在暴涨过后,不再便宜的价格+拥挤的头寸,也让资产的不稳定性明显增加。

如果找不到更强的逻辑支持,或者是之前相对确定性的因素变得不那么确定(只要存在这种风险),那么不可避免的就会有投资者在畏高情绪下获利了结,从而使处于高位的资产价格出现调整。

用这样一个逻辑来看,现在对黄金和美股而言,形势和环境确实出现了一些微妙的变化。

1、美联储的宽松虽然依然是相对确定的,无论是鲍威尔公开的讲话,还是美联储在议息会议上公布的点阵图,都表明美联储在未来两三年内都不会选择加息。

但这一点对金融市场而言,已经不再是新鲜事了,现有的资产价格也早已计入这一宽松的货币状态。

能证明这一点的最好证据是:美债隐含的通胀预期明明已经大幅上涨到了1.8%,近十年的平均水平,但美债到期收益率却依然处于1%以下,历史极低值——这体现了对美联储宽松的期待以及未来会长时间停留在零利率的预期压制了通胀预期对长期利率的牵引。

唯二还让市场有些许期待的是美联储迟迟未公布的新政策制定框架和收益率曲线控制政策。

但在鲍威尔8月末披露了平均通胀制的政策制定新框架,收益率曲线控制被明确暂时不使用之后,这唯二的再宽松预期也落了地或是扑了空。

在年内经济进一步转好的背景下,对美联储新的宽松政策似乎难以再有新的期待。

2、今年推动科技成长股大幅上涨的主要逻辑,是不差的业绩+低利率推动的估值上涨。

业绩依然有相对确定性,但现在美债名义利率和通胀预期之间的裂口太大了,疫苗如果真的落地,可能会让经济复苏和通胀回升加速,在美联储不再加码宽松的情况下,美债名义利率可能会出现明显的上行,对股票的估值会造成冲击。

3、大选越来越近,特朗普为了连任可能会利用中美关系借题发挥,政治和国际形势不确定性在增大,金融市场的风险偏好可能会被打击。

难有新利好,反有潜在利空和新增不确定性,投资者高位套现离场也就不奇怪了。

黄金等贵金属虽有避险对冲的作用,但如果名义利率上涨,实际利率不一定会继续下行。和处于低位、空头拥挤随时可能反弹且同样具有避险作用的美元相比,继续做多贵金属的性价比实在不高。

后面会如何演变?原有的趋势是否会发生逆转?

可能性比较小。

今年三月份至今,金融市场资产的走势带给我们的启示是:金融市场没有完全可预测和可确定的因素,黑天鹅随时可能出现,投资者只能在充满不确定性的环境中追求具有相对确定性的资产,获得更高的胜率和赔率。

我们前面所说,空美元、多黄金、多科技龙头带来的美元贬值、黄金和科技股暴涨是这一原则下的产物;

国内投资者追科技、追消费、追城投债,也是在国内基建托底、压地产实现科技自主、业绩现金流稳定的大方向下的相对确定性的选择。

现在对海外而言,虽然相对确定的因素发生了些许改变,名义利率(美债长端收益率)可能上行,但不变的大趋势是美联储保持宽松、疫苗距离越来越近、通胀和复苏持续、中美竞争与合作并存。

这些不变的相对确定性因素决定了:

第一,名义利率的点位难以恢复至前几轮经济复苏的位置,美联储的鸽派与超长期的宽松会压制名义利率上行的幅度;

第二,复苏和通胀恢复,会给处于低位的实际利率带来支撑,在不安定的政治与国际环境下,投资者可能依然不会放弃黄金,黄金在经历大幅调整后仍有机会;

第三,美股中受益于经济复苏的周期价值股业绩改善具有相对确定性,而科技成长由于名义利率回升,估值受损,驱动资产价格继续上涨的逻辑不如前几个月顺畅,资金可能会逐步向周期价值转移。

(编辑:郭璇)

扫码下载智通APP

扫码下载智通APP