中金:广汽集团(02238)日系增收更增利,传祺同比略减亏

本文源自微信公众号“金车研究”。

业绩回顾

1H20业绩符合我们预期

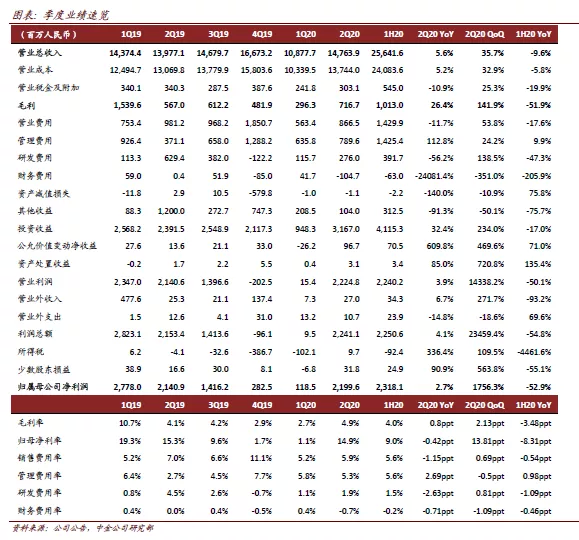

广汽集团(02238)发布半年度业绩:1H20实现营业总收入256.4亿元,同比-9.6%,归母净利润23.2亿元,同比-52.9%,扣非归母净利润20.2亿元,同比-38.0%。对应2Q20营业总收入147.6亿元,同比+5.6%,归母净利润22.0亿元,同比+2.7%,扣非归母净利润21.0亿元,同比+99.1%。日系品牌旺销带动投资收益增长,同时自主品牌略有减亏,业绩基本符合市场和我们的预期。

发展趋势

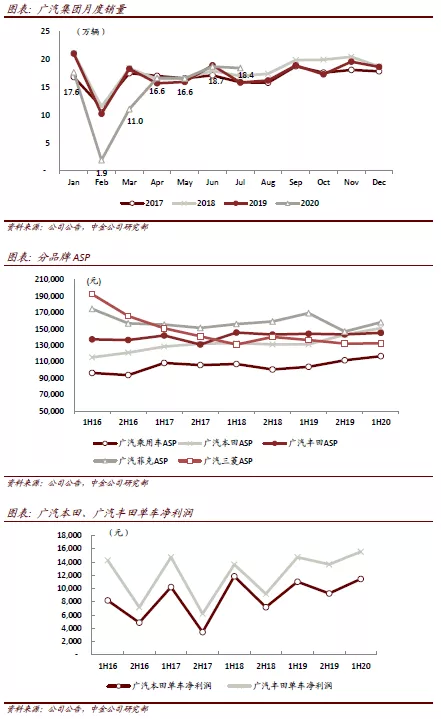

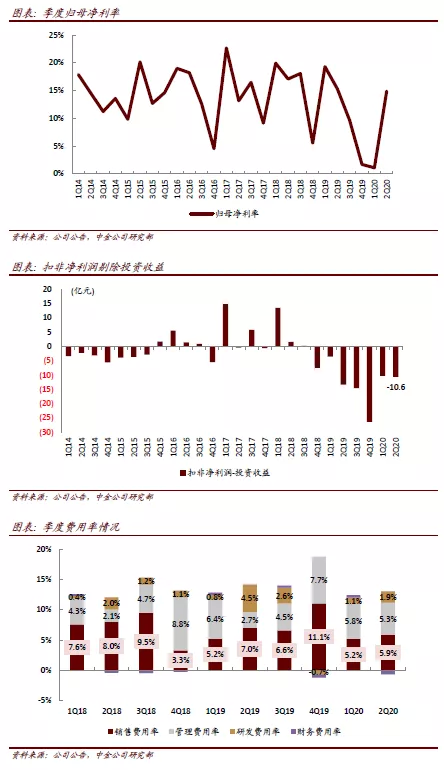

日系增收增利,新车型带动产品结构改善。2Q20投资净收益达到31.7亿元,同比+32.4%,其中来自合资及联营企业投资收益为30.9亿元,同比+33.3%,主要得益于广丰广本销量的强劲增长。细分来看,1H20广丰、广本贡献投资收益18.2亿元、25.0亿元,同比+9.0%、-16.8%,考虑到1季度公共卫生事件影响销量下滑、利润贡献优先,我们估计两品牌2季度均录的大幅同比增长。同时,1H20广丰、广本单车收入分别达到14.53万元、15.11万元,单车净利润分别达到1.56万元、1.15万元,均有所提升,威兰达、皓影的销售带动盈利能力如期提升。此外,广三菱、广菲克受销量下滑影响,1H20投资亏损1.6亿元、6.3亿元,但金额相对有限。往前看,第四代飞度已经于8月底上市,我们预计月销有望上万辆、贡献纯增量,日系品牌强增长在3、4季度仍将保持。

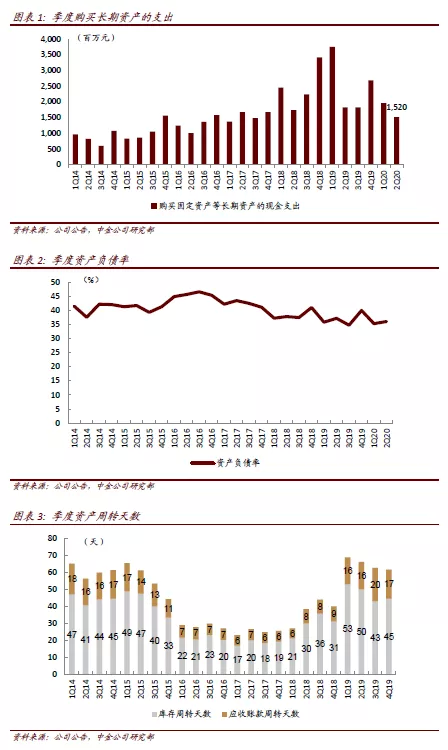

传祺同比减亏,做大规模是关键。2Q20扣除投资净收益的扣非亏损为10.6亿元,同比减亏2.7亿元,毛利提升、费用下降帮助自主品牌实现减亏。具体看,2Q20综合毛利率同比微增0.8ppt至4.9%,考虑到部分研发投入摊销计入营业成本的影响,实际同比提升幅度更大。1H20广汽新能源销量达到2万辆,逆市实现大幅增长,我们估计亏损有小幅收窄。此外,1H20广汽乘用车单车收入达到11.69万元,有显著提升,我们认为虽然传祺销量有所下降,但折扣收窄(尤其是GS4换代上市)和费用减少(去年同期店面改造拉升销售费用),带动2季度实现减亏。往前看,我们认为广乘仍面临做大规模的挑战,在产品端公司逐步梳理精简产品线,形成几个拳头车型的产品矩阵;在销售网络上,积极拓展二网、星级店,进行渠道下沉,才能提高产能利用率、提升规模效应,从而进一步实现减亏。

盈利预测与估值

广汽A/H对应2021年11/7倍P/E。基于对自主品牌更保守的预期,我们下调2020年和2021年净利润4.0%和4.8%至72.2亿元和95.4亿元。结合行业估值中枢提升,我们维持A/H目标价11.8元、8.8港元,维持“跑赢行业”评级,A/H股对应2021年13/8倍P/E,较当前股价有13%、21%的上行空间。

风险

公司销量复苏不及预期。

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP