美股忽视“巴菲特警告”,恐慌指数呈现反常景象

本文来自万得资讯。

隔夜美股三大指数上涨,标普500和纳斯达克指数涨逾1%,双双再创历史新高。与此同时,有美股“恐慌指数”之称的CBOE波动率上涨5.6%,收盘落在23.27。

通常情况下,CBOE波动率与美股价格呈反向关系,而隔夜美股恐慌情绪却随股价同步走高,表明市场在对经济复苏预期乐观的同时,仍受三大不确定性因素困扰:

1、劳拉飓风移向德克萨斯州与路易斯安那州的边界,投资者正在密切关注能源市场,预计该飓风可能会中断汽油供应。据美国国家海洋和大气管理局预测,该飓风有望持续至8月30日。

2、美联储主席鲍威尔今日晚间将在杰克逊霍尔年会上发表讲话,预计将讨论美联储的政策框架,尤其是它将如何改变其对通胀的立场。尽管市场预期美联储将推出平均通胀目标等政策,但如果鲍威尔讲话出现对经济的悲观态度,或是政策力度不及预期,那美股市场可能会复制7月会议纪要公布后的下行走势。

3、市场对科技股的上行趋势逐渐态度谨慎。FAAMG一路走高,苹果更是迈向2万亿市值大关。美股上涨已与经济基本面衰退相背离,对互联网泡沫重演的担忧与日俱增。

投资者不应忽视“巴菲特警告”

在2000年互联网泡沫破裂前夕,巴菲特曾对伯克希尔·哈撒韦公司的股东发出警告: “他们知道,在庆祝活动中持续逗留——也就是说,对那些估值庞大、且建立在未来潜在现金流基础上的企业进行投机——最终会让南瓜和老鼠现出原形。”

针对那些押注天价互联网股票的投机者,巴菲特补充说:“但是他们仍然不想错过一分钟的狂欢聚会,因此头晕的参与者都计划在午夜前几秒钟离开。不过有一个问题:他们都在一个没有钟的房间里跳舞。”

在巴菲特发出致股东信不久后,技术含量较高的纳指达到5049峰值,但在随后的2.5年内迅速崩溃了75%。对于跟踪该指数被动基金的投资者来说,一直到15年以后才看到回本。

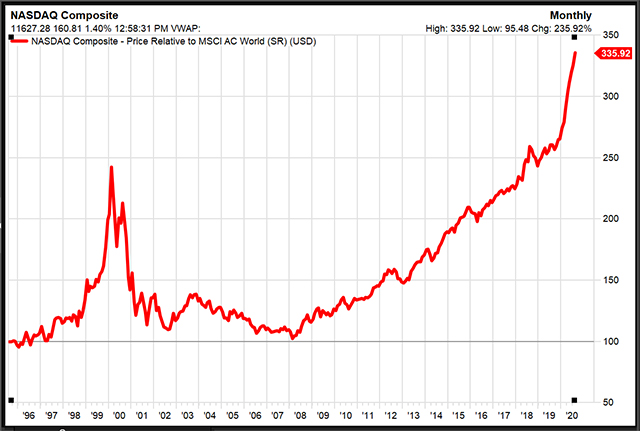

而如今,纳斯达克综合指数的股票总市值达到了17万亿美元,相当于美国国内生产总值的90%,是美国所有交易股票市值的一半以上。纳斯达克综合指数与标普500现在已接近2000年2月至3月疯狂时期所见的最高水平。与MSCI所有国家/地区世界指数所衡量的全世界股票市场相比,纳指也处于高位水平。

不过,对于投资者来说,当前最重要的问题是美股正处于泡沫中的何种水平。正如传奇的华尔街投资者、前富达基金经理彼得·林奇(Peter Lynch)所说:“准备迎接调整或试图预测调整的投资者所损失的资金,远远超过在调整中损失的资金。”

而从当前科技股估值来看,市场投机情绪距离互联网泡沫顶峰时期仍相距甚远。当时,微软的股价是过去12个月每股收益的113倍,思科系统更是高达300倍。而当下微软、苹果和谷歌的市盈率都在30多倍,尽管居于历史高位,但仍未达到泡沫时期水平。不过,Netflix的市盈率已达到90倍,而亚马逊则超过100倍,值得投资者注意。

投资者应如何操作应对泡沫风险?有策略师表示,少量抛售是应对潜在风暴的有效方法。如果股票继续上涨,投资者可以通过自己没有卖出的股票受益。如果股市持续上涨,投资者可以在目标价上方20%处清仓。

此外,坎布里亚投资公司(Cambria Investments)的资金经理麦博•费伯(Meb Faber)设立了一个较为简便的规则:在每个月底,看看该指数是否仍高于过去10个月的平均价格,也就是200天移动平均线。只要该指数高于200日平均线,就不要再关注它了。但如果指数低于平均水平,投资者可选择抛售该股票。在股价再次高于平均水平之前,不要再重新持有该个股。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP