昔日王者英特尔(INTC.US)的ARM之痛,半导体市场战争的下半场走向何方?

本文来自微信公众号“资本侦探”(ID:deep_insights),作者:洪雨晗。

芯片巨头英特尔(INTC.US)似乎可以松一口气。

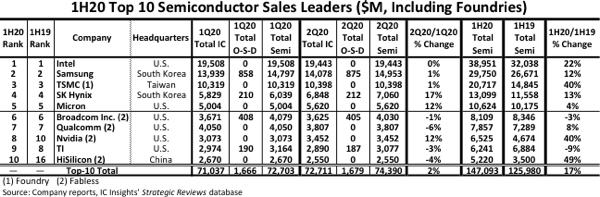

8月12日,半导体市场研究公司IC Insights公布了2020年上半年全球十大半导体(IC和OSD光电,传感器和分立器件)销售排名。其中,英特尔上半年半导体产品销售额389.51亿美元,同比增长22%。

全球前十大半导体厂商的销售额总计1470.93亿美元,较去年同期的1259.8亿美元增加211.13亿美元,同比增长17%,是全球半导体行业上半年增长率5%的三倍以上。

来源:IC Insights官网

从销售额来看,虽然英特尔最近风波不断,却依旧稳住了“全球最大半导体厂商”的宝座,在销售额和增速上,都甩开了排名第二的三星一定距离。但看似繁荣的背后,英特尔承受着不小的压力。

6月23日,苹果(AAPL.US)在2020年的全球开发者大会上宣布与合作了15年的老搭档英特尔分手,要将带有ARM指令集的自研芯片搭载到其Mac系列产品上,彻底实现移动端和PC端底层计算架构的打通。

接着,7月以来,英伟达(NVDA.US)股价一路高涨,取代英特尔,首次成为了美国市值最高的芯片制造商,最近更是传出英伟达要收购ARM的消息。7月25日,英特尔7nm芯片工艺进度延期这一消息直接推动其股价跳水,当日开盘,瞬间暴跌超15%,创近四个月以来新低,而其PC端最大竞争对手AMD公司的股价上涨超过70%,市值超1000亿美元。

英特尔7nm芯片延期的可能市场已有预期。早在2016年,英特尔原计划推出的10nm制程最后拖到了2019年才面世,2019年就应该推出的7nm制程技术也因良品率问题被一拖再拖。但更让英特尔紧张的是苹果Mac系列产品转向ARM。据华尔街投行伯恩斯坦(Bernstein)估计,苹果的笔记本电脑业务占英特尔销售额的2%至4%,占其收入的6-8%。单从销售额占比上来说,虽然看似影响有限,但是真正的打击可能来自苹果带来的示范效应。

其实,在苹果尝试转移至ARM之前,微软早已在Surface Pro X系列产品上开始适配ARM架构,但示范性不强,没有足够动力在ARM上深入,更何况还有看起来密不可分的Wintel联盟。但无论如何,ARM已成为各品牌PC端芯片除去X86架构外的重要选择。

同在X86架构内,“霸主”英特尔曾经的小弟AMD率先实现7nm芯片量产商用,股价5年涨幅6.8倍;在X86外的不同指令集下,ARM在互联网移动智能终端上的地位稳固,对英特尔的PC端市场虎视眈眈。曾经的芯片“老大”英特尔在移动互联网时代为何落寞?而ARM又是否能引领接下来的时代之潮?

英特尔的移动芯片败局

比尔·盖茨曾直言,没有重视移动手机市场是他“在微软犯下的最大错误,而且是完全可以规避的技术性错误。”

微软不是孤例,巨头们想跨越时代的深壑继续维持其庞大体量,并不是件容易的事情。显然,英特尔没有跨过这一步,随着PC时代浪潮褪去,英特尔在智能移动端显得有些无所适从,在移动互联芯片市场的争夺中步步败退。

英特尔并非在移动互联芯片市场毫无作为。

1997年,处理器巨头DEC公司将其半导体制造业务出售给英特尔,英特尔因此获得StrongARM的开发权限。为创造一个速度更快的ARM处理器,英特尔用这款芯片取代他们之前研发的i860和i960。StrongARM采用ARM v4指令集架构,在233MHz的频率下,这颗CPU只消耗一瓦特的电能,这在当时算是高性能低能耗的优异产品。

在StrongARM基础上,2000年,英特尔研发了始于ARM架构v5TE指令集的CPU——XScale处理器,它在架构扩展的基础上同时也保留了对以往产品的向下兼容。同时,相比于标准ARM的ARM9、ARM11处理器,XScale功耗更低,系统的伸缩性更好,而且核心频率也得到了提高,达到400Mhz以上,因此XScale在当时口碑不错。

XScale虽然性能强劲,但遗憾的是生不逢时。

在21世纪初,手机市场还是功能机的天下,智能机市场很小,而功能机对高性能、高能耗的移动芯片需求不高。要知道,当时的功能手机三到五天才需要充一次电,与如今人们手机每日一充的使用习惯完全不同,搭载更高能耗的芯片而减少待机时间的手机,对当时的用户来说是难以忍受的。

与此同时,因为英特尔在基带专利技术上积累不足,致使手机厂商在搭载XScale时需额外配置基带芯片,这增加了手机的生产成本和手机的设计难度。基带技术的优劣甚至会影响到整个处理器的成败,高通(QCOM.US)便因其强大的基带技术在整个3G、4G时代称霸全球通信市场。如今,高通在打赢了美国联邦贸易委员会(FTC)反垄断诉讼的官司后,继续采取专利收费 + 芯片销的商业模式躺赢5G时代。

移动端芯片市场前景黯淡的同时,2006年,英特尔PC端业务正遭遇老对手AMD的猛烈攻击,市场份额被追平。就在一年前,还发生了一件如今为业界扼腕叹息的事,英特尔第五任CEO欧德宁拒绝了乔布斯——希望英特尔为初代iPhone提供芯片的提议。

如今回看,英特尔似乎错过了布局移动端芯片的最佳时机,但在当时的英特尔看来,这是一个情理之中的选择:2005年全球手机应用处理器市场总计仅8.39亿美元,而同年英特尔的营收达到388亿美元,显然,彼时的移动芯片市场难以满足英特尔的胃口,PC端市场是英特尔的营收的大本营。

为守住其PC端市场的基本盘,英特尔直接砍掉了当时看来并不赚钱的移动通信业务(这也是英特尔有史以来最大规模的裁员,XScale便是在2006年6月同英特尔的通信及应用处理器业务出售给Marvell公司),收缩战线,全力投入PC端,自然不会考虑额外分出研发团队和生产线为当时的苹果生产手机芯片。

放在当时的背景下看,砍掉移动端业务全力固守PC端阵地似乎是不坏的选择,英特尔也的确因此保住了PC端CPU市场第一的地位,再次胜过AMD。但错过历史窗口期后,英特尔重回移动芯片市场变得异常艰难。

在此之后,2008年,英特尔尝试通过Intel Bonnell微处理器架构开发Atom来重启移动芯片市场,但因市场定位不清、高能耗问题未改善、基带技术不过关等多种原因,Atom系列产品在手机、平板和低成本PC间游移,始终未能打出一片天地。2019年,随着高通和苹果的和解,英特尔将5G业务卖给苹果,彻底退出了移动基带市场。

而在移动互联时代步履蹒跚的英特尔面临的残酷现实是,PC市场份额不断萎缩,而移动互联芯片的领地不断扩大。支撑英特尔高速成长的市场底座发生了变化,英特尔因此陷入尴尬之中。

就在英特尔在移动芯片市场步步败退之际,ARM正在移动互联时代乘势生长。

成为巨人的ARM

如果说英特尔是PC时代的“霸主”,那么ARM(安谋)则登上了移动终端时代的“王座”。

ARM最初的简称是Acorn RISC Machine。Acorn Computer创立于1978年,总部位于剑桥,由Andy Hopper(剑桥大学),Chris Curry(Sinclair Research)和Herman Hauser(剑桥大学)创建。

在英特尔Intel x86构架统治PC的时代,Acorn向Intel申请80286处理器样片,但遭到拒绝,无奈之下,Acorn选择自研处理器。

1983年10月,Acorn启动了代号为Acorn RISC的项目,由芯片生产公司VLSI Technology负责生产。1985年4月26日,VLSI产出第一颗Acorn RISC处理器ARM1。为了避免与当时市场上的巨头竞争,ARM选择了low-cost, low-power和high-performance的设计理念,这恰恰踩中了智能手机的需求。

尽管在此后多年发展中,因为移动智能终端迟至2008年之后才出现爆发式增长,ARM的经历一度非常坎坷。但正是在英特尔等巨头的阴影下,避开巨头锋芒的ARM伴随移动智能终端的兴起,悄然成长起来。

最新数据显示,ARM公司在全球拥有1000多家处理器授权合作企业、320家处理器优化包和物理IP包授权伙伴,15家架构和指令集授权企业,全球95%以上的智能手机和平板电脑都采用的ARM架构的处理器,ARM每年的出货量从2013年的每年100亿台上涨到现在每年的200亿台。

如果仅仅从数字难以感受ARM公司在市场受到的追捧程度,那么看看ARM的对手英特尔、高通、西部数据、SK海力士等对ARM竞争对手——致力于将开源半导体技术商业化的SiFive Inc——的扶持就可以感受出ARM之于业界的重要性。

能在巨头中突破重围,与ARM的模式有很大关系。

ARM的崛起重要原因之一就是放弃了传统IDM模式(Integrated Device Manufacturing,整合设备生产模式)的大包大揽,使众多厂商可以在其指令集内继续设计和创新。ARM公司根据芯片设计公司不同的需求和能力,提供了三种不同的对外授权模式:

一是处理器的IP授权模式。ARM将该IP专利授权给买下设计的公司,公司可以直接按其设计方案生产。

二是处理器和物理IP的授权模式。此种模式下企业需严格按照ARM规定工艺流程来生产芯片。

三是架构和指令集授权。这是自由度最高的授权模式,三星、苹果、华为等实力雄厚的手机厂商可以在ARM架构下自行设计和优化芯片。其中,RISC-V指令集更为激进,直接基于RISC(精简指令集)原则开源指令集架构,允许任何人设计、制造和销售RISC-V芯片和软件而不必支付给任何公司专利费。阿里巴巴旗下的半导体公司平头哥2019年研发的玄铁910(XuanTIE910)处理器便是采用的RISC-V架构。

而以英特尔为代表的IDM模式,承接了芯片从设计到制造到封装的所有环节。在集成电路行业发展的早期,企业一般都是用这种大包大揽的IDM模式。在移动终端领域中,低成本、微利润的处理器是无法支撑这一重度投入模式的。

ARM公司开创的授权模式,将芯片的架构、设计(Fabless,如高通、联发科、海思)和生产(Foudary,如台积电)分开,它激活了全产业链的活力,不仅提高了生产效率和新工艺迭代的速度,也降低了生产成本,从而形成了日益繁荣的ARM生态。

也就是说,轻装上阵的ARM能够跑得比庞大的英特尔更快,最终成为了英特尔的心腹大患。

ARM已然走出了一条与英特尔不同商业模式、不同市场定位的道路。随着PC电脑市场的饱和与移动互联时代到来,ARM也必将向英特尔的PC端市场伸出触角。但英特尔和X86已然是昨日黄花吗?实际情况没有这么简单。

未来谁主沉浮?

要讲清X86架构和ARM架构孰优孰劣、谁将一统市场行业内也是争议不断,这其中既涉及底层RISC指令集和CISC指令集方面的技术差异,也涉及服务器、PC和智能移动端的不同使用场景,需要设计者在芯片性能、功效、能耗和应用场景上做出选择。

技术在芯片市场重要,但已不是唯一衡量标准。随着技术的进一步发展,不管是ARM还是X86,都在逐渐补齐各自的短板,不再仅采取RISC和CISC中某一种指令集,而是变成RISC和CISC你中有我、我中有你,可以说标着RISC、CISC的CPU架构们,几乎没有实质上的明确差异。

英特尔近几年虽困难重重,但在财报营收的变现上并不差。根据7月24日英特尔的第二季度财报显示,英特尔在本季度营收197亿美元,净利润是51亿美元,同比增长分别为20%和22%。

英特尔的10nm制程芯片虽数次“跳票”,但其技术底蕴仍在,据英特尔顶级工程师表示,难产数年的虎湖(Tiger Lake)微架构CPU将在9月2日发布,它将采用FinFET结构的升级版——SuperF技术,能够提供更强的外延源极/漏极、改进的栅极工艺,额外的栅极间距。该10nm工艺芯片的晶体管密度是台积电和三星同等级的两倍,大约相当于台积电7nm的密度。也就是说,英特尔推出的10nm工艺效能可以等同于其他厂商7nm芯片的工艺效能。

对内,英特尔开始了一系列改革。英特尔前CEO布莱恩·科再奇一直试图将英特尔转变成为一家数据公司,为新数据经济提供技术基础。英特尔传统PC业务占比已经从原来的80%下降到现在的50%,下降的部分被数据中心业务所代替。无论是存储、PC传统业务,还是数据中心这类新晋业务,英特尔都占据着行业顶尖地位,其在工业系统和自动驾驶等新市场上也都有布局。

对ARM来说,除了要在技术上继续保持升级创新外,还需要做到生态布局上的完善:

上下游联动,构筑ARM的产业能用性。ARM服务器芯片应该作为底层应用序列,满足下游厂商在服务器场景包括数据、存储、调用等方面的基础应用,降低客户的兼容成本。

加速产业布局,建立ARM生态。Windows/X86发展了三十多年,生态下应用软件不计其数,统一的硬件、开发和基础设施构成的壁垒是ARM攻占PC市场绕不过去的一道坎。而且,更年轻的公司已经来势汹汹。

8月12日,据报道,SiFive Inc公布已从包括SK Hynix和沙特阿美在内的投资者那里筹集了额外的6000万美元资金。其现有投资者(包括来自英特尔公司,高通公司和西部数据公司的风险投资部门)也加入了这轮融资,目前该公司估值超过1.85亿美元。

之所以重金支持SiFive,是因为这家年轻的公司给了老大哥们对抗ARM的希望:SiFive在2018年10月推出的系列CPU设计图产品线已经威胁到ARM公司的收费产品,并且还拥有后者缺乏的64位架构产品。ARM公司甚至不惜恶名,专门上线了一个网站riscv-basics.com来批判RISC-V。

英特尔的故事已经证明:技术层面的领先、商业模式上的成功,都存在一时一地的局限性。在5G及万亿互联智能设备组成的物联网新时代,保持创新和拥抱变化仍是英特尔和ARM们的立足之本。(编辑:mz)

扫码下载智通APP

扫码下载智通APP