内地第十大券商中信建投(06066)即将登陆港股 赚钱能力第六强

智通财经获悉,国内第10大券商(按2015年营业额排名)中信建投证券(06066)(以下简称中信建投)将从明天(11月29日)起招股,拟发行11.3亿股,招股价6.36-7.26港元,每手500股。集资规模最多82.04亿港元,预计12月9日挂牌。联席保荐人为农银国际、中信建投国际及瑞银。

中信建投引入国企调整基金、太平人寿保险、大和证券、北京城建投资发展、北京首开资产管理及广东省铁路发展基金等10名基石投资者,认购额约占整个募集规模的60%。募集资金其中的35%将用于发展财富管理业务;20%用于发展交易及机构客户服务业务;20%用于发展投资管理业务;15%用于发展海外业务以及10%用于一般企业用途。

继东方证券(03958)、光大证券(06178)、招商证券(06099)之后,中信建投将成为今年第四家登陆港股的中资券商。中信建投的上市,标志着国内一线券商全部上市。

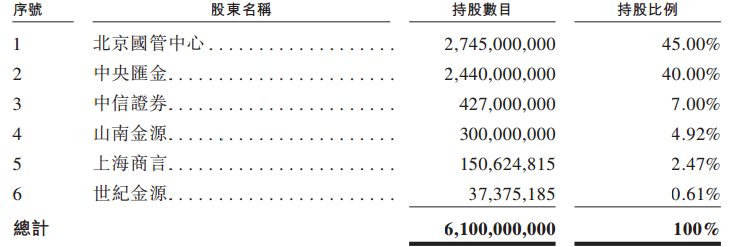

智通财经了解到,中信建投在2005年由中信证券和中国建银共同设立,主要受让当时破产的华夏证券的证券业务和相关资产,在2011年9月,由责任制公司改为股份制公司。目前中信建投由中信证券(06030)持股7%,中央汇金持股40%,北京国有资本经营管理中心持股45%。其余8%的股份由山南金源、上海商言、世纪金源持有。

截至2016年6月30日,中信建投在全国30个省、市、自治区设有225个证券营业部和20个期货营业部。

业绩靓丽盈利能力强

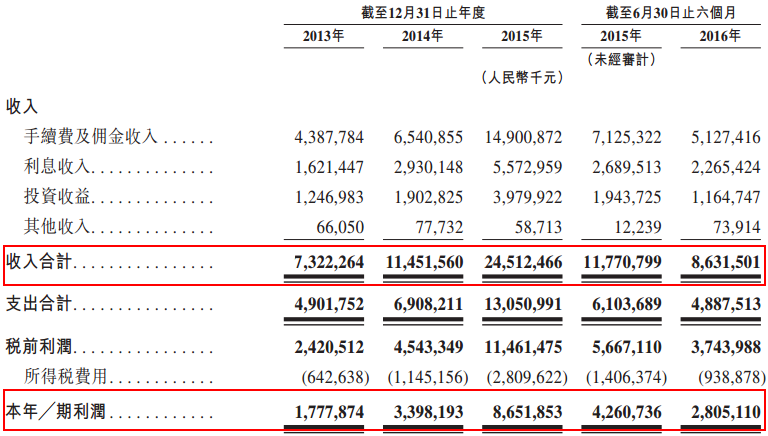

凭借散布全国的营业部和2014、2015年的A股大牛市,中信建投近年来得到了快速的发展。由2013年总收入的73.2亿元人民币(单位下同)增长到2015年的245.1亿元,净利润也从17.7亿元飙升至86.5亿元。但周期性非常强的证券行业,相关企业的收益也会随着熊市的到来而出现大幅回落。中信建投也不例外,其总收入由2015年上半年的117.7亿元下降至今年上半年的86.3亿元,而净利润则由42.6亿元下跌至今年同期的28亿元。

尽管中信建投今年上半年的收益有所回落,但凭借领先同行的盈利能力,今年上半年中信建投的营业收入和净利润均从2015年的行业第10名爬升至第6名。此外,中信建投的平均股东权益回报率从2012年开始连续四年在按总资产规模排名的内地前20大券商中排名第一。

中信建投突飞猛进的发展,得益于股市、期市、债市等蓬勃发展。在股市方面,根据万得资讯,截至2016年6月30日,沪深两市的上市公司总市值为46.3万亿元,位居全球第二,今年上半年两市股票交易额达64.2万亿元。2013年到2015年,沪深两市平均每日股票成交额从1969亿元猛增到10475亿元,增幅超五倍。对应的两市股权融资额则也由3968亿元大幅增加至15459亿元。

在期市方面,交易总额由2013年的267.4万亿元增长到2015年的554.2万亿元,年复合增长率达43.9%。在债市方面,债券融资总额由2013年的6.787万亿元到2015年的15.767万亿元,年复合增长率达52.4%。

面临互联网金融等挑战

中信建投在高歌猛进的同时,也面临着诸多挑战。根据中国证券业协会的数据,截至2016年6月30日,我国共有126家注册的证券公司,市场的集中度不高,且同时面临着商业银行、保险公司等金融机构的竞争。此外,近年来,随着互联网金融的发展,BAT等互联网巨头也已经开始进军证券行业,进一步分享证券业的蛋糕。

与此同时,随着中国证券管制的逐步放宽以及金融业混业运营的发展趋势,可能导致更多新的竞争对手(如外资金融机构等)进入证券行业。

而竞争愈趋激烈,以及随着互联网开户等快捷、高效服务的出现,近年来传统证券经纪业务的佣金已经出现大幅下滑。如中信建投的股基平均佣金率由2013年的万分之7.6下降到今年上半年的万分之4.7,而股票交易佣金也出现了大幅下滑。这对于超过五成的收入来自交易费用和佣金的传统券商来说,无疑急需转型升级,以保持一定的利润水平。

扫码下载智通APP

扫码下载智通APP