TIHT会是中信资源(01205)的下一个伯乐吗?

在港股的世界里,价值投资永远会是市场的主流话题,任你细价股如何被炒的满天飞,任你题材有多新颖,最终的股价还是要回归到公司本身的价值上来。

11月21日盘后,中信资源(01205)发布了一则主要股东变更的公告,公告内容为:TIHT Investment Holdings III Pte.Ltd(以下简称TIHT)向Temasek Holdings(Private)Limited(以下简称淡马锡)收购7.87亿公司股份,占中信资源10.01%的权益,收购价格为每股1.235,较前一日收盘价格0.91港币溢价35%。本来平淡无奇的一笔收购,却因为这高的出奇的收购价格迅速在市场上砸出了水花。次日中信资源高开5.49%,收盘时涨幅已经扩大到10.99%。中信资源究竟有何能耐受到买方如此的追捧?几年来未曾减持的淡马锡是否已经厌旧,不再看好中信资源了呢?

脱胎换骨,从胶合板到天然资源

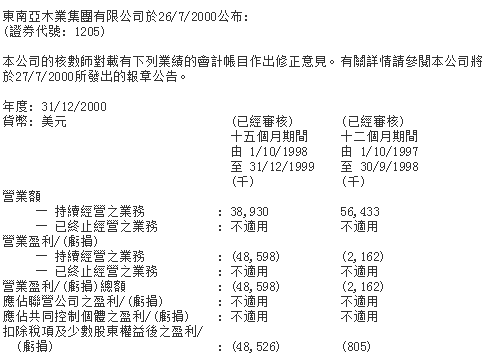

按照惯例先来扒一扒公司的历史,公司于1997年在香港上市,名叫东南亚木业(01205),早期的业务是制造及销售胶合板。十分不幸的是上市后不到一年便遭遇98年金融风暴。社会经济不景气加上自身经营管理不善,使得东南亚木业在98、99两年内发生巨亏,合计亏损3.8亿港币。

正当东南亚木业即将被淹没在这场金融海啸中时,中信集团脚踏七彩祥云横空出世,以1.5亿港币入驻东南亚木业。同时发行可换股贷款票据帮助东南亚木业偿还一身旧债,在贷款到期后以每股0.85港币的价格转化为每股面值0.05港币的普通股,将持股比例扩大至41.42%成为二股东,公司也随即更名为中信资源。随后再通过注入资产和股权转让等方式最终实现控股,公司的定位也从最初的胶合板制造商赫然转变成向中国供应主要商品及具有策略价值的天然资源供应商。再接下来就开启了中信的show time:

2003年收购电解铝场(当时是全球效率最高的电解铝场),煤矿。

2004年从著名的国际能源公司手中购入一份石油合同40%的权益,主要是针对中国大港油田的开采和分成。

2005年收购加德士华南(雪佛龙与德士古组成的合营公司)50.5%股权。同年,中信资源与广西大锰共同出资成立中信大锰,并于2010年登陆联交所。

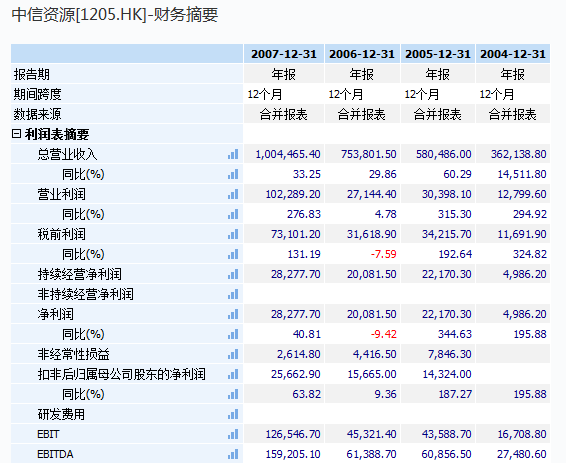

在母公司中信集团的扶持下,中信资源迅速的完成了产业链上的诸多布局,业绩也在2004年亏转盈,之后一路增长,股价也随之攀升。彻底实现翻身。

巨额亏损为何仍有溢价?

从中信资源的历史业绩来看,公司历史上比较严重的亏损一次发生在08年金融危机,另一次就是去年。中信资源15年的财务数据来看,营收37亿,同比下降79.1%,全年巨亏61亿港币,同时集团的数项资产均发生大额减值,这样的财务数据横看竖看也不像是一家被溢价收购的企业所应有的表现。那么中信资源究竟为何打动了TIHT呢?经智通财经分析认为溢价收购可能主要有以下几点考虑:

1.公司发生大额亏损的时期均是商品价格最低迷的时期,从公司过往的经营情况来看相当中规中矩,转型过后便一直专注经营各类大宗商品供应。公司在去年年报中对于亏损的解释也是由于油价大幅下滑,商品价格疲软,贸易量下滑等原因。行业本身靠天吃饭的因素较多,波动性也比较大,大多数的企业在商品价格低迷的时期都会选择减少产能,以缩衣节食的方法度过寒冬期,待商品价格回暖后在进行扩张。而中信资源却偏偏逆势而为,仰仗着中信集团对其的支持,在15年里继续全球范围的产能扩张。

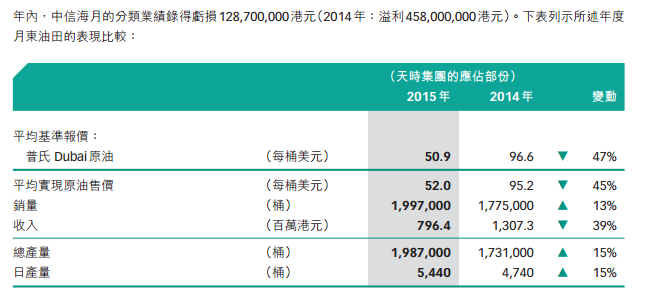

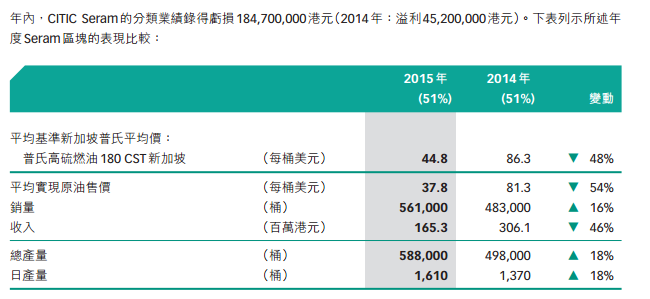

智通财经认为,15年的巨亏与这点不无关系。根据公司年报显示,公司15年石油产量整体提升,三个油田的日均产量提高3%,其中最大的Karazhanbas油田获得政府批准续期至2035年。月东区块油田总产量提升15%,Non-Bula区块油田总产量提升18%,同时取得重大天然气发现,其储量相当于3.5亿桶油当量。

在有色板块,15年中信资源附属公司中信大锰(01091)收购中国多金属(02133)29.81%的权益,成为其大股东,中信大锰从单一的锰生产商进军有色金属领域,也为中信资源有色板块做下布局。中信资源15年的大肆扩产虽造成了业绩上的巨亏,但背靠中信集团这座大山,使得中信资源15年的投产计划进行的十分顺利,而随着投入期向产出期过度,以及商品价格的回暖,中信资源接下来的业绩弹性将远大于同类企业。

2.中信资源目前涉及到的领域十分广泛有原油、天然气、煤炭、铝、锰、有色金属等(一般企业最多涉及一到两种),众多触手多线开工,对于TIHT来说收购中信资源就相当于布局了多块商品板块,目前尚未公开收购的细节,但若是以布局大宗商品这个思路那么选择中信资源无异是性价比较高的。

3.公司股价随着原油价格一起在今年年初跌入谷底,但原油价格已经有所回升(较年初有35%左右的涨幅),而按照中信资源原油上半年的产量看这部分利润的提升绝不止35%(公司上半年原油总产量约500万桶),加上下半年煤价的疯狂上涨。中信资源现在0.99的价格估值显然偏低了。

买方大有来头,溢价收购属于价值发现?

而到目前为止,中信资源的公告中尚未对这名神秘买方有任何解释,市面上也难以查到相关资料,即便上文已经对买方的动机和中信资源现在的股价做了一个分析,但仍然不免有投资者对多年来未曾减持的淡马锡突然大比例售出手中股票抱有怀疑。

经智通财经挖掘,此次交易的买方来头同样不小,追溯到背后真正的买方则是新加坡大名鼎鼎的Transpac Capital-汇亚资金管理有限公司(以下简称汇亚),汇亚是新加坡最早也是现在最大的私人股权投资公司,其投资过的企业现在无不是一代巨擎,其中就包括马云的阿里巴巴(阿里的第一笔外部资金就来自汇亚),而汇亚所管理的Transpac Industrial Holding LTD一下简称(TIH)正是这次收购中信资源的TIHT的母公司。

更有意思的是,TIH与淡马锡也是渊源不浅,早在2014年TIH便以1.29亿美元收购淡马锡持有的CEI和三井人寿部分权益,其中一部分以现金收购,另一部分则通过子公司TIHT发行股份收购,收购完成后,TIH持有55%权益,淡马锡持有45%。而此次TIHT从淡马锡手上买走中信资源,也可以说得上是轻车熟路了。据TIH官网上介绍来看,同样也是个价值投资的铁粉,投资周期基本都在5年以上。此次以如此高调的形式入股中信资源,应该是相当看好这份资产。而淡马锡具智通财经调查发现当年的收购平均价格应该在3.85左右,此次退出价格应有所亏损。如此看来两家机构的观点各执一方。

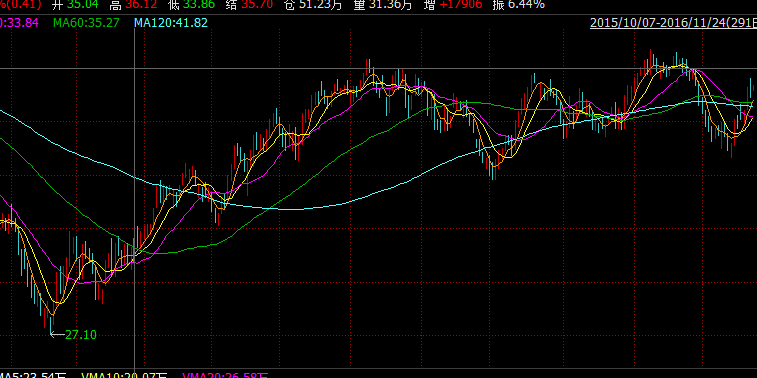

智通财经认为,按照目前中信资源所拥有的业务规模来看,原油与煤炭的收入占比过半,从今年原油价格与煤炭价格的走势来看(下图为年内原油与焦煤走势),中信资源2016年的业绩应该有一个比较大的变化。

目前77亿的市值确实有所低估,并且当前0.99的价格也还远未到达TIHT1.235港币的收购价格,在大宗商品能继续走强的情况下,该股还是相当具有潜力的,喜欢放长线或是看好大宗商品的投资者不妨多多关注。

扫码下载智通APP

扫码下载智通APP