如何看待早期药筛CRO估值和空间?

本文来自微信公众号“杏林建研”,作者:孙建、郭双喜。

摘要

随着维亚生物和成都先导等早期药物发现CRO企业登陆二级市场,资本市场逐步关注早期药物筛选CRO市场空间以及估值问题。我们从绝对估值角度估算了存量可药性靶点对应的早期药物筛选市场空间,从相对估值角度对比分析了海外早期药物筛选CRO企业Peptidream、Evotec和Schrodinger与本土早期药物筛选CRO成都先导、维亚生物和药石科技的商业模式、人均创收/创利和估值水平,我们认为早期药物筛选CRO企业高溢价来自于:业务可拓展性+IP属性提升对客户议价能力。因此,我们认为长远来看这些早期药物筛选CRO企业仍然有较大的成长空间。

早期药物筛选平台:原研创新药物研发“种子孵化器”,产业链地位关键

活性化合物(Active ingredient)专利是创新药申报专利中最核心最具价值的专利,活性化合物专利到期后仿制药才能上市,me-too类创新药也需要详细分析“原研创新药”的核心化合物专利从而有效绕过其被专利保护的所有化合物结构式。而早期药物筛选技术平台可以发现这些活性化合物,在整个创新药物研发产业链中处于非常关键的位置。

FDA批准创新药数据看,First-in-class占比52%,早期药物筛选行业成长性强

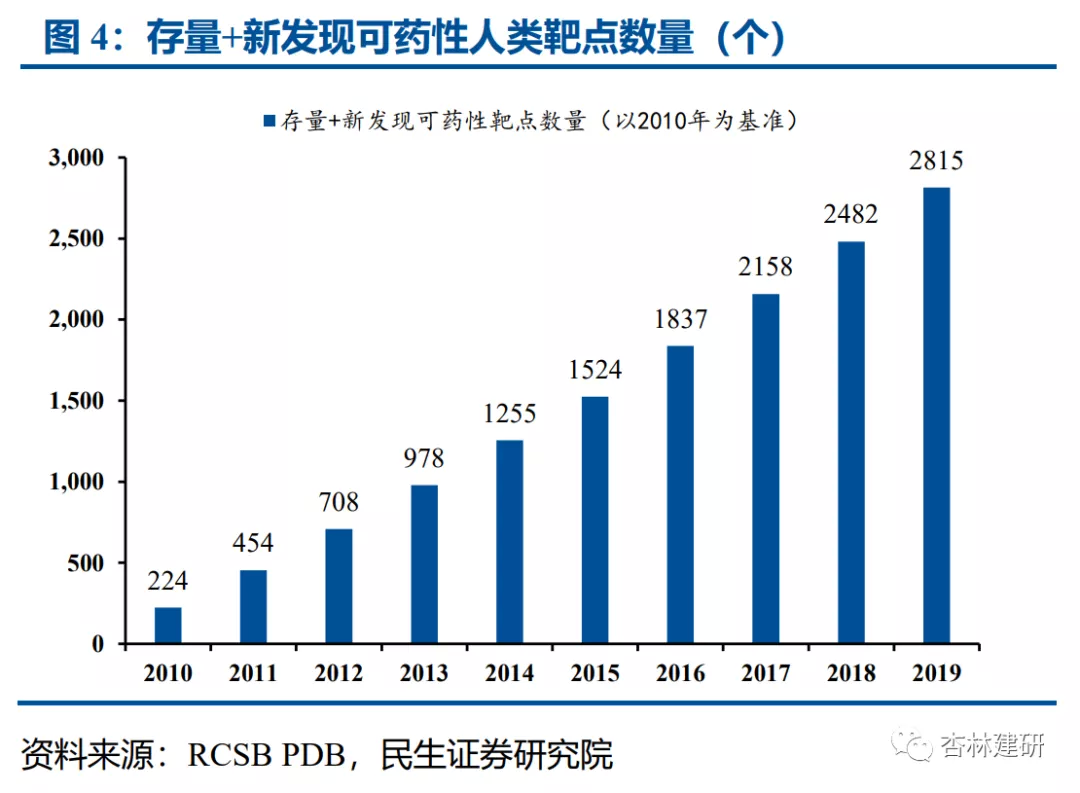

FIC药物仍是主流,早期药物筛选行业仍然有较大的成长空间。2019年以前FDA批准创新药物中52%以上是FIC药物。基于过去5年可成药性靶点数量快速增长的趋势,我们判断:2020-2029年可能会持续迎来FIC药物上市的爆发期。1990-2019年可药性靶点药物开发成功率在16.9%,相比于2015年以前26%药物开发成功率出现下降主要是因为2015-2019年新发现的人类序列结构数量增速要快于创新药物开发速度,具有滞后性,可以预期2020-2029年间FIC药物数量会因为2010-2019可药性靶点数量的快速增加而同步上扬。因此我们认为早期药物筛选行业仍然有较大的成长空间。

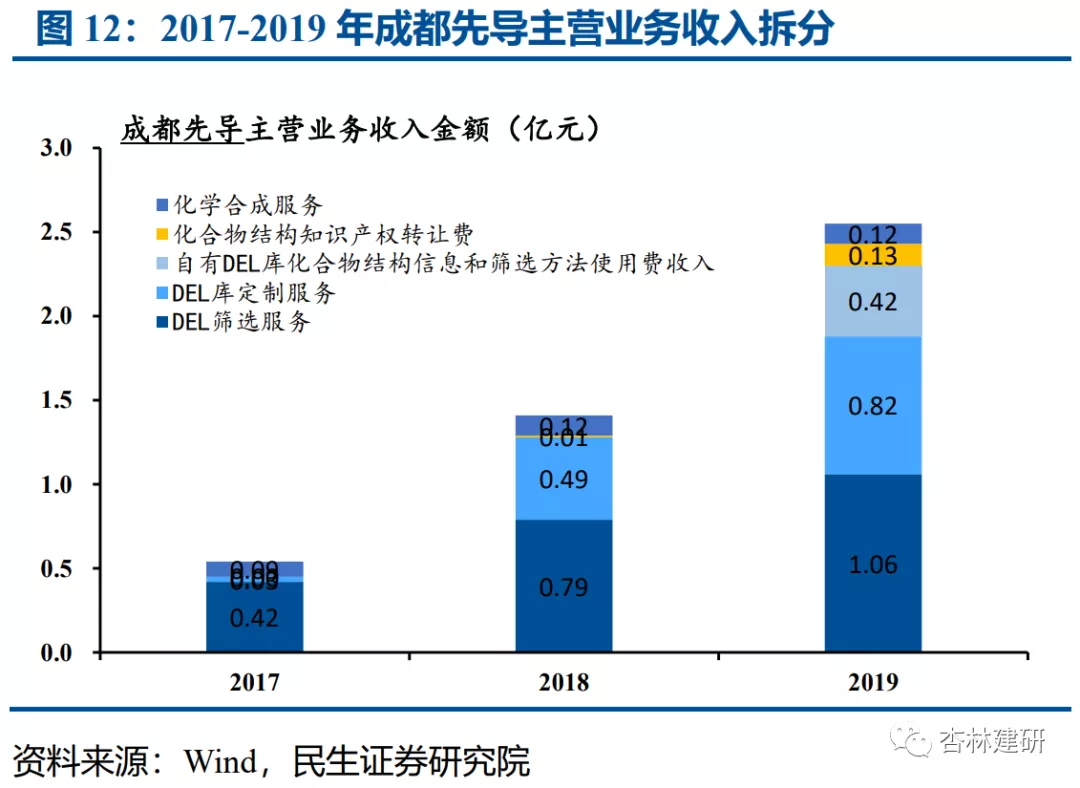

看订单空间:药物筛选CRO企业订单峰值可达到42亿元以上,市场相对分散

我们假设2010-2019年单个靶点筛选订单单价处于逐步提升的趋势中,按照存量+新发现人类可药性蛋白靶标都可以作为早期药物筛选CRO企业的订单去承接,则2019年每家早期药物筛选CRO企业可以承担的靶点数量为2815个,假设2019年单个靶点订单金额150万(我们按照成都先导2019年公布的单个靶点筛选单价200万下调至150万作为行业均值,每个筛选平台的靶点单价跟技术平台搭建成本和人工工时有关,每家会有区别,因此以上单价仅为估算)计算得到2019年整个早期药物筛选市场订单峰值有望达到42亿元。如果参考成都先导DEL库筛选服务收入(1.06亿元)和维亚生物早期药物筛选服务收入(3.23亿)体量来看,我们认为这个行业内有技术优势和客户积累的CRO企业仍然有较大的成长空间。

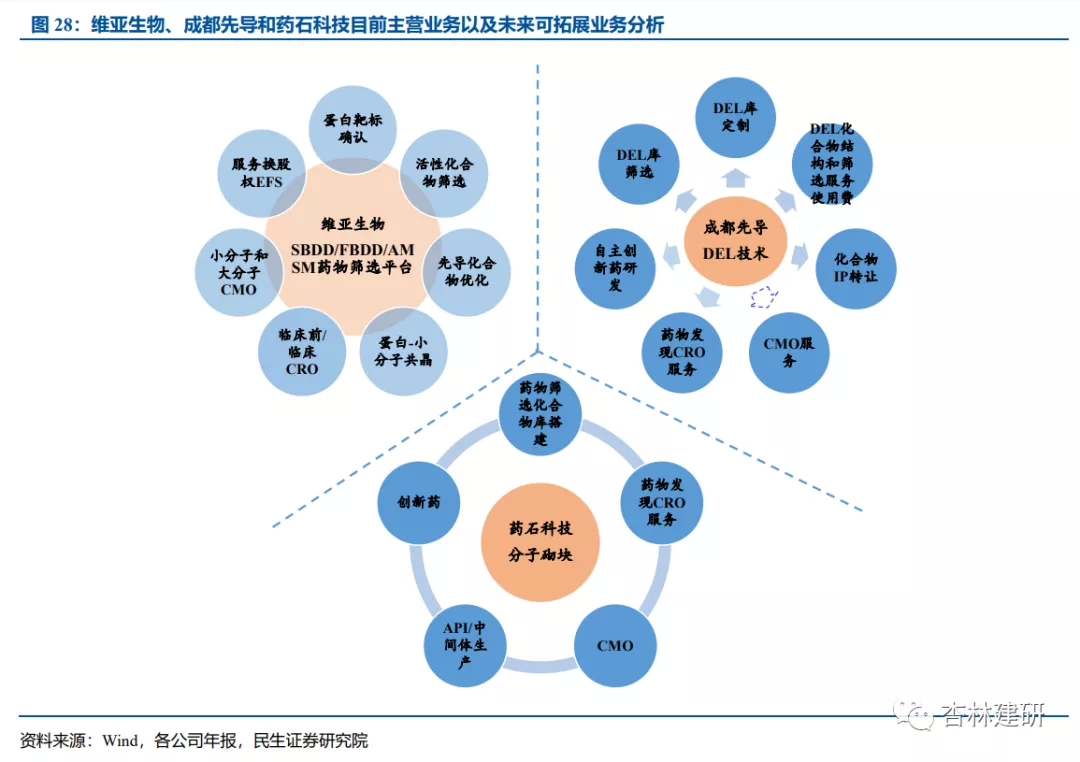

业务可拓展性+ IP属性决定了药物筛选CRO生态链丰富性和业绩高弹性

①早期药物筛选平台的强IP属性带来更大话语权。由于药物研发全产业链中的核心专利是前期化合物开发专利,这就决定了化合物筛选和优化服务这种强IP属性高溢价服务变现与传统药物发现CRO企业服务变现模式在溢价程度、收入确认方式和收入波动性等多个方面存在明显区别。②不同于一般流程服务的医药CXO,具有更高的人均创收、创利能力。我们通过对比发现从人均创收和创利水平来看,早期药物筛选CRO企业的单人创收和创利能力更强(处于行业中上游)。③早期药物筛选平台强大的业务可拓展性带来更丰富业绩兑现空间。早期药物筛选技术可以为公司带来极强的业务可塑性,从长期来看会为公司带来更高的业绩弹性和更丰富具有差异化的业务生态链发展模式。我们从目前的国内本土3家早期药物筛选CRO企业的业务拓展方向可以看到这些平台型企业丰富的业务拓展空间,为未来成长性奠定基础。

投资建议

推荐药石科技(创新分子砌块)、成都先导(DEL技术)、药明康德(02359)(DEL+FBDD+SBDD)、康龙化成(03759)(DEL+SBDD),关注维亚生物(01873)(SBDD+FBDD+AMSM)等CRO企业在早期药物筛选行业中持续建立起来的核心竞争力以及未来业务模式可拓展性带来的业绩弹性。随着新可药性靶点数量不断增加,早期药物筛选企业业绩确定性也会越来越大。未来商业模式可拓展性有望带来更大的业绩弹性。

风险提示

行业政策变动;创新药研发景气度下滑;订单短期波动性; 竞争风险。

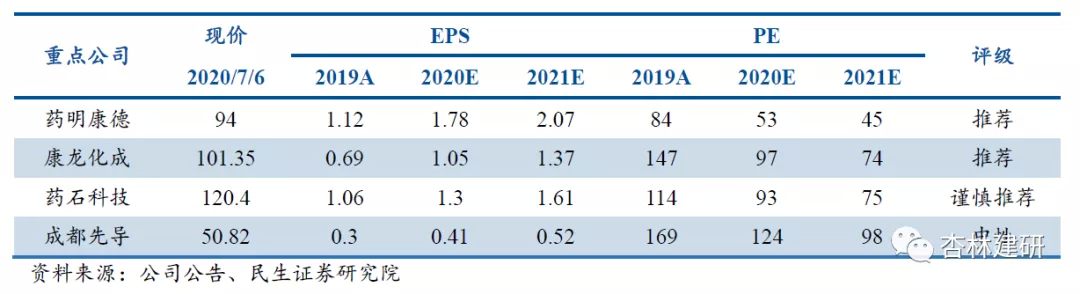

盈利预测与财务指标

随着维亚生物和成都先导等早期药物发现CRO企业登陆二级市场,资本市场开始关注早期药物筛选CRO市场空间以及估值问题。本文从绝对估值角度估算了存量可药性靶点(针对小分子药物研发)对应的早期药物筛选市场空间,从市场空间角度对比分析了海外早期药物筛选CRO企业Peptidream、Evotec和Schrodinger与本土早期药物筛选CRO成都先导、维亚生物和药石科技的商业模式、人均创收/创利和估值水平,我们认为早期药物筛选CRO企业高溢价来自于:业务可拓展性+IP属性提升对客户议价能力。因此,我们认为长远来看这些早期药物筛选CRO企业仍然有较大的成长空间。

一、药筛平台是原研创新药物“种子孵化器”,产业链地位关键

早期药物筛选技术平台是创新药物的“种子孵化器”。活性化合物(Active ingredient)专利是创新药申报专利中最核心最具价值的专利,活性化合物专利到期后仿制药才能上市,me-too类创新药也需要详细分析“原研创新药”的核心化合物专利从而有效绕过其被专利保护的所有化合物结构式。因此可以看出早期药物筛选技术是原研创新药物研发的“种子孵化器”,奠定整个创新药活性化合物骨架。正如我们DEL行业深度报告《从DEL 看药物筛选平台的商业路径选择—DNA 编码化合物库药物筛选技术行业深度报告》中总结的那样,目前HTS、FBDD、SBDD、DEL等药物筛选技术奠定了整个原研创新药发展基础,未来也将有很大的发展前景,高溢价服务变现和产品变现会成为这些早期药物发现平台型企业未来发展的两条路径。

一般来讲,MNCs对知识产权(创新药物IP)重视度极高,会把创新药筛选(活性化合物发现)和早期研发(先导化合物设计优化)等业务放在公司内部完成,biotech相对于MNCs来讲在早期药物筛选平台搭建(早期药物筛选平台搭建需要较大开支,像HTS这种技术平台核心在于足够丰富的化合物库,biotech很难超越MNCs数百年积累的丰富的化合物库)和发现能力上相差甚远,因此主要寻求CRO企业帮助完成前期药物筛选,然后依靠自身科学家(创始人或者外聘科学家)团队设计先导化合物再交于药物发现CRO企业(如药明康德和康龙化成)来合成这些先导化合物。

创新药研发外包行业正在发生变化:MNCs早期药物筛选因效率开始寻求外包,新兴Biotech因效率和成本寻求外包。如我们所知,有着数百年丰富创新药研发经验MNCs在最早进行创新药物研发时均采用自主研发的模式,MNCs会花费大量的人力物力去搭建早期药物筛选平台以及丰富化合物库(HTS仍然是MNCs进行创新药筛选的最主要手段),从而在后续创新靶点药物开发中占据高地。但是我们发现原研创新药物研发正在发生变化,大量的biotech迅速崛起,这些biotech在与MNCs竞争时更关注成本和效率,因此对创新药物研发的各项环节都有较强的外包诉求,而MNCs也开始重新评价创新药物研发的效率问题以抢占先发优势,早期药物发现外包率也在不断提升。从Nuevolution、X-Chem和成都先导等客户结构也可以很明显看到像辉瑞、强生、诺华和默沙东等MNCs也在寻求早期药物筛选CRO的合作,加速创新药研发效率。同样的在SBDD领域具有竞争力的维亚生物也有很多MNCs客户(公司招股书显示全球前10大药企中9家为其客户),我们建议关注这种早期药物发现业务外包的趋势以及市场前景。

二、从FDA批准创新药数据看,FIC药物数量占比52%,药筛行业成长性强

2015年以前FDA批准创新药物中53.8%以上是FIC药物。在2015年发表的一篇综述文章《A comprehensive map of molecular drugtargets》中总结了截止2015年FDA所批准的创新药中所设计的人类蛋白靶点数以及总药物数量,从数据来看,总共涉及667个人类蛋白靶点,涉及的药物数量为1194个,是靶点数量的1.79倍,这就意味着每个靶点对应1.79个创新药物。考虑到我们熟知的像VEGF、DPP-4等热门靶点均有多个创新药(FIC/BIC+me-too/better)获批上市,我们认为单个靶点仅对应单个创新药(这种基本可以认定为FIC药物)占比应该很高。同样的从获批上市的针对人类蛋白靶点的小分子药物数量(999)和小分子药物靶点数量(549)比值(1.82)来看,小分子药物中也应该有不少于549个FIC药物被批准上市。获批上市的生物药绝大多数为FIC品种(生物药数量/生物药靶点=1.34)。从人类靶点总数量和获批创新药物数量对比来看,FIC药物占比应该在53.8%附近,我们可以看出FIC药物仍然是获批上市药物的主流品种。

2016-2019年FDA批准药物中FIC药物占比约在30%,占比仍然较高。我们梳理了2015-2019年FDA批准的First in Class药物数量以及占比情况,从数据来看,原研创新药物在美国市场仍然占有很重要的地位,2019年FDA共批准48个创新药物,其中有20个FIC药物,占比达到41.67%,而2015-2018年FIC药物占比也一直维持在1/3附近。我们认为这跟海外创新药企业在早期药物筛选和发现上丰富的研发经验、FIC药物自主定价模式以及他们对新的具有临床价值靶点紧密跟踪能力密切相关。而科学界不断对起到关键作用的新药物靶标进行确认、信号转导通路以及作用机制的进一步揭示也为FIC药物的研发奠定了重要的前瞻性工作,这也意味着生物医药行业对原研创新的探索会一直持续下去。

综合来看:2019年以前FDA批准创新药物中52%以上是FIC药物,仍是主流。如果将前文梳理的2015-2019年FIC药物数量与2015年之前FIC药物数量进行加和之后可以看到:目前FDA批准上市的FIC药物数量(针对人类蛋白的小分子+生物药)至少达到729个,然后占FDA批准上市的所有创新药物数量比例可能在52%(2016-2019年FDA批准上市FIC药物并未区分人类蛋白和病原体蛋白,因此以上数值仅供参考)以上,可见FIC药物研发仍是占据主流的。

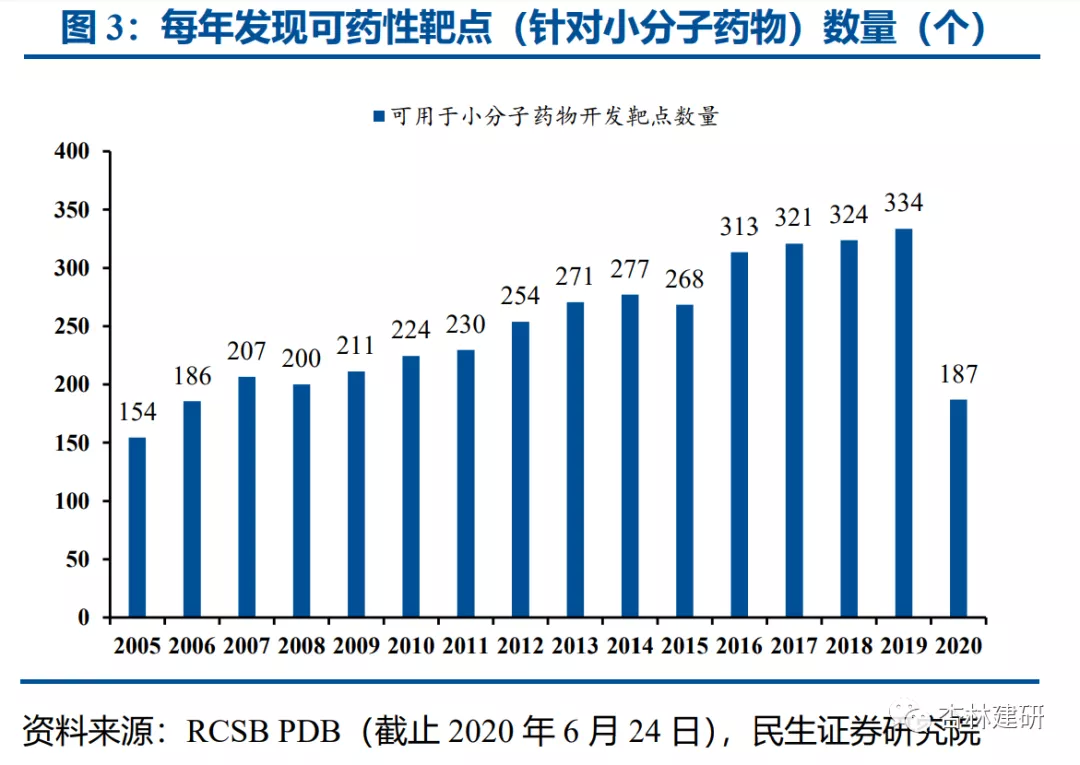

我们认为:2020-2029年可能会持续迎来FIC药物上市的爆发期,早期药物筛选行业仍有较大成长空间。1)2015年之前可药性靶点创新药物开发成功率在26%。1990-2014年新发现人类序列结构数量为26761个,按照可药性靶点占比10%估算,可进行药物开发的靶点数量约为2676个,如果按照文献中提到的2015年之前FDA批准创新药中人类相关的总靶点数量695(人类蛋白靶点数667+其他人类生物分子靶点数28)个来计算,可药性靶点的药物研发成功率约在26%,是一个非常高的水平。2)1990-2019年可药性靶点药物开发成功率在16.9%。如果将2015-2019年上市的FIC药物靶点数量78个与2015年之前的数据进行汇总可以发现历史上可药性靶点药物开发成功率约在16.9%(成功开发出创新药物的总靶点数773/可药性总靶点数4578),相比于2015年以前26%药物开发成功率出现下降主要是因为2015-2019年新发现的人类序列结构数量增速要快于创新药物开发速度,具有滞后性,可以预期2020-2029年间FIC药物数量会因为2010-2019可药性靶点数量的快速增加而同步上扬。

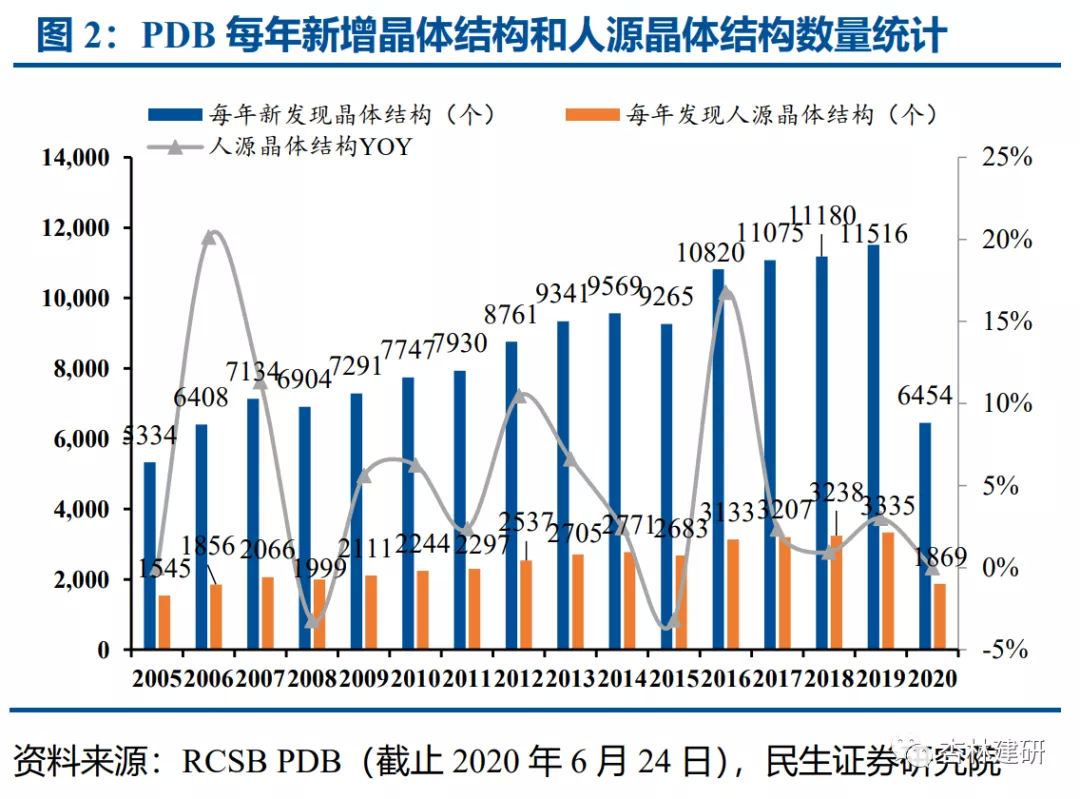

三、订单空间:药筛CRO企业订单峰值可达到42亿元以上

(一)从新靶点发现和存量靶点的开发价值来看早期药物筛选市场空间为了更好的阐述早期药物筛选服务的市场空间,我们先梳理了每年在RCSB PDB(Protein Data Bank)官网上收录的新的人类序列晶体结构的数量。从新发现人类序列晶体结构(包括蛋白质、RNA和DNA等所有序列结构)数量以及目前FDA批准的FIC药物数量可以看到,新靶点发现仍在快速增长(以5年维度计算,伴随着每5年生物表达技术突破,呈现快速增长)。截止2020年6月18日,PDB官网共公布了164174个全新的序列结构,其中人类序列结构47552个,占比28.96%。如果按照人类序列占全部发现序列结构的比例28.96%,参照每年新发现的序列结构总数,可以计算得到每年新发现的人类序列晶体结构数量,可以看到2016-2019年每年都会新增300多个新的可用于小分子创新药物研发靶点(假设针对小分子的可药性靶点占比10%)。

如果将成都先导2017-2019年完成的147个药物筛选订单进行分析后可以发现:成都先导完成的药物筛选的靶点占2017-2019年新增可药性靶点的15%,我们认为这是相当高的比例。而公司招股书里也提到了“按照已上市药物和临床研究药物数量统计的国内前 20 大热门靶点和全球前 10大热门靶点中,发行人报告期内筛选的上述靶点中分别包含 6 个和 5 个,这也就意味着成都先导的订单中也存在一些老靶点。

(二)订单峰值=可承接筛选靶点数量*单价,订单空间可达到42亿元以上

如果按照我们计算的每年新增可药性靶点(针对小分子药物开发)数量,然后成都先导公布的2017-2019年药物筛选订单单价可以计算出每家早期药物发现企业可以实现的收入峰值(需要说明的是同一个靶点可以放到不同的早期药物发现CRO企业去做,但是每家早期药物发现平台针对同一个靶点所能筛选出来的活性化合物是不同的,这个取决于化合物库的种类,这也是为什么很多创新药企业仍然在做老靶点的早期药物筛选)。早期药物筛选的靶点数量有限,按照成都先导公布的2019年DEL化合物库筛选一个靶点单价200w计算,相对于创新药从筛选到上市的10亿美元总开发成本相当渺小。我们认为为了提高药物筛选到药物上市成功率,创新药企业尤其是资本雄厚的MNCs是有通过自主筛选+多家外包并行(多家早期药物发现企业可以接同一家MNCs相同靶点)的诉求,这一点可以从MNC在多家早期药物筛选CRO服务商均有订单推测。

我们假设2010-2019年单个靶点筛选订单单价处于逐步提升的趋势中,按照存量+新发现人类可药性蛋白靶标都可以作为早期药物筛选CRO企业的订单去承接,则2019年每家早期药物筛选CRO企业可以承担的靶点数量为2815个,按照2019年单个靶点订单金额150万(我们按照成都先导2019年公布的单个靶点筛选单价200万下调至150万作为行业均值,每个筛选平台的靶点单价跟技术平台搭建成本和人工工时有关,每家会有区别,因此以上单价仅为估算)计算得到2019年整个早期药物筛选市场订单峰值有望达到42亿元。如果参考成都先导DEL库筛选服务收入(1.06亿元)和维亚生物早期药物筛选服务收入(3.23亿)体量来看,我们认为这个行业内有技术优势和客户积累的CRO企业仍然有较大的成长空间。

四、估值:从海内外对比,探讨本土药筛CRO高估值合理性

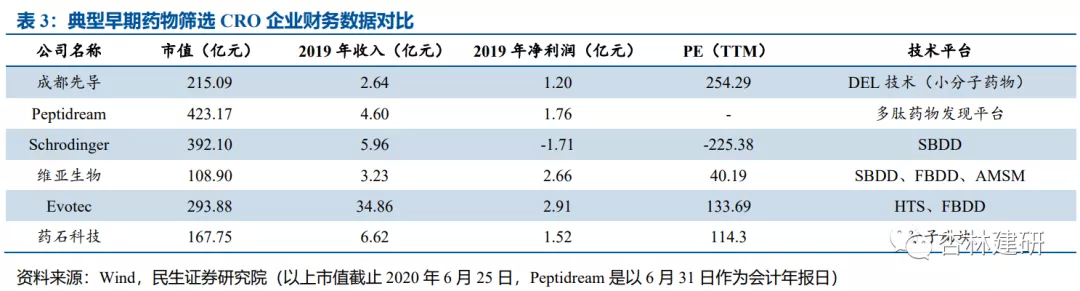

(一)收入、利润:海外药筛CRO收入利润规模不大,但却享有高估值

我们选取了几家在早期药物筛选领域具有话语权和独特技术平台的CRO企业Peptidream、Schrodinger和Evotec作为标的,来对比分析成都先导、维亚生物的高溢价服务变现服务模式以及未来商业模式拓展给这些早期药物筛选CRO企业带来的业绩和估值成长空间。

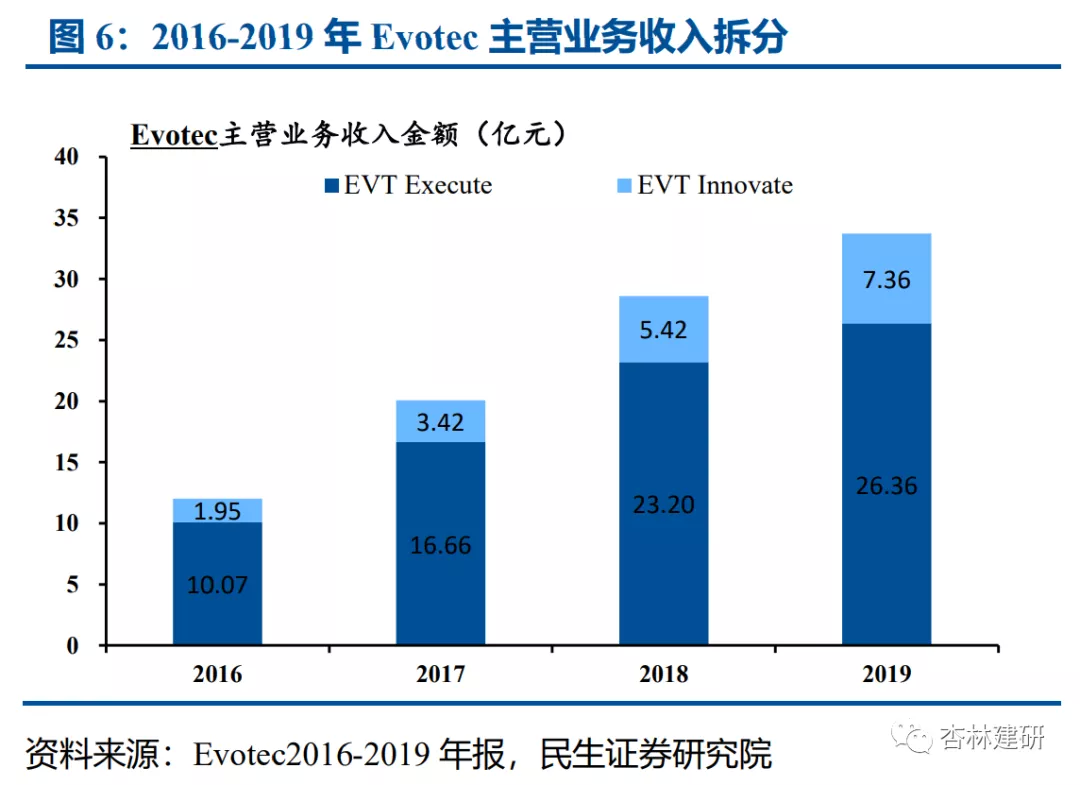

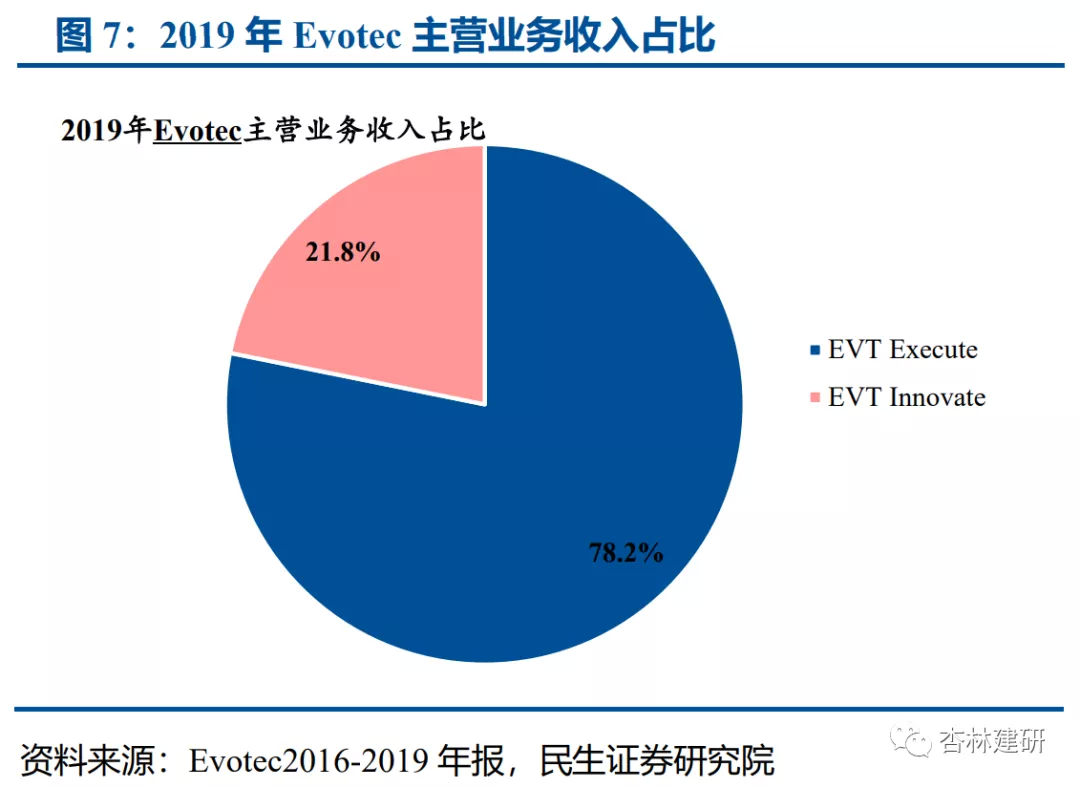

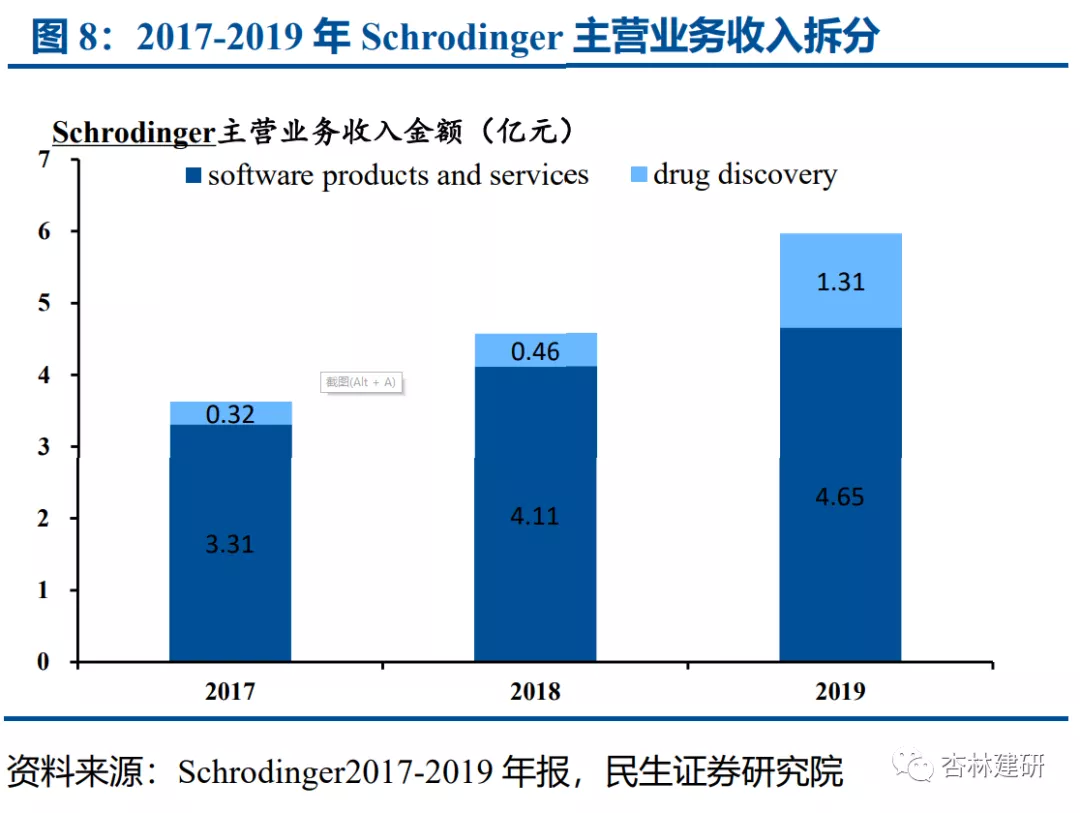

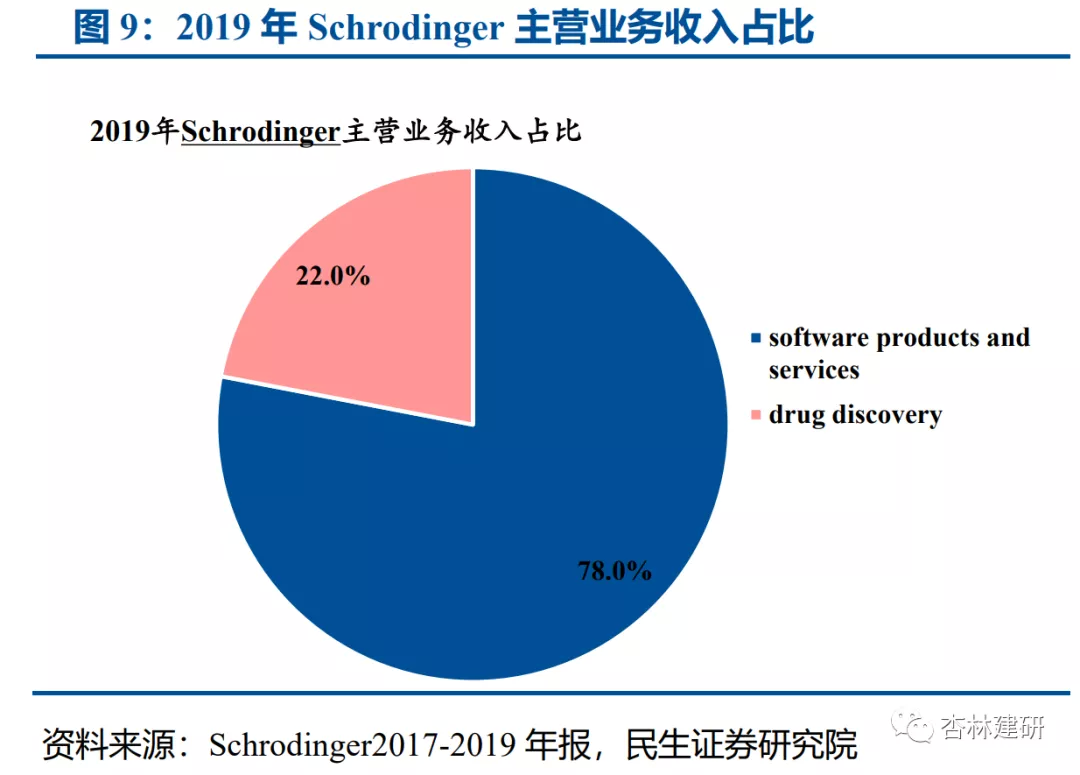

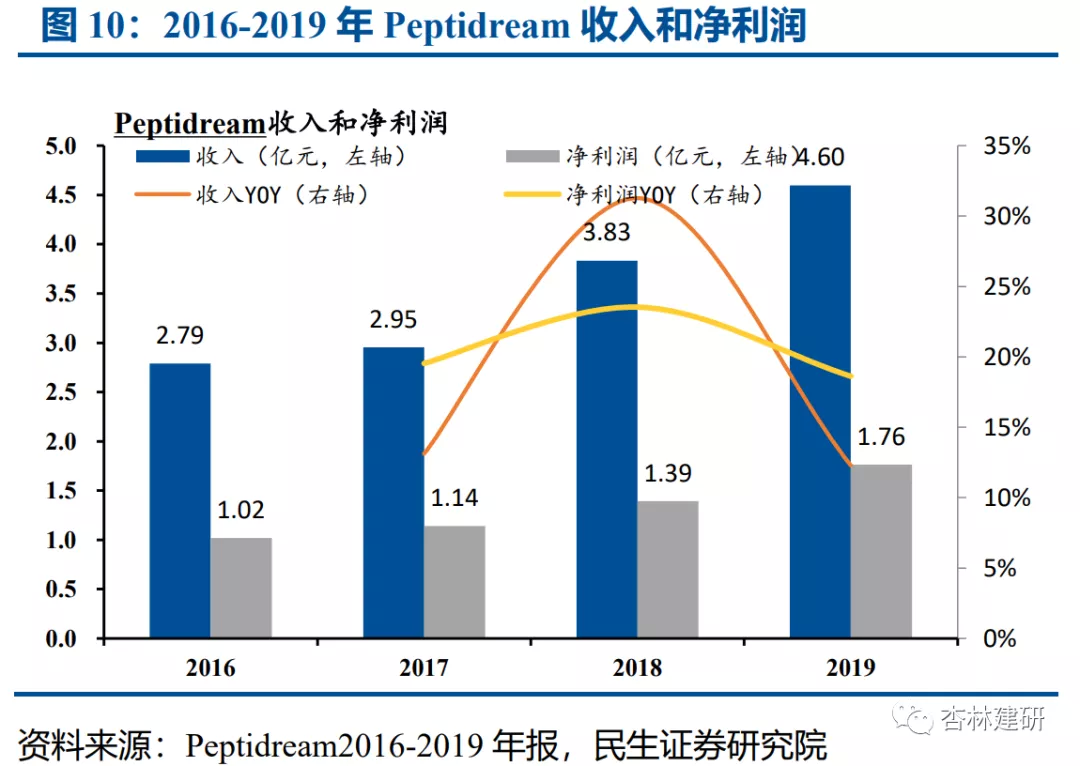

我们通过梳理Peptidream、Schrodinger和Evotec3家早期药物筛选CRO企业收入和利润体量并进行对比后发现, Evotec收入体量较大,2019年实现34.86亿元收入,其中EVT Execute业务收入达到26.36亿元,EVT Innovate实现收入7.36亿,净利润2.91亿元(同比2018年下滑明显,主要是研发费用投入加大+无形资产减值+税费支出增加明显)。EVT Execute的收入中不仅包括早期药物筛选服务收入,也包括下游的临床前CRO服务(动物实验,CMC开发等业务),我们预计下游业务占比较高。EVT Innovate业务收入主要来自于里程碑付款以及新的合作开发订单。Schrodinger和Peptidream 2019年收入分别为5.96亿和4.6亿元,对应净利润水平为-1.71亿元(主要是销售费用和管理费用以外的自主研发创新药管线研发的投入较大导致亏损)和1.76亿元。

相比于Peptidream、Schrodinger和Evotec 3家早期药物筛选的海外CRO,本土的3家早期药物筛选CRO企业成都先导、维亚生物和药石科技收入和利润以及商业模式均具有极强的相似性。

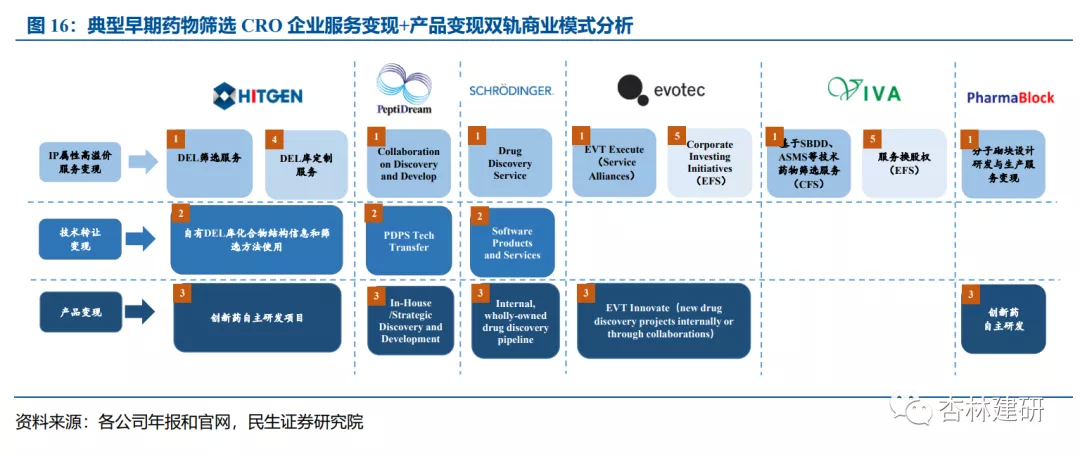

(二)商业模式:服务变现+产品变现是药筛CRO常见模式

商业模式:得益于早期药物筛选平台更强的话语权,服务变现+产品变现在早期药物筛选CRO常见。通过对成都先导、Peptidream、Schrodinger、Evotec和维亚生物的商业模式进行分析后我们发现,这些具有创新药物筛选平台的CRO企业主要以高溢价服务变现模式和产品变现模式为主,这与我们DEL行业深度报告中推演的早期药物筛选CRO企业未来发展的两种商业模式相符,但是与传统药物发现CRO企业仅做服务变现的商业模式不尽相同。未来这些CRO企业可以转型创新药Biotech也可以将后续创新药管线通过license out或者共同开发的模式进行变现,体现了拥有早期药物筛选核心技术企业未来业务拓展的多样性,我们认为这也为这些CRO带来更多的未来发展可能性以及更高的估值想象空间。比如:成都先导在作为国内第一家探索产品变现的早期药物筛选CRO企业享有更高的估值,招股书中也提到要将向下游的临床前服务和临床服务业务延伸,维亚生物也在不断尝试进行小分子和大分子CMO业务拓展,同时还通过服务换股权(CFS)模式在3年附近股权退出时实现服务变现。这些新颖的商业模式不仅是早期药物筛选企业高壁垒技术能力的兑现,也是商业模式极强可塑性的证明。

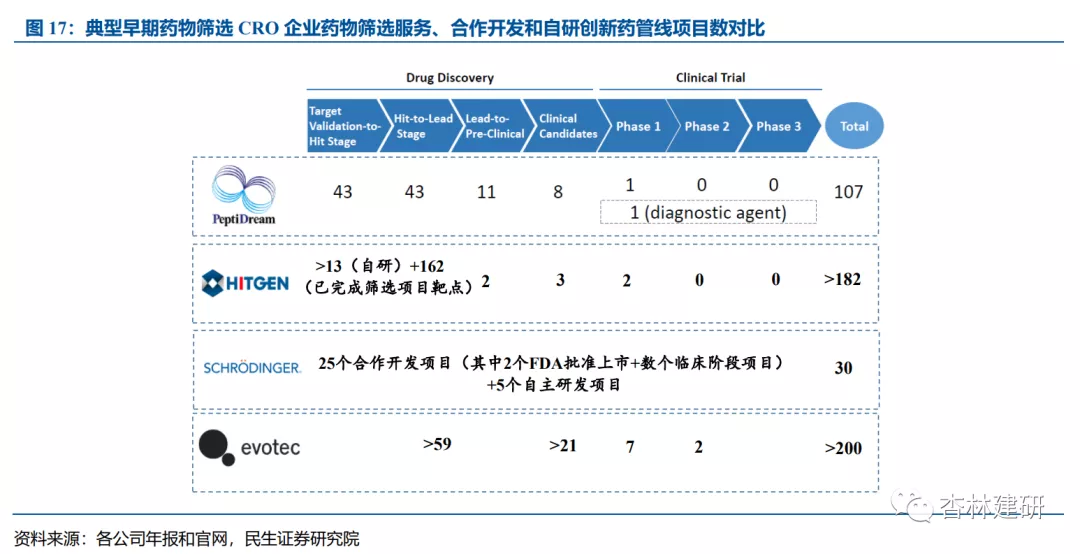

(三)平台价值属性:服务的强IP属性创造向创新药产品变现可能性

强IP属性的活性化合物筛选服务为早期药物筛选CRO企业带来产品变现业务模式强拓展性。我们发现Peptidream、成都先导、Schrodinger和Evotec等国际知名的早期药物筛选企业在通过自身领先的创新药物筛选技术平台服务客户进行创新药研发的同时,也在不断搭建自己的创新药研发管线(成都先导有多于13个自主研发创新药管线,Schrodinger也布局了5条创新药管线,Evotec有几十条自研创新药管线),这与投资者认知的出于客户信任考虑药物发现CRO企业不应该进行自主研发的认知偏差较大。我们认为出现这种情况的原因主要是因为创新药筛选平台型企业在创新药研发领域较强的议价权,这种议价权主要来自于早期药物筛选企业能够通过筛选平台为客户提供具有IP属性的活性化合物或者先导化合物骨架,这是药物活性化合物专利的核心。这也是传统药物发现CRO企业和早期药物筛选CRO企业本质区别。

(四)客户结构:越来越多的MNCs开始寻求药筛外包服务

从DEL行业客户情况来看,MNCs也在不断寻求早期药物筛选合作/服务提高创新药筛选成功率。我们通过分析早期药物筛选订单客户的结构发现:除了一些Biotech在不断寻求早期药物筛选的外包服务之外,MNCs也在不断需求与早期药物筛选CRO企业的服务与合作,正如DEL深度报告中总结的像辉瑞、默沙东、强生、诺华等大型MNCs均在不同的DEL企业中寻求创新药新分子实体的筛选服务。

在不同的早期药物筛选平台(多肽、SBDD和DEL平台)订单客户中呈现相同迹象。诺华、拜耳、默沙东和辉瑞也在积极寻求不同早期药物筛选技术平台的早期药物筛选外包服务或者合作开发。我们认为这可能是因为MNCs虽然在创新药早期筛选平台上有很大的优势,但是为了提高早期药物筛选的成功率、加快研发进度以及搭建完善不同早期药物筛选平台需要更大资金和时间成本,MNCs也越来越倾向于将早期药物筛选的靶点外包出去,这是创新药研发整个行业的积极变化,也为未来早期药物筛选平台型企业的持续发展提供了资金支持。

五、业务可拓展性+IP属性决定了药筛CRO企业高溢价

我们认为早期药物筛选CRO企业高溢价来自于:强大的业务可拓展性(药石科技向下游CMO拓展,维亚生物向小分子和大分子CMO拓展+EFS盈利模式,成都先导向下游的临床前CRO和创新药产品变现拓展)+强IP属性带来的更高话语权造就了这些早期药物筛选CRO企业更大的成长空间。

(一)早期药物筛选平台的IP属性带来更大话语权

由于药物研发全产业链中的核心专利是前期化合物开发专利,这就决定了化合物筛选和优化服务这种强IP属性高溢价服务变现与传统药物发现CRO企业服务变现模式在溢价程度、收入确认方式和收入波动性等多个方面存在明显区别。1)从溢价程度上来讲:DEL筛选服务提供的是先导化合物从无到有的创新性发现和优化的服务过程,服务中体现的是企业独特的IP溢价,而传统CRO企业是对核心专利中化合物跟随性服务,IP属性偏弱,溢价并不明显;2)从收入金额组成来看,高溢价服务变现收入组成=报价+license out+里程碑付款+产品上市销售额提成,进度越往后收入就会越高,体现了该服务的高溢价,而传统的CRO服务商收入确认金额采用报价(估算成本+合理利润)*完工百分比方式确认。早期药物筛选平台的强IP属性给这些CRO企业带来更大的话语权,这一点从成都先导DEL化合物库筛选订单单价从2017年的110万元/靶点快速提升至2019年的200万元/靶点也可以看出来。

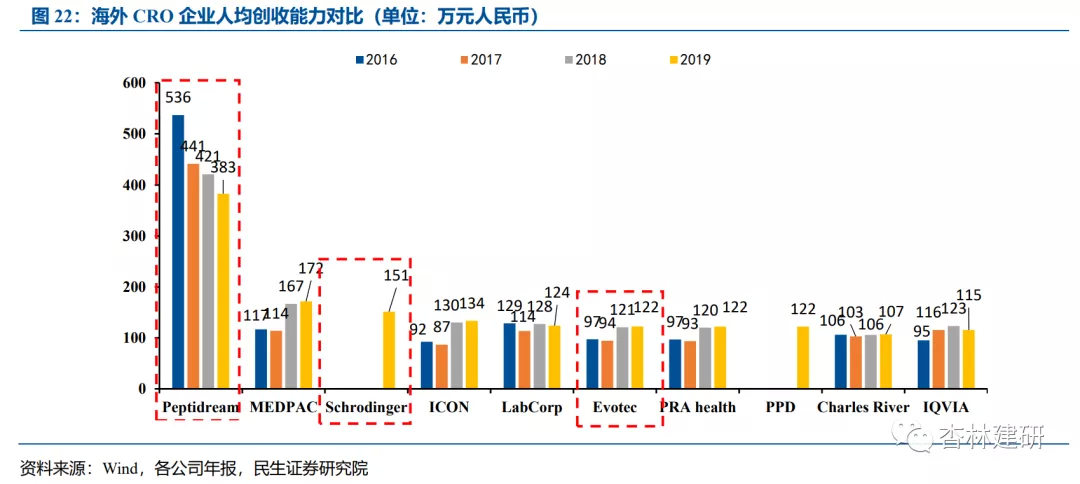

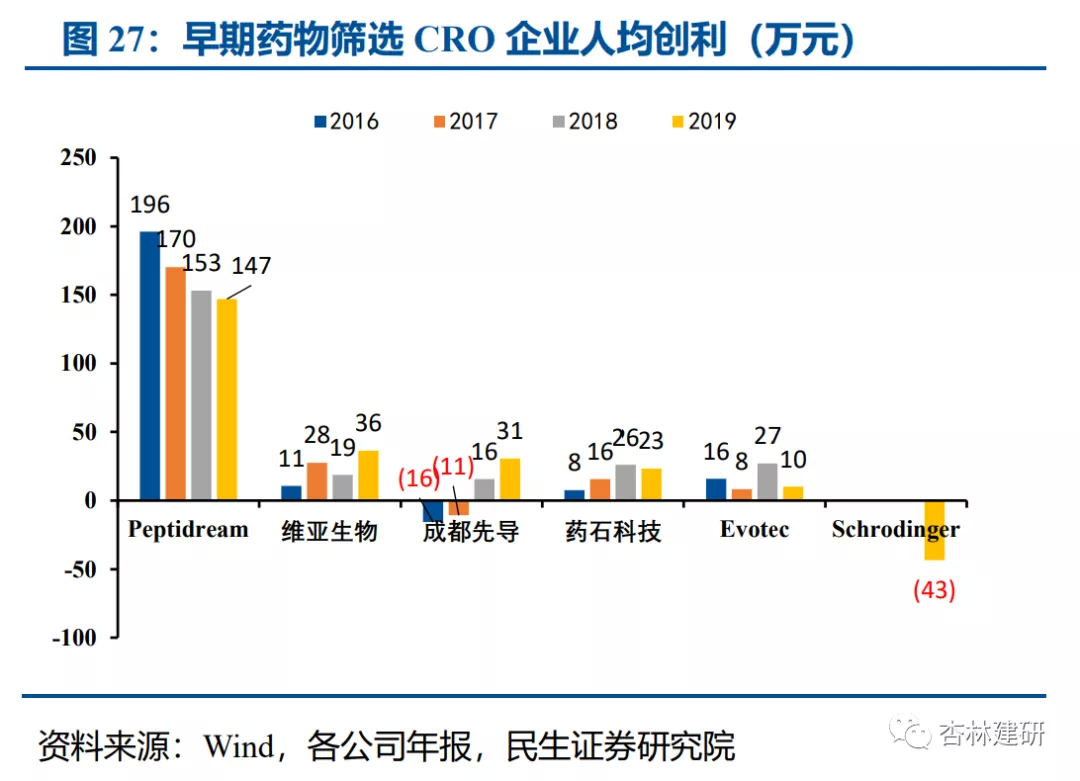

(二)突破“数人头”模式:更高的人均创收、创利水平

从人均创收和创利水平来看,早期药物筛选CRO企业的单人创收和创利能力更强(处于行业中上游),这一点通过对比海外典型CRO企业(MEDPAC、LabCorp、ICON、Charles River、PRA Health、PPD和IQVIA)和早期药物筛选CRO企业(Peptidream、Evotec和Schrodinger)的人均创收和人均创利的数据就可以发现。Peptidream创造了最高的人均创收(2019年实现383万/人)和人均创利(2019年实现147万元/人)。Evotec和Schrodinger的人均创收能力也基本处于行业中上游。Peptidream2019年员工人数仅120人,收入4.6亿元,主要是因为多肽合成自动化较强,对人力需求较小,这也是Peptidream人均创收和创利能力远高于行业水平的原因。

本土早期药物筛选CRO成都先导、维亚生物和药石科技在本土CRO企业中也呈现这种人均高盈利和高创收能力。其中2019年药石科技人均创收102万元,远高于行业水平。维亚生物得益于EFS贡献的利润使得人均创利达到36万元,处于行业的前列。同样也可以看到成都先导和药石科技人均创利能力均领先于CRO行业其他本土CRO企业。

相对于国际领先的早期药物筛选CRO企业Peptidream、Schrodinger和Evotec等,成都先导、维亚生物和药石科技仍然可以通过产业链延伸以及订单体量提升来实现估值和人均创收和创利水平的持续提升。因此我们认为:从长远来看本土的早期药物筛选CRO企业仍然会有较高的投资价值。

(三)早期药物筛选平台的业务可拓展性带来更丰富业绩兑现空间

早期药物筛选技术可以为公司带来极强的业务可塑性,从长期来看会为公司带来更高的业绩弹性和更丰富具有差异化的业务生态链发展模式。我们从目前的国内本土3家早期药物筛选CRO企业的业务拓展方向可以看到这些平台型企业丰富的业务拓展空间。

成都先导依托DEL化合物筛选技术平台,延伸至DEL化合物库定制和自有DEL库化合物结构信息和筛选方法使用费收入,而且也借助DEL筛选技术平台去进行创新药自主研发(产品变现),目前公司也在尝试向下游的临床前和临床CRO业务拓展。

维亚生物依托SBDD、FBDD和AMSM技术平台进行服务变现,也创新性的借助公司在创新药物研发领域的丰富的经验投资早期有发展前景的创新药企业并利用EFS模式变现(我们认为这是公司创新能力的延伸,体现了公司在挑选项目上的专业性,是可以给公司溢价的),目前公司也在进行业务拓展,将小分子和大分子CMO业务能力搭建起来,从而实现早期药物筛选服务到CMO业务的导流。

药石科技依托自身对小分子药物成药性的理解构建了含8万个分子砌块化合物库,这些化合物是创新药物研发的基石,具有较强的议价能力。公司在小分子CMO领域也已经取得较大突破,预计伴随着客户创新药项目逐步进入临床和商业化之后,对公司分子砌块的需求量也将实现突破,对业绩的弹性会越发明显。此外公司参股的创新药平台也在进行创新药物研发,这也是公司积极探索产品变现模式的表现,会带来更远期的成长空间。

六、投资建议

推荐药石科技(创新分子砌块)、成都先导(DEL技术)、药明康德(DEL+FBDD+SBDD)、康龙化成(DEL+SBDD),关注维亚生物(SBDD+FBDD+AMSM)等CRO企业在早期药物筛选行业中持续建立起来的核心竞争力以及未来业务模式可拓展性带来的业绩弹性。随着新可药性靶点数量不断增加,早期药物筛选企业业绩确定性也会越来越大。未来商业模式可拓展性有望带来更大的业绩弹性。

七、风险提示

行业政策变动;创新药研发景气度下滑;订单短期波动性,竞争风险。

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP