锂市场供需改善,特斯拉股价破千,赣锋锂业(01772)能否迎风起?

4个交易日累计涨幅达到18%,盘中一度创下历史新高,赣锋锂业(01772)再次引起吸引了资本市场的目光。

智通财经APP观察到,6月16日,伴随着特斯拉概念的火爆,港股赣锋锂业跳空高开,全天上涨16.7%,截至19日收盘涨至36.4港元,盘中创下新高38.55港元。

作为全球锂化合物的领先生产商,赣锋锂业是众多动力电池厂商及新能源车的上游合作伙伴,其中便包括了近两年新能源车的代表性企业特斯拉。而在股价方面,赣锋锂业也与特斯拉产能力明显的“绑定效应”。

2020年1月,特斯拉公布2019Q4超预期业绩之后引得资本追逐,几个交易日股价从600美元左右迅速窜升至超过900美元,最高达到近970美元,涨幅高达50%。而赣锋锂业也从20港元左右快速达到30港元门槛,到2月中旬达到36港元,两周涨幅达到75%。

不过3月份随着公共卫生事件在全球的扩散,股市大跌,美股数次熔断,特斯拉股价从900美元跌至不足400美元,赣锋锂业也跌回20港元附近。之后随着市场逐渐企稳,美股指数反弹,特斯拉表现出强大韧性,一路反弹,截至6月19日已经站稳了1000美元的大关。赣锋锂业也经过了两个多月调整之后近期出现反弹迹象。不过从近一年的股价上行趋势看,短期内似乎又有脱离趋势的迹象。

行情来源:智通财经

锂供需结构有所改善,产能释放仍待检验

赣锋锂业从中游锂化合物及金属锂制造起步,并逐渐向上游拓展至锂资源提取以获取锂原材料供应,向下游拓展至电池生产和回收业务。

从产业链角度看,锂盐生产上游为锂原材料供应商,主要包括盐湖锂和矿石锂,由于品质不同,盐湖锂主要用来生产碳酸锂,而矿石锂品质较高,用来生产氢氧化锂;其下游合作商主要分别电池领域、医药及其他,以2019年中国数据看,其中电池材料用锂占比达到80%,电池领域又可细分为动力电池、3C用锂和储能用锂,占比分别为电池领域用锂的58%、35%和7%。

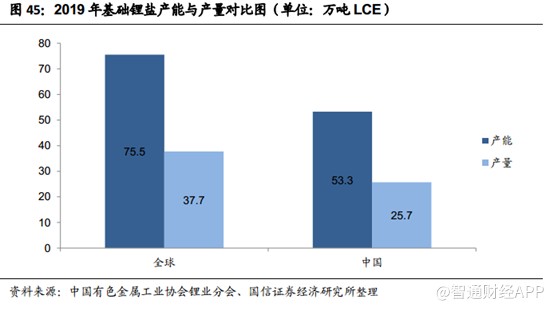

据美国地质调查局2020最新数据显示,世界已查明锂资源量约为8000万吨,储量约为1700万吨,主要集中在南美锂三角(智力、阿根廷和玻利维亚),为盐湖卤水型;其次是澳大利亚,为硬岩型锂辉石,2019年其锂精矿产量占全球锂资源产量的54.6%。中国的锂盐生产则主要依靠进口,生产方式则以矿石提锂为主,因此澳洲精矿的产量对国内的锂盐生产影响显著。而从另一方面,全球锂盐的产能主要集中在中国,2019年全球基础锂盐总产能约75.5万吨,中国达到约53.3万吨LCE,占比达到70%,因此与锂矿呈现相互影响之势。

智通财经APP观察到,2015年开始国内新能源汽车蓬勃发展,对于锂资源需求大增,锂矿价格强势。不过2018年开始,随着新能源车补贴退坡的提出,下游需求趋缓,而上游产能过剩,导致锂精矿价格持续下行。数据统计,2019Q2澳洲锂辉石产量达到峰值合计48万吨,之后Q3/Q4分别为45万吨和35万吨,环比下滑,主要是价格从2018年的近1000美元/吨持续下跌,2020年5月份已经跌破450美元/吨。

锂盐生产也呈现阶段性的产能过剩,2019年,全球锂盐产能利用率50%,中国的产能利用率48.2%。

与供应过剩相对的则是下游需求疲软的局面,特别是受到公共卫生事件的影响,作为需求最大的动力电池需求下降,据乘联会统计,2020年1至5月,国内电动汽车同比销量下滑约45%。因此,目前市场上整体仍然呈现供需结构不平衡的局面。

但是这种局面已经有改善预期。目前锂矿生产和锂盐产能过剩较为严重,价格均跌至历史低位。同时由于下游需求端出现明显改善,5月份新能源车销量虽然同比下滑但是环比改善,同时消费电子方面需求强劲。从产业链角度看,需求增长会首先传导至锂盐生产商。国内市场锂盐生产成本主要受澳洲矿场影响,而澳洲矿场面临较大的产能出清压力,锂矿价格反弹相较延迟,而中间商锂盐生产可能最先受益,不过产能释放方面,仍然面临较大考验。

布局下游锂电产业,着力发展氢氧化锂技术路径

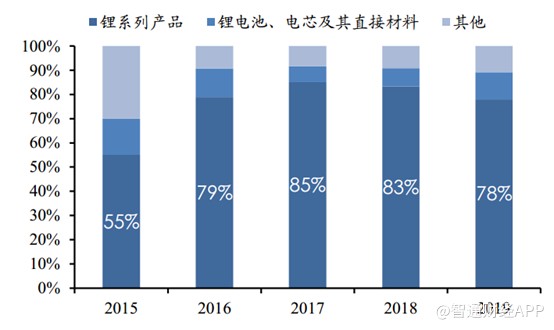

智通财经APP观察到,从收入结构看,赣锋锂业仍然以锂系列产品为主,包括锂盐和锂。2019年,锂系列产品收入占比达到78%,锂电池、电芯及直接材料收入占比11%,毛利润方面,锂系列产品达到90%,仍是业务主导。不过从趋势看,锂系列占比逐渐降低,主要是因为赣锋锂业开始布局上下游业务。

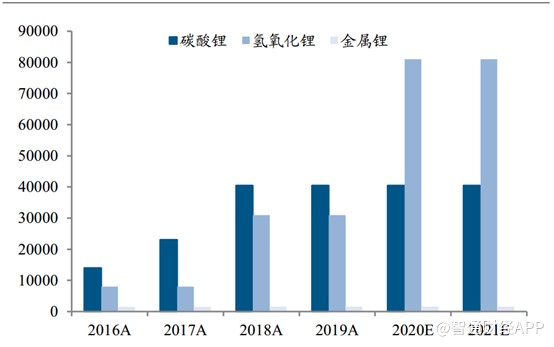

具体到主要业务锂产品方面,又可细分为碳酸锂、氢氧化锂和金属锂。

截至2019年底,公司拥有碳酸锂年产能4.05万吨,氢氧化锂年产能3.1万吨,金属锂年产能1600吨,另外有在建氢氧化锂年产能5万吨。不过2019年,其实际有效产能分别为碳酸锂2.58万吨,氢氧化锂2.4万吨,金属锂1600吨,产能利用率分别为90%,99%及90%。

可以看到,碳酸锂目前仍然占据主导,但是氢氧化锂产量增长则更加迅速,根据预测2020年可能反超碳酸锂,未来也将成为公司的主导产品,主要是因为目前公司有5万吨氢氧化锂项目产能有望今年年底建成。

据智通财经APP了解,赣锋锂业着力氢氧化锂技术路径,主要也是由下游需求决定的。未来新能源车增长的确定性很强,而高续航是大势所趋,高镍三元电池的推进也是主流选择,而高镍三元电池的生产,高品质氢氧化锂是最优选择。若目前在建产能投产,2021年产能可能超过龙头雅宝,成为全球氢氧化锂龙头。

在技术方面,受到元素性质影响,锂电池领域中,磷酸铁锂的能量密度天花板已现,要想实现高续航,需要提高锂含量。而氢氧化锂和碳酸锂的选择,并非是碳酸锂的性质更优,事实上,单水氢氧化锂锂含量低于碳酸锂,而销售价格却远高于碳酸锂,单吨价格可能超过1万元。主要是因为制作工艺中,受到烧结温度限制,碳酸锂可能会出现分解不完全的情况,导致电池产品性质下降,在目前的工艺限制下,氢氧化锂是较好选择。

另一方面前文提到,受锂资源的性质影响,氢氧化锂原材料主要是锂辉石而不是盐湖卤,因此,赣锋锂业的业绩将进一步与澳洲矿场的情况进行深度绑定。

下游需求改善,传导至业绩仍需时间

智通财经APP了解到,赣锋锂业下游合作商主要有LG化学、特斯拉,此外还有漫步者、先声等消费电池,而从目前需求角度看,市场已经跌至底部开始反弹,尤其是消费电池方面,改善更加明显。不过接下来,依然需要关注以特斯拉为代表的新能源车领域的改善情况。

不过赣锋锂业的业绩仍然承受很大压力。从一季度数据看,营收10.79亿元,同比下滑18.9%,扣非净利润7185万元,同比下跌52%,并且在业绩指引中,预计上半年净利润为1.4亿-2亿元,同比下降32%-53%。

在收益质量方面,2020Q1的毛利率为19.47%,环比下降2.56个百分点,净利率则跌至0.52%,扣非净利率6.7%,环比持平,但是同比下降12.3%个百分点。不过公司的费用控制能力较好,长期保持稳定。

虽然目前市场上因为需求反转,对赣锋锂业的走势偏好,但是智通财经APP认为,在目前主要有需求主导的情况下,需求反转确实会降低其业绩压力,但是短期业绩的改善压力依然较大。2020年上半年的业绩明显会拖累全年,目前碳酸锂的产能整体呈放缓状态,而氢氧化锂的产能顺利投产到释放最快也要到明年,所以,2020年的业绩增长压力比较大。而且受到短期市场情绪影响,目前赣锋锂业股价并不低,需要注意估值风险。

扫码下载智通APP

扫码下载智通APP