美股再度探底的概率有多大?

本文来源于微信公众号“李迅雷金融与投资”,作者唐军 李倩云 李迅雷。

主要内容

无限量QE后美股收复大部分跌幅

受公共卫生事件影响,美股一度出现流动性危机,标普500指数于3月9日、12日、16日以及18日连续4次熔断。3月23日美联储宣布无限量QE后,标普500才出现止稳回升。时至5月,美国累计确诊人数早已突破百万,但在美联储宽松政策托底下,标普500已由低点回升24%,市场出现“技术性牛市”的声音。

低利率是过去十年美股的主要驱动力

过去十年,美股表现与企业债收益率呈现明显负相关。低利率下负债融资回购股票,不仅推高了股价还“虚增”了美股的EPS和ROE,是美国十年牛市的重要原因。但这也造成了美股公司负债率普遍偏高的现状。

美股将分化加剧,中长期仍很脆弱

1)高杠杆下美股公司对负债成本和盈利能力非常敏感:理论上讲,当企业ROIC(资本回报率)大于WACC(加权资本平均成本)时适合加杠杆提高股东收益,但当前两者比较接近且可能向不利方向变化。2)信用利差扩大:美联储无限量QE后,高信用等级的公司的负债成本进一步下降,低信用等级公司负债成本则明显上升。3)公共卫生事件冲击和保护主义政策将明显削弱部分企业的盈利能力:如能源、航空、酒店、旅游等,在标普500成分股中占比就将近16%,标普500成分股的整体海外营收占比高达40%。4)美股估值仍处于相对高位:当前标普500的静态PE回落至2013年水平;但剔除过去十年加杠杆对EPS的增厚影响,当前PE仅回落至2018年水平。

资本的急功近利是造成美股脆弱的根本原因

1)华尔街资本对上市公司具有控制力较强:美股(尤其是大公司)的股东都极度分散,前十大股东几乎完全被华尔街各类金融机构占据。2)创始团队退出后,职业经理人和资本相对急功近利:在负债率、回购股票、研发支出等方面,职业经理人为决策管理者的公司明显比创始人管理的公司更加急功近利。3)资本的急功近利将削弱企业的长期竞争力:以波音公司(BA.US)为例,其2017、2018年业绩表现非常突出,而这两年的研发支出却明显下降,同时负债率增加到接近甚至超过100%。

美股中长期将很脆弱,短期紧盯美联储政策

美股存在高杠杆下稳健性较弱、资本控制下急功近利等中长期问题和风险。关注美股企业的负债成本和盈利能力的变化。短期紧盯美联储政策的力度和变化,美联储的极端政策可能短期维持美股泡沫,将风险事件推迟,比如美联储无限量QE推出后,高信用等级的企业负债成本已经回落甚至降到更低,近期宣布允许购买“垃圾级”的公司债,如果低信用等级公司的负债成本也能压下去,对短期维持美股公司高杠杆的泡沫可能起到立竿见影的作用,但长期问题依然存在。

无限量QE后美股收复大部分跌幅

受公共卫生事件影响,美股2月底开始出现大跌,标普500由高点3394点下跌约34%至2192点。在公共卫生事件的冲击和对经济衰退的担忧下,美股一度出现流动性危机,于3月9日、12日、16日以及18日连续出现4次熔断。期间,美联储一改公共卫生事件初期不降息的坚定立场,先后紧急降息,并多次向市场注入流动性,但均并未改变市场走势,直至3月23日宣布无限量QE后,标普500才出现止稳回升。时至5月,美股累计确诊人数早已突破百万,但在美联储宽松政策托底下,标普500已由低点回升24%,市场出现“技术性牛市”的声音。

图表1 标普500走势与公共卫生事件以来关键事件

数据来源:中泰证券研究所

低利率是过去十年美股的主要驱动力

1)美股表现与企业债收益率明显负相关

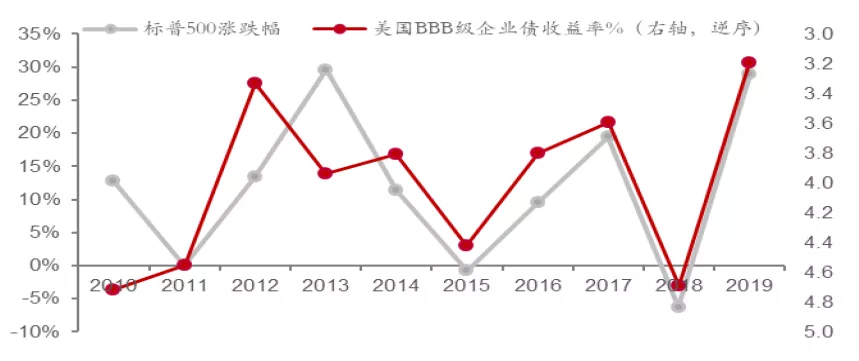

实际上,美联储的宽松政策也是过去十年美股呈现慢牛的重要原因。2010年~2012年、2014年~2015年、2018年~2019年,美国GDP增速出现明显下行,但标普500不跌反涨,是因为从2008年开始,美联储先后实施了4轮QE,联邦基金利率长期处于历史低位甚至在零利率附近,公司融资成本很低。比较美国BBB级企业债收益率与标普500指数涨跌幅,可以看到美股涨跌与企业债收益率呈现负相关性(图中企业债收益率逆序排列)。

图表2 美股涨跌与企业债收益率负相关

数据来源:中泰证券研究所

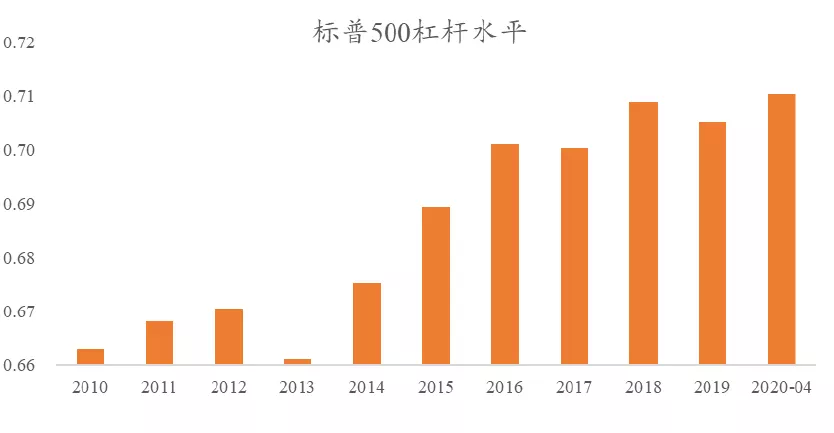

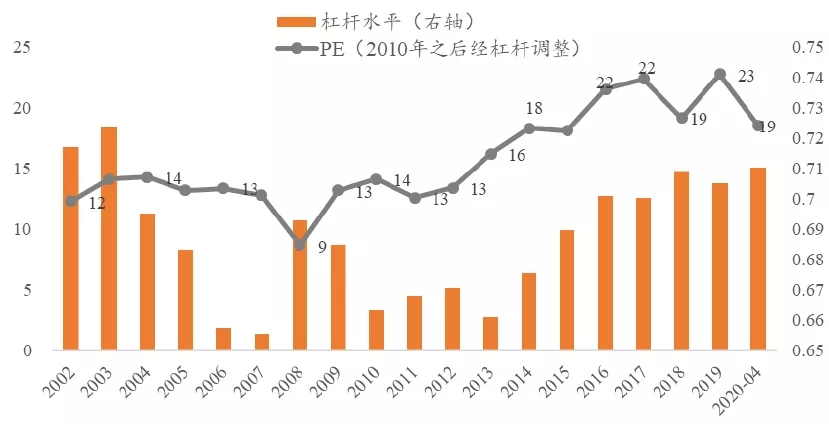

2)低利率负债融资回购股票是美国十年牛市的重要原因

低融资成本下,公司开始借债扩张。同时,上市公司大量回购股票,甚至通过低成本发债筹集的资金进行回购,将财务杠杆用到极致。2010年后,标普500的杠杆水平稳步提升。标普500成分股中有25%的公司,近10年回购的股本数超过公司当前总股数的45%。考虑到10年内公司的也有增发行为,用回购金额-增发金额计算净回购金额,标普500成分股中有37%的公司,近10年的净回购金额超过公司当前总股东权益的45%。

2016年之后联邦基金利率略有回升,但美股杠杆水平仍居高不下。

图表3 2010年后美股杠杆逐步提升

数据来源:中泰证券研究所

中泰策略组《美国资产负债表的“三重坍塌”如何演绎——本轮危机与1929大萧条比较》中提出:“当前美股EPS增长之中,公司通过回购股票所贡献的“虚增”占比接近30%,本就与股价涨幅不相匹配的业绩增长之中,还存在着较为明显的“注水”现象。EPS被高估,如果估值水平保持不变,股价也会产生“虚高”现象。

图表4 美股回购“虚增”EPS约30%

数据来源:Glodman,中泰证券研究所策略组

美股分化加剧,中长期仍很脆弱

1)信用利差扩大,负债成本将明显分化

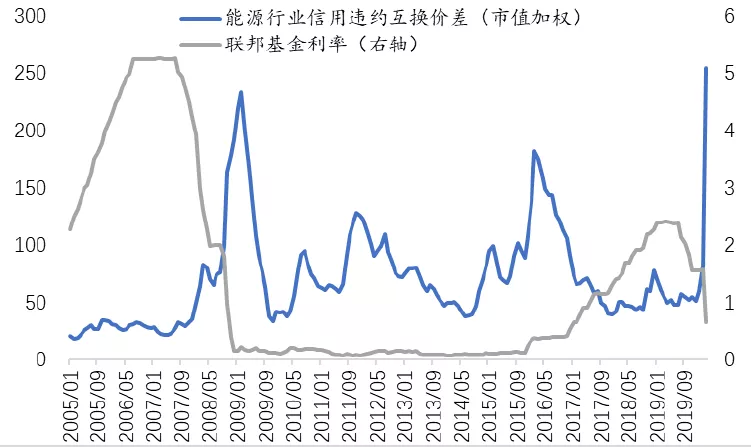

2020年3月,美联储宣布开启无限量QE,市场预期美联储为加速复苏,此后市场将长期处于低利率环境。然而部分上市公司持续发债回购的难度却在增加。以标普500能源行业为例,年初以来沙特价格战和公共卫生事件下的需求萎缩导致公司基本面迅速恶化,行业信用违约互换价差从2019年的历史低位拉升至金融危机期间标准。市场预期违约概率升高,行业ROA下降预期较大,即使联邦基金利率处于低位,公司的发债难度也将增大。

图表5 能源行业违约概率升至金融危机期间水平

数据来源:中泰证券研究所

另一方面,今年2月美国企业信用利差从历史低位飙升。无限量QE后信用利差略有下降,但当前仍在高位震荡。这意味着低利率环境下,基本面差的公司发债的融资成本依然很高,低信用等级和高负债率的公司将面临困境。

图表6 美股信用利差走高

数据来源:Wind,中泰证券研究所

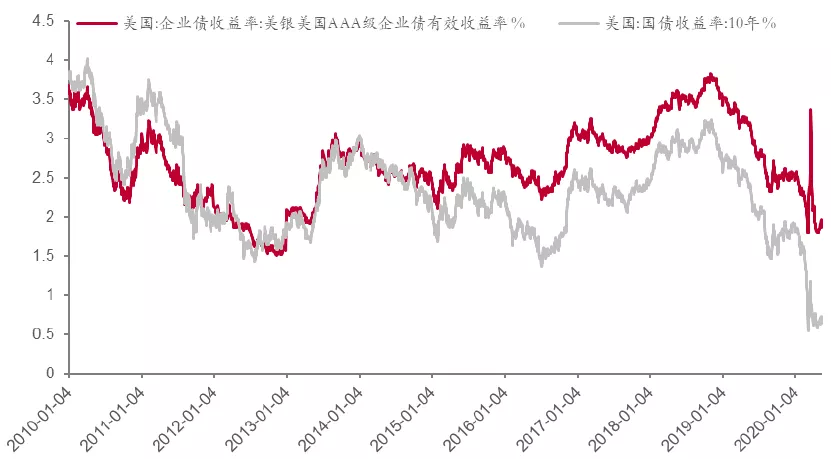

2)头部公司或能继续享受超低利率下的泡沫,但将严重依赖超低利率

与信用利差相反,美国高等级信用债利率仅出现短暂波动后,就延续了公共卫生事件前的下行走势,当前为2017年以来最低水平。信用利差与高等级信用债利率走势相反,表明美联储低利率环境下,不同资质企业面临的融资环境并不相同。考虑到杠杆率对ROE提升的力度取决于 ROA与负债成本之差,ROA下降、低等级信用债利率上升的趋势下,部分企业依靠加杠杆扩张之路或不再能持续。因此无限量QE之下,少数头部公司或许能维持泡沫,但小公司以及信用资质较差的公司或许存在较大风险,市场分化将更加加剧。

图表7 美股高等级信用债收益率走低

数据来源:Wind,中泰证券研究所

3)美股估值仍处于相对高位

当前静态PE回落至2013年水平

公共卫生事件之前,美股估值水平在“慢牛”行情下稳步上升,以标普500成分股的PE中位数来衡量,本轮下跌前美股估值已达到近20年高位,而熔断后估值回落至2013年的水平,处于过去20年64%的分位数。

图表8 当前静态PE回落至2013年水平

数据来源:中泰证券研究所

剔除加杠杆的影响,当前PE仅回落至2018年水平

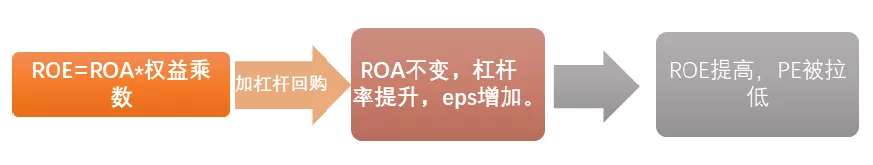

“低利率下提升负债+大规模回购股票”虚增了利润,也造就了美股长达十年的牛市。一方面,如果杠杆率不变,ROE与ROA的变化应该是完全同步的,且比值恒定(ROE = ROA * 权益乘数)。当ROA不变,而杠杆率提升时,虽然企业盈利没有发生变化,但ROE会提高。另一方面,美股大规模的股票回购机制可能进一步推高美股的真实估值水平。回购后注销股本,使得盈利相同时,EPS却增加了,因而PE水平被低估。

图表9 杠杆拉高ROE、拉低PE

数据来源:中泰证券研究所

如果剔除2010年后加杠杆对估值的影响,当前美股实际的PE水平其实更高,仅回落至2018年末的水平,处在过去近20年的74%分位数。

图表10 剔除加杠杆的影响,当前PE仅回落至2018年水平

数据来源:中泰证券研究所

4)高负债下公司业绩对ROIC和负债成本高度敏感

理论上讲,当公司的ROIC(资本回报率)高于WACC(加权平均资本成本)时,通过加杠杆可以放大股东的盈利。考虑到两者都是动态变化的,只有ROIC显著高于WACC时才适合加杠杆,否则就可能牺牲公司的长期的稳健性。

观察标普500成分股的WACC与ROIC,可以看到负债率最高的一档(大于85%)的公司ROIC比WACC高出的幅度最大。这说明美股公司的负债率的差异是市场化行为的结果,即负债有利于股东利益的公司具有更高的负债率。

但存在的问题是负债率普遍偏高和WACC过于接近ROIC,这意味着过于追求股东短期利益(财务表现)而牺牲了公司的长期稳健性。比如,负债率大于85%的公司中,ROIC中位数比WACC中位数高出2.8,而这只是中位数,意味着有一半的公司比这一数值更差,但负债率却都高于85%,有些甚至超过100%,一旦未来发生一些变化(比如ROIC有所下降,WACC有所上升),则高负债率下的公司就可能面临严重的问题。负债率低一些的公司则ROIC与WACC更加接近,很多公司两者只差不到1。可见美股未来的稳健性可能存在问题。

图表11 美股公司通过加杠杆增厚业绩可能已经到了极限位置

数据来源:中泰证券研究所

5)公共卫生事件冲击和保护主义政策将削弱部分企业的盈利能力

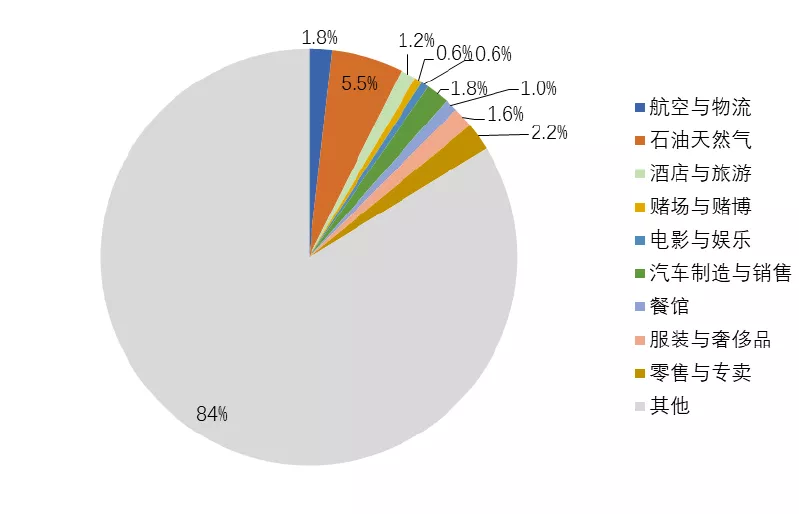

公共卫生事件的出现对供应链产生冲击,同时对打击了市场的消费需求,对经济的影响是巨大的。受此次公共卫生事件冲击明显的行业,如能源、航空、酒店、旅游等,在标普500成分股中公司总数占比就将近16%。考虑到公共卫生事件对经济的影响是长期存在的,且会通过产业链进行传导,标普500的盈利水平恢复仍需要一定时间。

图表12 标普500受公共卫生事件冲击明显行业占比

数据来源:中泰证券研究所

与之类似的还有近年来抬头的贸易保护主义政策。美国企业盈利增长不仅依赖于科技突破形成的专利壁垒,还有赖于全球化下低价的制造成本以及国际消费需求增量,2019年标普500成分股的整体海外营收占比高达40%。保护主义政策下,生产成本和消费成本提高,企业盈利能力将被进一步削弱。业绩下滑也会拖累美股市场的表现。

资本急功近利是造成美股脆弱根本原因

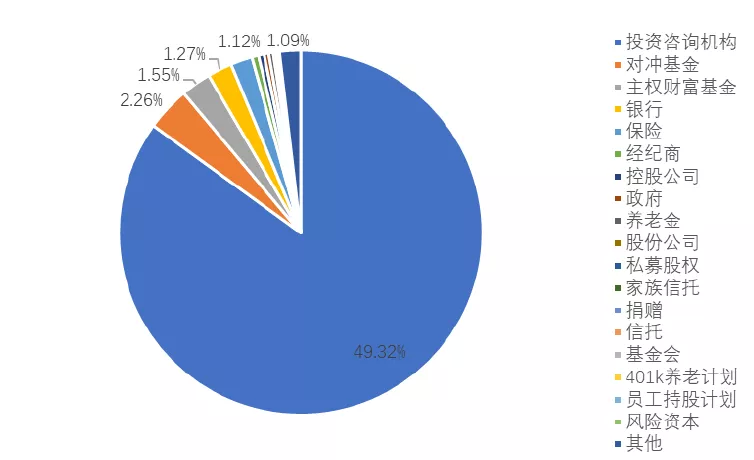

1)华尔街对上市公司具有控制力较强

美股(尤其是大公司)的股东都极度分散,华尔街的金融机构几乎完全占据了绝大多数美股的前几大股东。标普500成分股前20大股东持股占比平均为58%,其中持股最多的前5大股东类型依次是:投资咨询公司、对冲基金、主权财富基金、银行和保险,均为金融投资类机构。其中,投资咨询公司持股更是占据前20大股东持股总数的85%。

图表13 标普500前20大股东各类型占比(合计58%)

数据来源:中泰证券研究所

相较于产业资本,华尔街的精英们在各种股权激励和薪酬激励机制下,对公司的短期财务业绩和股价表现的追求动力更加强烈。上文中提到,标普500的负债率近年来稳步提升,即使2016年之后联邦利率有所回升,美股的杠杆水平依然居高不下。大股东更重视短期业绩目标,或许是上市公司采取过度加杠杆、回购等短视行为的重要原因。

2)创始团队退出后,职业经理人和资本相对急功近利

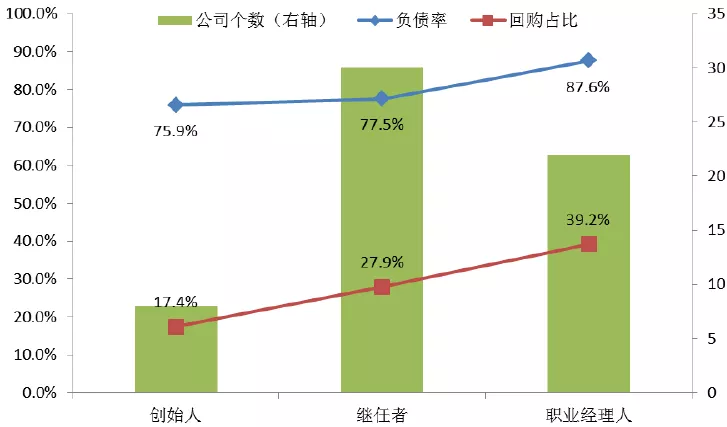

我们统计了标普500中市值最大的60家公司过去10年回购股数占比(以2019年末的总股本为基数计算占比),并对公司管理决策者分为三类:

创始人:公司创始团队或家族成员。

继任者:在企业内部工作多年,从中层或底层被逐步挑选提拔至管理层。

职业经理人:成为企业管理层之前,在企业中工作不满一年,以从事管理工作为职业。

这60家市值最大的企业中,创始人作为公司决策管理者的有8家,继任者有30家,职业经理人有22家。三类决策管理者中,创始人管理的公司过去十年回购股份的占比明显更低,而职业经理人管理的公司回购占比最高。资产负债率也呈现同样的规律。

图表14 职业经理人倾向高负债高回购

数据来源:中泰证券研究所

图表14说明,相比公司创始人或继任者,职业经理人更喜爱回购股票。苹果和麦当劳的回购计划金额分别在2013年和2015年突然增加,与公司的管理层变更也是同步的。因此,当公司创始团队退出后,如果聘用职业经理人的趋势保持不变,公司决策在一定程度上可能从产业目标向资本目标偏移。经济长期下行压力下,资本的急功近利为美股中长期发展埋下隐患。

3)资本的急功近利将削弱企业的长期竞争力

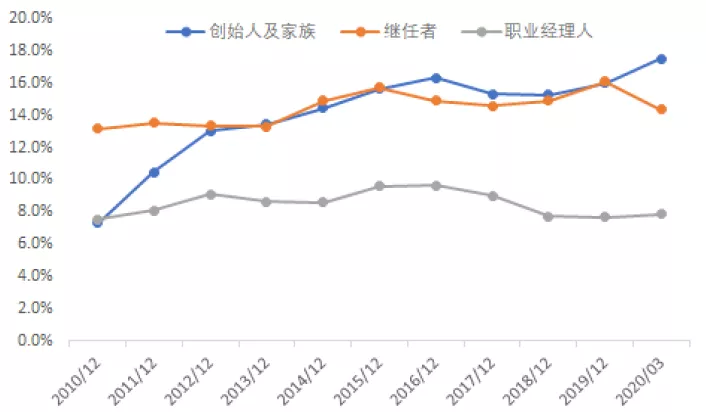

资本的急功近利不仅仅表现在加杠杆和回购的公司行为上。以研发支出为例,在前面60家市值最大的美股公司中,统计公布了研发支出的公司。可以看出,职业经理人作为决策管理者的公司研发支出占营业收入的比例明显偏低。

图表15 创始人更注重研发

数据来源:中泰证券研究所

研发投入较低会直接影响公司中长期业绩的稳健性,这从另一个角度印证了资本和职业经理人控制下的公司可能更加急功近利,可能以牺牲企业的长期竞争力为代价。

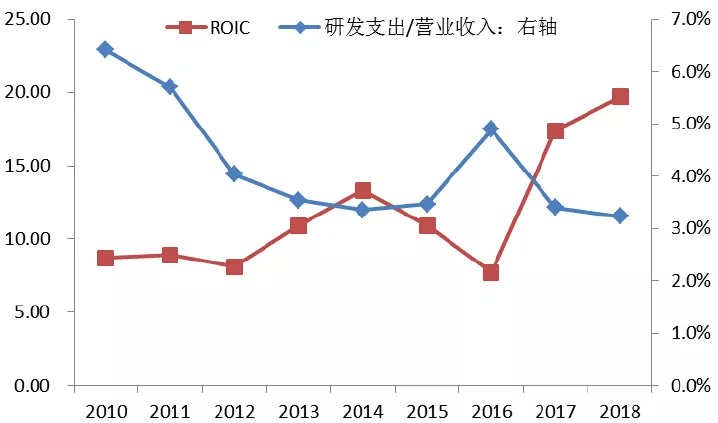

以波音公司为例,公司在加杠杆最大化短期利益上做到极致,且为了追求短期财务表现,可能降低了对长期发展很重要的研发支出,可见短期的高ROIC可能失真。在2019年“停飞”事件影响前,公司ROIC(2018年接近20%)远高于WACC,加杠杆似乎是很合理的股东利益最大化的行为,以至于波音公司的负债率接近甚至超过100%。但过去10年波音的研发支出占比与ROIC呈现明显的负相关性,在2017、2018年ROIC比2016年翻倍增长的同时,研发支出占比大幅下降,研发支出的绝对金额也是明显下降的。这显然对公司中长期业绩的稳健性有损,即使短期ROIC远高于WACC,但长期可持续性并不强。

图表16 波音研发占比与ROIC负相关

数据来源:中泰证券研究所

结论

通过分析,我们应该认识到美股存在的高杠杆下稳健性较弱、资本控制下急功近利等中长期问题和风险。关注美联储政策的力度和变化,紧盯美股企业的负债成本和盈利能力的变化。

1)中长期来看,如果华尔街资本对上市公司的影响继续扩大,加之企业创始团队退出后公司决策权交给职业经理人,那么美股企业急功近利的现象并不会从本质上改变,由此积累下来的问题导致美股中长期具有脆弱性。

2)短期来看,美股公司的负债率普遍偏高,部分企业畸高,在全球经济可能衰退的风险下,企业盈利能力(ROIC)可能下降,部分企业的负债成本可能升高(信用利差扩大),双重挤压下,部分企业可能面临生存困难。

3)美联储的极端政策可能短期维持美股泡沫,将风险事件推迟。美联储无限量QE推出后,高信用等级的企业负债成本已经回落甚至降到更低,近期宣布允许购买“垃圾级”的公司债,如果低信用等级公司的负债成本也能压下去,对短期维持美股公司高杠杆的泡沫能起到立竿见影的作用。

风险提示:1)回测分析基于历史数据;2)国内外某些数据口径可能存在差异,数据可能存在缺失;3)政策或外部环境超预期变化。

(编辑:陈鹏飞)

扫码下载智通APP

扫码下载智通APP