美国衰退观察∶美债收益率曲线掩盖了真相

本文来自微信公众号“DailyFX”。

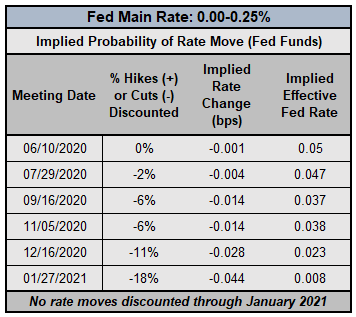

美联储“超凡”的刺激政策已经影响了美债收益率曲线,令曲线的短端在一段时期保持相对平静,否则这段时期曲线将出现大幅波动。因此,利用收益率曲线计价衰退和其他有关近期增长前景的指标出现了戏剧性的差异。亚特兰大联储GDPNow模型预测的2020年第二季度GDP增长预期极其令人担忧。投资者并没有预期美联储将会通过降息至负区间来应对这次危机,至2021年1月,联邦基金利率预期未跌至0下方。

美国就业市场崩溃

逐渐恶化的美国经济正处于彻底自由落体的过程中。自卫生事件大流行开始以来,随着时间一周一周地流逝,美国每周初次申请失业金人数居于300万之上,已经见证了大约3000万人失去了工作。虽然美债收益率曲线一直释放的信号是美国经济在未来12个月经历衰退的概率不到20%,但是很明显,对美国经济严重萎缩的担忧有充分的理由。(本文将探讨为何美债收益率曲线不再是这方面的一个可行指标)

(注:萧条depression是比衰退recession更加严重的经济收缩现象)

美国经济重回历史低谷

尽管美国4月非农就业报告显示的失业率低于15%,但是事实上很可能已经超过20%。反过来说,当前市场参与者正在做出最坏的预期:2020年第一季度不仅是自大萧条以来最急剧的经济收缩,也是“后二战时代”最快的一次收缩——当然,这可以追随到大萧条时期。

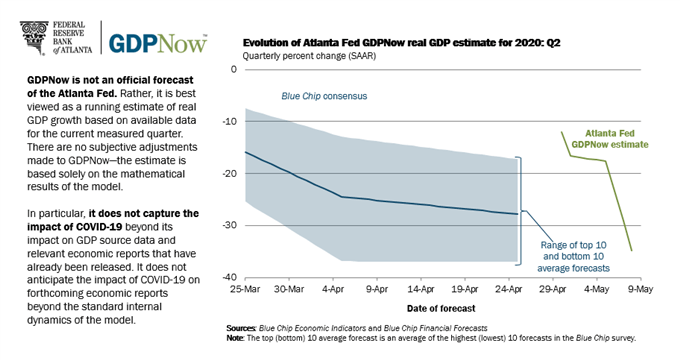

亚特兰大联储GDPNow模型对美国2020年第二季度GDP增速的预期(5月13日)

亚特兰大联储GDPNow模型对美国2020年第二季度GDP增速的预期在最近几天急剧下滑,从5月初的-12%下滑至5月13日的-34.9%。此外,银行和经济预测机构也预测2020年第二季度GDP年化增长率在-20%--40%之间。

美联储降息空间见底

考虑到近期多位美联储政策制定者的言论,包括主席鲍威尔(Jerome Powell)的讲话,美联储在利率方面已经做了他们打算做的一切。美联储推出的各种流动性工具,已经见证了美联储资产负债表快速膨胀至6万亿美元之上,轻松超越大衰退期间出现的高位水平。

(DailyFX注:大衰退通常指始于2007年的金融危机,大萧条通常指始于1929年的经济危机)

美联储政策利率预期(5月13日)

观察上表,没有迹象表明美联储计划降息至负区间,因此,就目前而言美联储的利率政策达到了下限。

话虽如此,这并不意味着除了负利率之外美联储没有其他选项,这些选项包括:延长货币政策前瞻指引、收益率曲线控制、甚至将名义GDP作为政策目标。在市场可能需要认真考虑对美联储推出负利率政策前景的计价之前,美联储的政策工具箱内还剩下不少选项。

收益率曲线是什么

市场参与者利用收益率曲线来衡量风险和不同到期日债券的期限之间的关系。收益率曲线可以使用任何债务来建立,无论是AA级公司债、德债,还是美债。

在正常的收益率曲线中,短期债务工具有着比长期债务工具更低的收益率。这是为什么?简单说,预测更远的未来更加困难,投资者需要从更高的收益率中得到额外风险的补偿。这种关系生成一条斜率为正的收益率曲线。

当观察一种国债收益率曲线(比如美债)时,可以在任何时间点做出对这一经济体状况的各类评估。短端收益率是否正快速上升?这可能意味着美联储释放的加息信号不久降至,或者市场存在对联邦政府融资的忧虑。长端收益率是否已经大幅下滑?这可能意味着增长预期正在下落,或者主权信用风险正在重现。显然,经济背景很重要。

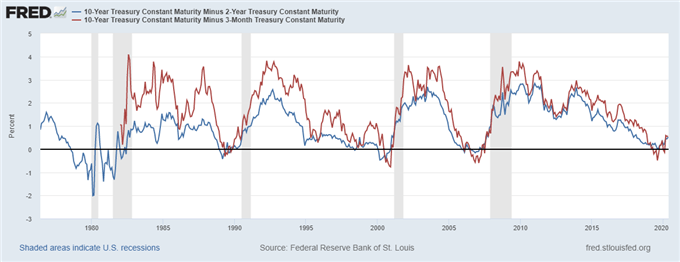

美债收益率曲线:10年期与2年期之差和10年期和3个月期之差(1975年至2020年)

关于收益率曲线分析有一个学术基础。1986年,杜克大学金融学教授哈维(Campbell Harvey)在他的论文中探索了利用美债收益率曲线预测经济衰退的概念。哈维教授的研究指出,10年期和3个月期的美债收益率需要倒置至少整整一个季度来释放一个真正的预测信号(自20世纪60年代起,美债收益率曲线出现一整个季度的倒挂,正确地预言中了每一次衰退)。

美债预测衰退失灵?

美债收益率曲线已经正常化了,长端收益率高于短端,但是这并不能精确反应美国经济的状态。历史上,长端收益率较短端收益率相对快速上升发生在预期经济将会扩充的期间,因此交易员可能易于将收益率曲线的移动理解为这样一种信号——市场参与者相信有关卫生事件大流行的不确定性的最坏时期已经过去。

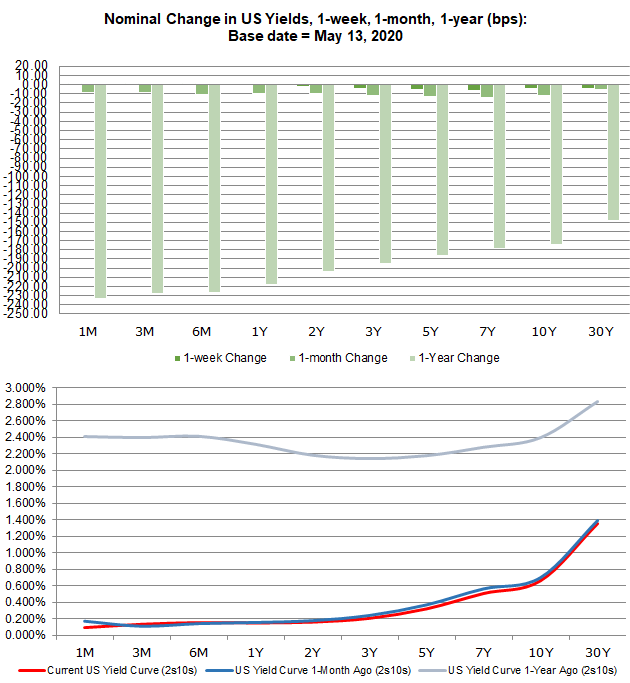

美债收益率曲线:1个月到30年(5月13日)

当然,美联储向市场注入流动性的举措,确保有偿债能力的公司面临现金危机时不被淘汰,因为没有偿债能力的公司难以适应渡过这次危机。这帮助压低了短端收益率,并人为地导致美债收益率曲线变陡峭。然而,美债收益率曲线可能正提供一个实际上值得注意的信号:长端收益率被视为一种增长和通胀预期的指标,仍明显低于数月前的水平,更不用提与一年前相比。

纽约联储衰退概率指标(2020年5月4日):上面为10年期与3个月期美债收益率之差,下面为美国经济衰退的概率

根据国债收益率之差提供的关系,美国衰退的概率仍异常地低。美联储为提振风险偏好而做出的努力已经缓解了短期担忧,在某种意义上,现在1个月期国债收益率像通常情形中那样在曲线上处于最低水平。根据纽约联储衰退概率指标,目前未来12个月美国经济衰退的概率为19.5%,我们认为这一概率过低。

结论

卫生事件大流行是我们大部分人生命中从未遇到的经济危机(经历过1918年西班牙流感并且在今天还活着的人很少),鉴于我们没有任何基于经验的记忆,很难准确衡量这次危机的严重程度。

但是简单事实在于,我们已经见证了美国增长预期最急剧的下滑以及美国劳动力市场最快的崩塌。我们可以高度确信地说,无论美联储如何扭曲美债收益率曲线,美国经济在非常短的时间内正进入一次衰退。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP