世邦魏理仕(CBG.US)10年12倍,中国物业股能否继续涨?

本文来自微信公众号“国泰君安证券”,文中观点不代表智通财经观点。

如果你对物业管理企业的印象还停留在小区里打扫卫生的保洁阿姨和帮忙收快递的保安大叔,那就大错特错了。

过去几年,随着国内物管企业在港股的陆续上市,他们的盈利模式正在被市场逐渐认可。无论是碧桂园服务(06098)还是绿城服务(02869),都创造了上市短短几年来股价翻五倍的佳绩。

而远眺欧美市场,还有世邦魏理仕(CBG.US)这样的带头大哥,坐拥205亿美元市值,十年市值涨了12倍,2019年在《财富》500强中排名第146位。

这个看起来并不性感的行业,究竟为何如此获得投资者青睐?国泰君安地产团队近期发布《全球机构物业深度报告:由外望内,方知差距》,从国际头部物业管理机构的商业模式分析出发,为我们提供了一套成熟的物业增值服务研究方法论。

由外望内,方知差距,然而这也同样是国内物管行业的巨大机会。

全球顶尖物管公司究竟是如何服务的?

作为全球最大的商业地产服务公司,世邦魏理仕为业主提供的物业管理服务有多种形式,从介入较少的“顾问服务”到介入较深的“全权委托管理”,收费标准依次提高,业主可以根据自己情况及不同阶段的需要,选择不同的服务。

第一种模式为物业管理“顾问服务”。世邦魏理仕组成“顾问服务小组”,成员由世邦魏理仕物业、工程、保安、财务、人事行政等各系统部门组成。这种模式仅收取“顾问服务费”。小组每月定期组织顾问会议、参加专题会议,并根据需要,提供系统的专业培训课程,定期提交各类文件和顾问报告。对于业主来说,成本较低,同时由于用业主自己的品牌,世邦魏理仕的品牌附加值并未体现出来。

第二种模式是“顾问+驻场经理服务”。就是在第一种模式的基础上,派驻一名“境外资深总物业经理”驻项目现场工作(负责日常物业管理事务,监管项目的管理品质,培训项目管理人员,联络世邦魏理仕工作并落实顾问工作要求)。这种模式还是向业主收取“顾问服务费”,不过,驻场经理的“工资”由业主承担。

第三种模式是“全权委托管理”。发展商将项目委托给世邦魏理仕全权管理,人财物均由其决定,完全按世邦魏理仕的制度、程序、文化进行管理,可保证项目管理完全是“世邦魏理仕模式”。世邦魏理仕按规定收取“管理服务费”,物业管理费节余部分,留在管理处,其收入会略高于“顾问服务费”。

下面我们以2013年的上海长宁来福士广场物业管理服务为案例,来深入剖析世邦魏理仕的全权委托管理服务。

其实世邦魏理仕能做到机构物业第一,并非只是因为其单纯的物业管理业务,而是因为其在这个产业链条上做到一条龙服务。

上海长宁来福士广场项目为例,世邦魏理仕在项目开发的时候就已经介入,参与了设计、设备选择、绿化布置和设备安装等一些列工作。而且世邦魏理仕在设备的选择上不但会从物业管理的角度来进行顾问工作,并且还会考虑省能源、环保等问题,最重要的是还会站在使用人的角度上提出建议和指导。

世邦魏理仕甚至会调研周边写字楼以及商场的管理费,在假设入住率为97%的情形下,给出该项目物业管理费的合理建议,然后再依据物管的支出项(管理处人员薪资及福利,酬金,保险,外判服务费,设施设备维护费,能耗,管理运作及其他开支,税费),测算出每月的盈余。

除了提供专业的物业服务外,世邦魏理仕还搭建了智能化平台来提质增效,利用IT智能管理系统并解决方案。例如针对租务及财务会计数据,世邦魏理仕推出MRI(基于窗口查询的关联数据库);针对通讯互动平台,推出OmniSite(客户和管理层的企业内部网络)等。

MRI是全球首例管理公司与软件公司携手打造的物业管理支持软件,其系统模块分为商业管理、供应商管理、客户管理、总账及预算四大模块。一方面MRI类似追踪表,向用户提供关于所选择的物业组合数据类型的“实时汇总”;另一方面类似仪表盘,可以提供物业业绩的图形快照,能深入挖掘财务和运营资料。MRI已完全重写其整体的生产线,以组成一个更易于操作,以微软视窗作基础的版本。

分析了以上的工作模式,再来看收费模式。还是以长宁来福士广场项目为例,首先世邦魏理仕提供前期顾问服务,每月收费35000元,按实际服务月度支付;在2014年四季度筹备期提供的服务,每月收费35000元,服务了1个季度;在2015年~2016年分期交付期提供的服务,每月收费50000元,按照项目的交付进度预计服务21个月;此后整体交付运营期,每月收费60000元。

可以看出,传统物业管理公司以政府规定的“物业管理费”为主要收入来源,而世邦魏理仕除此之外,更多的收入来自于顾问服务费和管理服务费。

开发商大包大揽的时代已经过去

2019年5月,明源地产研究院发布了一篇名为《房地产将裂变成4个行业》的文章,如此解释地产行业的未来:

过去二十年,开发商在地产行业一直喜欢大包大揽,扮演了所有的角色:投资商、开发商、运营商、服务商等等。

但事实上,术业有专攻,合作开发最好的结局,一定是有钱的房企投资,项目开发管理能力强的房企来操盘,运营能力强的人来做后期运营,每个房企都发挥优势做自己最擅长的事情,这样效率最高,风险最小,也能实现利益最大化。

类似欧美模式,房地产开发的所有环节由不同的专业公司来共同完成,不同公司根据自己的专业特长专注于某个细化产品市场,做得十分精细。

未来,中国房地产行业也将会裂变为4个行业,房企会细分为投资商、开发商、运营商、服务商4类企业。

这里所说的欧美模式,就包括我们今天报告里的第一批主角——全球机构物业五大行:

仲量联行(JLL.US)

世邦魏理仕(CBRE.US)

戴德梁行(CWK.US)

高力国际(CIGI.US)

第一太平戴维斯(00142)

和中国地产开发商、物业管理公司高度绑定的情形不同,英美物业的所有权和管理权完全分离,绝大多数都是自主经营、自负盈亏的经济实体。

五大行作为全球机构物业的标杆,早在多年前就已经完成上市,其商业模式的核心,在于让其管理的物业资产增值。

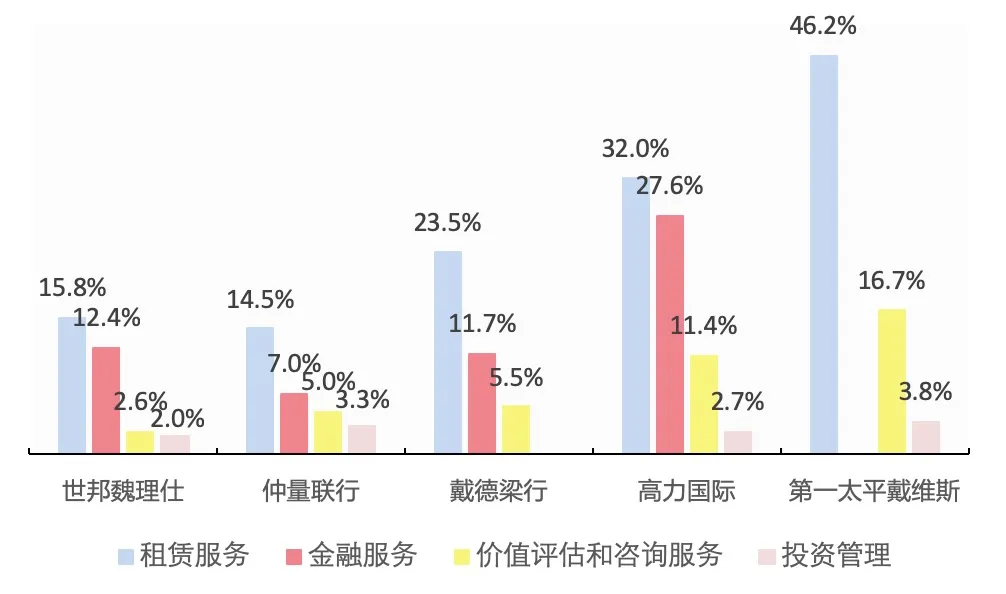

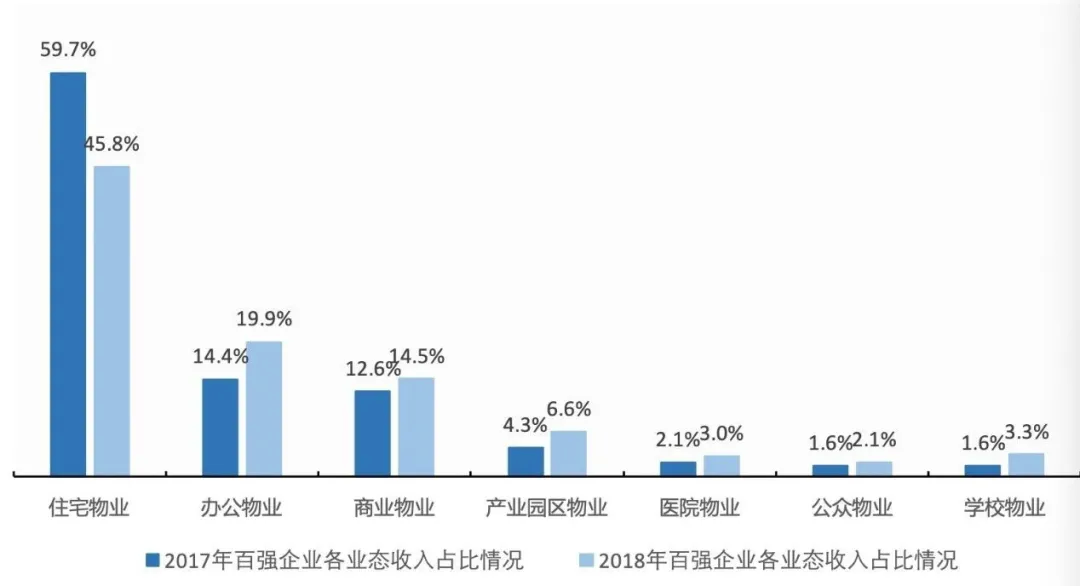

依据五大行2018年的财报显示,其增值服务体现为租赁服务、金融服务、价值评估和咨询服务、投资管理等四项,而从费用收入的结构来看,五大行的业绩大部分来源于高利润率的增值服务。

其中高力国际、第一太平戴维斯和戴德梁行的增值服务收入占比总营收分别达到了75%、67%、41%。

▼ 2018年五大行主要四大增值服务收入占比

数据来源:五大行年报,国泰君安证券研究

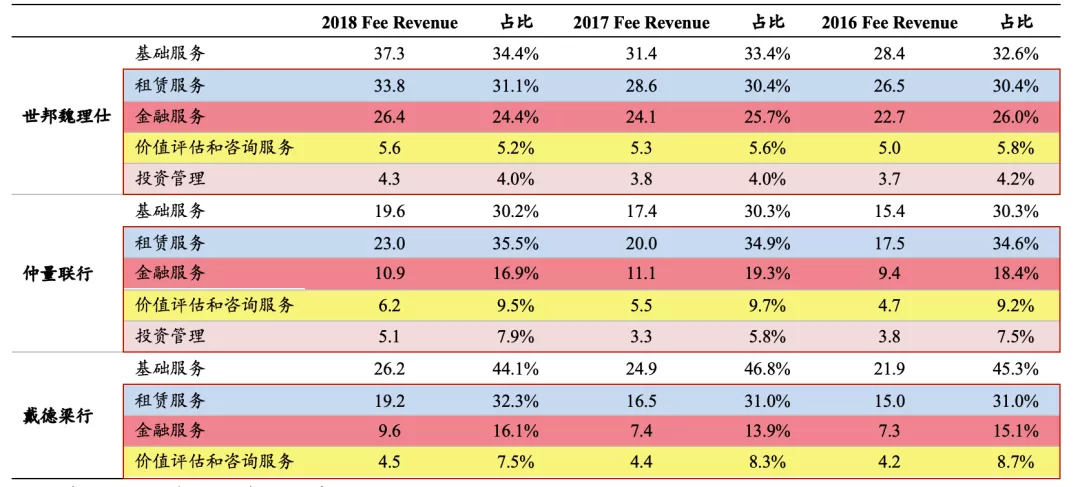

从三大行公开的财务数据分析,戴德梁行基础服务收入占比最高,但也只有44.1%,而增值服务收入占比55.9%,超过一半。

▼ 三大行的业绩增长主要来源于

增值服务(单位:亿美元)

数据来源:三大行年报,国泰君安证券研究。

#租赁服务收入最大的是世邦魏理仕,为业主、投资者及租户提供关于办公室、工业和零售空间租赁的战略性建议和实施等。

#金融服务最强的也是世邦魏理仕,2018年其金融服务收入位居五大行之首,达到26.4亿美元,提供房地产销售、抵押等金融服务以及结构性的融资服务。

#价值评估和咨询服务收入最大的是仲量联行,针对客户提供包括估价、建筑和住房咨询、环境咨询等服务。

#投资管理最大的也是仲量联行。2018年实现5.3亿美元,为机构投资者和散户(包括高净值人士)提供投资于房地产和证券的投资管理服务。

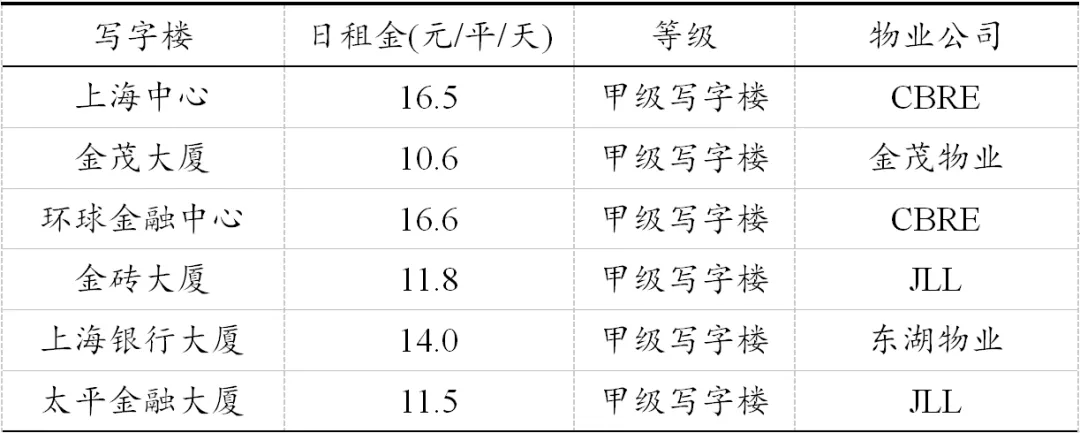

物业价值的提升,也直接表现在租金水平上。由五大行提供管理或提供顾问服务的物业,租金普遍高于其他物业。

▼五大行的物管租金普遍高于其他物业

数据来源:一百楼佳,国泰君安证券研究

中国物业管理仍然停留在附加值较低阶段

我国现代意义上的物业管理行业诞生于改革开放后。

1981年3月10日,深圳物业管理公司正式成立,开始对深圳经济特区的涉外商品房实行统一的物业管理,这是我国物业管理行业迈出的第一步。

经过近40年的发展,我国的物业管理行业也形成了较为明显的中国特色。

1、约76%的物业管理企业,具有地产开发商背景。

中国的物业管理普遍存在着“谁开发,谁管理”的现状,由商品房开发商下属的物业管理公司负责经营。

根据中指《2019中国物业服务百强企业研究报告》显示,百强企业中有开发商背景的企业占比76%。

▼现阶段物业企业规模扩张主要依赖于房企开发

数据来源:中指研究报告,国泰君安证券研究

不过,开发商下属的物业公司有利有弊。

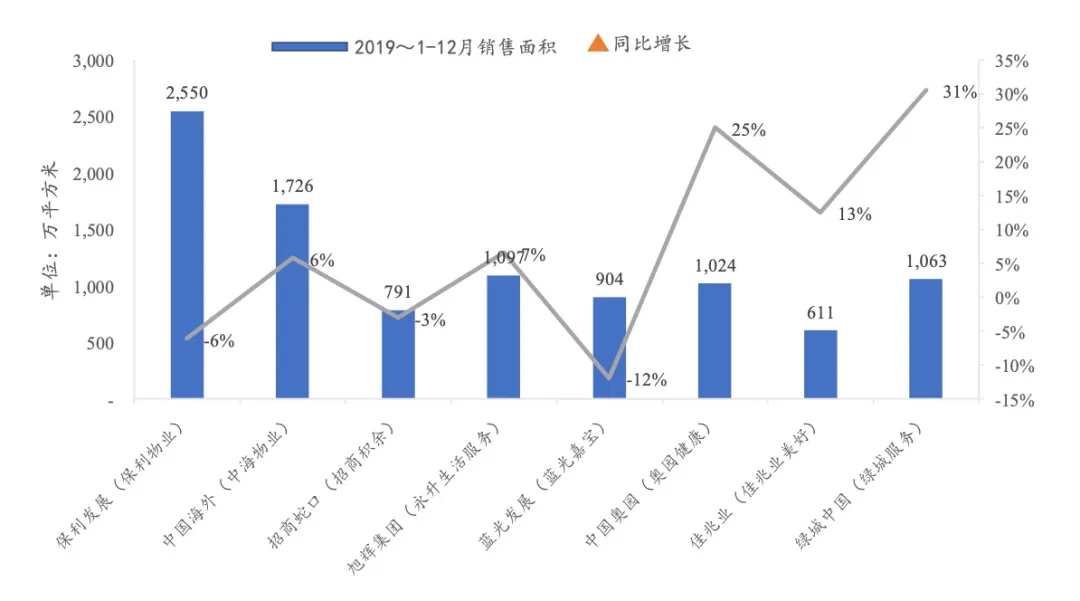

利在于,国内有房企背景的物业公司可以借房企开发扩张带来的项目资源,承接大量优质项目,从而实现规模的快速扩张。上市物业公司关联开发商销售数据普遍较好,能有效保障其在管面积并带动业绩的大幅增长。

2018年,百强企业中有开发背景的企业数量占比76%,这些企业管理面积中约五成来自兄弟开发企业,较2017年下降一成,但依然是扩规模的基础手段。

▼ 上市物业公司关联开发商

销售数据普遍较好

数据来源:CRIC销售数据,国泰君安证券研究

但弊在于,与高利润率的房地产开发业务相比,物业管理之前经常被房企视为成本中心,不以盈利为目的,一直从事着最基本的四保业务(保修、保洁、保绿和保安),缺乏效率优化和管理创新的动力。同时,物业管理企业在多元业务探索、增加收入来源方面进展缓慢。

2、国内物业管理公司90%的收入,都源于基础服务。

国内大多数物管企业的主营业务还停留在物业管理价值链的低端,属于劳动密集型服务,技术含量低,员工流失率高,缺乏严格的准入、培训和考核机制。

3、附加价值低,导致利润水平偏低。

同质化的服务也使得物业管理行业竞争激烈,行业的净利润仍然处于较低水平,并未形成资产增值到租金提升的正循环过程。

参考中指数据,2018年物业百强企业平均净利润率仅为8.2%。

▼物业管理行的净利润仍然处于较低水平

数据来源:中指研究报告,国泰君安证券研究

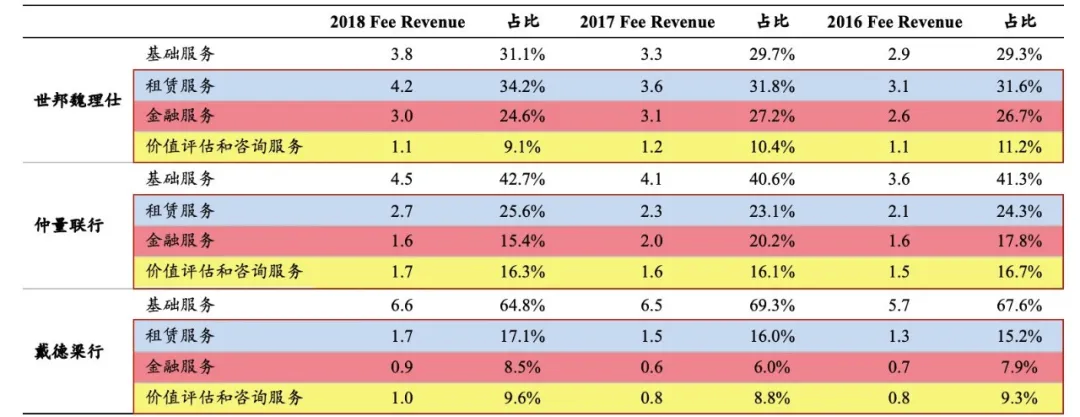

4、以住宅物业为主,非住宅物业空间逐步打开。

对于物业管理公司来说,2018年住宅物业收入占比从2017年的59.7%下降到45.8%,而非住宅业态服务领域在不断提升。

▼住宅物业服务占行业半壁江山

数据来源:中指研究报告,国泰君安证券研究

2018年,物业管理企业上市进程加速,全年A股新增1家,港股新增5家。而2019年又新上市5家。

▼ 物业服务企业上市进程进入加速阶段

数据来源:WIND(2019年12月31日的总市值),国泰君安证券研究

目前市值超百亿的物业企业达5家,其中碧桂园服务以706亿港币独占鳌头,估值排名前三的公司依次为碧桂园服务(43.1X)、中航善达(40.4X)、绿城服务(40.2X);估值排名后三的公司依次为彩生活(9.7X)(01778)、佳兆业美好(17.5X)(02168)、蓝光嘉宝(18.3X)(02606)。a

房地产裂变和新江湖

从国内格局来看,外资物业、中资物业、互联网巨头,正在汇聚成三股最重要的势力。

外资五大行入局已久。亚太地区是五大行开启全球布局的重要区域,目前五大行在亚太地区的收入占比平均在20%左右。

从2018年亚太地区收入来看,前三的是仲量联行(32.5亿美元)、世邦魏理仕(22.1亿美元)和戴德梁行(15亿美元);从亚太地区收入占比来看,前三的是第一太平戴维斯(33.35%)、仲量联行(19.91%)和高力国际(18.70%)。

但和国内企业一样,目前五大行在亚太地区也有增值服务占比低,而基础服务占比较高的问题。

▼比起欧美

三大行在亚太地区的增值服务占比稍低

而基础服务占比较高(单位:亿美元)

数据来源:三大行年报,国泰君安证券研究

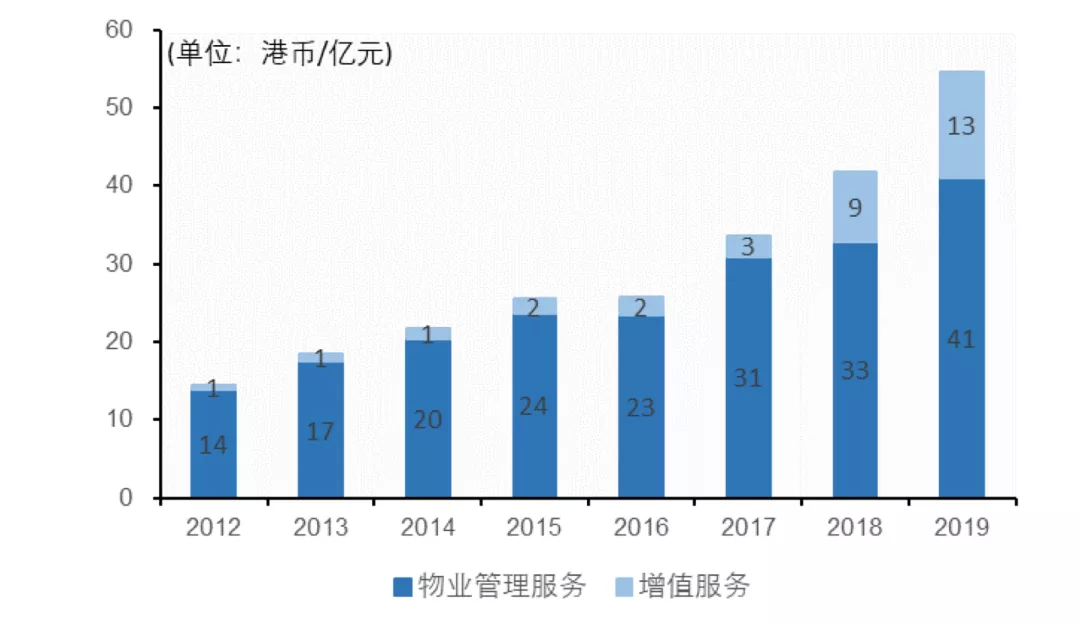

另一方面,国内行业龙头正在加速追赶。

以业内龙头中海物业为例。公司在持续拓展物业管理规模的同时,也在加大增值业务的投入,公司的增值服务保持较高增速,2019年收入较2018年大幅上升50.7%至港币13.5亿元。其中,以“兴海物联”为首的工程服务和以“优你互联”领军的社区资产及服务营运平台营收均大幅增加。

▼ 营收75%来自物业管理服务

增值服务占比在逐年增加

数据来源:公司公告,国泰君安证券研究

此外,作为线下流量的重要入口,智慧社区也成为互联网巨头们相继加码的领域。

2016年蚂蚁金服的支付宝智慧社区,2017年腾讯(00700)的海纳社区已经如火如荼地展开。

▼ 物业企业只有借助互联网转型

才能抢占智慧社区流量入口

数据来源:《智慧社区下的智慧物业》

目前AT整体的路线还是开放平台,聚合生态各方的力量抢占社区流量,而物业企业只有借助互联网转型进行数字化运营,才能抢占智慧社区流量入口。

未来,随着越来越多的物业服务企业借助互联网、物联网、大数据、云计算、人工智能、虚拟现实等新技术进行跨界融合,尤其5G时代的来临,物联网的发展将会给智慧社区带来更“智慧”的一面,推动中国物业行业从低效人工密集式动输出,向高效集约型现代服务模式的逐步转变。

▼创新技术不但能降低物业企业成本

同时能提升工作效率及服务质量

数据来源:中指研究报告,国泰君安证券研究

(编辑:赵芝钰)

扫码下载智通APP

扫码下载智通APP