2020年Q1跨国药企Top5变局:辉瑞(PFE.US)暂居第三,百时美施贵宝(BMY.US)挤进第五

本文来自微信公众号“MedTrend医趋势”。

2020年4月底,在公共卫生事件之下,跨国药企纷纷亮出各自第一季度的成绩单,从财报可以看出:大型药企在2020年Q1的日子并没有外界想象中那么难过。

医药行业销量迎来小高潮,一方面群众大量囤积药物以备不时之需,另一方面公共卫生事件导致疫苗等药品需求增强。

值得注意的是:北京时间5月12日9时32分,目前全球累计确诊超417万,累计死亡超28万。

相比之下:Q1之后,公共卫生事件全球蔓延,Q2跨国药企将要面临的压力可能远比想象中的还要大......

当然,这只是2020年Q1的数据,“鹿死谁手,还未可知!”开局,让2020充满变数。

公共卫生事件之下,2020年Q1 跨国药企Top5排名究竟如何?让我们一起来看看。

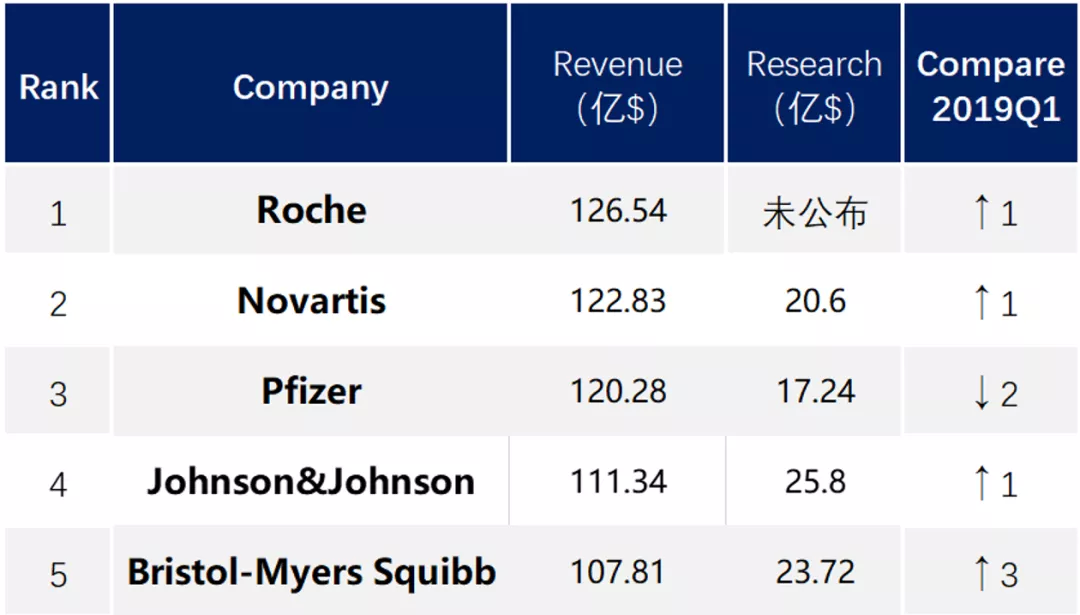

2020年Q1,跨国药企Top5开局有较大变化,辉瑞暂居第三,BMS挤进第五:

罗氏:Tecentriq当打之年,Ocrevus欲上峰巅。不过,新品却乏善可陈,仅2%的营收增长,无法高枕无忧,毕竟紧随其后的诺华营收+11%!

诺华(NVS.US):这家被预测将在未来超越辉瑞的药企,终于在Q1得偿夙愿!但是却被罗氏强压一头。随着诺华重金押注创新药领域,年初+11%的高驱动,未来可期。

辉瑞(PFE.US):改革大刀阔斧,两大业务的剥离,转型阵痛对Q1业绩产生了负面影响(-8%),也是Top5中营收唯一下滑的企业,其研发投入也低于目前披露的几家!

强生(JNJ.US):以28.8亿美元的研发投入(尽管-10%),成为Top5披露的几家中研发投入最高!尤其是其疫苗研发值得期待。

BMS(BMY.US):收购新基后回血,成功补位,强势入局,排名上升3位,成为Top5新秀,未来与默沙东不相伯仲。

▲2020年Q1 全球Top5制药营收排行榜

*汇率均以财报发布当日汇率换算(罗氏、强生、默沙东只计算制药业务)

1 罗氏制药(Roche)

2020年Q1制药营收(亿$):126.54,同比+2%

研发费用(亿$):未公布

罗氏制药2020年Q1营收122.62亿瑞郎(126.54亿美元),同比+2%,占总营收81%。

*罗氏年报中,所有增长率均为固定汇率(CER),实时汇率:1瑞士法郎=1.032美元

罗氏制药2018年获批的超级流感药Xofluza(巴洛沙韦)2020年全球的销售额为2800万瑞士法郎,+371%,为2020年Q1销售额增长幅度最高的药物。

排在第二位的是2017年获首次批准用于治疗血友病A患者的药物Hemlibra,是近20年来首个获FDA批准的用于治疗体内含有因子VIII抑制剂的A型血友病的新药,在全球的销售额为5.21亿瑞士法郎,+146%。特别是在美国、日本和欧洲的增长势头非常强劲。

另一个增长势头强劲的药物是阿替利珠单抗Tecentriq,受适应症广泛期小细胞癌和三阴性乳腺癌的影响,在全球销售额为6.44亿瑞士法郎,+99%。

新药领域,全球不同地区销售收入呈现增长趋势。

在美国,销售增长的3%主要来自最近推出的药物,如Ocrevus、Hemlibra和Tecentriq,部分被来自生物仿制药的竞争所抵消。

在欧洲,由于对Tecentriq、Ocrevus、Perjeta、Hemlibra、Actemra/RoActemra和Kadcyla总体销售额增长了14%。

在中国,最近上市的Perjeta和Alecensa药物的强劲销售力以及达菲(Tamiflu)和罗氏芬(Rocephin )等老牌产品的高销量抵消了国家报销药物清单价格的下调和卫生事件对赫赛汀、安维汀和美罗华的影响。

其它地区,销售额增长了16%,主要贡献者是Perjeta、Ocrevus、Tamiflu和Alecensa。

在日本销售额也增长了3%,这也是受到最近推出的产品Hemlibra、Tecentriq和Perjeta的推动。

值得注意的是,罗氏在着手减少小分子制造能力,并增强生物制剂的生产能力,目前罗氏制药正在分阶段退出小分子药物的过程。

2 诺华制药 (Novartis)

2020年Q1制药营收(亿$):122.83,同比+11%

研发费用(亿$):20.60,同比-10%

诺华全球营收122.83亿美元,同比+11%。其中:创新药物部营收97.55亿美元,同比+11%。山德士营收25.28亿美元,同比+9%。

从地区看,新兴市场的营收增长14%,其中中国区表现强劲,增长了18%(6.22亿美元),主要由Entresto、Cosentyx推动。另外,Q1季度的净利润为21.73亿美元,同比增长22%。

在研发支出上,诺华第一季度支出20.60亿美元,同比-10%,这主要由于诺华对临床管线的精简,从去年的超200个临床项目,精简到166个临床项目。

▲诺华2020 Q1 营收Top 20药物

诺华创新药物部和仿制药部门山德士,主要由以下药物驱动:

心衰新药诺欣妥(沙库巴曲缬沙坦钠),销售额为5.69亿美元(+62%);

脊髓性肌萎缩症(SMA)的基因疗法Zolgensma,销售额为1.7亿美元;

银屑病药物可善挺(苏金单抗)的销售额为9.3亿美元(+19%);

两种乳腺癌药物Kisqali(瑞博西尼)和Piqray(alpelisib)销售额分别为1.61亿美元(+ 82%)和7400万美元。

另外,公共卫生事件期间,诺华率先在中国使用了数字化解决方案维持公司政策运营,其中包括患者参与和对医疗行业从业人员(HCPs)的多渠道营销。

诺华与中国前三强网上药店合作提供网上需要服务,并主持了400多次在线健康宣传教育视频直播活动。

诺华集团首席执行官万思瀚(Vas Narasimhan)表示,“+11%的爆发增长,让诺华在2020迎来了一个强劲的开局,目前,诺华全球有15个正在进行或将要进行的项目。”

3 辉瑞(Pfizer)

2020年Q1制药营收(亿$):120.28,同比-8%

研发费用(亿$):17.24,同比+1%

2020年是辉瑞急速转型的一年,消费者健康、普强的剥离已尘埃落定,未来辉瑞轻装上阵,专注创新药。

转型阵痛对2020年Q1业绩产生了影响,去年辉瑞就曾预测新辉瑞也将随着转型,或许会淡出连续多年保持的全球药企收入前三名。

从制药业务来看(创新药+普强),2020年Q1,辉瑞营收120.28亿美元,同比-8%;净利润34.01亿美元,同比-12%。

▲辉瑞2020年Q1 主要的13款药物

辉瑞创新药物营收100.07亿美元,同比+11%。主要由4款药物推动:抗凝药物Eliquis、乳腺癌新药Ibrance、口服JAK抑制剂Xeljans、孤儿药Vyndaqel/Vyndamax。

抗凝药物Eliquis营收13亿美元,同比+29%,主要受非瓣膜性药物、心房纤颤以及口服抗凝剂市场份额增加影响。另外,该药在新兴市场及美国市场的增长尤为强劲,增速分别达44%及34%。

乳腺癌新药Ibrance营收12.48亿美元,全同比+10%,该药在美国推出后乳腺癌适应症后,市场发展迅猛,欧洲及日本新兴市场增长37%;

口服JAK抑制剂Xeljans 4.51亿美元,同比+7%,美国市场业务主要是由于类风湿性关节炎适应症带来的销售增长。

孤儿药Vyndaqel/Vyndamax的销售额则从2019Q1的0.41亿美元增长到了2.31亿美元,同比+463%。一方面,在去年5月,该药获FDA批准用于治疗成人心肌病或遗传性转甲状腺素介导的淀粉样变性(ATTR-CM)心肌病后迅速放量;另一方面,该药于去年3月在日本更新了ATTR-CM指标,促使国际市场业务增长156%。

*总体增长被部分营业收入降低抵消,包括由于专利到期的创新药与仿制药的竞争压力、美国定价挑战等。

与创新药业务的增长相反,受Lyrica在美国的仿制药竞争以及Lipitor和Norvasc在中国市场业绩下滑(主要受集采影响)、万艾可专利到期后,仿制药带来的持续冲击等因素影响,普强业绩下滑严重(同比-37%,营收20.22亿美元)。

值得注意的是,Lyrica的销售额从11.86亿美元下降到了3.57亿美元,同比下降达70%,是降幅最大的药物。

在临床试验方面,受全球公共卫生事件影响,辉瑞已经于3月下旬暂停了某些正在进行的全球介入临床研究试验的招募部分,并推迟了大多数新研究的启动工作。

而在4月下旬,辉瑞又着手恢复部分临床试验工作,在当地政府或卫生局允许的情况下,重新开启招募工作以及新的临床研究,当然,部分临床试验还是有可能会推迟完成。

4 强生制药(Johnson&Johnson)

2020年Q1制药营收(亿$):111.34,同比+9%

研发费用(亿$):25.80,同比-10%

2020年Q1,强生在医疗器械业务(-8.2%)乏力的情况下,制药业务(+8.7%)扛起了强生稳定增长的大旗,营收111.34亿美元。肿瘤、自身免疫疾病、肺动脉高压领域的产品是推动强生制药业务继续增长的关键。

肿瘤领域,多发性骨髓瘤的单抗药物Darzalex即将接替Imbruvica成为强生肿瘤药头牌,在两款药物的高速增长下,肿瘤药业务增幅19.7%,是强生表现最亮眼的领域;免疫领域,强生依靠两款IL-23产品固守阵地。

▲强生2020年Q1 主要药物营收

在疫苗领域,强生在4月初宣布子公司杨森制药与美国生物医学高级研究与发展管理局合作,共同投入超10亿美元用于疫苗研发,承诺向全球范围提供10亿剂疫苗。

此次也在Q1季报中披露了这个计划的实施路线图:

3月份获得了候选疫苗,

6月份之前完成生产前准备工作,

9月份启动首次人体临床研究(first in human),

12月份获得初步临床数据,

2021Q1可获得第一个批次的疫苗,能够满足紧急授权使用。

5 百时美施贵宝(Bristol-Myers Squibb)

2020年Q1制药营收(亿$):107.81,同比+82%

研发费用(亿$):23.72,同比+76%

2019年11月21日,BMS完成了对新基740亿美元的世纪大收购,获得肿瘤、免疫、炎症领域多个极具潜力的产品管线,同时将银屑病药物Otezla(阿普斯特)以134亿美元出售给安进。

并以此,BMS在2020年Q1,以107.81亿美元,同比+82%的爆发增长强势挺进前五,制药营收略高于默沙东(第一季度营收106.55亿美元)。

原BMS旗下产品,抗凝药Eliqus(营收26.41亿美元,同比+37%)、O药(17.66亿美元,同比-1.9%),新基龙头产品Revlimid(29.15亿美元,占总营收的27%)、多发性骨髓瘤药物Pomalyst(7.13亿美元)、抗癌药Abraxane(3亿美元)等是核心动力。

新基Revlimid成BMS销售龙头,抗凝药Eliqus退居第二。未来,如何推动O药市场,可能是BMS考量的重要方向。

在研发领域,2020Q1,BMS累计将23.72亿美元的费用投入到研发中,相较于2019Q1的13.48亿美元,同比+76%(包括新基部分)。

监于BMS研发的变化,近日市场调研机构EvaluatePharma的预测表明:罗氏一直是全球肿瘤领域的领头羊,不过随着去年BMS和新基的合并,从2020年起,这一维系多年的格局将会发生改变。

从2020年到至少2024年,BMS的肿瘤药物销售额将会超过罗氏。

未来,BMS与罗氏的肿瘤大战将会更加精彩!

结语

2020年开端,随着制药巨头财报同时进行的,还有他们大刀阔斧的架构重塑:

2月5日,默沙东宣布剥离女性健康产品、过专利期品牌药和生物类似药,成立一家独立的上市公司;

2月6日,GSK也决定“一分为二”:一个将专注于药品和药物开发,另一个将专注于消费者医疗保健产品;

2月12日,赛诺菲首席执行官Paul Hudson宣布改组公司管理层,重新梳理战略架构,4位高管随即离职。从以上企业的表现中,我们看到:制药巨头们都在重新梳理产品线,聚焦优势业务,这似乎意味着,剥离短板,聚焦长板,将成为下个十年制药业的战略基调。

在公共卫生事件肆虐的2020年,期待着制药巨头带给我们新惊喜!

另一方面,原以为公共卫生事件之下,跨国药企Q1均不景气,但没想到所有的压力似乎都留在的Q2(我太难了!)。

猜中开头,却没猜中结尾!

那么,公共卫生事件究竟对全球医药市场的影响如何,让我们期待半年报的到来!

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP