美银美林:欧美复工了,就该卖股票了

本文来自微信公众号“全天候见闻”。

导读:近期美股上涨似乎已远超基本面,美股已经贵到市盈率处于二十年最高位;即使复工,很多事也可能令人失望,消费回升速度也是未知数;股票回购和派息大幅减少。

华尔街有句老话:Sell in May and Go Away,意思是5月抛售离场。在今年公共卫生事件爆发的特殊形势下,美银美林策略师Jared Woodard给出了这种建议。

美银美林研究投资委员会负责人、策略师Jared Woodard在一份题为《太快,太猛烈》的报告中提到了近期美股的上涨,说股市“似乎已经远远超出了基本面”。

他提到,从3月低点算起,尽管失业人数颇为庞大,但美股依然大幅上涨,如果用新增市值除以失业者数量,则平均值为246567美元。

虽然这可能是乐观预期过头了,但他预计,即使复工之后,美股未来未必维持涨势,主要有以下五个原因:

1、不确定性太高

务必谨记“复工消息来了买入、复工事实来了卖出”。

未来几周内,令人失望的事实可能会取代刺激政策和努力研发疫苗的好消息,包括社交距离规定可能要求长期保持、供应链摩擦等等。

而且,复工之后一些财政支持措施可能也将随之结束,但需求没有那么快起来,一些企业届时可能遭受重创。

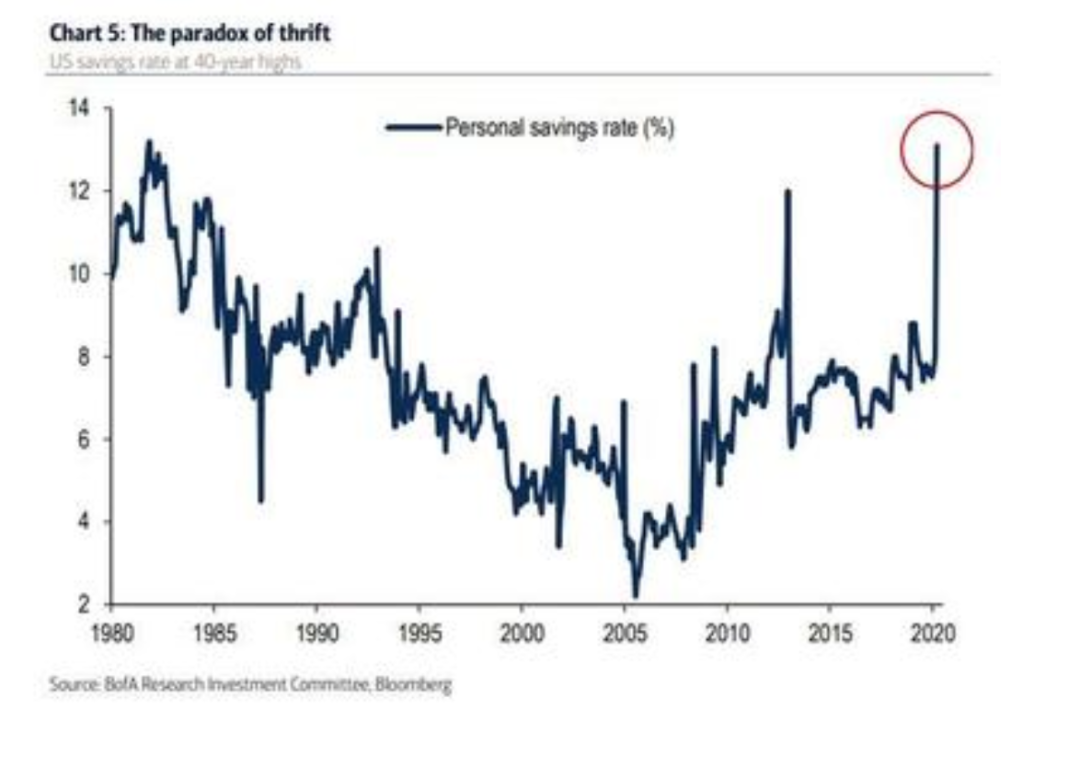

另外,大量失业导致消费者显著压缩开支,3月的美国个人储蓄率激增至13%的四十年最高位,仅3月上半月就有价值2万亿美元的零售订单被取消。就算失业者很快找到新工作,他们消费的意愿和能力有多快速度回升还是个未知数。

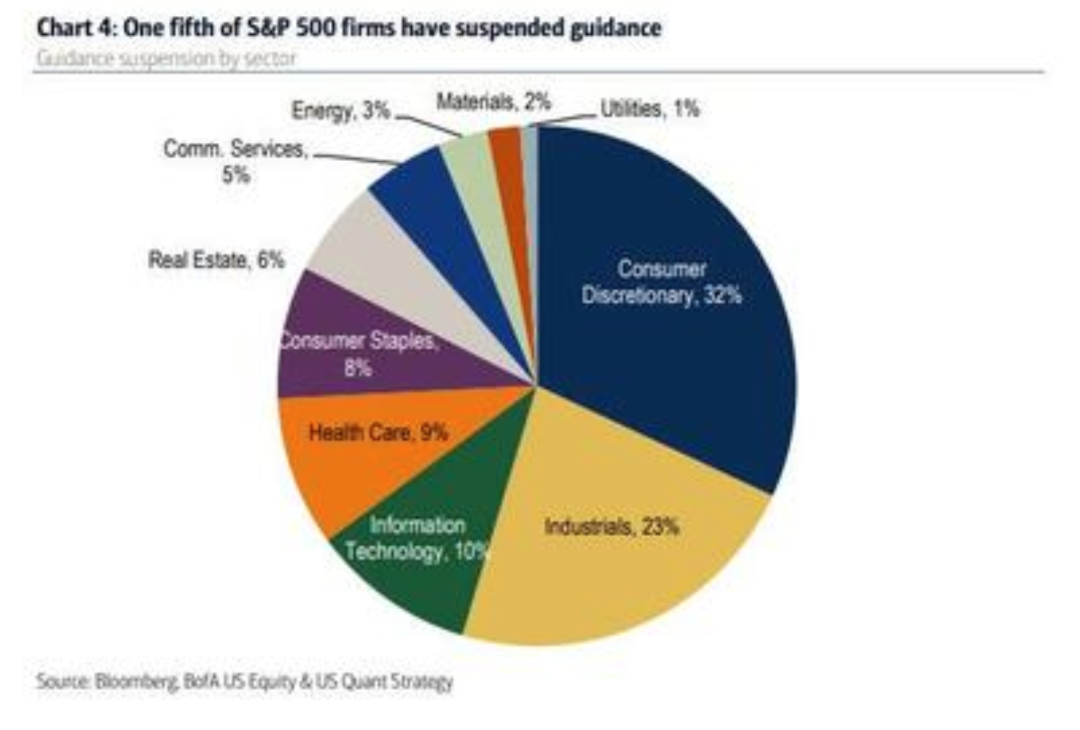

在这种形势下,有98家标普500成分股公司已经宣布暂停发布业绩指引,相当于每5家大公司中就有1家暂停。

2、公司债没有给出确定性

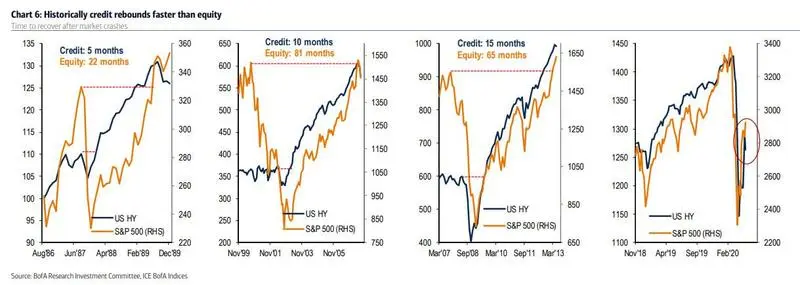

通常而言,股市崩盘后垃圾债价格的反弹速度往往快于股市,平均10个月就能创出新高,而股市则需要2年左右。但现在,受能源、零售、工业等实体的拖累,这种情况没有发生,公司债的反弹速度没那么快了。

这主要是由于能源及原材料公司债在整个美国高收益率公司债中的占比高达24%,而在股市中,标普500指数中的这类公司占比只有5%左右。

3、企业削减开支,回购大幅减少

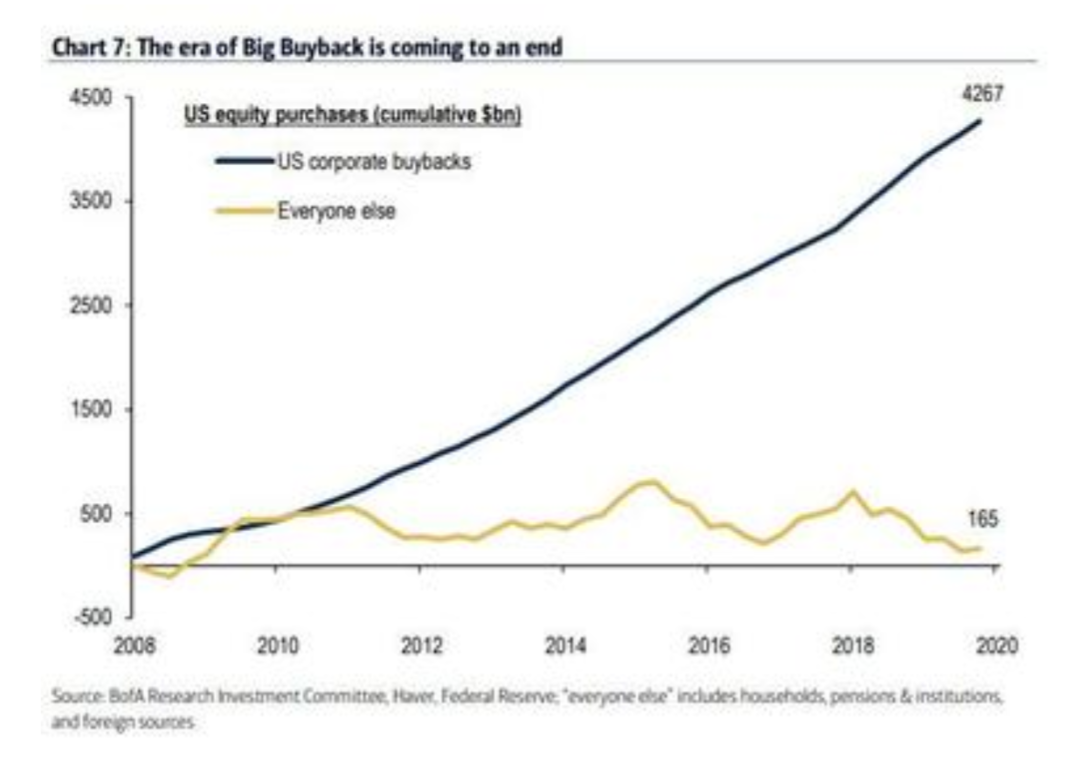

股票回购是此前美国十余年长期牛市的主要驱动力之一,08年金融危机以来,美股回购规模高达4.3万亿美元。

但现在,已经有70家标普500成分股公司宣布暂停股票回购,特别是科技公司。有30家宣布削减甚至取消派发股息,平均每5家大公司中就有1家宣布这类决定。

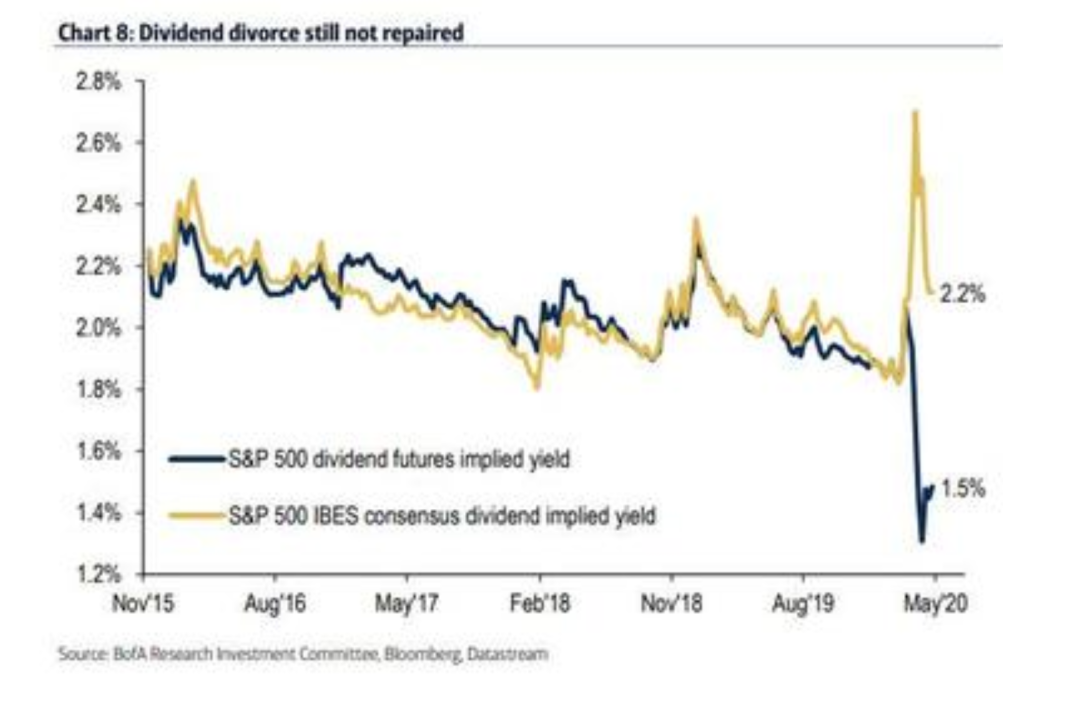

市场预期的股息收益率为2.2%,与1.5%的隐含股息收益率存在较大差异。

4、有钱散户逢高出货

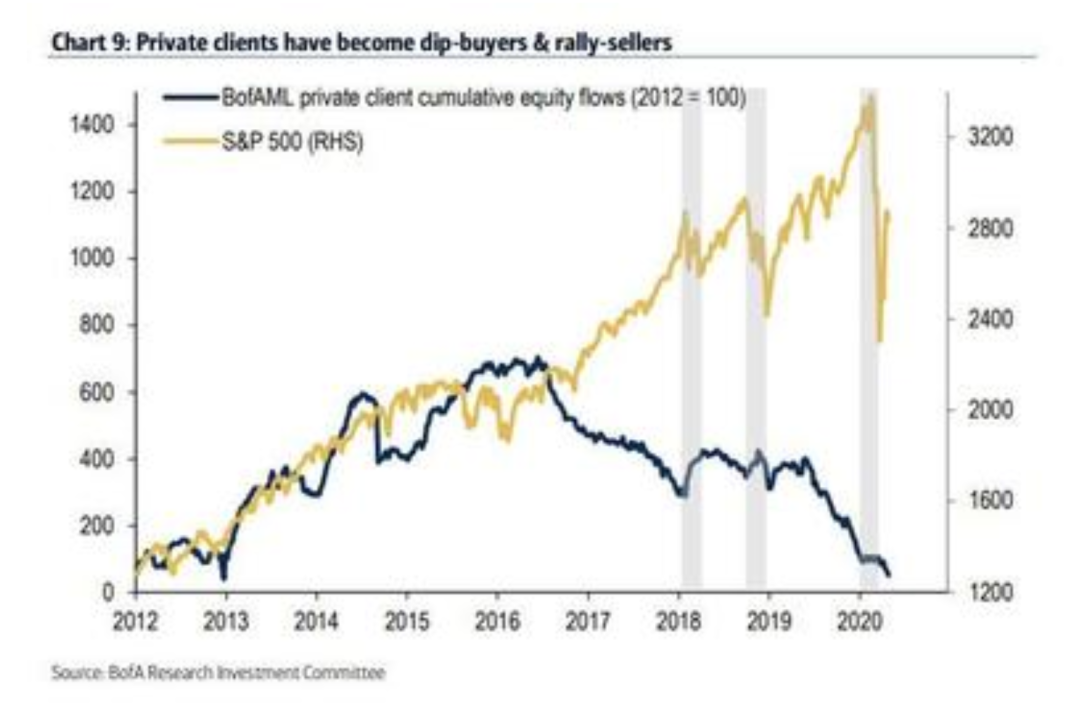

美银美林的财富管理客户以前是逢低买入,确切地说2016年以后他们经常在股市暴跌时抄低,而现在他们选择逢高抛售,今年的美股暴跌中这类投资者的净买入规模并不大。

5、股票太贵了

随着股市近期的反弹,标普500指数的市盈率已经达到19.4倍,处于二十年高位,是世纪之交的互联网泡沫以来最昂贵水平。

“现在绝不是对完美经济复苏进行股市定价的时候。”

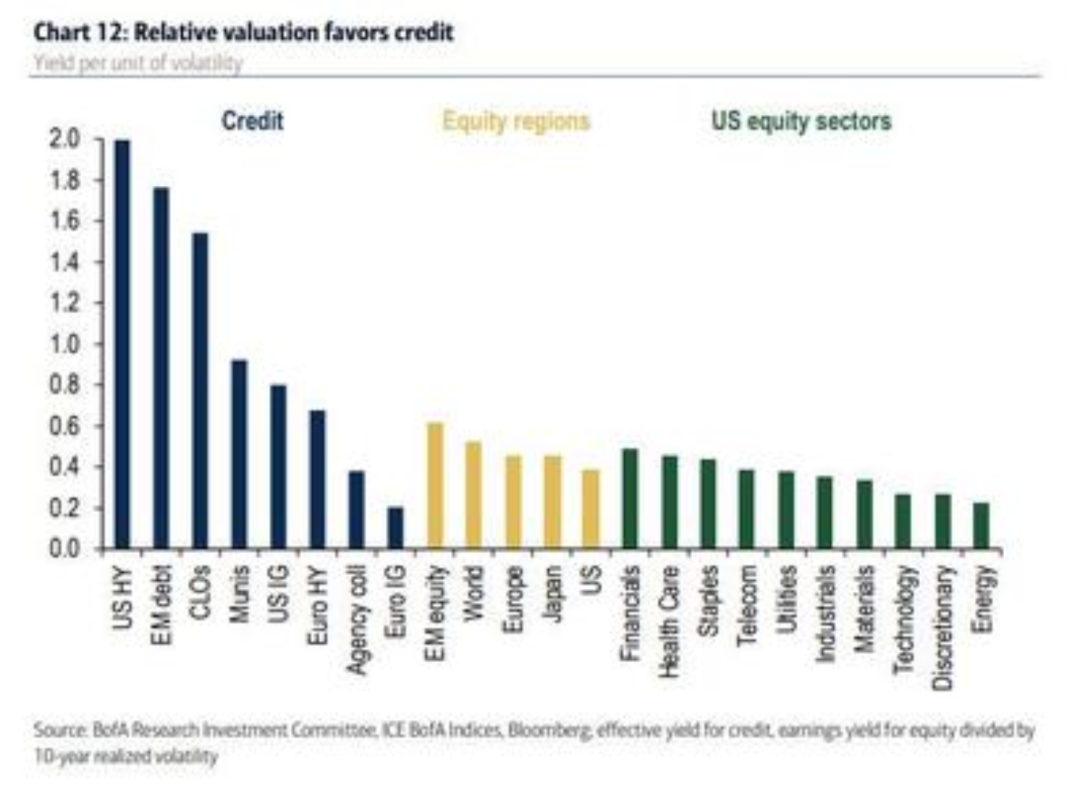

与之相比,作为固定收益资产的债券估值就相对便宜。

(编辑:杨杰)

扫码下载智通APP

扫码下载智通APP