中国中冶(01618)一季报点评:业绩逆势增长,成本费用管控良好

本文来自微信公众号“Citics建筑”,作者:罗鼎。

核心观点

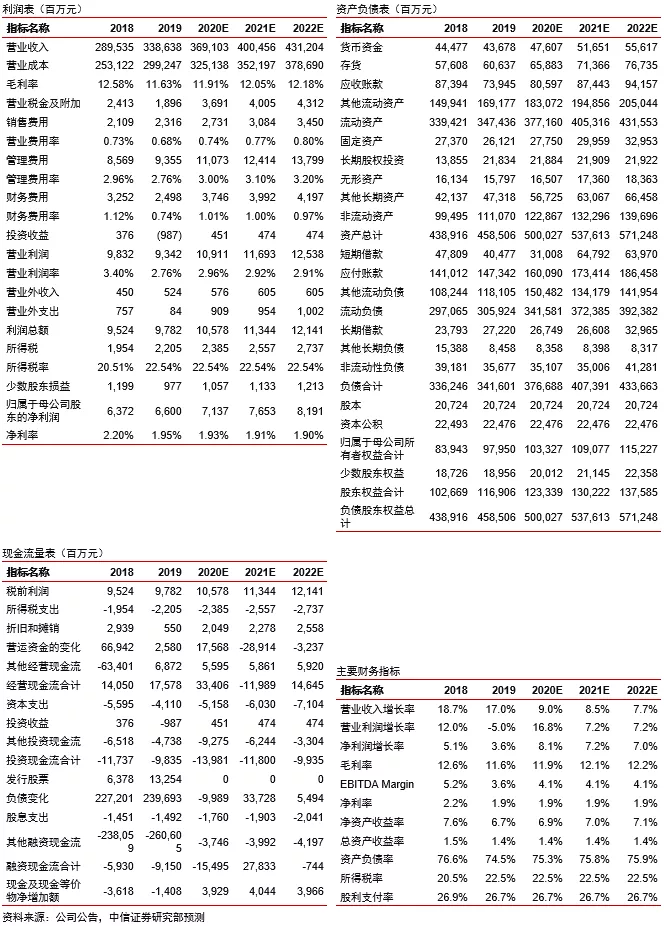

中国中冶(01618)1Q20业绩逆势增长,毛利率基本持平,费用管控良好,经营现金流出减少。受公共卫生事件影响各地招标延缓,1Q20订单整体小幅下滑,结构上除基建订单下滑明显外,其他业务订单均实现稳增。考虑到公司项目已基本正常复工、有色金属价格有一定企稳等因素,维持2020-2022年净利润预测71.3/76.5/81.9亿元,对应EPS预测为0.30/0.32/0.35元,A股对应PE为8.4x/7.8x/7.2x,维持“买入”评级。

1Q20收入同比+15.2%,归母净利同比+7.1%,收入利润逆势增长,投资收益下降及少数股东损益增加或为利润增速低于收入增速主因。公司1Q20收入727.3亿元(同比+15.2%),营业利润31.3亿元(同比+11.0%),归母净利润18.9亿元(同比+7.1%),公司克服公共卫生事件影响,收入利润逆势增长,归母利润增速低于收入增速主要为投资收益下降及少数股东损益增加所致。

毛利率基本持平,费用管控良好,应收账款ABS等或导致投资收益下滑,经营现金流出减少。公司1Q20综合毛利率5.13%(同比+0.04pct);公司期间费用率5.7%(同比-0.8pct),其中销售/管理/研发/财务费用率0.6%/3.0%/1.5%/0.6%,同比-0.1/-0.4/+0.5/-0.7pct。1Q20公司投资收益录得-0.78亿元(去年同期0.58亿元),我们判断或为子公司做应收账款ABS导致确认损失所致。经营现金净流出89亿元(去年同期净流出137亿元);投资现金净流出15.亿元(去年同期净流出22亿元);筹资现金净流入202亿元(去年同期净流入92亿元)

受公共卫生事件影响各地招标延缓,1Q20订单整体小幅下滑,结构上除基建订单下滑明显外,其他业务订单均实现稳增。1Q20公司新签合同1,746亿元,同比-4.1%;其中海外新签63亿元,同比-11%。新签订单中工程承包新签1,685亿元,同比-4.4%,其中在5000万以上的项目中,房建/基建/冶金工程分别新签915/234/212亿元(同比+5.0%/-29.9%/+0.7%),除基建订单降幅较高外,房建、冶金工程订单实现稳健增长。

风险因素:有色金属价格波动;地产、基建投资不及预期;业务转型不及预期。

投资建议:考虑到公司项目已基本正常复工、有色金属价格有一定企稳等因素,我们维持2020-2022年净利润预测71.3/76.5/81.9亿元,对应EPS预测为0.30/0.32/0.35元,对应PE为8.4x/7.8x/7.2x,维持“买入”评级。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP