中信证券:比亚迪股份(01211)Q1业绩预告盈利,好于市场预期

本文来源“中信证券研报”。

核心观点

比亚迪股份(01211)发布2020Q1业绩预告,归母净利润0.5-1.5亿元,同比-93%至-80%,在受卫生事件短期影响背景下仍实现盈利,好于市场预期。中长期看,公司中性化战略未来有望逐步落地,向“整车品牌”+“新能源汽车一站式解决方案供应商”发展,供应链价值显现,有望迎来价值重估。继续推荐,维持“买入”评级。

事件:公司4月13日晚间发布2020年一季度业绩预告。对此,我们的点评如下:

2020Q1扣非归母净利润0.5-1.5亿元,好于市场预期。公司预告2020年1季度实现(未经审计,下同)归母净利润0.5-1.5亿元(去年同期为7.5亿元),同比-93%至-80%,公司2020Q1新能源汽车销售2.2万辆,同比下滑70%,市场预计公司Q1整体业绩亏损,公司一季度业绩预告好于市场预期。公司经营在新能源汽车销量不及预期情况下依旧实现盈利,预计主要系比亚迪电子受下游华为、苹果业务需求提升,带来业绩增量贡献。

预计2020年Q2销量环比改善,全年业绩前低后高。2020Q1受到卫生事件影响,公司电动车销售2.2万辆,同比-70%(其中电动乘用车-70%、电动商用车-66%),燃油车销售3.9万辆,同比-12%。公司电动车销量份额占中汽协一季度11.4万辆行业总销量约20%,与去年基本持平,保持了国内市场份额稳定。伴随4月起国内卫生事件好转以及各地汽车消费刺激政策推动,预计二季度公司产销有望随行业逐步恢复。根据公司计划,2020年公司新车型“汉”即将上市,唐、秦、宋等王朝系列也将有改款。下半年公司产销有望企稳回升,预计全年业绩前低后高。

3月刀片电池发布,电动技术实力有保障。动力电池方面,2020Q1公司电池装机1.34GWh,同比-66%。3月29日,比亚迪刀片电池发布,体积比能量密度成组效率超过60%,较传统电池包的40%大幅提高。首款搭载刀片电池的“汉”车型已于4月10日下线,预计今年6月上市;刀片电池后续有望应用于其它车型,将持续推动公司降本。公司动力电池技术及产品居于全球领先水平,但局限于仅给内部供应,内在价值难以体现。目前公司动力电池现已进入丰田供应链,奥迪也有望采购比亚迪电池。中期看,我们预计2021年公司有望实现对海外整车巨头配套,价值有望凸显。公司与丰田合资研发公司3月在深圳注册,供应链开放稳步推进。

政策环境保障全年销量,公司积极降本增利。3月31日,国务院常务会议决定将新能源汽车购置补贴、免征购置税延长2年,外部政策环境进一步明确趋暖。年初至今,公司累计收到国家新能源汽车推广补贴款33.2亿元,后续现金流也有望逐步改善。另一方面,公司自身也积极采取降本措施:计划2020年底推出新的插混DM4技术,有望在性能、集成度进一步提升的基础上进一步实现降本;2020H2新一代LFP“刀片电池”装车,有望降低约30%电池包成本,预计后续将逐步向其它电动车型铺开,巩固长期成本竞争优势。

风险因素:公司新能源汽车产销不及预期;新能源汽车政策波动;云轨推进不及预期。

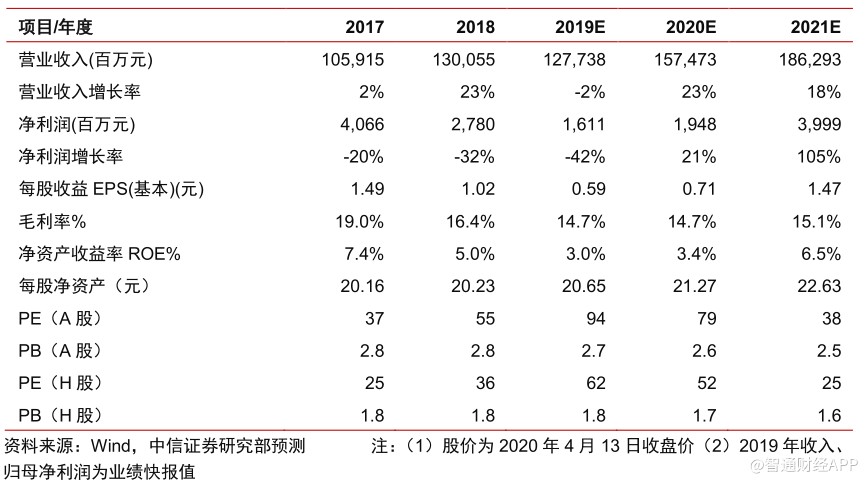

投资建议:维持2020-2021年归母净利润预测19.5/40.0亿元,当前A股价格55.8元,对应2020/21年79/38倍PE;H股价格40.5港元,对应2020/21年52/25倍PE。目前看卫生事件短期冲击一季度销量,预计2020全年产销增长仍有一定压力。但随着公司中性化战略加速落地,向“整车品牌”+“新能源汽车解决方案供应商”发展,供应链价值显现料将逐渐推动股价上涨。公司是中国电动车行业龙头,拥有自主可控的电动化技术随着供应链中性化战略稳步推进,长期价值有望显现。当前市值具备高安全边际,继续推荐,维持公司(A+H股)“买入”评级。

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP