大华继显:正荣地产(06158)销售稳定增长,土储优质,目标价7.82港元

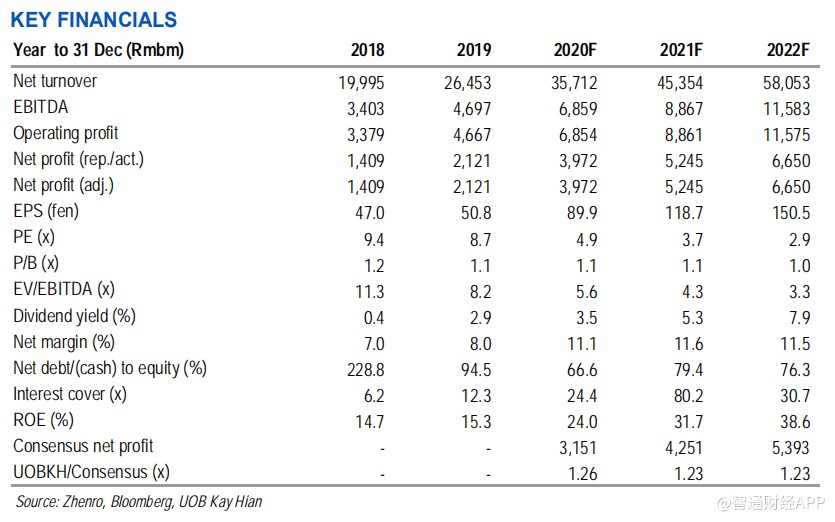

智通财经APP获悉,大华继显近期发布研报称,正荣地产(06158)2019年净利润人民币30.9亿,同比增长38.6%,与预期一致。公司于30个城市拥有2,615万平方米土储。主要增长动力来自于销售高增长,持续深耕2线城市,充裕的土储,土地成本合理及多元融资通道。维持正荣地产“买入”评级,目标价由6.69港元上调至7.82港元。

2019年业绩与预期相符:2019年收入同比增长23.1%至人民币325.6亿,净利润同比增长38.6%至人民币30.9亿。

销售稳步增长:2019年销售同比增长21%至人民币1,307亿,销售面积844万平方米,预计2020年销售同比增长7.7%至人民币1,400亿。

土地成本优势: 正荣土储的成本为人民币4,637元/平方米,而销售均价为人民币15,488元/平方米。土地成本占售价约30%左右(对比行业平均45%)。公司逆周期的土储策略降低其于核心城市的土地成本。此外,公司总可售资源达人民币4,500亿,当中超过70%位于1、2线城市。较低的土地成本及充裕的可售资源将支持公司2020年的可持续发展。预期正荣的毛利率水平可保持在20%-25%水平。

2019年下半年销售持续增长:公司已于30个城市布局,当中超过80%的销售来自于1、2线城市。由于公司于2019年下半年有较多的推盘,当期销售增长23.03%至人民币721亿。总括而言,鉴于公司于2020将持续推出更多新盘,大华继显预期销售将继续稳步上升。此外,公司的销售主要仍来自长三角及海峡西岸经济区等经济及社会结构更发达的地区。

充裕及成本合理的土储:公司拥有2,615万平方米土储,包括2019年新增的560万平方米土储(货值约人民币867亿)。公司新增的土储中有高达85%位于2线城市,足够支持公司未来销售增长。此外,由于公司的全国化布局策略及2线城市项目持续贡献销售,公司的销售均价逐步靠稳。

财务状况稳定:公司持续扩充其融资通道,并成功于境内外发行债券及资产支持证券。于2019年,公司手持现金人民币353亿,净负债比率75.2%。公司短期债务占总债的20%,现金对短债比1.8倍。正荣拥有畅通的美元债融资通道,短期没有太大的再融资压力。大华继显预期公司2020年的净负债比率可望再下降1至2个百分点。

扫码下载智通APP

扫码下载智通APP