张忆东:港股美股市场数据周报 流动性继续改善 美股引领海外股市延续反弹

本文来自 微信公众号“张忆东策略世界”,作者张忆东。

投资要点

一、港股、美股市场监测(注:本文中“本周”指的是20200406-20200409)

1、港股市场综述

股指表现。恒生中型股(涨6.0%)、小型股(涨5.2%)和恒生综指(涨4.8%)领涨,恒指涨4.6%,恒生大型股涨4.5%,恒生国指涨3.4%。行业指数均上涨,恒生非必需性消费业(涨10.8%)、综合业(涨8.6%)和原材料业(涨7.0%)领涨。

估值水平。截至本周五,恒指预测PE(彭博一致预期)为10.4倍,低于2005年7月以来的1/4分位数,恒生国指预测PE为8.3倍,处于2005年7月以来的1/4分位数和中位数之间;恒生指数PE TTM为9.9倍、PB为1.0倍,恒生国指PE TTM为7.8倍、PB为1.0倍,二者市盈率(TTM)和市净率均低于2002年以来的1/4分位数

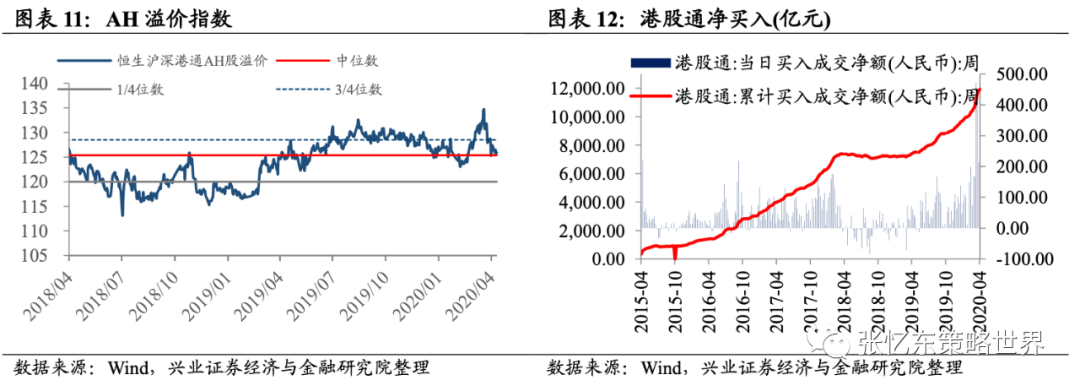

资金流动:本周(0407-0409)港股通资金净流入19.3亿人民币,自开通以来累计买入成交净额达11937亿人民币。南向资金主要流向银行、医药和食品饮料,流出电子元器件、计算机和非银行金融。根据彭博的统计口径,本周投资于香港的股票型ETF基金净流入资金2.04亿美元。

投资者情绪:截至本周四,恒生波指为32.8,低于上周五的35.5,但仍处于历史相对高位水平;主板周平均卖空成交比为13%,低于上周的14%。

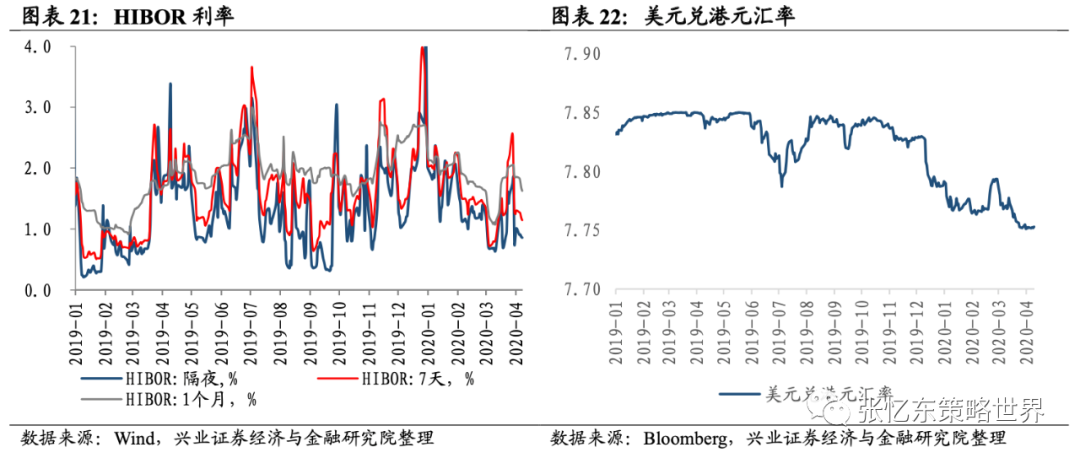

货币市场,HIBOR利率(隔夜、7天、1个月)下降。相较上周五,本周四HIBOR隔夜利率下降15bp至0.86%,7天利率下降16bp至1.14%,1个月利率下降23bp至1.63%。汇率市场,截至本周五,美元兑港元汇率为7.753,与上周基本持平;USDCNH即期汇率下降至7.0445。

2、美股市场综述

股指表现。罗素小盘指数(涨18.5%)、道指(涨12.7%)、罗素大盘指数(涨12.6%)领涨,标普500指数涨12.1%,纳指涨10.6%,中概股指数涨4.4%。行业指数均上涨,房地产(涨21.2%)、原材料(涨20.7%)、金融(涨19.1%)领涨。

估值水平。截至4月9日,标普500预测市盈率为19.1倍,高于上周五的16.4倍,高于1990年以来的3/4分位数。标普500指数股息率与十年期美国国债收益率之差下降至1.45%,仍处于2010年以来的高分位数水平。

资金流动。据彭博统计,本周投资于美国的股票型ETF净流入162.2亿美元。

投资者情绪。1)本周四收盘,美股个股期权看跌看涨成交量比例10日移动平均为1.4,位于2014年7月以来的3%分位数;2)VIX指数处于历史高位水平。截至本周四,VIX指数从上周的46.8下降为41.7,仍处于历史高位水平。

纯因子收益:本周,价值(涨2.6%)、波动率(涨2.4%)、杠杆(涨1.8%)领涨;动量(跌3%)、规模(跌1.1%)领跌。近一月,波动率、价值和盈利变动因子占优,动量、杠杆、规模因子跑输。

流动性:纽约联储隔夜回购资金2916.6亿美元,远低于上周的10609.8亿美元。货币市场利率。截至4月9日,有担保隔夜融资利率(SOFR)与上周持平,为0.01%。截至本周五,LIBOR-OIS利差由上周五的1.32%下降至1.14%

二、全球资产市场表现

跨资产:股票>黄金>工业金属>农产品>债券>原油;股票市场:全球主要国家/地区股市均上涨。巴西(涨17.3%)、南非(涨14.11%)和印度(涨13.5%)领涨;债券市场:本周主要发达国家10年期国债收益率普遍走高。美国10年期国债收益率上升11bp,欧元区10年期公债收益率上升14.9bp;大宗商品:黄金表现优于工业金属、农产品和原油。本周黄金价格上涨4.7%,布伦特原油价格下跌7.7%。汇率:本周美元指数下跌1.1%。

风险提示:全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险

报告正文

一、港股、美股市场监测(注:本周指20200406-20200409)

1、港股市场监测

1.1、港股市场表现概览股指表现。恒生中型股(涨6.0%)、恒生小型股(涨5.2%)和恒生综合指数(涨4.8%)领涨,其余指数中,恒生指数涨4.6%,恒生大型股涨4.5%,恒生国企指数涨3.4%。行业指数均上涨,恒生非必需性消费业(涨10.8%)、恒生综合业(涨8.6%)和恒生原材料业(涨7.0%)领涨。

1.2、港股盈利趋势与估值

估值水平和盈利增速:

截至4月9日,恒指预测PE(彭博一致预期)为10.4倍,低于2005年7月以来的1/4分位数;恒生国指预测PE为8.3倍,处于2005年7月以来的1/4分位数和中位数之间。

恒生指数当前静态估值水平(TTM市盈率)为9.9倍;恒生国指PE-TTM为7.8倍,二者均低于2002年以来的1/4分位数。

恒生指数当前市净率水平为1.0倍,恒生国指市净率为1.0倍,二者均低于2002年以来的1/4分位数。

截至4月9日,恒生指数EPS增速为-6.1%。

截至4月9日,从静态市盈率(TTM)的角度,行业估值分位数特征如下:

首先,横向看,估值相对较高的是恒生地产建筑业(42%)、恒生公用事业(38%)和恒生原材料业(28%);

居中的为电讯业(23%)、资讯科技业(18%);

估值较低的是综合业(9%)、金融业(8%)、工业(6%)和能源业(1%)。

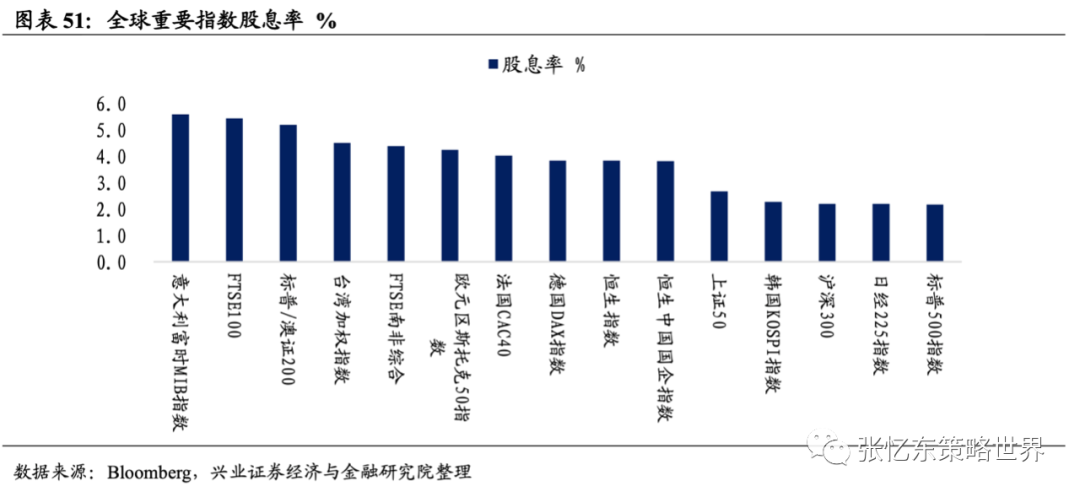

(注:行业括号内百分比数值为当前最新市盈率所在分位数,分位数的时间起始点为2011年1月)当前恒生指数的股息率为3.96%,低于上周的4.49%,高于2006年9月以来的3/4分位数。

1.3、资金流动

港股通资金净流入。本周(0407-0409)港股通资金净流入19.3亿人民币,自开通以来累计买入成交净额达11937亿人民币。从十大活跃成交股的数据来看,南向资金主要流向银行、医药和食品饮料,流出电子元器件、计算机和非银行金融。

南向资金周度净买入前十大个股为汇丰控股、建设银行、工商银行、中国飞鹤、中国生物制药、安踏体育、中芯国际、平安好医生、中国建材、微创医疗;净卖出前十大个股为新东方在线、中国太保、融创中国、中金公司、中兴通讯、舜宇光学科技、中国平安、吉利汽车、腾讯控股、小米集团。

周度港股通成交占主板成交金额的比重为9.69%,高于上周的8.79%。截至本周五,AH溢价指数从上周五的127.2下降为125.9,处于2017年以来的中位数附近。

根据彭博的统计口径,本周投资于中国香港股票型ETF基金净流入资金2.04亿美元。

截至4月9日,本周恒指两倍反向ETF净流入资金3.8亿港元。

(注:FI二南方恒指基金,即恒指两倍反向ETF,提供恒生指数单日表现的相反的2倍回报,例如恒指一日跌1%,该两倍反向ETF便实现2%的升幅,反之亦然。)

1.4、港股投资者情绪

投资者情绪。截至本周四,恒生波指为32.8,低于上周五的35.5,但仍处于历史相对高位水平;主板周平均卖空成交比为13%,低于上周的14%。

1.5、中国香港市场利率汇率跟踪

货币市场,HIBOR利率(隔夜、7天、1个月)下降。相较于上周五,本周四HIBOR隔夜利率下降15bp至0.86%,7天利率下降16bp至1.14%,1个月利率下降23bp至1.63%。

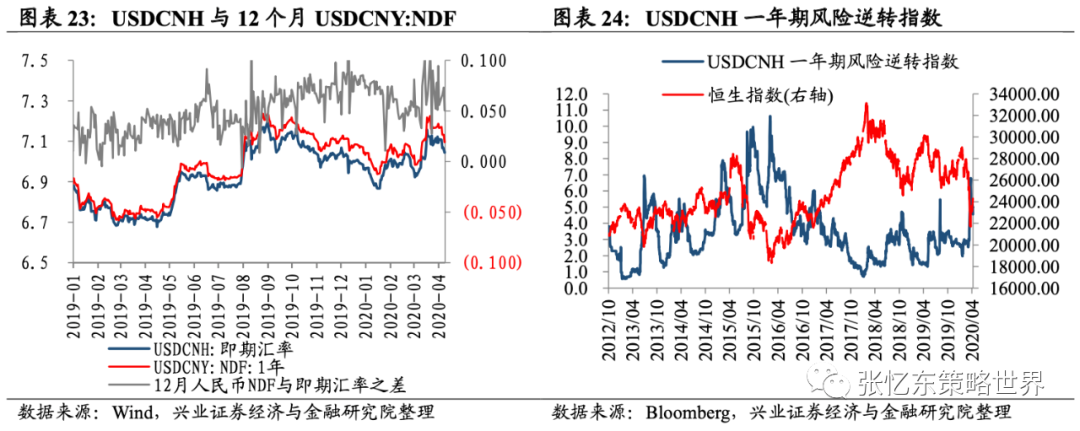

汇率市场,截至本周五,美元兑港元汇率为7.753,与上周基本持平;USDCNH即期汇率下降至7.0445,12个月人民币NDF下降至7.0950。USDCNH一年期风险逆转指数为4.40,低于上周五的5.10,处于2011年以来的74.8%分位数水平。

1.6、中资美元债数据跟踪

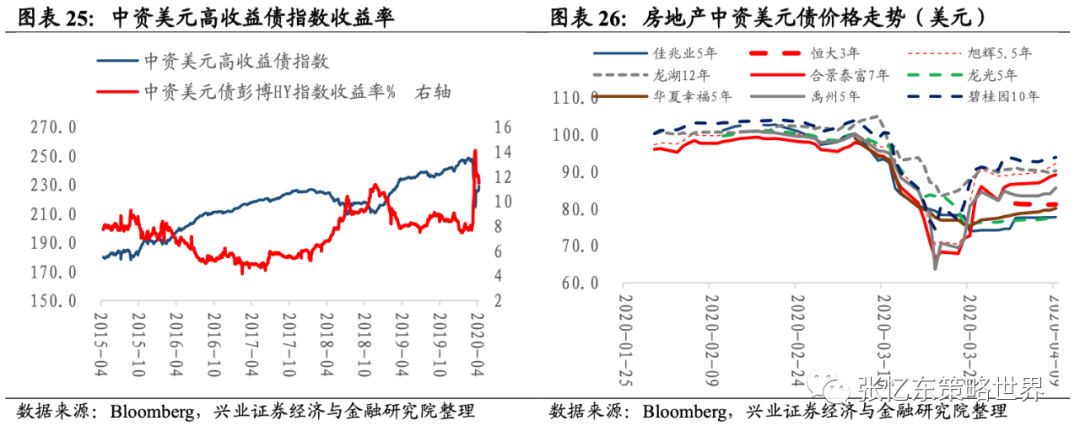

中资美元高收益债收益率下降。截至4月9日,本周中资美元高收益债收益率下降57bp至11.45%。房地产中资美元债价格:本周,佳兆业5年期上涨0.15美元至77.68美元,恒大三年期下降0.11美元至81.11美元,旭辉5.5年期上升2.95美元至92.20美元,龙湖12年期下跌0.3美元至90.2美元,合景泰富7年期上涨2.44美元至89.11美元,龙光5年期上涨0.47美元至77.43美元,华夏幸福上涨1.36美元至80.1美元,禹州5年期上涨2.17美元至85.58美元,碧桂园10年期上涨0.99美元至93.79美元。

2、美股市场监测

2.1、美股市场表现概览

股指表现。本周,罗素小盘指数(涨18.5%)、道琼斯工业指数(涨12.7%)、罗素大盘指数(涨12.6%)领涨,其余指数中,标普500指数上涨12.1%,纳斯达克指数上涨10.6%,中概股指数上涨4.4%。行业指数均上涨,房地产(涨21.2%)、原材料(涨20.7%)、金融(涨19.1%)领涨。

2.2、美股盈利趋势与估值

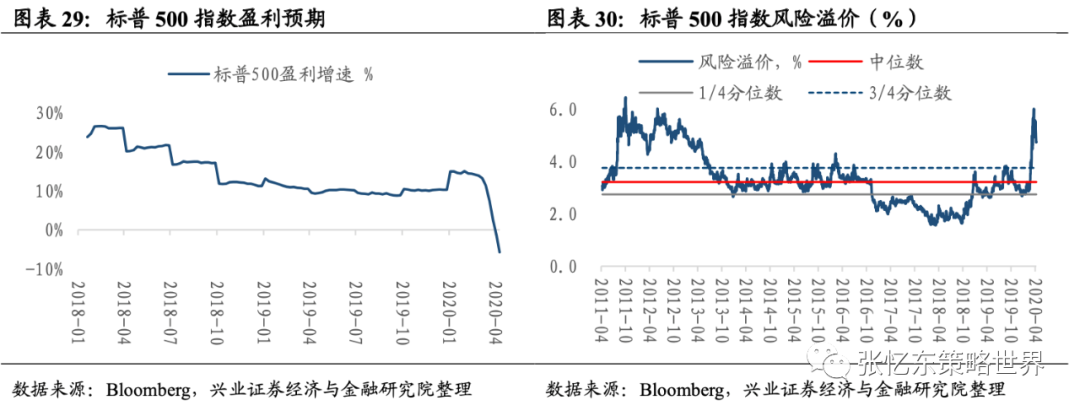

风险溢价水平和盈利预期下降。截至4月9日,标普500指数预期EPS增速下降为-5.7%;股权风险溢价为4.7%,低于上周的5.5%,高于2010年11月以来的3/4分位数。

(注:股权风险溢价=标普500市盈率倒数-十年期国债收益)

估值水平。截至4月9日,标普500预测市盈率为19.1倍,高于上周五的16.4倍,高于1990年以来的3/4分位数。标普500市盈率(TTM)为18.4倍,高于上周五的16.4倍,处于1990年以来的1/4分位数与中位数之间。

行业估值特征如下:

当前能源(99%)、公用事业(96%)、非核心消费品(90%)、工业(89%)核心消费品(85%)的估值水平处于横向相对较高水平;

信息技术(78%)、原材料(68%)、电信服务(66%)、房地产(54%)的估值水平处于横向相对居中水平。

金融(38%)、医疗(29%)处于横向相对较低分位数水平。

(注:括号内百分比数值为对应行业市盈率 TTM于1990年以来的分位数)。

截至4月9日,中概股预测市盈率为31.7倍,高于上周五的30.6倍,处于2015年以来的1/4分位数附近。

截至4月9日,标普500指数股息率降至2.17%,十年期美国国债收益率升至0.72%,标普500指数股息率与十年期美国国债收益率之差下降至1.45%,高于2010年以来的均值+1倍标准差,仍处于2010年以来的较高水平。

2.3、资金流动

截至4月9日,聪明钱指数由上周五的15273点上涨至15899点,涨幅达4.1%。

根据彭博口径统计,本周投资于美国的股票型ETF基金净流入162.2亿美元。

2.4、美国投资者情绪和债券市场

投资者情绪。

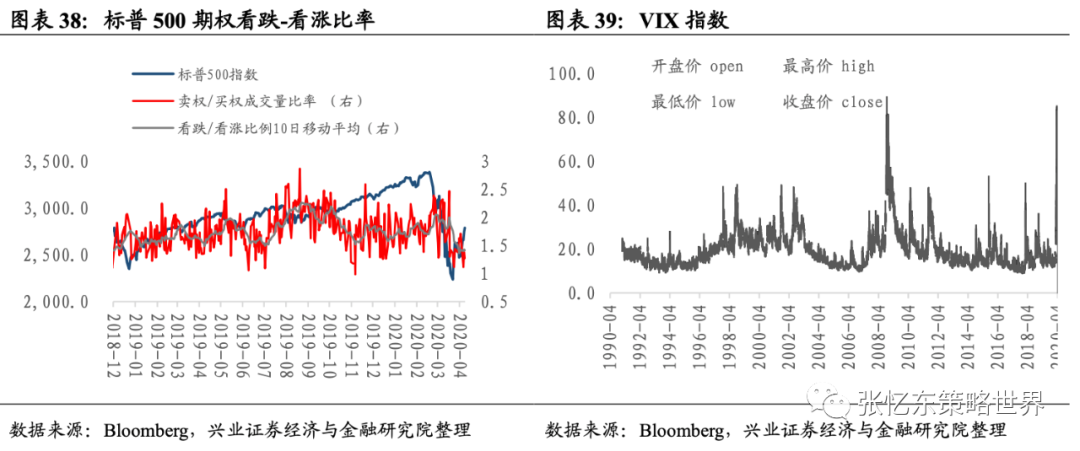

本周四收盘,美股个股期权看跌看涨成交量比例10日移动平均为1.4,持平于上周的1.4,位于2014年7月以来的3%分位数。

VIX指数仍处于历史高位水平。截至本周四,VIX指数从上周的46.8下降为41.7,位于2014年7月以来的98.2%分位数,仍处于历史高位水平。

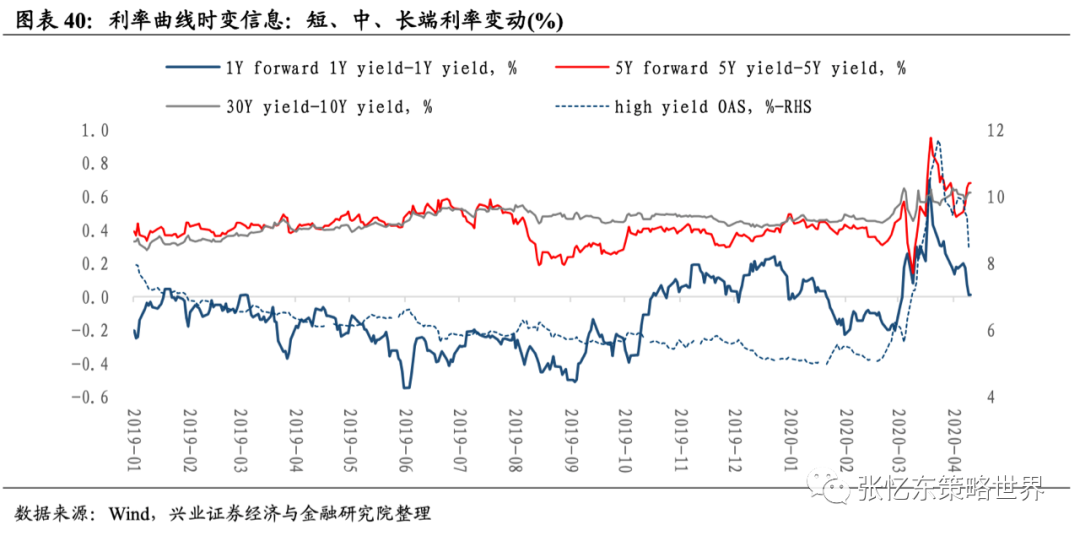

货币政策预期与中长期增长和通胀预期。本周,1Y forward 1Y yield-1Y yield(短期货币政策预期)利差下跌15.9bps至0.01%;5Y forward 5Y yield-5Y yield(中期增长和通胀预期)利差上涨19.3bp至0.68%;30年-10年国债利差(长期增长和通胀预期)为0.62%,与上周基本持平。

(注:短期货币政策预期,即1Y forward 1Y yield-1Y yield,指的是1年后的1年期国债到期收益率与当前时点1年期国债到期收益率的差,反映了短期(1年期)货币政策预期。同理,5Y forward 5Y yield-5Y yield(中期增长和通胀预期)指的是5年后的5年期国债到期收益率与当前时点5年期国债到期收益率之差,反映中期增长和通胀预期。)

2.5、美股纯因子收益

本周,价值(涨2.6%)、波动率(涨2.4%)、杠杆(涨1.8%)领涨;动量(跌3%)、规模(跌1.1%)领跌。近一月,波动率、价值和盈利变动因子占优,动量、杠杆、规模因子跑输。 (注:采用罗素3000指数彭博纯因子收益来刻画提纯后的主流风险因子表现,纯因子即每单个因子收益与其余因子收益正交。当因子收益为正,表明因子值越高,暴露该因子风格的股票表现越好。比如若波动率因子收益为正,表明高波动率股票表现优于低波动率股票)。

2.6、美国流动性数据跟踪

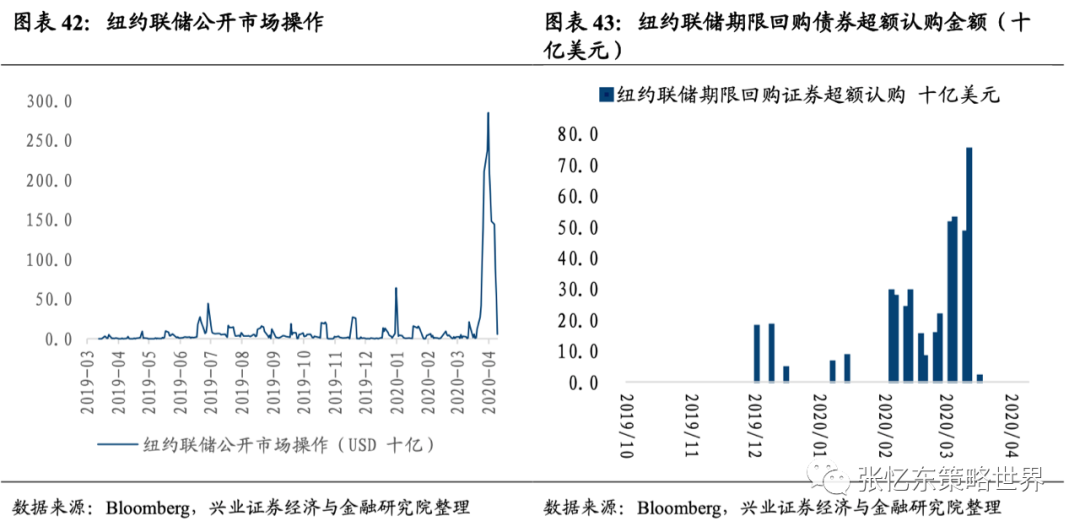

本周,纽约联储隔夜回购资金约2916.6亿美元,远低于上周的10609.8亿美元。

货币市场利率。截至4月9日,有担保隔夜融资利率(SOFR)与上周持平,为0.01%。截至本周五,LIBOR-OIS利差由上周五的1.32%下降至1.14%。

二、全球资产市场表现

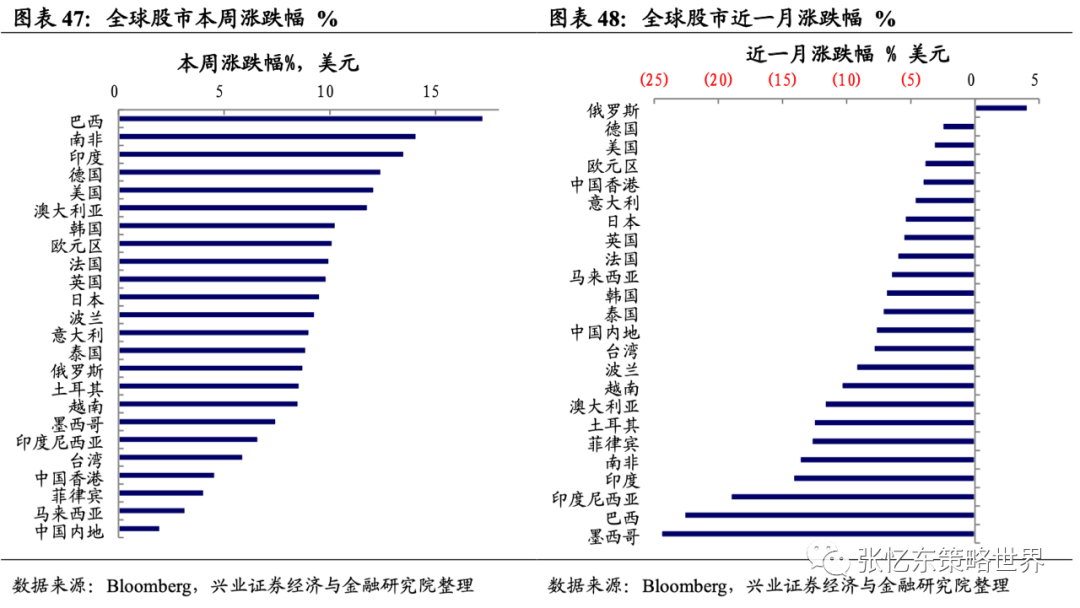

本周全球资产市场表现(美元计价):

1) 跨资产:股票>黄金>工业金属>农产品>债券>原油

2) 股票市场:全球主要国家/地区股市均上涨。巴西(涨17.3%)、南非(涨14.11%)和印度(涨13.5%)领涨。

3) 债券市场:本周主要发达国家10年期国债收益率普遍走高。美国10年期国债收益率上升11bp,欧元区10年期公债收益率上升14.9bp;

4) 大宗商品:黄金表现优于工业金属、农产品和原油。本周黄金价格上涨4.7%,布伦特原油价格下跌7.7%;

5) 汇率:本周美元指数下跌1.1%。美元兑人民币汇率跌0.9%,美元日元汇率跌0.07%,欧元美元汇率涨1.26%。

三、风险提示

全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险。

(编辑:陈秋达)

扫码下载智通APP

扫码下载智通APP