国泰君安国际:广汽集团(02238)合资品牌稳健增长,新能源保持高增长

本文源自微信公众号“国泰君安证券香港”。

广汽集团(02238)2019年净利润人民币66.2亿元,同比-39%,主因2019年国六切换、加大促销力度、新能源亏损和无形资产减值影响。收入人民币597亿元,同比-17.5%。毛利率4.2%,同比-11.7pcts,主因自主官降和销量下滑规模效应降低。应占合营联营企业利润人民币94亿元,同比+7.4%。摊薄每股收益人民币0.64元。拟派每股末期股息人民币0.15元。

新能源保持高增长,朝平衡点迈进

2019年,新能源乘用车行业受补贴大幅退坡影响,整体同比-4.0%的困难环境下,广新全年销量4.22万辆,同比+110.7%。公司自主研发的ADiGO生态系统集自动驾驶、物联、云平台大数据于一体,获得腾讯、华为等战略伙伴支持,且已经具备量产L3级自动驾驶技术。预计在2020年上市的两款纯电SUV和Aion LX销量爬坡,料带来更多销量贡献和成本分摊,助力新能源亏损大幅收窄。公司2020年新能源汽车销量目标至少6万辆,同比约+42%,进一步靠近无补贴环境下的盈亏平衡点10万辆。

自主企稳、合资稳健增长

我们看好自主品牌在GS4二代支撑下企稳,也继续看好皓影、威兰达等重磅新车的投放,以及“两田”产能的提升,共同支撑日系销量保持强势。预计合营联营企业将继续贡献稳定增长的利润。

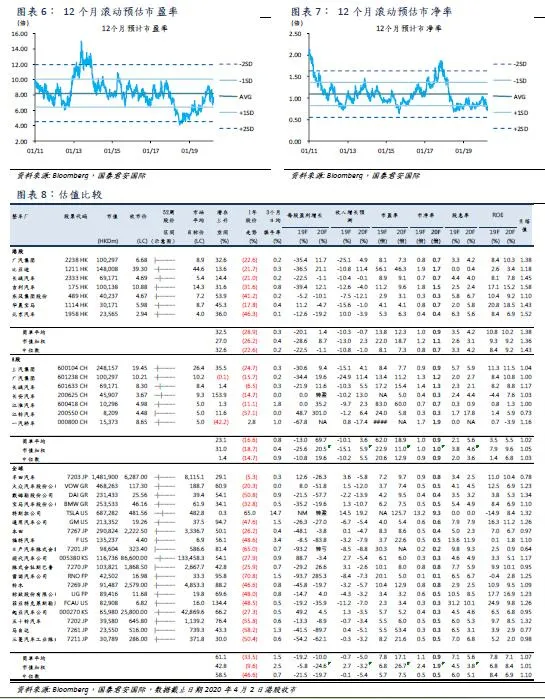

固定资产资本开支放缓

公司持续的投资使得自主品牌产能布局完善,足以满足未来几年要求,在固定资产方面的投资将大幅放缓。我们认为广汽集团是刺激汽车消费政策的更为受益的标的。虽然短期公司受自主品牌业绩拖累,但我们认为公司新能源领域的潜力不应被忽视(2019年广汽新能源销量4.22万辆对比蔚来的2.1万辆,而后者目前市值仍有28.3亿美元)。我们基于SOTP模型,参考价由11.2港元下调18.3%至9.15港元,对应上升空间37%。相当于9.5倍的2020年预测每股盈利。建议买入。

业绩会关注:

1. 整体产能恢复旅达90%,复工率100%。销售复工率旅99%,销售效率恢复50%-70%。零部件供应链海外配套占比5%-10%,春节期间已经提前准备,整体备货到6月。

2. 预计行业全年销量同比-10%,预计换购(占40%)影响较大,首购、增购(占60%)影响较低。公司预计行业恢复早期需求尚未完全回归时大概率会发生价格战。

3. 公司整体全年销量目标同比+3%,有渠道补库存空间。广丰、广本保持增长,广菲克、广乘略有增长,广三持平或小幅下降。

4. 规划2025年广丰、广本、自主品牌销量均达到100万辆。自主品牌30%新能源,70%传统燃油。

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP