中国交建(01800)19年报点评:营收高增长,毛利率下降拖累利润增速

本文来自微信公众号“华泰建筑建材研究”,作者:鲍荣富等。文中观点不代表智通财经观点。

核心观点

19FY公司营收增速较高,毛利率下降拖累利润增速,维持“增持”评级

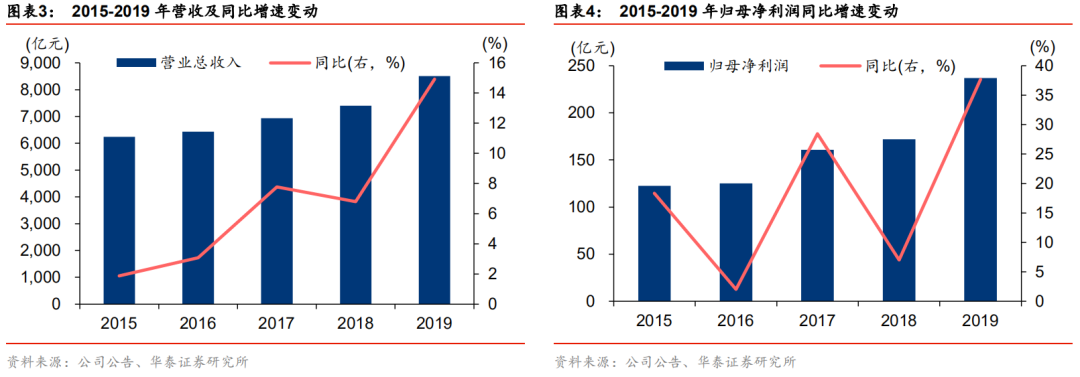

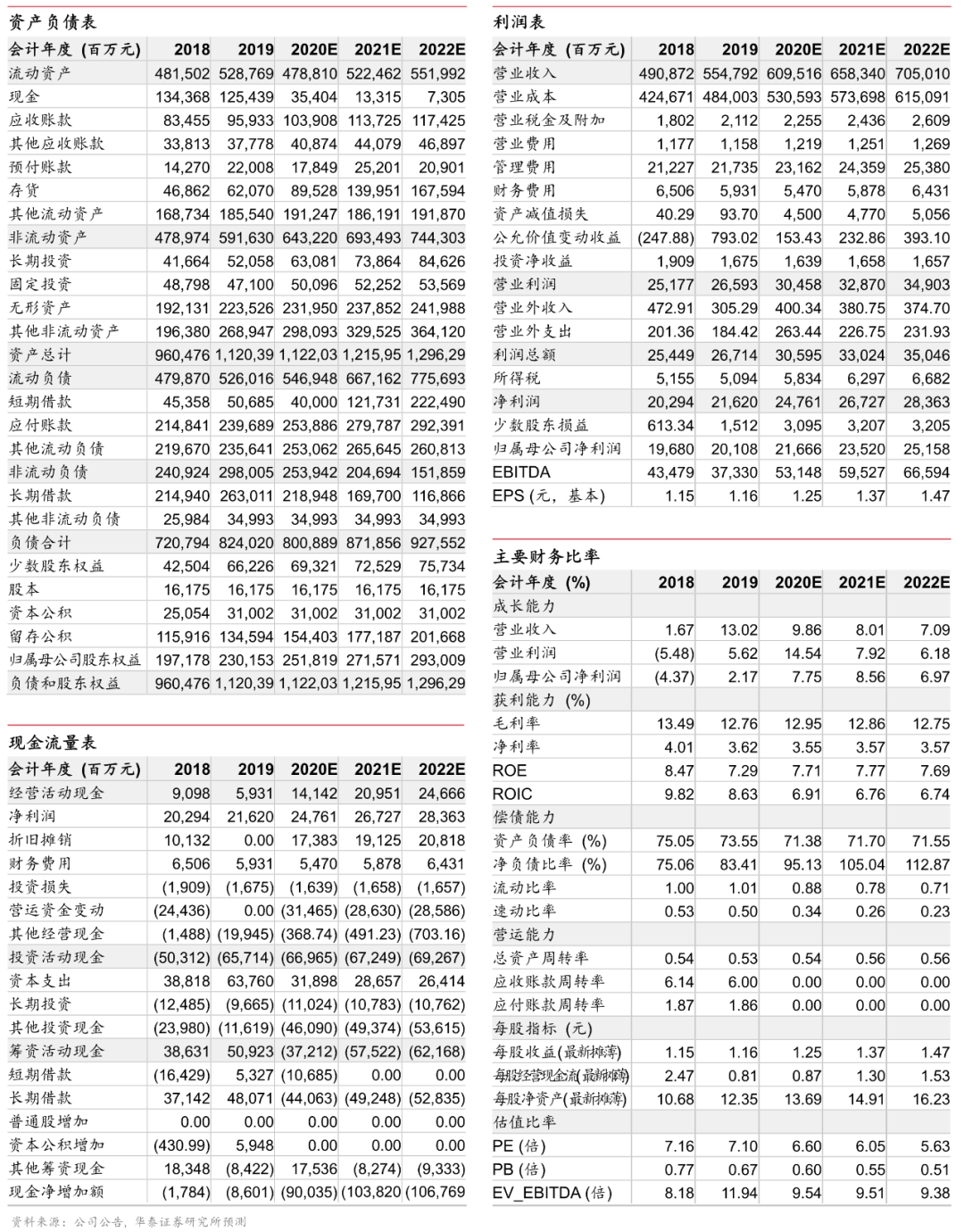

中国交建(01800)发布19FY年报,19年实现营收5548亿元,yoy+13%,实现归母净利润201亿元,yoy+2.2%,低于市场和我们预期,实现扣非净利润增速-5.75%。19FY公司收入增速为15-19年最高,施工/设计业务收入增长均较高,但毛利率的下降和少数股东权益大幅增加对归母净利增长形成拖累。19FY公司CFO净流入59亿元,较18年进一步减少,但通过债转股等方式大幅降低了负债率。19年公司新签订单同比增长8%,公司2020年目标订单/收入增速8%,目标营业利润率同比升0.1pct,展现了公司较好的信心,预计20-22年EPS1.25/1.37/1.47元,维持“增持”评级。

19Q4利润受少数股东权益影响,毛利率和资产减值对工程盈利影响大

19Q1-4公司单季度营收增速9.6%/19.9%/11.9%/11%,归母净利润增速14.5%/-2%/1.7%/-0.8%,Q4收入增速保持较高水平,归母净利下滑或主要受子公司债转股及永续债计息大幅增加少数股东权益影响。19年公司工程/设计/疏浚/其他收入增速14%/20%/5%/-21%,净利润增速0.9%/7%/7.6%/-31.6%,工程业务在毛利率明显下降的情况下,信用减值损失同比增长81%,对利润影响较为明显。19年公司基建/设计/疏浚新签订单增速10.5%/-3.2%/-7.4%,存量在手订单仍较为充足,我们预计2020年公司基建和设计业务收入增速有望保持较高水平。

费用率总体优秀,毛利率未来有望回升

19FY公司综合毛利率12.65%,同比降0.69pct,工程/设计/疏浚/其他同比下降0.56/1.9/1.38/2.87pct,其中工程业务毛利率下降或与高盈利海外业务占比下降和提前计提部分项目损失有关,我们认为后者或属于一次性因素,2020年工程业务毛利率有望回升。19FY公司销售/管理/研发/财务费用率同比变动-0.03/-0.4/+0.23/-0.26pct,继续体现了行业领先的控费能力。19年公司CFO净流入较18年进一步减少,收现比同比下降或是主要原因,随着公司投资类项目进入回款期,我们预计公司CFO有望明显改善。19年公司BOT投资支出318亿元,同比增加80亿元。

关注2020年少数股权对利润增速的影响,维持“增持”评级

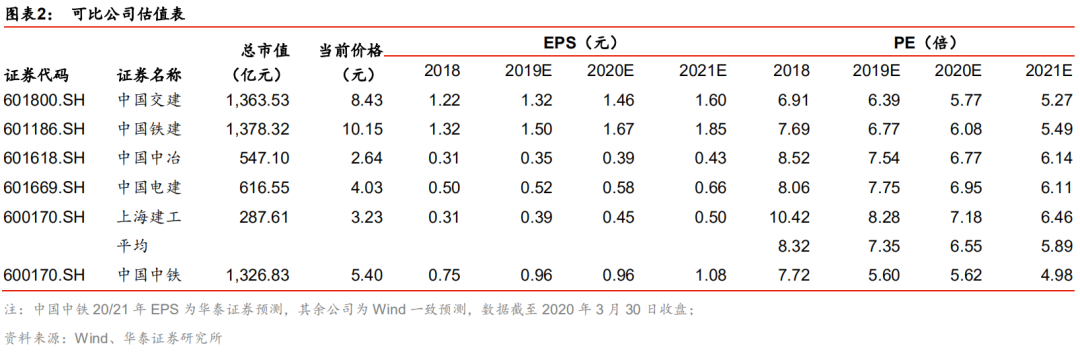

19FY末公司负债率73.55%,提前完成了降杠杆任务,我们预计2020年收入及投资类项目支出增长约束或较小,当前逆周期调节政策不断加强也利好公司收入保持较高增长。但19Q4公司陆续完成了约180亿元的子公司债转股,我们预计可能使得20年公司少数股东权益继续明显上升。基于上述判断,在扣除其他权益工具股息影响下,预计公司20-22年EPS1.25/1.37/1.47元(20/21年前值1.33/1.46元),当前可比公司20年Wind一致预期PE6.9倍,公司资产质量及主业盈利能力好于同行,认可给予20年7-8倍PE,目标价8.75-10.00元,维持“增持”评级。

风险提示:少数股东权益对利润影响超预期;卫生事件对公司业务影响超预期。

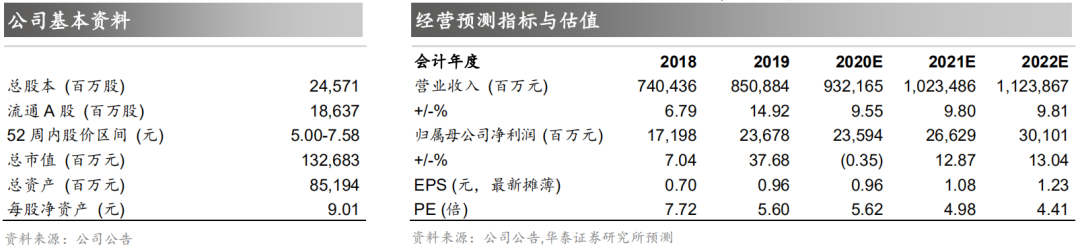

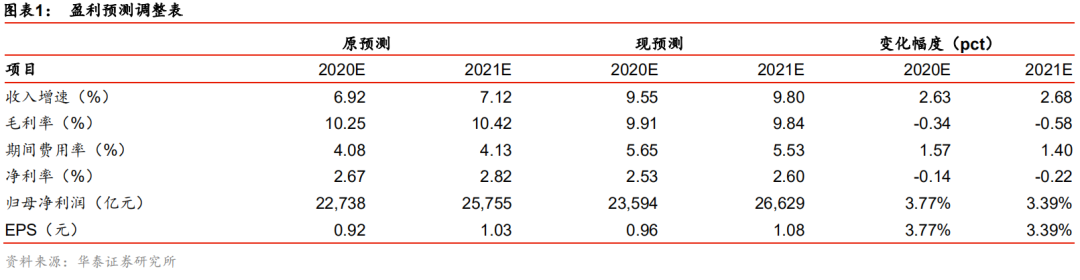

公司经营情况及可比公司估值表

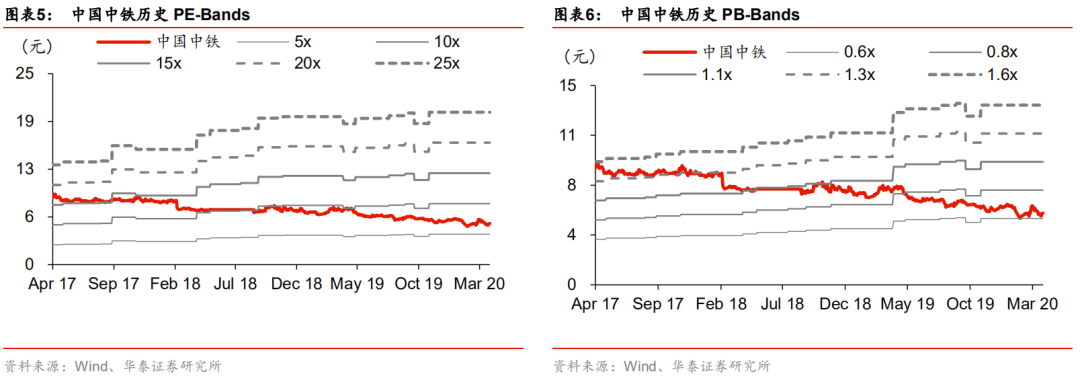

PE/PB - Bands

盈利预测

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP