解构青岛银行(03866)的2019:亮眼增速下的“隐忧”

作为一家早在2015年就赴港上市的城商行,日前,青岛银行公布了其2019年的业绩,其中营收和利润均有了一个不错的增速。

看似青岛银行正在往好的方向发展,然而,通过解构青岛银行的2019年报,则会发现在光鲜财报的背后,“隐忧”却是从未消失。

经营受对公业务影响

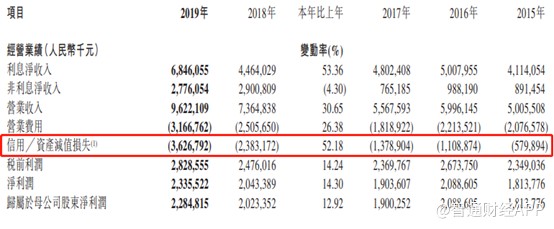

智通财经APP观测到,2019年报显示,该行营业收入同比增长30.65%达到96.22亿元(人民币,单位下同),归母净利润较上年12.92%达到22.85亿元。

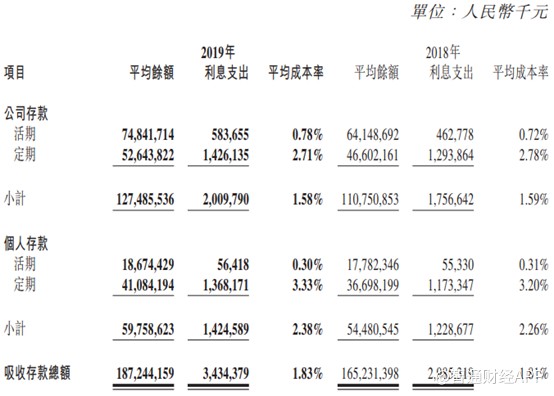

青岛银行的营收主要来自于利息收入,2019年实现利息净收入68.46亿元,同比增长53.36%,占该行营收的71.19%。期内,该行生息资产平均余额3209.33亿元,同比增长16.91%;净利息收益率2.13%,比上年提高0.5个百分点,净利差2.1%,比上年提高0.43个百分点。

在一连串高速增长的数字背后,青岛银行本质上业务结构却并未发生改变。

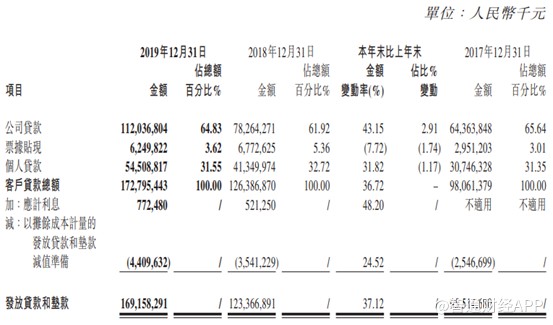

首先来看公司的贷款端方面,2019年,截至2019年末,该行发放贷款和垫款1691.58亿元,比上年末增加457.91亿元,增长37.12%。其中,公司贷款、个人贷款余额分别为1120.37亿元、545.09亿元,较上年末增长43.15%、31.82%。

尽管规模和增速均有所突破,但从结构上来看,放贷规模的增加仍然主要以对公业务为主,占客户贷款总额接近65%,而个人贷款仅占余下31.55%。

有意思的是,通常零售业务相较于对公来说,信用风险更为分散的同时利润相对较高。在譬如招行、宁波这类在零售赛道持续领跑的银行,在资本市场上拿到高估值“大杀四方”之时,青岛银行的个人贷款占比不增反降。

而存款端方面,青岛银行所吸纳的存款同样以公司存款为主,占总额约68.08%,其中又以活期为主,这也意味着该行的存贷款业务经营绝大部分依赖于本地企业。而个人存款占吸收存款总额剩下31.92%,其中又以定期为主,所支出的利息和平均成本率较个人活期高出不少。

青岛银行以青岛市为立足点深耕于山东省内,并无外延业务。通常来说,城商行之所以与国有制银行和股份制银行有所区别,正是在于立足于本土,与当地经济的密不可分,但也正由于此,或会成为区域性银行发展的桎梏。

资产质量暗含隐忧

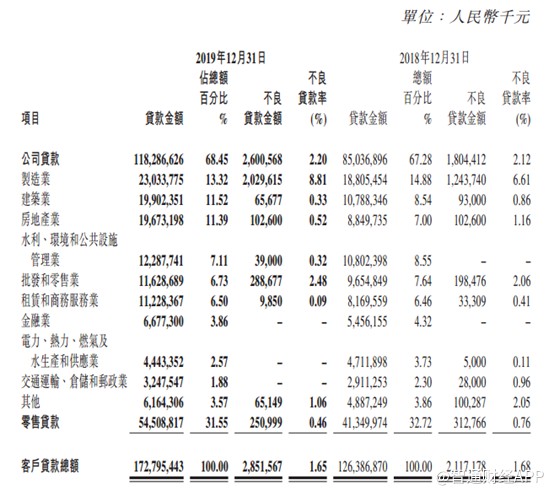

智通财经APP观测到,于2019年末,青岛银行的不良贷款总额28.52亿元,较上年末增长7.34亿元,其不良贷款率为1.65%,较2018年下降0.03个百分点,且呈现逐年有所下降的趋势。然而,该行的资产质量并未显示出来的那样乐观。

尽管不良贷款率有些微下降,但期内,青岛银行的资产减值损失却较上年的23.83亿元大幅增长52.18%至36.26亿元。通常而言,资产减值损失大多是前期业务扩张的不理性,需要做减值处理,为前期“买单”,这也与公司近年来业务规模持续高速增长相吻合。

对此,公司表示,主要是该行针对贷款总体增长较快和个别区域借款人风险增加的情况,为与贷款风险状况相适应,加大风险资产处置力度,增加减值准备计提。

青岛银行2019年继续加大了不良核销力度,期内核销贷款金额大幅增长,报告期内核销了22.52亿元,增长了27.66%。

另一方面,该行2019年拨备覆盖率仅为155.09%,较2018年减少12.95个百分点,虽然勉强符合监管要求,但与其他上市中资银行相比,拨备情况不佳,对贷款的保障能力亟待加强。

细察其不良贷款的结构,可以发现该行不良贷款主要还是来自制造业、批发和零售业,2019年制造业不良率较2018年升高2.2个百分点,批发和零售增加了0.38个百分点。

而山东是临海的大省,靠近日韩,制造业及外贸行业等相对较为发达,不难理解青岛银行的业务中公司贷款的占比相对较高。然而,在当下全球经济失速,海外订单前景堪忧,进出口业务进入寒冬。此外,在公共卫生事件的扰动下,制造业增速持续放缓,进出口外贸承压,预期该行面临的信用风险会相对有所提高。

由此可见,尽管青岛银行的不良贷款比例有所改善,但不良贷款余额一直保持增长势头。随着信用风险有所增长,不良率未必能够保持继续下降的趋势,而不良贷款余额持续增长,不良核销压力增大,不良贷款的高企也会增大该行未来的利润压力。

补血后依然渴求资金

事实上,该行最初于2015年12月叩开港交所的大门,然而,在中资银行这个分化较为严重的板块中,H股的流动性似乎并不能让青岛银行感到满意。

根据智通财经APP统计,作为一家总市值超过200亿港元的银行,年初至今58个交易日内,青岛银行H股单日成交额超过50万元的交易日屈指可数,甚至数个交易日单日成交额为0。再加上城商行的定位向来在港股市场中处境尴尬,青岛银行也动起了回归A股市场的念头。

不管是出于估值,流动性还是融资的考虑,2019年1月16日,青岛银行如愿以偿在深交所敲钟上市,由此成为了全国第二家“A+H”两地上市城商行,此次募集资金总额扣除发行费用后为19.63亿元。

然而,即便是再一次的上市补血,青岛银行的资产充足率非但没有好转,反而三项指标全部下降。

财报显示,青岛银行资本充足率亟待补充,核心一级资本充足率8.36%,较2018年下降0.03个百分点;一级资本充足率11.33%,较2018年下降0.49个百分点;资本充足率14.76%,较2018年下降0.92个百分点。而资本充足率的下降,其中一个重要原因则是该行风险加权资产增加较多,扩张激进。

事实上,青岛银行也并未掩饰过对资金的渴望。

截至2019年末,青岛银行已发行债券768.59亿元,比上年末增加116.18亿元,增长17.81%,公司表示,主要是该行“A+H”两地上市后,市场认可度提升,发债融资成本有所降低,故适当增加金融债发行量。

扫码下载智通APP

扫码下载智通APP