国泰君安国际:当前国债收益率下行及多国央行降息为黄金上涨创造良好的环境

本文源自微信公众号“国泰君安证券香港”。

摘要

随着美股两次触发熔断机制,美股迈入熊市。通常来说,美股剧烈下滑会影响全球市场风险偏好,进而利好黄金,但近期黄金数次随美股下跌令市场担忧黄金避险价值被削弱。为了更好地判断金价是否仍是优秀的避险工具,以及预测金价在熊市中的表现,该行分别对2000年科技泡沫破裂、2008年美国次贷危机、和2015年中国股灾三次股灾中现货黄金价格走势进行比较。

该行发现熊市中黄金价格走势具有几点共性:1)通常熊市初期金价会随美股一同下跌;2)金价正式开启上涨通道可能是在美联储实施QE之后,或者全球央行开启新一轮降息,而金价开始上涨时全球处于低利率环境(美联储降息周期进入中后期,欧央行和日央行可能刚开始降息);3)除2015年股灾外的前两次股灾,金价上涨初期美国CPI同比数据依旧向下,因此金价初期上涨的驱动力并非通胀,而是名义利率的下降。

熊市中的黄金走势大致都可以分为三个阶段:1)进入熊市前金价和美股走势呈负相关,美股上涨金价下跌;2)待进入熊市后,有一段时间内金价和美股走势一致,两者同时下跌;3)熊市中后期,金价美股走势恢复负相关性,美股继续下跌而黄金开始上涨。

为了验证图上看到的规律,该行还计算了标普500指数和现货金价格在2000年互联网泡沫破灭和2008年美国次贷危机时三个阶段的相关性。从下表中可以非常清晰地看到两次熊市中美股与黄金的相关性都是按负→正→负变化。

因此,美股与黄金一同下跌或许并不是偶发现象,而是熊市初期的正常状态。目前国债收益率下行以及美联储、英央行等多国降息为黄金上涨创造了良好的环境,但可能还需要等到熊市的中后期黄金才能真正进入上涨通道。黄金的牛市也许需要一个信号,可能是美联储的下一次降息或者是QE的实施。

黄金在熊市中的表现

随着美股两次触发熔断机制,美股迈入熊市。通常来说,美股剧烈下滑会影响全球市场风险偏好,进而利好黄金,但近期黄金数次随美股下跌令市场担忧黄金避险价值被削弱。为了更好地判断金价是否仍是优秀的避险工具,以及预测金价在熊市中的表现,该行分别对2000年科技泡沫破裂、2008年美国次贷危机、和2015年全球股市动荡三次股灾中现货黄金价格走势进行比较。

2000年互联网泡沫破灭

1997年亚洲金融危机促使资本回流美国,加上美联储担忧经济过热开启加息周期,2000年时美元正处于高位。同时美股大量科技股受到追捧,但科技股股价没有业绩支撑,因此在2000年美股互联网泡沫破裂。

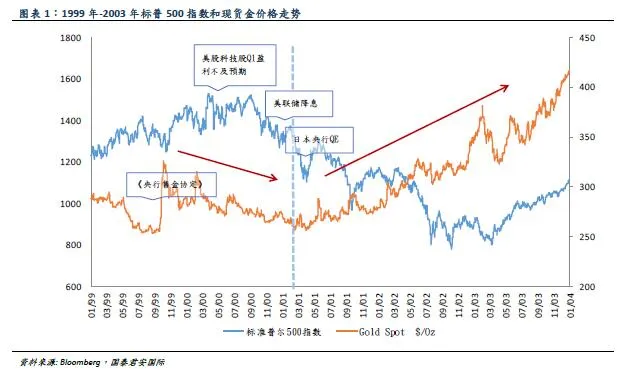

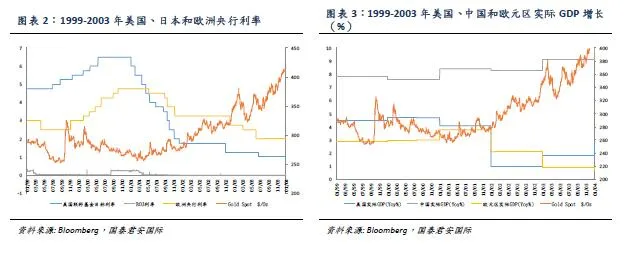

为控制欧央行无节制抛售库存黄金,1999 年9 月11 个欧洲国家央行和欧盟央行联合签署《央行售金协定》(Central Bank Gold Agreement),协定规定签约国每年只能抛售400 吨黄金。协定签署后金价从250 美元/盎司迅速升至320 美元/盎司水平,但随后一路下跌,和美股表现相反。之后金价整体先跌后回升,可以将其直接划分为两个阶段:1)2000 年3 月-2001年1 月金价震荡下滑,美股科技股一季度业绩不佳触发美股下跌趋势;2)美联储和欧央行均开启降息周期,同时日本央行首次实行量化宽松政策之后,金价开始一路上扬。

2008 年美国次贷危机

美联储于2000 年-2003 年多次降息,宽松的货币环境推高房价,而2004年起美联储加息加大美国居民偿债压力。楼市的压力顺着次级债衍生产品进入金融体系。当时美元指数仍处于低位。

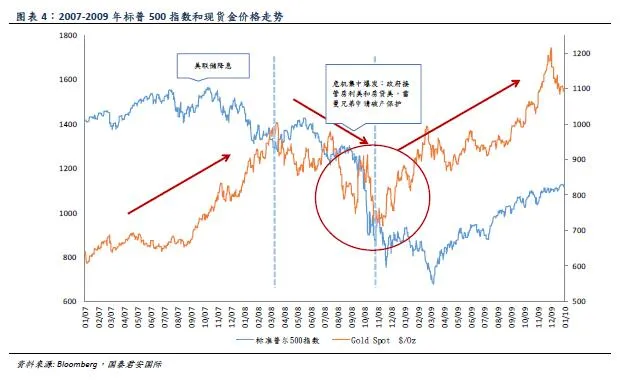

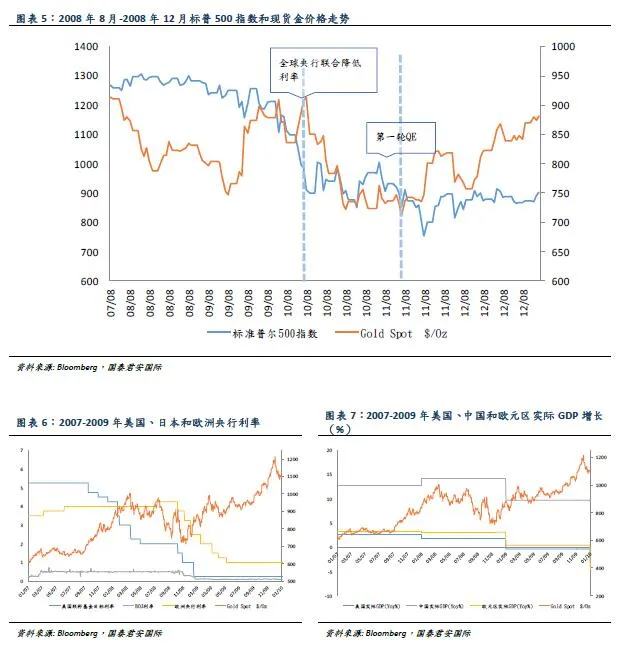

从金价的角度来看,2007-2009年金价走势可以粗略分为三个阶段。1)2007年-2008年初上行阶段:尽管美联储于2007年9月降息50bps之后美股开市震荡下滑,金价仍维持涨势直到2008年年初;2)2008年3月-2008年11月美股和金价一同下跌;3)2008年11月往后,金价向上攀升屡创近年新高,美股大约滞后4个月直到2009年3月开始上涨。

若该行截取2008年8月-2008年年底的数据,在8月危机集中爆发后金价走势可以再次划分为三个阶段:1)8-10月金价V型反弹接近8月初位置;2)10月-11月,全球央行(美联储、欧央行、英央行、加拿大央行、瑞典银行等)联合降息,黄金依旧随美股下跌;3)11月美联储实施第一轮QE后黄金才正式进入上涨通道。联邦基准利率在12月16日后维持在0-0.25%区间,欧央行多次降息后利率也处于低位。

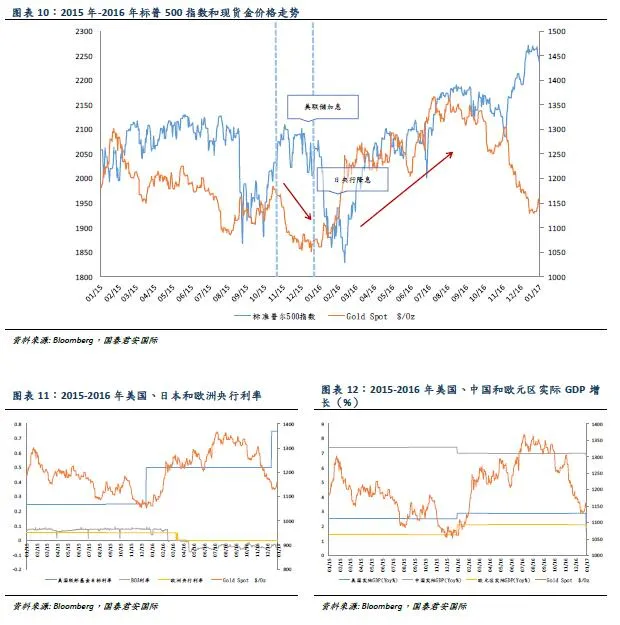

2015 年全球股市动荡

2014 年11 月美联储刚结束2008 年次贷危机后的第三轮QE,美国仍处于加息周期当中。和前两次不同的是,2015-2016 年内尽管日央行和欧央行都曾采取降息,但美联储两次加息25bps。而且该行对标普500 指数、上证综指、恒指、日经225 指数走势来看,上证综指跌幅最大,标普500 和道琼斯指数跌幅在20%左右。

金价整体来看依旧是先跌后回升,2015 年11 月-2016 年1 月,标普500指数回升到2015 年8 月的水平后,美联储加息,金价向下;2016 年1 月-2016 年8 月,日央行降息,美股触底反弹,金价从1051 涨至1366 美元/盎司,累计涨幅30%,低于前两次股灾。

总结

由上可知,熊市中黄金价格走势具有几点共性:1)通常熊市初期金价会随美股一同下跌;2)金价正式开启上涨通道可能是在美联储实施QE 之后,或者全球央行开启新一轮降息,而金价开始上涨时全球处于低利率环境(美联储降息周期进入中后期,欧央行和日央行可能刚开始降息);3)除2015 年股灾外的前两次股灾,金价上涨初期美国CPI 同比数据依旧向下,因此金价初期上涨的驱动力并非通胀,而是名义利率的下降。

该行可以看到熊市中的黄金走势大致都可以分为三个阶段:1)进入熊市前金价和美股走势呈负相关,美股上涨金价下跌;2)待进入熊市后,有一段时间内金价和美股走势一致,两者同时下跌;3)熊市中后期,金价美股走势恢复负相关性,美股继续下跌而黄金开始上涨。

为了验证图上看到的规律,该行还计算了标普500 指数和现货金价格在2000 年互联网泡沫破灭和2008 年美国次贷危机时三个阶段的相关性。从下表中可以非常清晰地看到两次熊市中美股与黄金的相关性都是按负→正→负变化。

因此,美股与黄金一同下跌或许并不是偶发现象,而是熊市初期的正常状态。目前国债收益率下行以及美联储、英央行等多国降息为黄金上涨创造了良好的环境,但可能还需要等到熊市的中后期黄金才能真正进入上涨通道。黄金的牛市也许需要一个信号,可能是美联储的下一次降息或者是QE的实施。

扫码下载智通APP

扫码下载智通APP