利福国际(01212)的这一年

不足两年时间,股价跌去七成,作为香港领先的零售运营商,利福国际(01212)真的没机会了吗?

智通财经APP了解到,3月9日,利福国际发布2019年度业绩,营业额为35.42亿港元,同比减少18.7%,毛利为26.53亿港元,同比减少17.5%,股东净利润为18.9亿港元,同比增长11.9%,毛利率和净利率分别为74.9%和53.4%。

利福国际主要在香港从事零售运营业务,专门经营中高档次的百货店,这几年的业绩不稳定,收入增长不持续,而且盈利的波动性很大,2016-2019年,净利润的增长轨迹犹如过山车。基本面摆动,使该公司股价持续走熊,从2018年5月底到现在,该公司的股价跌幅超过七成。

该公司股价持续下跌,虽然在趋势上很糟糕,但在估值上却带来一定的吸引力,目前该公司PE值为5.4倍,以目前股价算,股息率达到9.84%。

2020年业绩不乐观

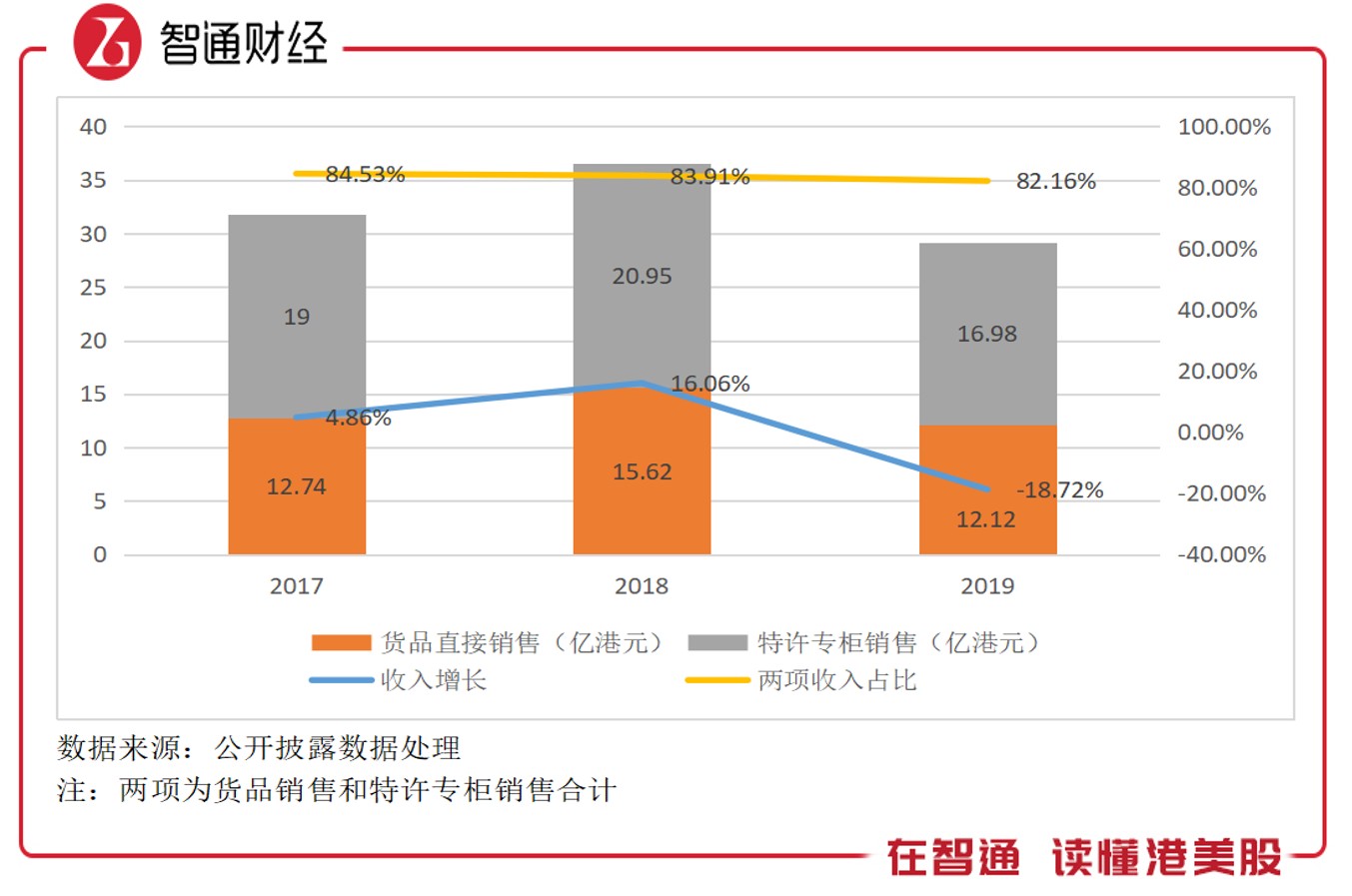

智通财经APP了解到,利福国际经营中高档次的百货店,旗下品牌店主要包括铜锣湾崇光店和尖沙咀崇光店,另外还经营有一家和三味餐厅。该公有五大业务,分别为货品直接销售、特许专柜销售、销售后订单、服务以及租金业务,其中前两大业务为业务核心,往年收入贡献超过八成。

在过去三年,该公司前两年业绩还是可以的,2017及2018年收入分别实现增长4.86%和16.06%,但2019年业绩收入下跌了18.72%。2019年,除了收入贡献较低的服务收入(3.65%)及租金收入(1.16%)实现微增长外,其他三项业务均呈不同程度下滑,其中核心的两大业务,货品直接销售和特许专柜销售期间收入分别下滑19%和22.4%。

2019年,该公司收入增长中断,主要受经营环境影响,一方面全年宏观经济疲软、国际贸易处于紧张局势,另一方面香港下半年出现社会事件,香港各行业普遍受到影响,特别是店铺经营领域。该公司称受社会事件影响,去年下半年,业务经营经常中断,营业时间缩短或完全关闭。

利福国际铜锣湾崇光旗艦店2019年下半年的銷售收入下滑33.8%,全年下滑19.4%,尖沙咀崇光主要推出定制化的产品,往年录得较高的业绩增长,但今年就不行了,下半年收入下滑达46%,全年下滑18.8%。该公司这两个店面为业绩核心,去年下半年期间,整体客流及逗留购买比率均双双下降,其中铜锣湾崇光店整体客流量下降了15.5%。

此外,和三味作为一家餐厅,和铜锣湾崇光店位于同一幢物业,期间也受到了社会事件的影响,全年收入下滑16.7%,不过该业务收入贡献较低,仅为1.68%。

值得注意的是,该公司在2016年11月23日通过政府招标,以73.88亿港元收购价获得九龙东启德发展区的一幅启德地皮,将发展成两幢商业大厦,提供空间作零售及辦公室用途,总建筑面积约101000平方米。该项目于2017年12月动工,预期地基建设工程于2020年年初完成,2022年竣工。

2019年,利福国际业绩主要受社会事件影响而下滑,而2020年,由于公共卫生事件,其店铺客流及购买逗留比率依然受到重大影响,预计今年上半年的可能有较大幅度的下滑。不乐观的业绩预期,或将导致该公司估值持续下跌。

盈利波动的两大影响

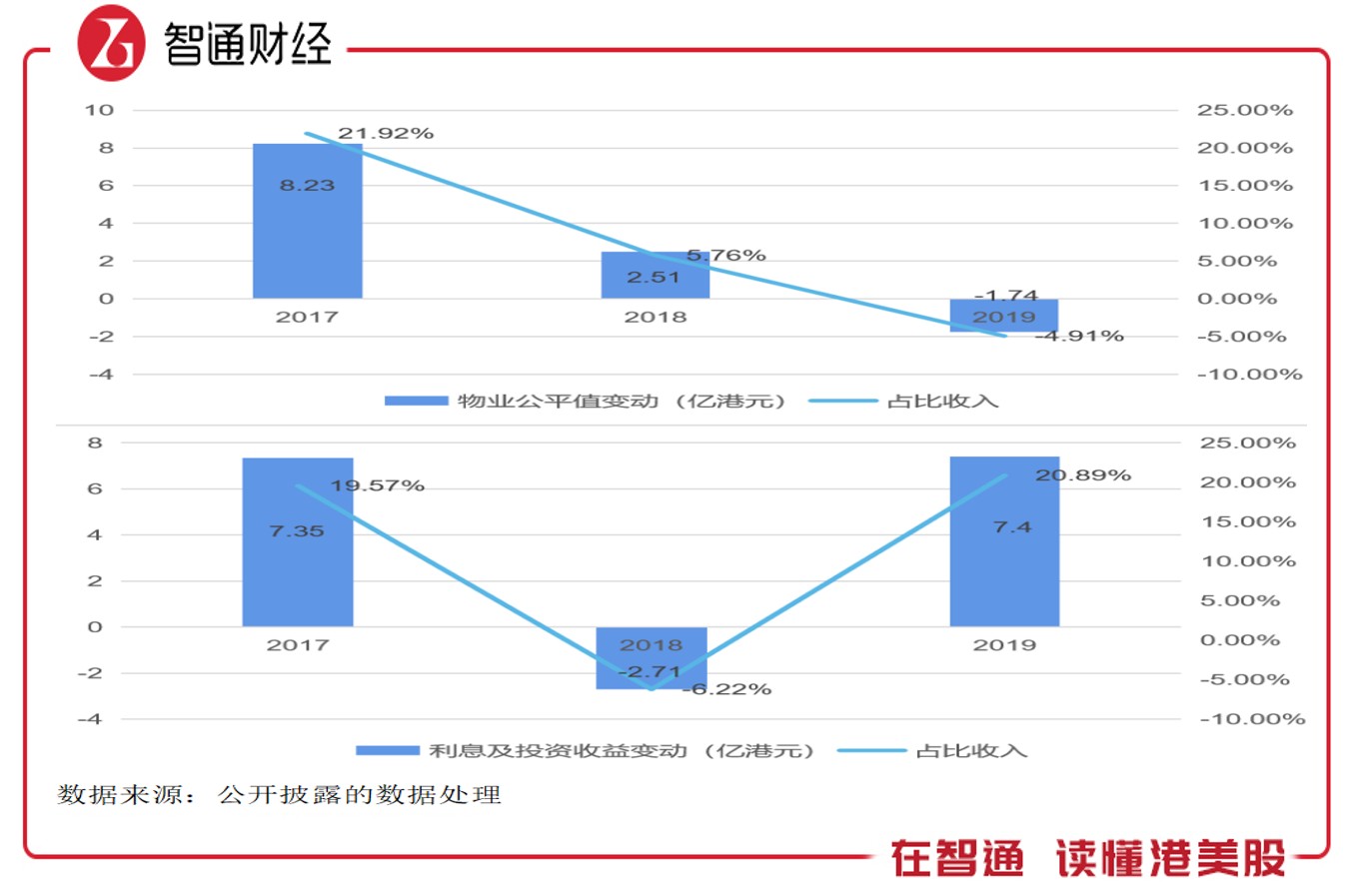

上文谈到,利福国际的盈利波动很大,智通财经APP透过该公司利润表观察到,利润波动主要受两个要素影响,一是物业公平值变动,二是利息及投资收益变动。2019年,物业公平值变动占比收入-4.91%,而2017年曾达21.91%,利息及投资收益变动占比收入20.89%,2018年为-6.22%。

物业公平值变动主要为正在建设中的启德项目,作为投资性物业计入资产负债表,而利息及投资收益主要为银行存款利息及金融资产价格变动,该公司在年报中称,2020年,其投资物业和金融资产的公平价值可能因COVID-19公共卫生事件出现波动。若如此,该公司于2020利润或具有不确定性的波动。

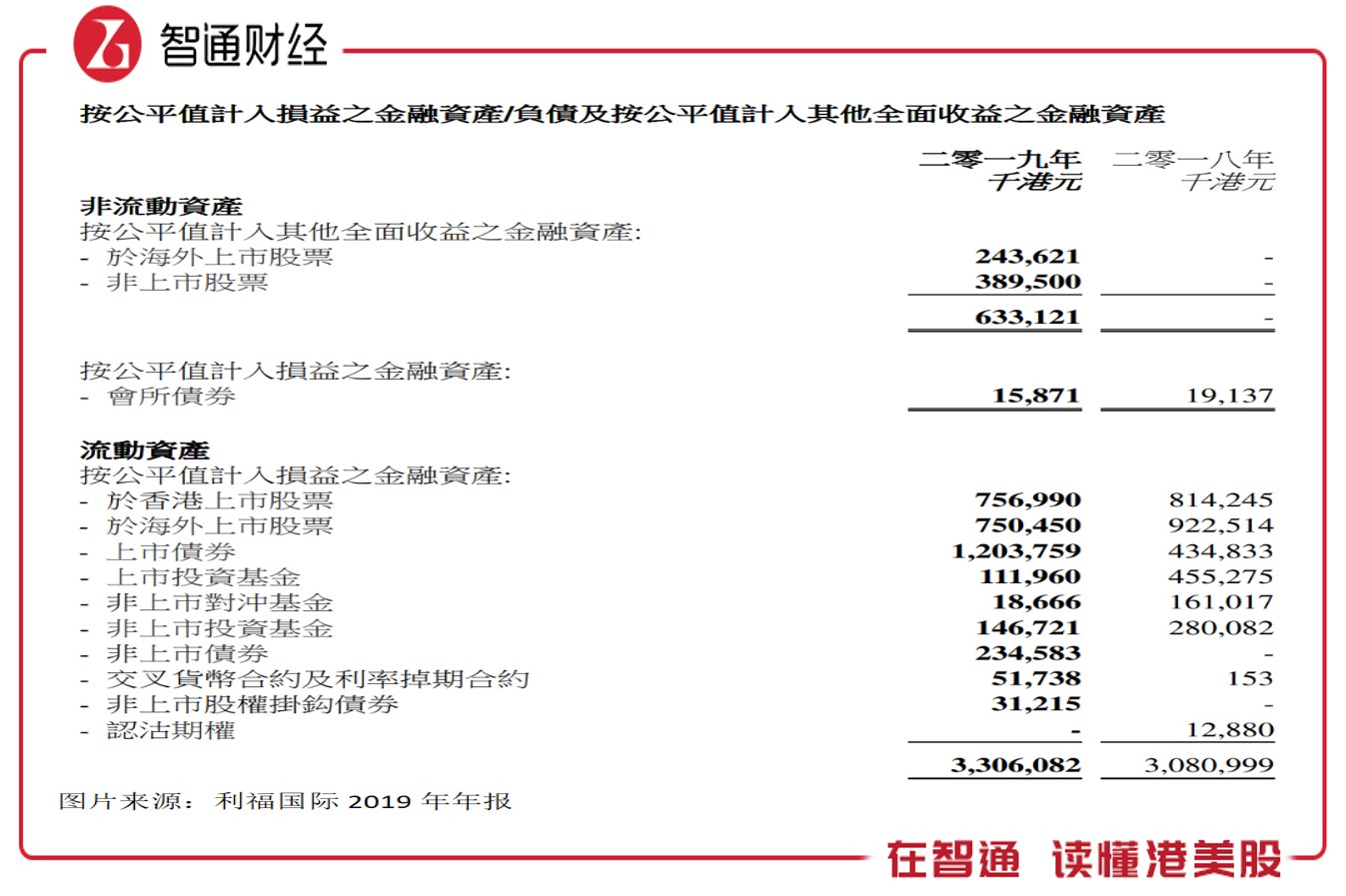

该公司于2018年将47.83亿港元存入银行定期,因此这两年吃利息就有几个亿,对利润影响较大,2019年利息收入2.017亿港元,同比增长26.9%,不过此次对利润影响最大的不是利息收入,而是金融资产的公平值变动。2019年该项资产变动收益4.76亿港元,而2018年同期为-5.05亿港元。

智通财经APP了解到,该公司于2019年大幅增加对债券的投资,其中上市债投资12.04亿港元,同比增长176.9%,非上市债2.35亿港元,2018年则没有该项投资。

值得注意的是,该公司保持着较大的股票资产占比,2019年该公司海外上市股票和香港上市股票价值17.51亿港元,占比计入损益的金融资产53%,2017年及2018年占比分别为73%和56.4%。股票资产占比下降,主要为资本市场行情波动所致,该项资产波动较大,对利润的影响较大。

债务风险大值博率低

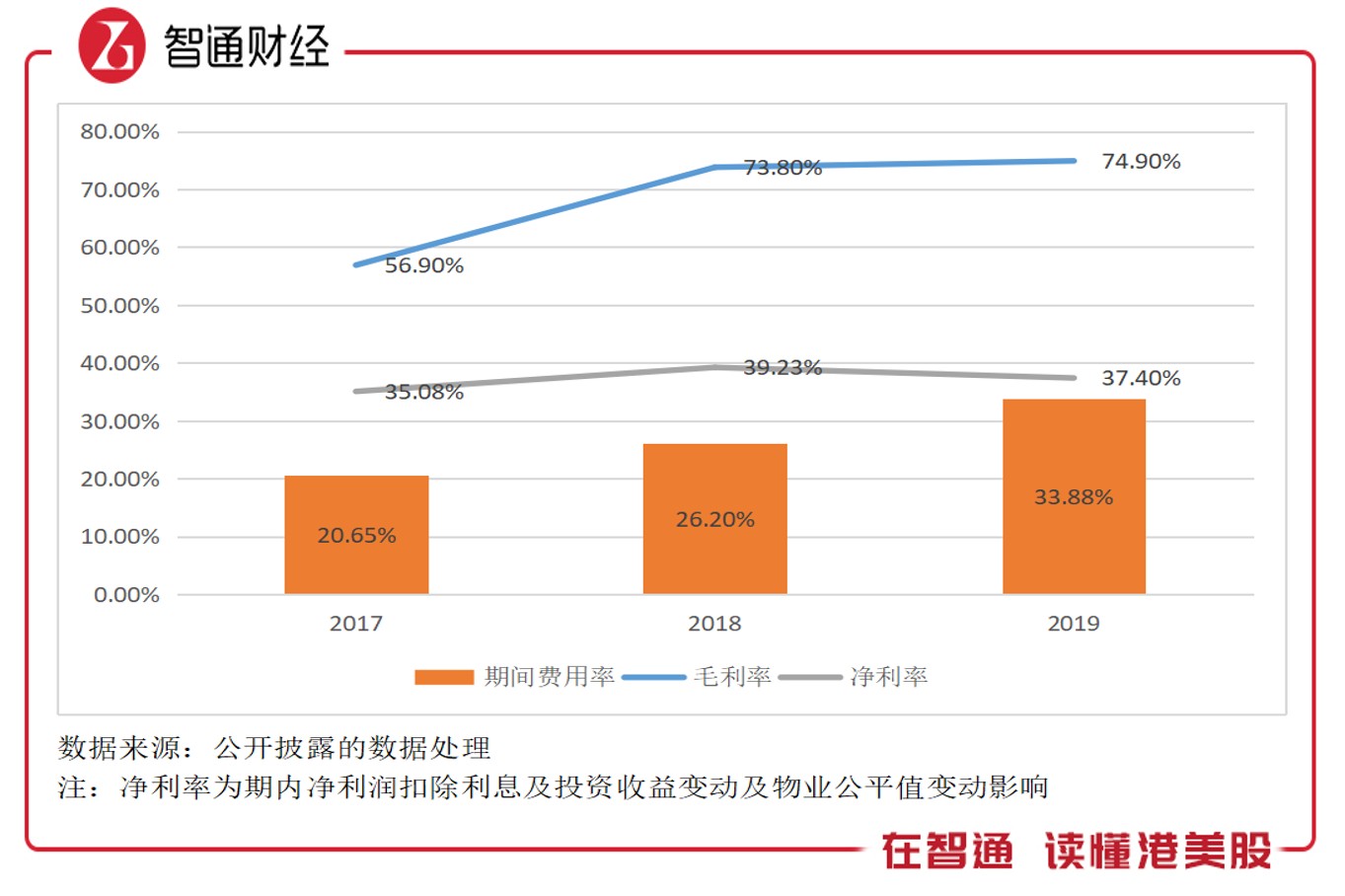

实际上,如果扣除启德项目的投资物业价值变动和利息及投资收益影响,利福国际的盈利水平还是比较稳定的。2019年,该公司的毛利率为74.9%,同比提升1.1个百分点,扣除上述影响因素(两项目),净利率37.4%,同比下降1.83个百分点,但较2017年增加2.32个百分点。

2019年,该公司的费用率有所提升,期间费用率为33.88%,同比提升7.68个百分点,主要为融资成本增加,期内融资成本3.65亿港元,同比增长29.43%,而融资成本增加主要为银行借款利息增加,2019年为3.4亿港元,同比增长了20.2%。

利福国际融资成本较大,主要为的资产负债率非常高,特别是有息负债率,2019年资产负债率84.3%,往年保持超过80%的水平,而有息负债(银行借款及债券)高达186.74亿港元,有息负债率达76.22%。

该公司的资产主要为杠杆资产,经营压力还是非常大的,2019年,将47.83亿港元的定期拿出部分,只留下15.09亿港元,使得现金等价物大幅度增加至71.13亿港元,目前现金等价物资产覆盖短期的银行借款。不过即便如此,鉴于该公司过高的有息负债率,短长期的债务压力仍不乐观。

2020年,受到公共卫生事件的冲击,利福国际的资产,特别是经营性资产将面临不确定损失,一是经营损失,二是资产价值损失,这可能导致其业绩出现较大的波动。而该公司负债资产过高,2020年预期经营利润并不乐观,若利润无法满足负债成本支出,或将有债务纠纷风险。

综上看来,2019年,利福国际业绩受社会事件影响,经营环境出现恶化,而今年仍受公共卫生事件影响,经营环境持续恶化,预计该公司2020年业绩仍维持较大幅度下滑。目前该公司的估值较低,但基于其基本面下行趋势,值博率较低。

扫码下载智通APP

扫码下载智通APP